ترامپ بازارها را با بازی تعرفهها به لرزه درآورد

با اتمام اولین نشست پولی بانکهای مرکزی در سال ۲۰۲۵، هفته آینده نسبتاً آرامتر خواهد بود. با این حال، گزارش مهم شاخص قیمت مصرفکننده (CPI) ایالات متحده در دستور کار قرار دارد.

البته این به آن معنا نیست که ترامپ، رئیس جمهور آمریکا، دوباره در کانون توجه بازارها قرار نگیرد. جنگ تعرفهها تازه شروع شده و احتمال تشدید آن بیشتر از کاهش تنشهاست. از سوی دیگر، جمهوریخواهان کنگره در حال بررسی چگونگی تأمین مالی تمدید کاهش مالیاتهای سال ۲۰۱۷ هستند که قرار است در پایان سال ۲۰۲۵ منقضی شود. این موضوع در حالی مطرح میشود که نگرانیها درباره افزایش بدهیها رو به افزایش است.

با این حال، کاهش اخیر بازدهی اوراق خزانهداری آمریکا کمی از فشارها کاسته است. کاهش جزئی رشد اقتصادی، نشانههایی از اوج گرفتن تورم و لحن آرامتر ترامپ در مورد تعرفهها، به کاهش هزینههای استقراض بلندمدت کمک کردهاند.

در نتیجه، شاخص دلار آمریکا از بالاترین سطح دو سال اخیر خود کاهش یافته است. اگر نرخ سالانه CPI کاهش یابد، ممکن است دلار در هفته آینده بیشتر تضعیف شود.

آیا تورم آمریکا خریداران دلار را به چالش میکشد؟

نرخ کل CPI در دسامبر به ۲.۹ درصد افزایش یافت، در حالی که نرخ هسته آن به ۳.۲ درصد کاهش پیدا کرد. بر اساس مدل تورم فدرال رزرو کلیولند، پیشبینی میشود نرخ کل CPI در ژانویه به ۲.۸۵ درصد و نرخ هسته آن به ۳.۱۳ درصد کاهش یابد.

اگر دادههای واقعی با این پیشبینیها مطابقت داشته باشند، سرمایهگذاران این را نشانهای از بازگشت روند کاهش تورم تلقی خواهند کرد و بازدهی اوراق ممکن است بیشتر نزول کند.

دادههای CPI آمریکا روز چهارشنبه منتشر میشوند و به دنبال آن، شاخص قیمت تولیدکننده روز پنجشنبه انتشار خواهد یافت. قیمتهای تولیدی آمریکا نیز در ماههای اخیر روند صعودی داشتهاند، بنابراین ضعف در دادههای شاخص قیمت تولیدکننده برای تداوم کاهش ارزش دلار مهم خواهد بود. علاوه بر این، دادههای خرده فروشی ژانویه میتوانند به عنوان راهنمای دیگری برای انتظارات پولی از فدرال رزرو عمل کنند، چرا که فروش قوی ممکن است تا حدی از افزایش انتظارات برای کاهش نرخ بهره بکاهد.

به نظر میرسد بازارها احتمالاً به دلیل تهدید تعرفههای بالاتر، تمایلی به قیمتگذاری کامل دو کاهش نرخ بهره در سال ۲۰۲۵ ندارند. البته، اگر دادههای جدید به طور قابل توجهی انتظارات برای تسهیل سیاستهای پولی را افزایش دهند، بازار سهام رشد خواهد کرد.

پوند و دادههای GDP پس از کاهش نرخ بهره

بانک مرکزی انگلستان در نشست فوریه نرخ بهره را ۰.۲۵ درصد کاهش داد، اما در مورد سرعت کاهشهای آینده محتاط باقی ماند. نگرانیها درباره رشد دستمزدها و تأثیر تورمی اقدامات بودجهای دولت کارگر همچنان ذهن سیاستگذاران را درگیر کرده است.

با این حال، بانک مرکزی انگلستان نگران رشد ضعیف اقتصادی بود که از تابستان گذشته ادامه داشته است. تولید ناخالص داخلی در سهماهه سوم سال ۲۰۲۴ به سختی رشد کرد، بنابراین سرمایهگذاران امیدوارند که در سهماهه چهارم بهبودی حاصل شده باشد؛ البته، پیشبینیها حاکی از یک کاهش کوچک است.

اولین برآورد رشد سهماهه چهارم روز پنجشنبه منتشر میشود و همراه با آن، دادههای ماهانه بخش خدمات، صنعت و تولید نیز ارائه خواهند شد. دادههای قویتر از انتظار میتوانند به بهبود پوند از پایینترین سطح بیش از یک سال اخیر خود در ژانویه یعنی ۱.۲۱ دلار کمک کنند.

پوند انگلستان در مقایسه با سایر ارزها، آسیب کمتری از نوسانات ناشی از تعرفهها متحمل شد، چرا که ترامپ اعلام کرد فعلاً قصدی برای اعمال تعرفه بر واردات از انگلیس ندارد. با این حال، هرگونه تغییر در این موضع میتواند تأثیر منفی بر پوند داشته باشد. از سوی دیگر، تحولات سیاسی داخلی نیز ممکن است باعث نوسانات بیشتری شود، به ویژه با توجه به شایعاتی که حاکی از آن است نخست وزیر استارمر در حال بررسی تغییراتی در کابینه خود، از جمله جایگزینی ریوز، وزیر دارایی، میباشد.

تحولات تورمی در دیگر کشورها

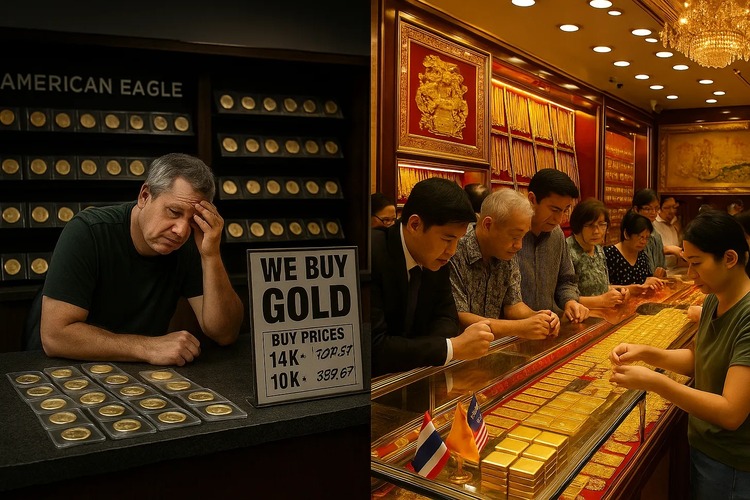

در سایر نقاط جهان، دادههای تورم سوئیس و چین نیز منتشر خواهند شد. چین آمار ژانویه خود را روز یکشنبه منتشر میکند. پیشبینی میشود نرخ سالانه CPI از ۰.۱ به ۰.۴ درصد افزایش یابد و کاهش قیمتهای تولیدکننده نیز به ۲.۱ درصد برسد، که نشاندهنده بهبود جزئی در تقاضای داخلی است.

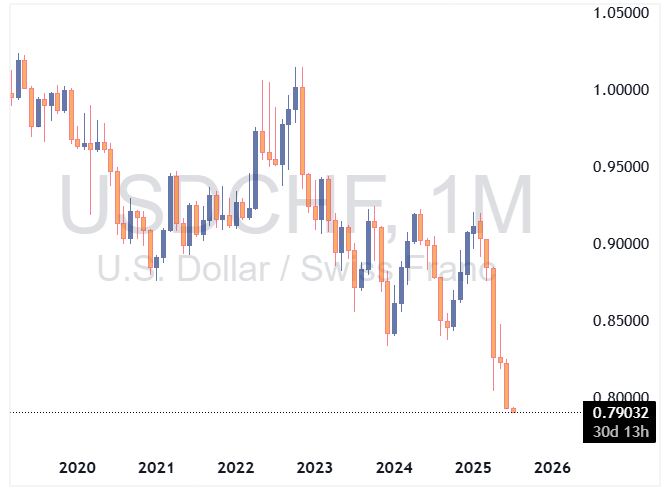

در سوئیس، تورم از اواسط سال ۲۰۲۳ کاهش یافته و در دسامبر تنها ۰.۶ درصد بود. بانک ملی سوئیس تا ۲۰ مارس جلسهای برگزار نمیکند و اگرچه کاهش ۰.۲۵ درصدی نرخ بهره بسیار محتمل است، اما اینکه سیاستگذاران موضع انبساطی خود را حفظ کنند یا خیر، به دو گزارش CPI بعدی بستگی دارد که اولین آن روز پنجشنبه منتشر میشود.

در همین حال، فرانک سوئیس به عنوان یک دارایی امن، در هفته گذشته به دلیل عدم اطمینان ایجاد شده توسط ترامپ، رشد متوسط در برابر سایر ارزهای اصلی داشته است.

بانک مرکزی دیگری که هنوز در سال جاری جلسهای برگزار نکرده، بانک مرکزی نیوزیلند است. پیش از نشست ۱۹ فوریه، نظرسنجی بانک مرکزی از انتظارات تورمی ممکن است در روز پنجشنبه بر انتظارات کاهش نرخ بهره تأثیر بگذارد.

در نظرسنجی سهماهه قبل، انتظارات تورمی دو ساله به ۲.۱ درصد افزایش یافت. اگر در گزارش سهماهه اول نیز افزایشی مشاهده شود، سرمایهگذاران ممکن است از قیمتگذاریهای خود برای کاهش ۰.۵ درصدی نرخ بهره در جلسه فوریه کم کنند، که منجر به رشد دلار نیوزیلند میگردد.