یوتوتایمز » بایگانی: امیر موسوی » برگه 34

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

به گفته منابع آگاه، کیت کلاگ، ژنرال بازنشسته و فرستاده ترامپ برای اوکراین و روسیه، قصد دارد در هفتههای آینده گزینههایی برای پایان جنگ به رئیس جمهور ارائه دهد.

کلاگ در کنفرانس امنیتی مونیخ که از جمعه آغاز میشود، با مقامات گفتوگو خواهد کرد و سپس به کییف و دیگر پایتختهای اروپایی سفر خواهد کرد تا نظرات آنها را جمعآوری کند.

سمافور پیشتر گزارش داده بود که کلاگ در حال تهیه گزینههایی برای ترامپ است. به گفته منابع، این روند زمینه را برای مذاکرات مستقیم ترامپ با پوتین و زلنسکی فراهم خواهد کرد.

حماس به میانجیگران اعلام کرده است که ضمانتهای آمریکا با توجه به طرح ترامپ برای جابجایی، برای آتشبس دیگر پابرجا نیست.

میانجیگران آتشبس غزه میگویند مذاکرات تا زمانی که نشانهای روشن از آمریکا درباره ادامه طرح مرحلهای وجود نداشته باشد، به تعویق افتاده است.

حماس میگوید تعویق در تحویل گروگانها یک پیام هشدار است، اما ما همچنان راه را برای مبادله روز شنبه باز گذاشتهایم.

اروپا به اقدامات تعرفهای آمریکا به همان شدت واکنش نشان خواهد داد.

به ارتش دستور دادهام که در بالاترین سطح آمادگی در غزه قرار گیرد و از جوامع دفاع کند.

دفتر نخستوزیری اسرائیل: اسرائیل بر پایبندی به توافق آتشبس طبق مفاد آن تأکید دارد و هرگونه نقض آن را جدی تلقی میکند.

اروپا با چالشهای بزرگی روبهرو است، اما راهحلهایی نیز وجود دارند.

شرایط برای بهبود اقتصادی همچنان مهیاست و تورم در مسیر بازگشت به هدف ۲ درصد در میانمدت طی امسال قرار دارد؛ اما با ریسکهای صعودی و نزولی.

چشمانداز تورم به دلیل تنشهای تجاری نامطمئنتر شده، اما رشد دستمزدها همانطور که انتظار میرفت، در حال کاهش است.

انتظارات تورمی پنجساله از ۲.۷ درصد در دسامبر به ۳ درصد در ژانویه رسیده است.

سطح انتظار مصرفکنندگان از هزینهها به پایینترین میزان از ژانویه ۲۰۲۱ رسید.

در ژانویه، انتظارات از افزایش قیمتهای مواد غذایی، بنزین، اجاره، تحصیلات دانشگاهی و خدمات پزشکی، بیشتر شد.

دیدگاه مصرفکنندگان درباره دسترسی به اعتبار در ژانویه بهبود یافت.

اجرای تعرفه ۲۵ درصدی بر تمام واردات مکزیکی تأثیر بسیار بزرگتری خواهد داشت و احتمالاً در سال ۲۰۲۵ باعث رکود اقتصادی در مکزیک میشود.

عدم قطعیت در روابط دوجانبه آمریکا و مکزیک احتمالاً حداقل تا اواسط سال ۲۰۲۶، زمانی که بازبینی توافق USMCA برنامهریزی شده، ادامه خواهد داشت.

امروز، تدابیر تلافیجویانه چین علیه تعرفههای آمریکا اجرایی میشود. این اقدام در پاسخ به تعرفه ۱۰ درصدی جدید دولت ترامپ بر تمامی واردات چینی است. در واکنش، پکن اعلام کرده که ۱۰ درصد تعرفه بر نفت خام، ماشینآلات کشاورزی و خودروهای دارای موتورهای بزرگ، و ۱۵ درصد بر زغالسنگ و گاز طبیعی مایع، اعمال میکند.

همچنین، محدودیتهای سختگیرانهتری بر صادرات مواد معدنی ضروری برای صنایع پیشرفته وجود خواهد داشت.

این اقدامات، متناسب و غیرتصاعدی ارزیابی شدهاند، زیرا محصولات کشاورزی آمریکا – که در دور نخست جنگ تجاری هدف اصلی پکن بودند – را شامل نمیشوند. این موضوع نشان میدهد که شاید هنوز فضای مذاکره باقی مانده و احتمال دستیابی به توافقی لحظه آخری برای جلوگیری از اجرای این تعرفهها وجود دارد.

به گفته منابع، تولید نفت خام روسیه بیش از هدف اوپک پلاس کاهش یافته و در ماه گذشته به ۸.۹۶۲ میلیون بشکه در روز رسیده است.

بر اساس قیمتگذاری بازار، معاملهگران معتقدند که بانک مرکزی انگلستان در سال جاری نرخ بهره خود را سه بار دیگر کاهش خواهد داد.

رئیس جمهور ترامپ تعرفههای فولاد را بسیار مهم دانسته و در زمان مناسب معافیتهای فولادی را متوقف خواهد کرد.

تقریباً همه شرکای تجاری تعرفههای بالاتری نسبت به آمریکا دارند.

هند تعرفههای بسیار بالایی دارد؛ به زودی با نخست وزیر هند دیدار خواهیم کرد.

وزارت خزانهداری کنترل هزینهها را ناکافی و غیرقابل قبول ارزیابی کرده است.

رئیس جمهور ترامپ میخواهد با افزایش عرضه نیروی کار و کاهش تقاضای کل با تورم مقابله کند.

ترامپ بازارها را با بازی تعرفهها به لرزه درآورد

با اتمام اولین نشست پولی بانکهای مرکزی در سال ۲۰۲۵، هفته آینده نسبتاً آرامتر خواهد بود. با این حال، گزارش مهم شاخص قیمت مصرفکننده (CPI) ایالات متحده در دستور کار قرار دارد.

البته این به آن معنا نیست که ترامپ، رئیس جمهور آمریکا، دوباره در کانون توجه بازارها قرار نگیرد. جنگ تعرفهها تازه شروع شده و احتمال تشدید آن بیشتر از کاهش تنشهاست. از سوی دیگر، جمهوریخواهان کنگره در حال بررسی چگونگی تأمین مالی تمدید کاهش مالیاتهای سال ۲۰۱۷ هستند که قرار است در پایان سال ۲۰۲۵ منقضی شود. این موضوع در حالی مطرح میشود که نگرانیها درباره افزایش بدهیها رو به افزایش است.

با این حال، کاهش اخیر بازدهی اوراق خزانهداری آمریکا کمی از فشارها کاسته است. کاهش جزئی رشد اقتصادی، نشانههایی از اوج گرفتن تورم و لحن آرامتر ترامپ در مورد تعرفهها، به کاهش هزینههای استقراض بلندمدت کمک کردهاند.

در نتیجه، شاخص دلار آمریکا از بالاترین سطح دو سال اخیر خود کاهش یافته است. اگر نرخ سالانه CPI کاهش یابد، ممکن است دلار در هفته آینده بیشتر تضعیف شود.

آیا تورم آمریکا خریداران دلار را به چالش میکشد؟

نرخ کل CPI در دسامبر به ۲.۹ درصد افزایش یافت، در حالی که نرخ هسته آن به ۳.۲ درصد کاهش پیدا کرد. بر اساس مدل تورم فدرال رزرو کلیولند، پیشبینی میشود نرخ کل CPI در ژانویه به ۲.۸۵ درصد و نرخ هسته آن به ۳.۱۳ درصد کاهش یابد.

اگر دادههای واقعی با این پیشبینیها مطابقت داشته باشند، سرمایهگذاران این را نشانهای از بازگشت روند کاهش تورم تلقی خواهند کرد و بازدهی اوراق ممکن است بیشتر نزول کند.

دادههای CPI آمریکا روز چهارشنبه منتشر میشوند و به دنبال آن، شاخص قیمت تولیدکننده روز پنجشنبه انتشار خواهد یافت. قیمتهای تولیدی آمریکا نیز در ماههای اخیر روند صعودی داشتهاند، بنابراین ضعف در دادههای شاخص قیمت تولیدکننده برای تداوم کاهش ارزش دلار مهم خواهد بود. علاوه بر این، دادههای خرده فروشی ژانویه میتوانند به عنوان راهنمای دیگری برای انتظارات پولی از فدرال رزرو عمل کنند، چرا که فروش قوی ممکن است تا حدی از افزایش انتظارات برای کاهش نرخ بهره بکاهد.

به نظر میرسد بازارها احتمالاً به دلیل تهدید تعرفههای بالاتر، تمایلی به قیمتگذاری کامل دو کاهش نرخ بهره در سال ۲۰۲۵ ندارند. البته، اگر دادههای جدید به طور قابل توجهی انتظارات برای تسهیل سیاستهای پولی را افزایش دهند، بازار سهام رشد خواهد کرد.

پوند و دادههای GDP پس از کاهش نرخ بهره

بانک مرکزی انگلستان در نشست فوریه نرخ بهره را ۰.۲۵ درصد کاهش داد، اما در مورد سرعت کاهشهای آینده محتاط باقی ماند. نگرانیها درباره رشد دستمزدها و تأثیر تورمی اقدامات بودجهای دولت کارگر همچنان ذهن سیاستگذاران را درگیر کرده است.

با این حال، بانک مرکزی انگلستان نگران رشد ضعیف اقتصادی بود که از تابستان گذشته ادامه داشته است. تولید ناخالص داخلی در سهماهه سوم سال ۲۰۲۴ به سختی رشد کرد، بنابراین سرمایهگذاران امیدوارند که در سهماهه چهارم بهبودی حاصل شده باشد؛ البته، پیشبینیها حاکی از یک کاهش کوچک است.

اولین برآورد رشد سهماهه چهارم روز پنجشنبه منتشر میشود و همراه با آن، دادههای ماهانه بخش خدمات، صنعت و تولید نیز ارائه خواهند شد. دادههای قویتر از انتظار میتوانند به بهبود پوند از پایینترین سطح بیش از یک سال اخیر خود در ژانویه یعنی ۱.۲۱ دلار کمک کنند.

پوند انگلستان در مقایسه با سایر ارزها، آسیب کمتری از نوسانات ناشی از تعرفهها متحمل شد، چرا که ترامپ اعلام کرد فعلاً قصدی برای اعمال تعرفه بر واردات از انگلیس ندارد. با این حال، هرگونه تغییر در این موضع میتواند تأثیر منفی بر پوند داشته باشد. از سوی دیگر، تحولات سیاسی داخلی نیز ممکن است باعث نوسانات بیشتری شود، به ویژه با توجه به شایعاتی که حاکی از آن است نخست وزیر استارمر در حال بررسی تغییراتی در کابینه خود، از جمله جایگزینی ریوز، وزیر دارایی، میباشد.

تحولات تورمی در دیگر کشورها

در سایر نقاط جهان، دادههای تورم سوئیس و چین نیز منتشر خواهند شد. چین آمار ژانویه خود را روز یکشنبه منتشر میکند. پیشبینی میشود نرخ سالانه CPI از ۰.۱ به ۰.۴ درصد افزایش یابد و کاهش قیمتهای تولیدکننده نیز به ۲.۱ درصد برسد، که نشاندهنده بهبود جزئی در تقاضای داخلی است.

در سوئیس، تورم از اواسط سال ۲۰۲۳ کاهش یافته و در دسامبر تنها ۰.۶ درصد بود. بانک ملی سوئیس تا ۲۰ مارس جلسهای برگزار نمیکند و اگرچه کاهش ۰.۲۵ درصدی نرخ بهره بسیار محتمل است، اما اینکه سیاستگذاران موضع انبساطی خود را حفظ کنند یا خیر، به دو گزارش CPI بعدی بستگی دارد که اولین آن روز پنجشنبه منتشر میشود.

در همین حال، فرانک سوئیس به عنوان یک دارایی امن، در هفته گذشته به دلیل عدم اطمینان ایجاد شده توسط ترامپ، رشد متوسط در برابر سایر ارزهای اصلی داشته است.

بانک مرکزی دیگری که هنوز در سال جاری جلسهای برگزار نکرده، بانک مرکزی نیوزیلند است. پیش از نشست ۱۹ فوریه، نظرسنجی بانک مرکزی از انتظارات تورمی ممکن است در روز پنجشنبه بر انتظارات کاهش نرخ بهره تأثیر بگذارد.

در نظرسنجی سهماهه قبل، انتظارات تورمی دو ساله به ۲.۱ درصد افزایش یافت. اگر در گزارش سهماهه اول نیز افزایشی مشاهده شود، سرمایهگذاران ممکن است از قیمتگذاریهای خود برای کاهش ۰.۵ درصدی نرخ بهره در جلسه فوریه کم کنند، که منجر به رشد دلار نیوزیلند میگردد.

روز دوشنبه یا سهشنبه درباره تعرفههای متقابل با ژاپن دیدار خواهیم کرد و یک اعلامیه منتشر میکنیم.

نیپون استیل قصد دارد در یواس استیل سرمایهگذاری کند، نه آن را بخرد.

بحثهای مثبتی درباره پروژه خط لوله در آلاسکا با نخستوزیر ژاپن انجام شده است.

من به ماسک دستور دادهام تا هزینههای بودجه وزارت دفاع را بازبینی کند.

ایالات متحده قصد دارد با کره شمالی روابط دیپلماتیک برقرار کند.

ایالات متحده و ژاپن به طور مشترک با تقویت نظامی چین در منطقه دریای جنوبی چین مخالفند و از راهحلهای صلحآمیز برای اختلافات در تنگه تایوان حمایت میکنند.

روابط با آمریکا از بالاترین اولویتها در سیاست خارجی ژاپن محسوب میشود.

ژاپن و آمریکا بر اهمیت حل مسئله برنامه هستهای کره شمالی توافق کردهاند.

دو کشور به طور مشترک برای دستیابی به خلع سلاح کامل کره شمالی تلاش خواهند کرد.

تعرفهها تنها زمانی باید اعمال شوند که برای هر دو طرف مفید باشند.

یو اس استیل به تولید محصولاتی خواهد پرداخت که منافع جهانی داشته باشند.

ژاپن تمایل دارد گاز طبیعی، اتانول و آمونیاک از ایالات متحده وارد کند.

ژاپن قصد دارد برای تحقق منطقه آزاد و باز هند-آرام تلاش کند.

ژاپن آماده است سرمایهگذاری خود در ایالات متحده را به ۱ تریلیون دلار برساند.

ژاپن و آمریکا به توافق رسیدهاند تا صادرات گاز طبیعی آمریکا به ژاپن افزایش یابد.

دولت فروش تجهیزات نظامی به ارزش حدود ۱ میلیارد دلار به ژاپن را تصویب کرده است.

ژاپن متعهد شده است که تا سال ۲۰۲۷ هزینههای دفاعی خود را نسبت به دوره اول ریاست جمهوری من دو برابر کند.

آمریکا از همه توان خود برای محافظت از ژاپن در برابر تهدیدات استفاده خواهد کرد.

قصد داریم با افزایش صادرات نفت و گاز، کسری تجاری خود با ژاپن را کاهش دهیم؛ ژاپن به زودی شروع به واردات گاز طبیعی مایع از ایالات متحده خواهد کرد.

آمریکا به دنبال برقراری روابط تجاری منصفانه با تمام کشورهاست.

نیپون استیل در حال ارزیابی فرصتهای سرمایهگذاری در یو اس استیل است.

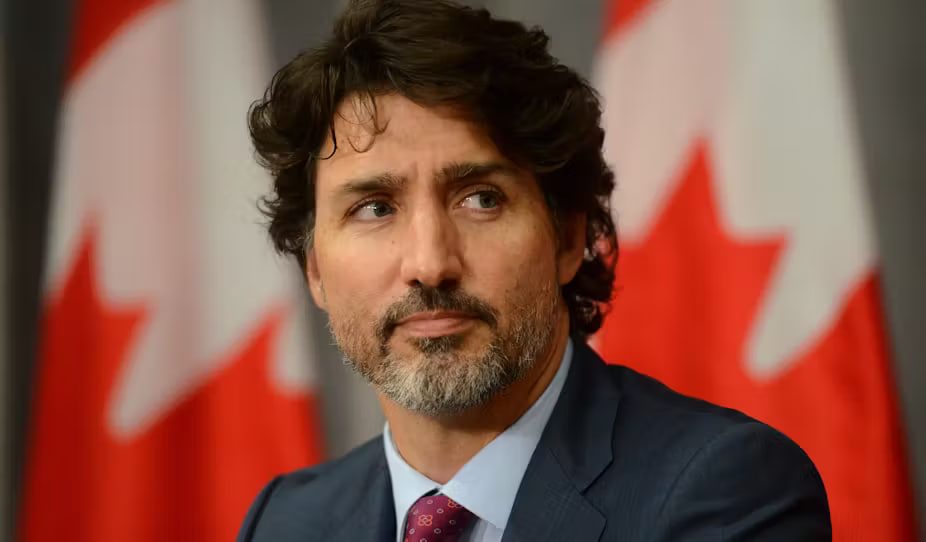

جاستین ترودو، نخست وزیر کانادا، اعلام کرد که پیشنهاد دونالد ترامپ، رئیس جمهور آمریکا، برای جذب کانادا به عنوان بخشی از ایالات متحده «واقعی» است و با منابع طبیعی غنی این کشور مرتبط است. ترودو این اظهارات را در یک نشست غیرعلنی با رهبران تجاری و کارگری، در جریان بحث درباره تهدیدات تعرفهای ترامپ بر واردات کانادا، مطرح کرد. البته، این صحبتها به طور تصادفی از طریق یک بلندگو پخش شد.

یک منبع دولتی نیز صحت گزارشها را تأیید کرده است. شایان ذکر است ۷۵ درصد از کالاها و خدمات صادراتی کانادا به بازار آمریکا ارسال میشود، که اهمیت اقتصادی این رابطه را نشان میدهد.

ترامپ در چندین نوبت اشاره کرده که کانادا ممکن است در صورت پیوستن به ایالات متحده، وضعیت بهتری داشته باشد و به عنوان ایالت «۵۱ام» آمریکا در نظر گرفته شود. ترودو تأکید کرد که ترامپ از منابع طبیعی کانادا آگاه است و فکر میکند که جذب این کشور به آمریکا میتواند راهی برای بهرهبرداری بیشتر از این منابع باشد.

موافقت خود را برای انجام یک توافق درباره تأمین مواد معدنی کمیاب اعلام میکنم، اما تأکید دارم که این موضوع باید همراه با تضمینهای امنیتی باشد.

روسیه نیمی از ذخایر مواد معدنی کمیاب اوکراین را کنترل میکند؛ روسیه کمتر از ۲۰ درصد از ثروت معدنی اوکراین را در اختیار دارد.

با توجه به ثبات بازار کار، فدرال رزرو فرصت کافی دارد تا با دقت و بدون عجله سیاستهای خود را تعیین کند.

منطقی است نرخ بهره را تغییر ندهیم، زیرا تورم هنوز به هدف ۲ درصدی نرسیده است.

نرخ خنثی کمی بالا رفته، اما این افزایش به اندازهای نیست که پیشبینی شده بود.

تورم در سطحی پایدار باقی مانده و حتی کمی قویتر شده است.

یکی از دادههای مثبت اقتصادی، کاهش تورم در بخش مسکن در سهماهه آخر سال بوده است.

به گزارش CBS، ترامپ، رئیس جمهور آمریکا، در حال بررسی این موضوع است که آیا اجازه دهد شرکت نیپون استیل ژاپن خرید ۱۴.۱ میلیارد دلاری شرکت یو اس استیل را تکمیل کند یا خیر. طبق گفته منابع مختلف، هنوز تایید نهایی برای این معامله صادر نشده و ترامپ هنوز تصمیم قطعی نگرفته است.

ترامپ روز جمعه با ایشیبا، نخست وزیر ژاپن، دیدار خواهد کرد و احتمالاً در این دیدار درباره این ادغام، مسائل خودرویی و تعرفهها بحث خواهند کرد. البته، ترامپ در کنار نخست وزیر ژاپن، به خبرنگاران گفت که نظرش درباره فروش تغییر نکرده است.

ماه گذشته، نیپون استیل پیشنهاد داده بود که به دولت ایالات متحده حق وتوی مستقیم بر هرگونه تغییر در ظرفیت تولید یو اس استیل داده خواهد شد. در حال حاضر، مشخص نیست که آیا نیپون استیل تغییرات جدیدی پیشنهاد داده است یا خیر. این پیشنهاد یک تغییر جزئی به توصیه کمیته سرمایهگذاری خارجی در ایالات متحده (CFIUS) انجام شد و هدف آن کمتر شدن نگرانیها درباره کاهش تولید فولاد داخلی و کاهش نیروی کار ایالات متحده در پی خرید یو اس استیل بود.

میخواهم کسری تجاری با ژاپن را از بین ببرم و روی آن کار کنیم تا به صفر برسد.

امکان اعمال تعرفه بر ژاپن وجود دارد، زیرا تعرفهها گزینهای برای مقابله با کسری هستند.

ممکن است در هر زمانی تعرفههایی بر خودروها وضع کنم.

قصد دارم به زودی سیاستهای تجاری متقابل خود را اعلام کند؛ هفته آینده تعرفههای متقابل روی بسیاری از کشورها اعلام خواهد شد.

نیازی به حضور نیروهای ایالات متحده در غزه نیست؛ عجلهای برای تصمیمگیری در مورد مسائل مربوط به غزه احساس نمیشود.

به زودی با روسای جمهور چین و روسیه دیدار میکنم.

قصد دارم در گفتوگویی با رئیس جمهور اوکراین، موضوعاتی مانند تضمین امنیت منابع ارزشمند مانند مواد معدنی کمیاب را بررسی کنم.

آمریکا در تلاش است تا دسترسی مطمئن به مواد معدنی کمیاب را تضمین کند.

نظر خود در مورد یو اس استیل را تغییر ندادهام و با نخست وزیر ژاپن در مورد نیپون استیل صحبت خواهم کرد؛ درباره کره شمالی نیز بحث خواهد شد.

بر اساس گزارش فایننشال تایمز، اتحادیه اروپا قصد دارد تعرفههای واردات خودرو از ایالات متحده را کاهش دهد تا از یک جنگ تجاری با دونالد ترامپ، رئیس جمهور آمریکا، جلوگیری کند. برند لانگه، رئیس کمیته تجارت پارلمان اروپا، گفته که اتحادیه اروپا قصد دارد تعرفه ۱۰ درصدی خود را برای واردات خودرو از ایالات متحده کاهش دهد تا به تعرفه ۲.۵ درصدی که ایالات متحده برای واردات خودرو از اروپا اعمال میکند، نزدیک شود.

فدرال رزرو در تصمیمگیریهای خود به دقت به شرایط فعلی و دادههای اقتصادی توجه خواهد کرد.

اقتصاد ایالات متحده در وضعیت خوبی قرار دارد و پیشبینی میکنم که رشد تولید ناخالص داخلی در سهماهه اول قوی باشد.

پیشرفتهای اخیر در زمینه تورم کند و ناپایدار بوده است؛ سرعت رشد قیمتها همچنان در سطح بالایی قرار دارد.

وضعیت بازار کار در ایالات متحده قوی و متعادل است و نه به سمت ضعف میرود و نه در حال رشد غیرطبیعی است.

به گفته منابع، ترامپ، رئیس جمهور آمریکا، دستوری را امضا کرده است که تعرفههای واردات حداقلی از چین را تغییر میدهد.

این دستور اجرایی بیان میکند تا زمانی که وزارت بازرگانی نتواند فرآیندهای مؤثری برای مدیریت بستههای کوچک وارداتی از چین ایجاد کند، اجرای تعلیق قانونی درباره این بستهها به تأخیر خواهد افتاد.

بیل آکمن، مدیر صندوق پرشینگ اسکوئر، اخیراً اعلام کرده که ۳۰.۳ میلیون سهم از سهام اوبر را خریداری کرده است. این سرمایهگذاری در حال حاضر معادل ۲.۲۵ میلیارد دلار برای صندوقی است که حدود ۲۰ میلیارد دلار دارایی تحت مدیریت دارد. آکمن معمولاً سرمایهگذاریهای جدید را به طور محدود انجام میدهد و این خرید توجه زیادی را جلب کرده است.

سهام اوبر پس از اعلام نتایج مالی ضعیف در ابتدای هفته کاهش یافت، اما بلافاصله پس از آن به شدت رشد کرد و همچنان روند صعودی خود را ادامه داد. آکمن میگوید که او دلایل خوبی برای سرمایهگذاری در اوبر دارد، چون این شرکت قادر به تولید ۵ درصد بازده نقدی آزاد است و همچنان رشد سریعی را تجربه میکند.

آکمن معتقد است حتی اگر تسلا اولین شرکتی باشد که خودروهای خودران را به بازار میآورد، هنوز نمیتواند به تنهایی تمام بازار را بگیرد و دیگر شرکتها به سرعت به این تکنولوژی خواهند رسید. بنابراین بازار به چندین بازیگر تقسیم میشود و اوبر همچنان در مرکز این اکوسیستم باقی میماند. از زمان خرید آکمن، سهام اوبر تقریباً ۸ درصد افزایش یافته است.

کوین هسِت، مشاور اقتصادی کاخ سفید، در مصاحبهای با بلومبرگ اشاره کرد که رئیس جمهور ترامپ به دنبال اصل «تجارت متقابل» در نحوه مالیاتگیری از شرکتهاست. او اشاره کرد که در سال 2023، شرکتهای آمریکایی مبلغ 370 میلیارد دلار مالیات در کشورهای خارجی پرداخت کردهاند، در حالی که شرکتهای چندملیتی فعال در ایالات متحده تنها 57 میلیارد دلار مالیات به دولت آمریکا پرداختهاند. به گفته هسِت، این تجارت متقابل نیست و تفاوت اساسی دارد.

ترامپ معتقد است باید یک برنامه هوشمندانه ایجاد شود که شامل سیاستهای تجاری، تعرفهها و اصلاحات در کد مالیاتی باشد تا ایالات متحده بتواند دوباره در یک میدان رقابتی برابر قرار گیرد. هسِت همچنین به این نکته اشاره کرد که ترامپ خواهان تنظیم تعرفههای ایالات متحده با تعرفههایی است که کشورهای دیگر بر روی واردات آمریکاییها اعمال میکنند.

ترامپ، رئیس جمهور آمریکا، به قانونگذاران جمهوریخواه اعلام کرده که قصد دارد تعرفههای متقابل را از جمعه هفته جاری معرفی کند. این تعرفهها بر واردات آمریکایی اعمال خواهند شد و معادل تعرفههایی خواهند بود که شرکای تجاری بر صادرات آمریکا اعمال میکنند.

طبق گزارش منابع آگاه، این تصمیم هنوز در مراحل اولیه است، اما احتمالا در هفته آینده به طور جدیتر وارد دستور کار شود. در حال حاضر، زمانبندی این تعرفهها برای امروز زود است، اما احتمال دارد که این اقدام در هفته آینده مطرح شود.

پیشبینیها درباره تورم به طور کلی با هدف فدرال رزرو مبنی بر دستیابی به تورم ۲ درصد سازگار است.

فدرال رزرو به شدت متعهد به رسیدن به هدف تورم ۲ درصد است.

بازار کار به تعادل رسیده است.

فدرال رزرو در نظر دارد که بر اساس اطلاعات موجود تصمیمگیری کند و به تحلیل دادهها بپردازد.

به گفته منابع، ترامپ، رئیس جمهور آمریکا، به قانونگذاران جمهوریخواه گفته است که برنامه دارد تعرفههای متقابل را از جمعه به اجرا بگذارد.

ریسک افزایش تنشهای تجاری بالاست و میتواند به زنجیرههای تأمین آسیب برساند.

امیدوارم که تعرفهها به مشکلات جدی برای تجارت بینالمللی منجر نشوند.

افزایش انتظارات تورمی در کوتاهمدت برای من نگرانکننده نیست؛ و وضعیت اقتصاد خوب است.

افزایش دستمزدها در سطحی است که با هدف تورم ۲ درصدی همخوانی دارد؛ در مسیر مهار تورم هستیم.

تحلیلهای نشاندهنده این است که بازار به توانایی فدرال رزرو در کنترل تورم مطمئن هستند.

وضع تعرفهها ممکن است موجب ایجاد نگرانی و عدم قطعیت در بازار شود؛ اما تأثیر تعرفهها موقتی و گذرا خواهد بود.

هر گونه واکنش به تعرفهها میتواند شرایط را دشوارتر کند.

نرخ خنثی بسیار پایینتر از نرخ بهره فعلی است.

چرخه تسعیل پولی اکنون متوقف شده است، اما در ۱۲ تا ۱۸ ماه آینده، نرخ بهره به طور قابل توجهی کاهش خواهد یافت.

به دلیل عدم قطعیت، فرآیند چرخه نرخ بهره آرام خواهد بود.

روند رسیدن به نرخ خنثی باید با دقت و در زمان معقولی انجام شود.

نرخهای بلندمدت به اهداف ما مربوط نمیشود و بیشتر به سیاستهای مالی ارتباط دارد.

گزارش اخیر اشتغال بسیار مثبت، قابل توجه و قوی بوده است.

دونالد ترامپ، رئیس جمهور آمریکا، امروز با شیگرو ایشیبا، نخست وزیر ژاپن، در واشنگتن دیدار خواهد کرد. این دیدار احتمالاً بر موضوعات کلیدی مانند همکاریهای دفاعی، فناوری و انرژی متمرکز خواهد بود. انتظار میرود که دو طرف درباره تمرینات نظامی مشترک و سرمایهگذاری در تجهیزات و فناوریهای دفاعی بحث کنند. همچنین، این همکاریها احتمالاً با هدف مقابله با نفوذ چین در منطقه انجام خواهد شد.

یک مقام ارشد دولت آمریکا اخیرا اعلام کرد که انرژی نقش مهمی در این مذاکرات خواهد داشت. جزئیات بیشتری در این زمینه ارائه نشده است، اما احتمالاً موضوعاتی مانند امنیت انرژی و همکاریهای فناورانه در این حوزه مطرح خواهد شد. به گفته مقامات، دولت ترامپ متعهد به خلع سلاح کامل هستهای کره شمالی است و این موضوع نیز احتمالاً در گفتوگوها مطرح خواهد شد.

اگرچه روابط دو کشور در دوران ترامپ و شینزو آبه، نخست وزیر سابق ژاپن، بسیار قوی بود، اما برخی تنشها نیز وجود دارد. ترامپ و دولت بایدن، رئیس جمهور سابق آمریکا، هر دو با فروش شرکت US Steel به Nippon Steel مخالفت کردهاند و این موضوع ممکن است در مذاکرات مطرح شود. گزارشها حاکی از آن است که ترامپ احتکالا درباره توافقهایی که ژاپن با دولت بایدن انجام داده، سوالاتی مطرح کند و حتی خواستار بازنگری در برخی از آنها شود.