یوتوتایمز » بایگانی: محمد زمانی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

در هفتهای که گذشت، بازار طلا در فضایی آرام و محدود و بیتفاوت به دادههای امیدوارکننده تورمی به نوسان ادامه داد تا آنکه تحولات ژئوپلیتیکی بار دیگر ورق را برگرداند. تشدید تنشها در خاورمیانه، بار دیگر تقاضای پناهگاه امن را به مرکز توجه معاملهگران بازگرداند.

قیمت اسپات طلا معاملات هفته را از سطح ۳٬۳۱۷.۳۲ دلار آغاز کرد و تنها در واپسین ساعات یکشنبه، برای لحظاتی به حمایت ۳٬۲۹۶ دلار نفوذ کرد. اما این سطح بهسرعت حفظ شد و قیمت در ادامه هفته دیگر پایینتر از محدوده ۳٬۳۰۰ دلار نرفت.

طلا در بیشتر روزهای هفته در محدودهای فشرده بین ۳٬۳۲۰ تا ۳٬۳۴۵ دلار رفتوبرگشت داشت و نشانی از تمایل به شکست سقفهای قیمتی نشان نمیداد. این سکون اما تا عصر چهارشنبه ادامه یافت؛ زمانی که زمزمههای وقوع درگیری جدید در خاورمیانه فضای بازار را دگرگون کرد.

در پی انتشار نخستین گزارشها از ناآرامیهای منطقهای، قیمت طلا از ۳٬۳۲۴ دلار در ساعت ۱۳:۴۵ به وقت شرقی، بهسرعت رشد کرد و در ساعت ۲۲:۳۰ به اوج هفتگی ۳٬۳۷۷ دلار رسید. هرچند پس از آن یک اصلاح موقت تا محدوده ۳٬۳۴۵ دلار رخ داد، اما طلا بار دیگر صعودی شد و در آغاز معاملات پنجشنبه، تنها یک دلار کمتر از مرز نمادین ۳٬۴۰۰ دلار بازگشایی شد.

در حالیکه فضای بازار بهشدت ملتهب شده بود، طلا تا پیش از ساعت ۱۹:۳۰ به وقت شرقی زمانیکه نخستین گزارشها از حملات اسرائیل به ایران منتشر شد، هیچ نشانی از عقبنشینی به زیر سطح ۳٬۳۸۰ دلار نداشت. اما بهمحض انتشار این خبر، قیمت طلا با جهشی ناگهانی از مرزهای مقاومت عبور کرد و در آستانه ساعت ۲۳:۰۰، به بالای ۳٬۴۴۰ دلار رسید.

با روشن شدن ابعاد محدود واکنش اولیه ایران، بخشی از هیجان بازار فروکش کرد و قیمتها به سطح حمایتی ۳٬۴۱۴ دلار بازگشتند. تلاش مجدد برای عبور از مقاومت ۳٬۴۴۶ دلار در آغاز سشن معاملاتی آمریکای شمالی نیز بینتیجه ماند. در نتیجه، معاملهگران در ادامه روز ترجیح دادند شاهد نوسان قیمت در محدوده نسبتاً آرام ۳٬۴۲۰ تا ۳٬۴۳۵ دلار باشند تا نشانههای روشنتری از تحولات ژئوپلیتیکی یا مسیر بعدی بازار مشخص شود.

✔️ بیشتر بخوانید: خرید طلای دیجیتال در ایران: فرصت نوین سرمایهگذاری یا بستر کلاهبرداریهای پنهان؟

طبق تازهترین نظرسنجی هفتگی کیتکو، تحلیلگران بازار با قاطعیت بر ادامه روند صعودی طلا تأکید دارند؛ این در حالی است که معاملهگران خرد، علیرغم عملکرد مثبت این فلز گرانبها، رویکردی محتاطانهتر در پیش گرفتهاند.

ریچ چکان، رئیس و مدیر ارشد اجرایی شرکت Asset Strategies International، در واکنش به تحولات اخیر ژئوپلیتیکی تصریح کرد: «جهت بازار روشن است؛ صعودی. با افزایش تنشها در پی حمله اسرائیل به ایران، تردیدی نیست که طلا در هفته آینده نیز راهی جز صعود نخواهد داشت.»

دارین نیوسام، تحلیلگر ارشد در Barchart.com، نیز با اشاره به ریسکهای فزاینده در عرصههای داخلی و بینالمللی گفت: «طلا در مسیر صعودی قرار دارد. ناآرامیهای داخلی در ایالات متحده، تشدید درگیریها در خاورمیانه، فروش گسترده دلار آمریکا از سوی سایر کشورها، و انتظار برای تثبیت نرخ بهره توسط فدرال رزرو همگی به نفع طلا عمل میکنند؛ البته اگر اساساً جلسهای از سوی FOMC برگزار شود یا هفته آیندهای وجود داشته باشد. چرا که تانکهایی که آخر هفته از خیابان پنسیلوانیا عبور کردند، میتوانند همه معادلات را دگرگون کنند.»

دانیل پاویلونیس، کارگزار ارشد در RJO Futures، با مقایسه واکنشهای همزمان طلا و نفت در بحبوحه تنشهای اخیر خاورمیانه، به دنبال سرنخهایی برای مسیر آتی این دو دارایی بود.

او توضیح داد: «میتوان رفتار نفت را بهعنوان نشانهای از روند طلا در نظر گرفت. هر دو دارایی، ابزار پوشش تورمی هستند و به بازدهی اوراق حساسیت دارند. شب گذشته، همزمان با صعود طلا، قیمت نفت نیز تا ۷۷ دلار جهش کرد. نفت حتی تا ۷۷.۶۲ دلار پیش رفت، اما پس از آن، همزمان با واکنش اولیه ایران، ناگهان افت کرد و به محدوده ۷۰ دلار بازگشت. در واقع، بازار پس از ارزیابی تحولات به این جمعبندی رسید که واکنشها محدود بودهاند و حالا تمرکز بر آینده است.»

پاویلونیس با ابراز شگفتی از آنکه قیمت طلا هنوز نتوانسته به سقفهای ثبتشده در آوریل برسد، تأکید کرد در صورت تشدید تنشها، امکان حرکت صعودی وجود دارد.

او افزود: «اگر روند تشدید تنش ادامه پیدا کند، میتوان انتظار رشد بیشتر قیمت طلا را داشت. اما اگر ایران وارد فاز گفتوگو یا نوعی مصالحه شود، ممکن است طلا در همین سطوح بالا باقی بماند و در محدودهای محدود نوسان کند؛ الگویی مشابه با دو ماه گذشته. بهطور کلی، شکسته شدن سقفهای قیمتی قبلی نیازمند عاملی محرک و تشدید قابلتوجه در بحران است.»

به گفته دانیل پاویلونیس، در حال حاضر مهمترین نیروی محرکه رشد قیمت طلا، تنشهای ژئوپلیتیکی است؛ اما تجربه نشان میدهد که این نوع افزایشها معمولاً کوتاهمدت هستند و دوام زیادی ندارند.

او خاطرنشان کرد: «در آوریل سال گذشته هم وضعیتی مشابه را تجربه کردیم؛ هم در طلا و هم در نفت. قیمتها جهش قابلتوجهی داشتند اما خیلی زود اصلاح شدند. در آن زمان، نگرانیها پیرامون جنگ تجاری با چین همچنان وجود داشت، نرخ تورم بهطور محسوس کاهش یافته بود، و بسیاری از عوامل حمایتی که ابتدا طلا را به حرکت درآورده بودند، رفتهرفته تضعیف شدند. حالا هم دوباره یک شوک ژئوپلیتیکی تازه وارد میدان شده که میتواند موقتاً نقش محرک را ایفا کند.»

پاویلونیس هشدار داد که اگر این موج تنش دوام نیاورد، بازار ممکن است وارد مرحلهای از اشباع خرید شود و با تشکیل الگوی سقف دوقلو، زمینهساز عقبنشینی قیمت فراهم شود.

او افزود: «در حال حاضر هنوز به سقف قیمتی ۲۲ آوریل نرسیدهایم، اما فاصله چندانی نداریم. برای شکستن ناحیه مقاومتی کلیدی در محدوده ۳٬۵۰۹ تا ۳٬۵۱۰ دلار، بازار به تنشهای ژئوپلیتیکی جدیتر و ادامهدار نیاز دارد. اگر این درگیریها شدت پیدا کند، طلا میتواند سطوح بالاتری را فتح کند. اما در غیر این صورت، ممکن است تنها یک نفوذ مقطعی به سقف داشته باشیم و سپس وارد فاز اصلاحی شویم. در غیاب یک محرک قوی، مشخص نیست چه عاملی میتواند طلا را بهطور پایدار به سطوح بالاتری هدایت کند.»

پاویلونیس با اشاره به رسیدن طلا به سطوح مقاومتی کلیدی، به سرمایهگذاران توصیه کرد در چنین شرایطی نسبت به تثبیت سود محتاط باشند، بهویژه اگر در سقف قیمتی ۳٬۵۰۹ دلار اقدام به شناسایی سود نکردهاند.

او گفت: «اگر در نقطه اوج موفق به ذخیره سود نشدهاید، اکنون زمان آن است که بخشی از پوزیشنها را کاهش دهید. این سناریو را بارها در بازارهای رمزارز دیدهایم؛ مشابه آغاز فصل آلتکوینها، زمانی که بیتکوین به سقف میرسد و جریان نقدینگی به سمت داراییهای جانبی سرازیر میشود. در بازار فلزات نیز ممکن است شاهد چنین چرخهای باشیم؛ طلا در حال اشباع و در مقابل، رشد در نقره، پلاتین و پالادیوم.»

پاویلونیس همچنین به نسبت قیمتی میان طلا و نقره اشاره کرد و آن را نشانهای از پتانسیل رشد نقره دانست. او افزود: «با توجه به جایگاه فعلی طلا، ارزش منصفانه نقره باید چیزی در حدود ۵۰ دلار بهازای هر اونس باشد. در حال حاضر میتوان با یک اونس طلا مقدار زیادی نقره خرید، و این نسبت تاریخی ممکن است توجه سرمایهگذاران را به خود جلب کند. بهویژه آنهایی که سابقه رفتار نقره در دورههای مشابه را دنبال کردهاند، اکنون ممکن است این بازار را فرصتی بالقوه تلقی کنند و نسبت طلا به نقره را رصد نمایند.»

در نظرسنجی هفتگی کیتکو، از میان ۱۴ تحلیلگر بازار که در این هفته شرکت کردند، اکثریت تحلیلگران والاستریت با استناد به دادههای تورمی ملایمتر و تحولات ژئوپلیتیکی در خاورمیانه، بار دیگر بر دیدگاه صعودی خود نسبت به طلا تأکید کردند. از میان آنها، ۱۰ نفر معادل ۷۱٪ انتظار افزایش قیمت طلا در هفته آینده را داشتند، در حالیکه تنها یک تحلیلگر (۷٪) کاهش قیمت را پیشبینی کرد. سه تحلیلگر باقیمانده، معادل ۲۱٪، انتظار داشتند که بازار در محدودهای خنثی نوسان کند.

در سوی دیگر، از مجموع ۲۵۳ رأی ثبتشده در نظرسنجی آنلاین کیتکو، سرمایهگذاران خرد برخلاف روند معمول، دیدگاهی نسبتاً محتاطانهتر نسبت به چشمانداز طلا ارائه دادند. در این میان، ۱۴۶ نفر (۵۸٪) به افزایش قیمت طلا در هفته پیشرو رأی دادند، ۵۴ نفر (۲۱٪) انتظار کاهش قیمت داشتند، و ۵۳ رأی باقیمانده (۲۱٪) به حرکت خنثی قیمتها اختصاص یافت.

✔️ بیشتر بخوانید: ۵ روش سرمایهگذاری در بازار طلای ایران: راهنمای جامع خرید و نگهداری

✔️ بیشتر بخوانید: ۷ روش برتر سرمایهگذاری در طلا بدون خرید فیزیکی و ریسک نگهداری

پس از هفتهای که تمرکز اصلی بازارها بر دادههای تورمی ایالات متحده بود، توجه سرمایهگذاران در روزهای آینده معطوف به تصمیمهای سیاست پولی بانکهای مرکزی و سیگنالهای احتمالی از مسیر نرخ بهره خواهد بود.

هفته معاملاتی با انتشار شاخص تولید امپایر استیت در روز دوشنبه آغاز میشود؛ دادهای که تصویری ابتدایی از وضعیت بخش صنعتی در منطقه نیویورک ارائه میدهد. در ادامه همان روز، نخستین تصمیم نرخ بهره از سوی بانک مرکزی ژاپن اعلام خواهد شد؛ رویدادی که میتواند جهتگیری جدیدی برای بازارهای آسیایی و ارزش ین بههمراه داشته باشد.

سهشنبه، آمار خردهفروشی ماه مه در ایالات متحده منتشر خواهد شد؛ شاخصی کلیدی برای سنجش قدرت مصرفکنندگان، که در صورت ثبت نشانههایی از ضعف، میتواند انتظارات بازار برای کاهش نرخ بهره را تقویت کند.

چهارشنبه، نقطه کانونی هفته خواهد بود؛ جایی که فدرال رزرو تصمیم خود درباره نرخ بهره را اعلام میکند. در حالی که بازارها توقف در سیاستهای انقباضی را بهطور کامل در قیمتگذاری لحاظ کردهاند، تمرکز اصلی بر اظهارات رئیس فدرال رزرو، جروم پاول، خواهد بود. سرمایهگذاران بهدنبال نشانههایی هستند که بتواند احتمال کاهش نرخ بهره در ماههای آتی را روشنتر کند. در کنار این رویداد، آمار آغاز ساختوسازهای مسکونی در ماه مه و دادههای هفتگی مدعیان بیمه بیکاری نیز منتشر خواهد شد.

روز پنجشنبه، با تعطیلی بازارهای آمریکا به مناسبت روز «جونتینس»، نگاهها به تصمیمهای سیاست پولی بانک مرکزی سوئیس و بانک انگلستان معطوف خواهد شد؛ دو بانک مهم اروپایی که میتوانند با تغییر لحن یا نرخ بهره خود، بر نوسانات بازار ارز تأثیرگذار باشند.

در نهایت، هفته با انتشار شاخص تولید فدرال رزرو فیلادلفیا (شاخص فیلیفد) در روز جمعه به پایان میرسد؛ گزارشی پیشنگر که از سوی معاملهگران برای سنجش سلامت بخش تولید در شرق ایالات متحده با دقت دنبال میشود.

مارک چندلر، مدیرعامل Bannockburn Global Forex، با اشاره به تشدید نااطمینانیهای ژئوپلیتیکی، پیشبینی کرد که طلا به مسیر صعودی خود بازخواهد گشت و در هفتههای آینده بار دیگر به سمت سقف تاریخی خود حرکت خواهد کرد.

او تصریح کرد: «در سایه تحولات اخیر، نقش طلا بهعنوان دارایی امن بیش از هر زمان دیگری برجسته شده؛ حتی فراتر از دلار، اوراق خزانه و رمزارزها. پس از اصلاح قیمت در روزهای گذشته، فلز زرد اکنون بار دیگر در موقعیتی قرار دارد که بتواند به سقف تاریخی خود در محدوده ۳٬۵۰۰ دلار حمله کند. با توجه به چشمانداز ادامهدار تنشهای ژئوپلیتیکی، این روند حمایتی احتمالاً محدود به هفته جاری نخواهد بود.»

چندلر همچنین به تقویم شلوغ سیاست پولی در هفته پیشرو اشاره کرد و گفت: «نشستهای فدرال رزرو، بانک مرکزی انگلستان و بانک ژاپن همگی در دستور کار هستند، اما انتظار نمیرود تغییری در نرخهای بهره این سه نهاد رخ دهد. در مقابل، احتمال زیادی وجود دارد که بانک ملی سوئیس نرخ بهره سپرده را به صفر کاهش دهد؛ در شرایطی که بازدهی اوراق قرضه دوساله این کشور هماکنون در محدوده منفی قرار دارد. این اقدام نیز میتواند از قیمت طلا حمایت بیشتری به عمل آورد.»

آدریان دی، رئیس Adrian Day Asset Management، در گفتوگو با کیتکو نیوز تأکید کرد که در تحلیل روند صعودی طلا باید میان محرکهای ساختاری بلندمدت و جهشهای مقطعی ناشی از تحولات ژئوپلیتیکی تمایز قائل شد.

او توضیح داد: «اگر به عواملی که طی سال جاری و حتی سه سال گذشته پشت رشد بهای طلا قرار داشتهاند نگاه کنیم، تصویر واضحی نمایان میشود: خریدهای گسترده بانکهای مرکزی با هدف کاهش وابستگی به دلار در مواجهه با سیاستهای تهاجمی ارزی ایالات متحده، افزایش خریدهای غیررسمی در چین به دلیل نگرانی از تضعیف یوان در سایه کندی رشد اقتصادی، و در عین حال، محدودیت سرمایهگذاری در املاک و بازار رمزارزها برای سرمایهگذاران چینی که طلا را بهعنوان مقصدی طبیعی انتخاب کردهاند. در کنار این عوامل، افراد و خانوادههای ثروتمند نیز در مواجهه با ناپایداری مالی جهانی و سطح بالای بدهیها، به سمت طلا گرایش بیشتری یافتهاند.»

دی با تأکید بر پایداری این روند افزود: «اینها موتورهای واقعی بازار طلا هستند و هیچکدام از آنها تا این لحظه تغییری نکردهاند. بعید است در کوتاهمدت هم شاهد دگرگونی جدی در آنها باشیم. ممکن است سرعت خرید بانکهای مرکزی کمی کاهش یابد، اما روند کلی همچنان مثبت باقی میماند. در حال حاضر، سهم دلار در ذخایر ارزی بانکهای مرکزی جهان به زیر ۵۰ درصد رسیده است؛ کاهشی قابل توجه در مقایسه با سالهای اخیر و حتی در بازه ۲۵ ساله گذشته. البته در برخی کشورهای آسیایی با رشد سریع، همچنان سهم دلار بالاست و طلا سهم کمتری دارد. بنابراین، در مجموع میتوان گفت که تقاضای نهادینه برای طلا همچنان پابرجاست و احتمالاً ادامه خواهد یافت.»

آدریان دی با اشاره به تفاوت رویکرد سرمایهگذاران آمریکای شمالی، تأکید کرد که برخلاف خریداران شرقی که طلا را بیشتر بهعنوان پناهگاه امن میبینند، سرمایهگذاران غربی معمولاً ورود به بازار طلا را بر مبنای دادههای اقتصادی انجام میدهند و این مؤلفهها بهتازگی در حال چرخش به نفع طلا هستند.

او توضیح داد: «تا همین چند هفته پیش، فضای غالب اقتصاد آمریکا شامل رشد قوی، نرخهای بهره بالا، تورم کنترلشده و دلار قدرتمند بود؛ همه عواملی که محیطی نامطلوب برای رشد قیمت طلا ایجاد میکنند. اما اکنون این روایت در حال تغییر است.»

دی ادامه داد: «چشمانداز اقتصادی در ایالات متحده اندکی منفیتر شده و این برای طلا خبر خوبی است. دلار نیز طی هفتههای اخیر تا حدودی تضعیف شد؛ هرچند در ۲۴ ساعت گذشته مجدداً کمی تقویت شده اما همین ضعف نسبی پیشین، فرصت ورود را برای طلا فراهم کرده است. بهطور کلی، سرمایهگذاران آمریکای شمالی تازه شروع به ورود به این روند کردهاند.»

او در پایان خاطرنشان کرد که بر اساس بررسیهایش از رفتار تاریخی طلا در دورههای درگیری، دو عامل کلیدی وجود دارد که تعیین میکنند آیا این فلز گرانبها وارد یک روند صعودی پایدار خواهد شد یا خیر که در ادامه به آنها پرداخته میشود.

آدریان دی معتقد است که برای شکلگیری یک روند صعودی پایدار در بازار طلا، دو عامل فاندامنتال باید همزمان وجود داشته باشد: نخست آنکه طلا از پیش در مسیر یک بازار صعودی قرار داشته باشد، و دوم اینکه نگرانی قابل توجهی از تشدید تنشها در فضای ژئوپلیتیکی شکل گرفته باشد.

او توضیح میدهد: «اگر یک بحران بهعنوان رویدادی گذرا تلقی شود، تأثیر آن بر قیمت طلا چندان دوام نخواهد داشت. تجربههایی مانند حمله عراق به کویت یا حتی واقعه ۱۱ سپتامبر هم نشان دادند که در نبود چشمانداز گسترش بحران، واکنش بازار طلا مقطعی باقی میماند. آنچه بازار را واقعاً حرکت میدهد، ترس از خروج اوضاع از کنترل است.»

با این حال، دی بر این باور است که برای ادامه مسیر صعودی، باید چشم به جریانهای سرمایهگذاری از سوی ایالات متحده داشت؛ بهویژه ورود سرمایهگذاران خُرد و جریانهای سفتهبازانه که تا همین اواخر غایب بودند.

او میگوید: «سرمایهگذار آمریکایی تازه شروع به ورود به این چرخه کرده است. اگر به صندوقهای قابل معامله در بورس مانند GDX و GDXJ نگاه کنیم که به ترتیب نماینده سهام شرکتهای معدنی بزرگ و کوچک طلا هستند، نشانههای جالبی دیده میشود. صندوق GDXJ هفته گذشته نخستین ورود سرمایه خود از ماه اوت سال گذشته را تجربه کرد، که اتفاقی معنادار است. GDX نیز از اواسط ماه مه تاکنون بیشتر روزها شاهد ورود سرمایه بوده، هرچند در مجموع هنوز خالص جریان آن منفی است. تا پیش از اواسط مه، در کل سال جاری تنها سه روز شاهد ورود سرمایه به GDX بودیم و هیچ روز مثبتی برای GDXJ ثبت نشده بود. بنابراین، همین تغییرات اخیر میتواند آغاز یک چرخش مهم باشد.»

دی همچنین به علائم تکنیکال در بازار اشاره کرد که از بازگشت علاقه سرمایهگذاران خرد حکایت دارد: «عملکرد بهتر شرکتهای معدنی کوچک نسبت به شرکتهای بزرگ و همچنین سبقت نقره از طلا در بازدهی اخیر، هر دو نشانهای روشن از افزایش تمایل سرمایهگذاران خُرد به ورود به این بخش است.»

اگرچه آدریان دی اذعان دارد که بازار طلا در سطوح کنونی میتواند تا حدودی اشباع خرید تلقی شود، اما عملکرد این فلز گرانبها همچنان فراتر از انتظارات ظاهر شده است.

او با نگاهی انتقادی به تحلیلهای گذشته خود گفت: «طی ۱۸ ماه گذشته بارها درباره احتمال اصلاح قیمتی هشدار دادهام اما واقعیت این است که این هشدارها چندان ثمربخش نبودهاند. طلا بهطرز قابلتوجهی تابآور باقی مانده است، و این مقاومت نشان میدهد که سرمایهگذاران زیادی همچنان در حاشیه بازار منتظر فرصتی برای ورود هستند؛ افرادی که احساس میکنند در پورتفوی خود کمتر از حد مطلوب طلا دارند.»

دی همچنین بار دیگر بر نقش سیاستهای ژئوپلیتیکی و نگرانی بانکهای مرکزی از ریسکهای مرتبط با دلار آمریکا تأکید کرد و افزود: «اگر شما بانک مرکزیای هستید که از تسلیحاتی شدن دلار نگرانید، چرا باید ۵۰ یا ۶۰ درصد از ذخایر خود را در دلار نگه دارید؟ در چنین شرایطی، منطقی است که سهم دلار را بهشدت کاهش دهید؛ شاید حتی به صفر برسانید.»

او در جمعبندی خاطرنشان کرد: «هر بار که طلا با اصلاح یا وقفهای مواجه شده، بهسرعت موج جدیدی از تقاضا وارد بازار شده است. این واکنشهای سریع خرید، نشان از اشتیاق نهفته در بازار دارد و مؤید آن است که روند صعودی طلا هنوز از حمایت گسترده برخوردار است.»

الکس کوپتسیکویچ، تحلیلگر ارشد بازار در FxPro، با اشاره به عوامل بنیادی و ژئوپلیتیکی، چشمانداز طلا را همچنان صعودی ارزیابی کرد و از نقش پررنگ بانکهای مرکزی در حمایت از این روند سخن گفت.

او اظهار داشت: «تقاضای بیوقفه بانکهای مرکزی باعث شده سهم طلا در سبد ذخایر ارزی جهانی به ۲۰ درصد افزایش یابد؛ در حالیکه سهم یورو اکنون به ۱۶ درصد رسیده است. تنها دلار آمریکا با سهم ۴۶ درصدی همچنان در صدر باقی مانده است. در فاصله سالهای ۲۰۲۲ تا ۲۰۲۴، بانکهای مرکزی بیش از ۱٬۰۰۰ تن طلا در سال خریداری کردهاند و مجموع ذخایر طلای رسمی آنها تا پایان سال گذشته به ۳۶٬۰۰۰ تن رسیده؛ سطحی که تنها ۲٬۰۰۰ تن با رکورد تاریخی سال ۱۹۶۵ فاصله دارد.»

کوپتسیکویچ در ادامه به شرایط کلان اقتصادی ایالات متحده پرداخت و گفت: «تضعیف شاخص دلار و کاهش بازدهی اوراق خزانهداری، فضای مساعدی برای رشد قیمت طلا فراهم کردهاند. از سوی دیگر، تورم برخلاف انتظار همچنان واکنشی به اعمال تعرفهها نشان نداده و همزمان نشانههایی از افت شتاب رشد اقتصادی دیده میشود. این ترکیب، احتمال ازسرگیری چرخه انبساط پولی فدرال رزرو را از ماه سپتامبر افزایش داده است؛ در حالیکه تا همین اواخر، بازارهای فیوچرز چنین تغییری را زودتر از اکتبر پیشبینی نمیکردند.»

او در پایان تأکید کرد که تنشهای ژئوپلیتیکی همچنان بهعنوان یک محرک کلیدی در بازار طلا نقش دارند: «عملکرد طلا در شب گذشته بار دیگر جایگاه آن را بهعنوان یک دارایی امن تثبیت کرد. با بالا گرفتن نگرانیها نسبت به بروز یک درگیری جدید در خاورمیانه، تقاضا برای طلا رو به افزایش است. آینده کوتاهمدت این فلز ارزشمند به عبور موفق یا عدم عبور از مقاومت تکنیکال ۳٬۴۰۰ دلاری بستگی خواهد داشت.»

تحلیلگران مؤسسه CPM Group در تازهترین گزارش خود با حفظ رویکرد صعودی، توصیه به خرید طلا را تمدید کرده و هدف قیمتی کوتاهمدتی ۳٬۵۰۰ دلار را تا تاریخ ۲۰ ژوئن تعیین کردهاند.

آنها نوشتند: «قیمت طلا طی دو روز گذشته به سطح هدف قبلی ما رسید. رشد قیمت از روز پنجشنبه و در واکنش به نگرانیهای سیاسی و اقتصادی آغاز شد و پس از حمله اسرائیل به ایران، با شتابی چشمگیر ادامه یافت.»

کارشناسان این مؤسسه هشدار دادند که نوسانات در عوامل فاندامنتال؛ اعم از متغیرهای سیاسی، اقتصادی و ژئوپلیتیکی، بهشدت افزایش یافته و همین امر مستقیماً در رفتار قیمت طلا و نقره منعکس شده است. به همین دلیل، آنها بازه زمانی توصیه معاملاتی خود را از دو هفته به یک هفته کاهش دادهاند تا با شرایط پرنوسان فعلی سازگار باشد.

در این گزارش آمده است: «با توجه به چشمانداز تداوم نااطمینانیها و ریسکهای موجود در افق کوتاهمدت و میانمدت، همچنان بر توصیه خرید طلا تأکید داریم. احتمالاً قیمت در روزهای آینده به سمت سطح ۳٬۵۰۰ دلار حرکت خواهد کرد و در صورت پایداری جریانهای حمایتی، تا پیش از ماه سپتامبر رسیدن به سطح ۳٬۶۰۰ دلار نیز دور از ذهن نیست. با این حال، مسیر قیمتی طلا بهشدت به تحولات ژئوپلیتیکی و اقتصادی بستگی خواهد داشت.»

تحلیلگران همچنین به کفهای حمایتی مهم بازار اشاره کردند و نوشتند: «در شرایط فعلی، افت قیمت طلا به زیر سطوح کلیدی ۳٬۲۰۰ یا حتی ۳٬۰۰۰ دلار طی ماههای آینده بعید به نظر میرسد. در حالیکه پیشبینی ما برای تابستان، یک وقفه فصلی در روند قیمت طلا و نقره بود، بهنظر میرسد این چشمانداز با تشدید تنشهای سیاسی و اقتصادی عملاً بیاثر شده است. علاوه بر آن، ابهامات مربوط به تجارت جهانی و تعرفهها نیز همچنان بیپاسخ باقی ماندهاند و میتوانند محرکی دیگر برای ادامه روند صعودی باشند.»

جیم وایکاف، تحلیلگر ارشد کیتکو، نیز در ارزیابی خود از روند بازار، بر ادامه تقاضای قوی برای طلا در هفته آینده تأکید کرد و چشماندازی صعودی برای این فلز گرانبها ترسیم کرد.

او خاطرنشان کرد: «چشمانداز تکنیکال همچنان صعودی است و همزمان با افزایش تمایل بازار به پرهیز از ریسک، تقاضا برای داراییهای امن از جمله طلا تقویت خواهد شد. این دو عامل در کنار یکدیگر، زمینهساز رشد بیشتر قیمت در کوتاهمدت خواهند بود.»

در زمان انتشار این گزارش، قیمت لحظهای طلا با ۱.۳۷ درصد افزایش روزانه، به ۳٬۴۳۲.۸۳ دلار بهازای هر اونس رسید. این رشد، بازدهی هفتگی طلا را به ۳.۴۷ درصد رسانده؛ عملکردی چشمگیر که نشان از تقویت جریان صعودی و حضور فعال خریداران در بازار دارد.

به گزارش NBC، دونالد ترامپ اعلام کرده که مقامات ایرانی با او تماس گرفتهاند تا درباره وضعیت فعلی تنشها گفتوگو کنند.

ترامپ همچنین گفته ایران در گذشته فرصت توافق را از دست داد، اما ممکن است اکنون «فرصت دیگری» برای دستیابی به توافق در اختیار داشته باشد.

با وجود رشد فراتر از انتظار شاخص اعتماد مصرفکننده دانشگاه میشیگان، شاخصهای سهام آمریکا در معاملات جمعه به کفهای روزانه جدید سقوط کردند و بازدهی اوراق خزانه نیز به سقفهای تازهای رسید. این در حالی است که #اوراق_قرضه برخلاف سنت رایج در زمان تنشهای ژئوپلیتیکی، رفتار «پناهگاه امن» از خود نشان نمیدهند.

📊 جزئیات بازار:

#نزدک: افت ۱.۱۸٪ در محدوده ۱۹۴۳۱ واحد

شاخص S&P 500: افت ۰.۹۶٪ در محدوده ۵۹۸۶

💱 بازار ارز:

دلار آمریکا در واکنش اولیه به ریسکهای ژئوپلیتیکی تقویت شد، اما در ادامه نشست نیویورک تضعیف شد

📌 بازارها همچنان تحت تأثیر تنشهای منطقهای و نگرانی از واکنشهای احتمالی ایران و آمریکا به حملات اخیر اسرائیل هستند.

به گزارش رویترز، شماری از دیپلماتهای سازمان ملل تایید کردهاند که شورای امنیت روز جمعه، به درخواست ایران، جلسهای فوقالعاده برای بررسی این حملات برگزار خواهد کرد.

در پی حملات نظامی اسرائیل به خاک ایران، جمهوری اسلامی با ارسال نامهای رسمی به شورای امنیت سازمان ملل، این اقدام را «غیرقانونی و بزدلانه» خواند و تاکید کرد که «پاسخی قاطع و متناسب» در راه است.

تشکیل این جلسه در حالی است که تنشها در خاورمیانه بهسرعت رو به افزایش است و نگاهها به واکنش نهادهای بینالمللی در برابر این بحران دوخته شده است.

فرودگاه بینالمللی بنگوریون، بزرگترین و اصلیترین فرودگاه اسرائیل، از بامداد جمعه تمامی پروازهای خود را متوقف کرده است.

رسانههای اسرائیل گزارش دادهاند که هزاران شهروند اسرائیلی برنامه سفرهای تابستانی خود را لغو کردهاند و تعداد زیادی نیز در کشورهای دیگر سرگردان شده و قادر به بازگشت نیستند.

با بالا گرفتن تنشها با ایران در کنار حملات موشکی اخیر حوثیها، بسیاری از شرکتهای هواپیمایی غربی بازگشت به این فرودگاه را بهطور نامحدود به تعویق انداختهاند.

نماینده ایران در نامهای به شورای امنیت سازمان ملل اعلام کرد:

«ایران به اقدامات غیرقانونی و بزدلانه اسرائیل، پاسخی قاطع و متناسب خواهد داد.»

این هشدار در حالی صادر شده که تنشها میان تهران و تلآویو بهدنبال حملات اخیر اسرائیل به زیرساختهای نظامی و هستهای ایران به بالاترین سطح در ماههای اخیر رسیده است.

روسیه حملات اسرائیل به تأسیسات ایران را «غیرقانونی، بیدلیل و ناقض منشور سازمان ملل» خواند.

مسکو هشدار داده است که این حملات به تلاشهای دیپلماتیک برای حل مناقشه هستهای ایران آسیب میزند.

کرملین ضمن ابراز نگرانی، خواستار خویشتنداری طرفها برای جلوگیری از جنگی گسترده شده است.

روسیه تأکید کرده تنها راه حل موضوع هستهای ایران «دیپلماسی» است و پیشنهاد قبلی خود مبنی بر کمک برای تبدیل اورانیوم غنیشده ایران به سوخت راکتور غیرنظامی را یادآوری کرده است.

روسیه و ایران در ژانویه گذشته توافق مشارکت استراتژیک ۲۰ ساله امضا کردهاند، اما این توافق شامل بند دفاع جمعی نیست.

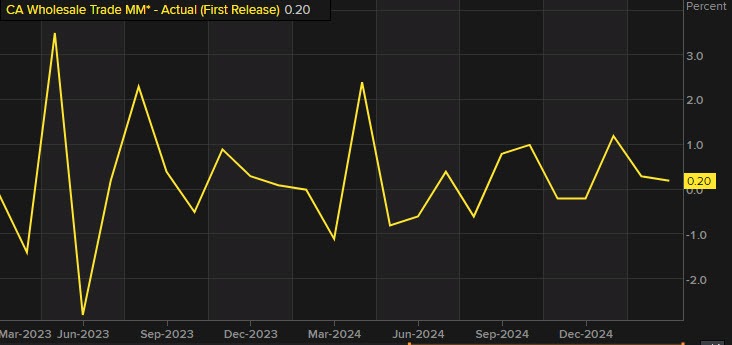

فروش عمدهفروشی کانادا در آوریل با افت شدید ۲.۳٪ مواجه شد، در حالی که انتظار میرفت تنها ۰.۹٪ کاهش یابد. این کاهش پس از رشد ۰.۲٪ در ماه قبل رخ داده و ۶ زیربخش از ۷ زیربخش اصلی را دربر گرفته است.

🚗 افت سنگین در بخش خودرو

بخش خودرو و قطعات با کاهش ۶.۵٪ به ۱۴.۳ میلیارد دلار، بیشترین ضربه را خورد.

📍 افت گسترده در استانها

در ۷ استان از جمله آنتاریو فروش کاهش یافته است.

📦 موجودی انبارها نیز ۰.۲٪ کاهش یافت

در حالی که فروش سالانه تنها ۰.۱٪ رشد داشته، فروش حجمی نیز ۲.۲٪ افت کرده است.

این دادهها میتواند نشانهای از ضعف تقاضا و کندی فعالیتهای اقتصادی در ماههای آینده باشد.

بازده نهایی: 4.421٪ (قبلی: 4.342٪)

نسبت پوشش تقاضا (Bid/Cover): 2.52 (قبلی: 2.60)

خریداران مستقیم: 20.5٪ (قبلی: 19.9٪)

خریداران غیرمستقیم: 70.6٪ (قبلی: 71.2٪)

نرخ بازار قبل از حراج (WI): 4.428٪

داده CPI امروز باعث افزایش تقاضا برای اوراق شده و بازده بازار را ۵.۶ واحد پایه کاهش داده است.

🧭 تحلیل: داده تورم پایینتر از انتظار باعث تقویت انتظارات برای کاهش نرخ بهره و در نتیجه افزایش جذابیت اوراق قرضه شده است. افت نرخ بازده در بازار و تقاضای نسبتاً قوی این حراج، نشاندهنده انتظار سرمایهگذاران برای تسهیل سیاستهای پولی فدرال رزرو است.

به گزارش CBC، اتاوا و واشنگتن اسناد اولیهای درباره یک توافق احتمالی تجاری رد و بدل کردهاند.

منابع آگاه میگویند مذاکرات در جریان است، اما تا پیش از نشست G7 (۲۵ خرداد) نباید انتظار توافق نهایی داشت.

این اسناد کمتر از پنج صفحه هستند و شامل موضوعاتی از جمله تعهدات نظامی و احتمالاً تعرفههای فولاد و آلومینیوم میشوند.

آمریکا هنوز موضع نهایی خود را اعلام نکرده، اما کانادا بهشدت برای لغو تعرفهها فشار آورده است.

به گزارش والاستریت ژورنال:

پکن مجوز صادرات عناصر نادر به خودروسازان و تولیدکنندگان آمریکایی را به مدت ۶ ماه محدود کرده است؛ اقدامی که میتواند اهرم فشار و عدمقطعیت را در فضای تنش تجاری افزایش دهد.

این مجوزها پس از دو روز مذاکره در لندن و توافق ژنو در ماه گذشته بهطور موقت بازگشایی شدهاند.

آمریکا نیز در مقابل پذیرفته محدودیتها بر فروش موتور جت، قطعات و اتان را کاهش دهد.

مجوزها در صورت تأیید نهایی ترامپ و شی، احتمالاً ظرف یک هفته صادر میشوند.

ترامپ این توافق را «عملاً نهایی» خواند و گفت: «تمام مگنتها و عناصر نادر موردنیاز تأمین خواهد شد.»

هنوز کاخ سفید در مورد بند ۶ ماهه اظهارنظری نکرده است.

بیسنت، وزیر خزانهداری آمریکا، در جلسه امروز کنگره:

با اجرای لایحه مالیات و هزینه، سرمایهگذاریهای سرمایهای افزایش خواهد یافت.

نگاه «۲۴ ساعته» به بازار اوراق اشتباه است؛ نرخ بازدهی اوراق ۱۰ ساله امسال کاهش یافته است.

خزانهداری آمریکا امروز ساعت ۲۰:۳۰ به وقت تهران اوراق ۱۰ ساله را حراج میکند. نرخ فعلی: ۴.۴۴۲٪ (کاهش ۳.۲ واحد پایه نسبت به روز قبل).

نرخ پایان سال گذشته: ۴.۵۷۳٪ بوده است.

US Secretary of the Treasury Scott Bessent, left, and US Trade Representative Jamieson Greer, left, speak to the press after the second day of a bilateral meeting between the United States and China, in Geneva, Switzerland, Sunday, May 11, 2025. (Martial Trezzini/Keystone via AP)

بیسنت، وزیر خزانهداری آمریکا، در جلسه امروز کنگره:

با اجرای لایحه مالیات و هزینه، سرمایهگذاریهای سرمایهای افزایش خواهد یافت.

نگاه «۲۴ ساعته» به بازار اوراق اشتباه است؛ نرخ بازدهی اوراق ۱۰ ساله امسال کاهش یافته است.

خزانهداری آمریکا امروز ساعت ۲۱:۳۰ به وقت تهران اوراق ۱۰ ساله را حراج میکند. نرخ فعلی: ۴.۴۴۲٪ (کاهش ۳.۲ واحد پایه نسبت به روز قبل).

نرخ پایان سال گذشته: ۴.۵۷۳٪ بوده است.

چین با تأیید تمام درخواستهای مگنت از سوی شرکتهای آمریکایی موافقت کرده است.

این توافق صرفاً میان آمریکا و چین است و شامل سایر کشورها نمیشود.

تعرفه ۵۵٪ بر واردات از چین تأیید شد؛ اما از این پس تغییری نخواهد داشت.

آمریکا برخی اقدامات متقابل را لغو خواهد کرد.

ترامپ و شی باید متن نهایی توافق را تأیید کنند.

موضوع توقف فنتانیل از سوی چین همچنان در میز مذاکره نیست.

آمریکا در رقابت تراشه و هوش مصنوعی امتیازی به چین نخواهد داد.

موج جدیدی از توافقهای تجاری از هفته آینده آغاز خواهد شد.

شاخصهای اصلی والاستریت امروز با رشد ملایم همراه بودند:

#نزدک۱۰۰: ۲۲٬۰۳۶.۷ ⬆️ %۰.۵۲

اساندپی۵۰۰: ۶٬۰۵۶.۶ ⬆️ %۰.۳۷

#داوجونز: ۴۳٬۰۲۲.۵ ⬆️ %۰.۴۴

#راسل۲۰۰۰: ۲٬۱۶۹.۳ ⬆️ %۰.۵۴

🟢 داده تورمی ماه می کمتر از پیشبینیها بود (تورم هسته: +۰.۱٪) و نگرانیها درباره اثر تعرفهها را کاهش داد. این موضوع احتمال کاهش نرخ بهره را تقویت کرده و بازار اکنون حدود ۲ بار کاهش نرخ تا پایان سال را پیشبینی میکند.

📊 شاخصهای نزدک و اساندپی در نزدیکی سقفهای تاریخی خود معامله میشوند.

🧠 عملکرد صنایع:

نیمهرساناها قوی: رشد بیش از ۲٪ برای AVGO و MU

مخابرات ضعیف: افت بیش از ۲٪ برای TMUS

سهام مالی باثبات با رشد ویزا و مسترکارت

📌 در حاشیه بازار:

تسلا ⬆️ ۱.۷٪ (پس از اظهارات نرمتر ماسک درباره ترامپ)

گیماستاپ ⬇️ ۴.۴٪ (گزارش ضعیف فروش)

گیتلب ⬇️ ۱۰٪

🧭 جمعبندی:

کاهش شتاب تورمی، امید به کاهش نرخ بهره و بهبود لحن تجاری میان آمریکا و چین، فضای بازار را در حالت «مثبت محتاطانه» قرار داده است.

وزیر امور خارجه ایران اعلام کرد که رسیدن به توافقی برای حفظ برنامه صلحآمیز هستهای کشور، مشروط بر تداوم غنیسازی تحت نظارت آژانس و رفع مؤثر تحریمها، در دسترس است.

عباس عراقچی در پستی در شبکه اجتماعی X نوشت: «ترامپ با این شعار وارد کاخ سفید شد که ایران نباید سلاح هستهای داشته باشد؛ این حرف در راستای دکترین ماست و میتواند مبنای اصلی یک توافق قرار گیرد.»

او افزود: «با آغاز دوباره مذاکرات از روز یکشنبه، روشن است که دستیابی سریع به توافقی دوجانبه و سودمند ممکن است.»

مذاکرات ایران و آمریکا با میانجیگری عمان تاکنون پنج بار انجام شده و دور ششم قرار است ۲۵ خرداد در مسقط برگزار شود.

وزارت خزانهداری آمریکا امروز ۵۸ میلیارد دلار اوراق ۳ ساله را با بازده نهایی ۳.۹۷۲٪ به فروش رساند؛ اندکی بالاتر از نرخ بازار پیش از مزایده (۳.۹۶۸٪).

📊 جزئیات مهم مزایده:

تیل (Tail): مثبت 0.4 واحد پایه (نشانه تقاضای نسبتاً ضعیف)

نسبت پوشش (Bid-to-Cover): ۲.۵۲ برابر (پایینتر از میانگین ۶ماهه ۲.۶۲)

سهم بانکها (Dealer take): ۱۵.۱۹٪ (نزدیک به میانگین)

خریداران داخلی (Directs): ۱۸.۰۳٪ (کمی پایینتر از میانگین)

خریداران خارجی (Indirects): ۶۶.۷۸٪ (نزدیک به میانگین)

🔍 ارزیابی کلی مزایده: نمره C

نشانههایی از کاهش تقاضا در مقایسه با مزایدههای گذشته دیده میشود، اما خریداران بینالمللی همچنان در سطح متوسط باقی ماندهاند.

مذاکرات تجاری آمریکا و چین وارد وقفهای موقت شده و قرار است از ساعت ۲۰:۰۰ به وقت بریتانیا (۲۲:۳۰ به وقت تهران) از سر گرفته شود.

این مذاکرات طولانی ممکن است باعث تعویق حضور وزیر خزانهداری آمریکا در جلسه کنگره فردا شود.

رئیسجمهور آمریکا اعلام کرد که دولت فدرال قصد دارد نقش آژانس مدیریت بحران (FEMA) را کاهش داده و مسئولیتها را به ایالتها منتقل کند.

«FEMA تجربه موفقی نبوده، باید وابستگی به آن را کم کنیم.»

این اظهارات در حالی بیان شده که انتقادات از عملکرد FEMA در برخی بحرانها همچنان ادامه دارد و بحثها درباره تمرکززدایی از مدیریت بحران در آمریکا شدت گرفته است.

به گزارش رویترز، مذاکرهکنندگان هند و آمریکا پس از چهار روز گفتوگو در زمینه کالاهای صنعتی و کشاورزی، تعرفهها و موانع غیرتعرفهای به پیشرفتهایی دست یافتهاند.

هدف نهایی امضای توافقی در پاییز و دو برابر کردن حجم تجارت تا سال ۲۰۳۰ اعلام شده است.

هند خواستار لغو تعرفه پایه ۱۰٪ شد، اما آمریکا با این درخواست مخالفت کرده است.

انتظار میرود توافقی موقت تا پایان ماه جاری میلادی نهایی شود.

عضو شورای حکمرانی بانک مرکزی اروپا (ECB)، بوریس ویوچیچ، اعلام کرد که نیازی به بحث درباره کاهش #نرخ_بهره تا پیش از سپتامبر نیست:

«در موقعیت خوبی هستیم؛ بهتر است منتظر دادههای جدید و پیشبینیهای بعدی بمانیم.»

او همچنین به تاثیر جنگ تجاری آمریکا و چین بر سیاستگذاریها اشاره کرد.

به گفته وی، کاهش #تورم اخیر بیشتر ناشی از افت قیمت انرژی و نوسانات نرخ ارز بوده است.

تا اینجا #ECB هشت مرتبه نرخ بهره را کاهش داده و فعلاً تمایلی به شتاب در ادامه این مسیر ندارد.

#یورو امروز بدون تغییر در 1.1425 معامله میشود.

✅ شاخصهای سهام آمریکا امروز روندی ترکیبی داشتند: US500: +0.28% | Nasdaq: +0.19% | Dow: +0.14%

🟩 بخش انرژی پیشتاز رشد بازار بود؛ #نفت (USOIL) با 1.03%+ افزایش، سهام اکسون و شورون بیش از ۲٪ صعود کردند.

🟥 در مقابل، تکنولوژی عقب نشست؛ #مایکروسافت و #اوراکل در فشار فروش بودند، هرچند #گوگل و #IBM عملکرد مثبتی داشتند.

🔄 بازار در انتظار نتایج مذاکرات تجاری آمریکا-چین در لندن است؛ وزیر بازرگانی آمریکا میگوید گفتوگوها "خوب پیش میرود".

💬 معاملهگران منتظر دادههای #تورم آمریکا در روز چهارشنبهاند؛ دادهای که میتواند مسیر #نرخ_بهره را مشخص کند.

📉 بیتکوین با افت 1.5٪- همراه شد؛ #EURUSD با رشد ملایم به 1.1426 رسید.

بانک سرمایهگذاری گلدمن ساکس در تازهترین گزارش خود، اهداف قیمتی جفتارز #EURUSD را افزایش داد و اکنون نرخ ۱.۲۵ را برای ۱۲ ماه آینده پیشبینی میکند.

📌 دلایل این تغییر:

کاهش جذابیت داراییهای دلاری

افت نسبی بازار سهام آمریکا از نگاه سرمایهگذاران اروپایی

تأیید نشانههای کندی اقتصاد آمریکا

📊 اهداف جدید:

▫️۳ ماهه: ۱.۱۷

▫️۶ ماهه: ۱.۲۰

▫️۱۲ ماهه: ۱.۲۵

(افزایش نسبت به پیشبینی قبلی: ۱.۱۲، ۱.۱۵ و ۱.۲۰)

📌 گلدمن ساکس همچنان چشماندازی نزولی برای دلار دارد و تداوم رشد یورو را محتمل میداند.

در حالیکه #یورو در سهماهه دوم یکی از بهترین عملکردها را در میان ارزهای گروه G10 داشته، تحلیلگران Crédit Agricole تردید دارند که بانک مرکزی اروپا از این تقویت استقبال کند. هرچند مقامات #ECB بارها به نقش بینالمللی یورو اشاره کردهاند، اما رشد بیشازحد این ارز میتواند اهداف تورمی و رشد اقتصادی منطقه یورو را تهدید کند.

بهرغم برخی اظهارنظرها درباره مزایای یوروی قوی، مثل بهبود شرایط مالی یا تقویت موقعیت ارزی اتحادیه اروپا، نشانهای از حمایت کامل سیاستگذاران دیده نمیشود. سطح فعلی یورو/دلار در حوالی ۱.۱۰ ظاهراً برای ECB قابل تحمل است، اما اگر این روند ادامه یابد، ممکن است واکنش نشان دهد؛ بهویژه اگر تقویت یورو مانعی برای احیای #تورم یا صادرات شود.

در هفته جاری، تمرکز بازار بر دادههای منطقه یورو و سخنرانی مقامات ECB خواهد بود. به باور Crédit Agricole، سکوت فعلی بانک مرکزی لزوماً به معنای رضایت نیست؛ بلکه شاید رویکردی صبورانه پیش از مداخله باشد.

در پی بازداشت رئیس اتحادیه کارگران و اجرای عملیات گسترده ICE در لسآنجلس، موجی از اعتراضات خشونتآمیز شکل گرفت. معترضان با بستن اتوبانها، درگیری با نیروهای پلیس و آتشزدن خودروهای خودران، فضای شهر را ناآرام کردند. با دستور مستقیم ترامپ و بدون هماهنگی با فرماندار، گارد ملی به خیابانها اعزام شد.

سیاست مهاجرتی جدید دولت شامل اخراج میلیونها مهاجر غیرقانونی است؛ حتی کسانی که سالها در مشاغل کلیدی فعالیت داشتهاند. این رویکرد، با وجود حمایت برخی نهادهای فدرال، انتقادهای گستردهای را از سوی اتحادیهها، مقامات محلی و فعالان حقوق مهاجران برانگیخته است.

در کنار خطر درگیری خیابانی و تضعیف اعتماد عمومی، بازار کار نیز با کمبود نیروی انسانی در بخشهایی چون کشاورزی و سلامت مواجه خواهد شد. اعزام نیروهای نظامی به خیابانها، فضا را بیثباتتر کرده و ریسک سیاسی و اقتصادی را افزایش داده است. در چنین شرایطی، نبود راهحل میانه و فضای گفتوگوی سازنده، بحران را پیچیدهتر میکند.

در تحلیل آینده اقتصاد جهانی، دو دیدگاه کاملاً متفاوت در حال شکلگیری است. نخست، نگاه خوشبینانهای که باور دارد هوش مصنوعی با افزایش بهرهوری و تحول در تولید، بحران بدهی دولتها را بیاثر خواهد کرد. در این سناریو، فناوری چنان شتابدهندهای میشود که نسبت بدهی به تولید ناخالص داخلی دیگر مسئلهای حیاتی نخواهد بود.

در مقابل، دیدگاه بدبینانهای قرار دارد که میگوید مرزهای مالی پشت سر گذاشته شدهاند و آنچه اکنون شاهد آن هستیم، چیزی جز پولپاشی نیست. با کسری بودجه مزمن، جمعیت در حال پیر شدن، و حذف محدودیتهایی مانند سقف بدهی، بسیاری معتقدند اقتصاد آمریکا وارد چرخهای شده که پایانی جز کاهش ارزش دلار ندارد؛ چرخهای که برای ارزهای ملی در تاریخ چندان بیسابقه هم نیست.

نکته جالب اما اینجاست: چه به سناریوی هوش مصنوعی ایمان داشته باشید و چه به کاهش ارزش پول، مسیر سرمایهگذاری میتواند یکسان باشد. سهام شرکتهایی با قدرت قیمتگذاری و داراییهای واقعی مانند فلزات و کالاها در هر دو حالت میتوانند سودآور باشند. چرا که یا از بهرهوری بالا سود میبرند یا در برابر تورم و بیثباتی ارزی به پناهگاهی امن تبدیل میشوند.

در آغاز مذاکرات تجاری آمریکا و چین در لندن، شاخصهای والاستریت بصورت محتاطانهای در محدوده مثبت هستند. این گفتوگوها برای حل اختلافات توافق قبلی آغاز شده و احتمال دارد تا فردا ادامه یابد.

شاخص #داوجونز با افت مواجه شد، در حالیکه #نزدک و S&P 500 اندکی رشد کردند.

کارشناسان میگویند تا زمان مشخص شدن نتیجه مذاکرات، بازار در وضعیت محتاط باقی خواهد ماند

از مهمترین تحرکات سهام امروز:

سهام رابینهود پس از کنار گذاشته شدن از شاخص S&P 500 بیش از ۷٪ سقوط کرد.

#تسلا نیز در پی کاهش رتبه تحلیلی، کمی افت داشت.

در مقابل،سهام Warner Bros پس از اعلام برنامه تفکیک واحدهای تجاریاش، جهش ۹.۵ درصدی را تجربه کرد.

#انویدیا و Merck نیز عملکرد مثبتی داشتند.

فعالان بازار منتظر دادههای تورمی آمریکا در هفته جاری هستند؛ دادههایی که در کنار تعرفههای جدید ترامپ، میتوانند مسیر نرخ بهره را تحت تأثیر قرار دهند.

به گفته یکی از مقامات وزارت خزانهداری آمریکا، هیچ زمان پایان مشخصی برای مذاکرات تجاری میان آمریکا و #چین تعیین نشده است. هیئت آمریکایی تمایل دارد گفتوگوها بهصورت طبیعی و بدون فشار زمانی پیش بروند تا امکان بحثهای عمیقتر فراهم شود.

نخستین تصاویر از محل مذاکرات در لندن، ورود معاون نخستوزیر چین، هه لیفنگ، را نشان میدهد.

همزمان با این مذاکرات، گمانهزنیها درباره احتمال لغو بخشی از محدودیتهای صادراتی آمریکا علیه چین افزایش یافته است؛ امری که میتواند به کاهش تنشهای تجاری کمک کند.

نخستوزیر کانادا، مارک کارنی، اعلام کرد این کشور بودجه دفاعی خود را امسال به ۲٪ تولید ناخالص داخلی افزایش میدهد؛ هدفی که پنج سال زودتر از برنامه ناتو محقق میشود. این سرمایهگذاری شامل زیردریایی، هواپیما، کشتی، خودروهای زرهی و سامانههای راداری است.

این تصمیم در بحبوحه مذاکرات محرمانه میان آمریکا و کانادا برای دستیابی به توافق تجاری گرفته شده است. برخی منابع میگویند دو کشور امیدوارند توافقی اولیه را پیش از نشست G7 در ۱۵ ژوئن نهایی کنند؛ نشستی که ترامپ نیز در آن شرکت خواهد کرد.

افزایش هزینههای نظامی یکی از خواستههای کلیدی واشنگتن بوده و این اقدام اوتاوا میتواند بهمنزله چراغ سبز تلقی شود. پیشتر نیز کانادا از اقدام تلافیجویانه علیه فولاد آمریکا صرفنظر کرده و فروش مشروبات آمریکایی در آلبرتا از سر گرفته شد.

با این حال، کارنی در اظهارات خود به آمریکا هشدار داد: «قدرتهای میانی اگر سر میز نباشند، در منو خواهند بود» و تأکید کرد که نباید ۷۵٪ بودجه دفاعی کشور در ایالات متحده خرج شود.

تحلیلگران میگویند تحقق این توافق میتواند محرکی قوی برای تقویت #دلار_کانادا باشد.

قیمت طلا در هفتهای که گذشت، در محدوده ۳۳۰۰ تا ۳۴۰۰ دلار در نوسان بود و پس از فراز و فرودهای متعدد، نهایتاً در نقطهای مشابه آغاز هفته آرام گرفت. در آغاز معاملات، طلا در سطح ۳۳۰۷.۴۴ دلار در هر اونس قرار داشت و در ساعات اولیه بازار، موانع چندانی بر سر راه آن دیده نمیشد. با آغاز جلسههای معاملاتی در آسیا و اروپا، موجی از تقاضا وارد بازار شد و قیمتها بهسرعت اوج گرفتند؛ بهطوریکه پیش از بازگشایی بازار آمریکای شمالی، نرخ اونس طلا به ۳۳۶۶ دلار رسید.

اوج قیمت در نخستین روزهای هفته جاری، در شامگاه دوشنبه و در حوالی ساعت ۶:۴۵ به وقت شرق آمریکا رقم خورد؛ زمانی که بهای هر اونس طلا تا سطح ۳۳۹۰ دلار صعود کرد. این سطح تا مدتی بالاترین نقطه ثبتشده بود و در ادامه، بازار نتوانست از آن فراتر رود. روند معاملات در روزهای بعد عمدتاً در حاشیه همین سقف قیمتی نوسان کرد و این روزها بدون دستاورد قیمتی ملموسی به پایان رسید.

پس از رشد اولیه، قیمت طلا در جریان معاملات شبانه به آرامی مسیر نزولی در پیش گرفت. در نخستین دقایق بازگشایی بازار آمریکای شمالی در روز سهشنبه، فشار فروش شدت گرفت و قیمت اسپات به زیر ۳۳۴۰ دلار سقوط کرد. اما این افت ادامهدار نبود. بازار بهسرعت وارد محدودهای متراکم با دامنهای در حدود ۴۰ دلار شد؛ جایی که در دو روز آینده، نوسانات تند و کوتاهمدت، بدون جهتگیری مشخصی جریان داشت.

در صبح پنجشنبه، درست پس از ساعت ۵ به وقت شرق آمریکا، طلا بار دیگر با جهشی سریع به سطوح بالاتر نفوذ کرد و برای نخستینبار در هفته، از مرز ۳۳۸۰ دلار عبور نمود. در ادامه این روند صعودی، قیمت تا ۳۴۰۳ دلار افزایش یافت و اوج هفتگی جدیدی به ثبت رسید. اما این سطوح بالا نتوانستند خریداران تازهای را جذب کنند. بازار به سرعت وارد فاز اصلاحی شد و با افزایش فشار فروش و شناسایی سود، قیمتها تا ظهر همان روز به ۳۳۴۵ دلار بازگشتند.

از این نقطه، بازار وارد آرامترین روند صعودی خود در طول هفته شد. حرکت تدریجی و پیوستهای که نهایتاً در ساعت ۱ بامداد روز جمعه، قیمت را به ۳۳۷۴ دلار رساند. با این حال، در زمان بازگشایی بازار آمریکا، طلا نتوانست حمایت ۳۳۵۰ دلار را حفظ کند و این بار فروشندگان توانستند نرخ را تا سطح ۳۳۲۴ دلار پایین بکشند. در پایان معاملات هفته، قیمتها تقریباً به نقطه ابتدایی بازگشتند؛ اما نکته امیدبخش برای دارندگان پوزیشنهای خرید این بود که سطح ۳۳۰۰ دلار، علیرغم تمام فشارها، هیچگاه بهطور جدی در معرض تهدید قرار نگرفت.

✔️ بیشتر بخوانید: خرید طلای دیجیتال در ایران: فرصت نوین سرمایهگذاری یا بستر کلاهبرداریهای پنهان؟

در تازهترین نظرسنجی هفتگی کیتکو، تحلیلگران بازار در ارزیابی چشمانداز کوتاهمدت طلا بهطور مساوی در دو جبهه صعودی و نزولی تقسیم شدهاند. این در حالی است که معاملهگران خرد، با تکیه بر حفظ سطوح حمایتی کلیدی در معاملات اخیر، بر خوشبینی خود افزودهاند و رویکردی صعودیتر اتخاذ کردهاند.

جیمز استنلی، استراتژیست ارشد بازار در Forex.com، همچنان بر موضع صعودی خود نسبت به طلا تأکید دارد. او میگوید: «برخی شاید با توجه به رفتار قیمتی هفته اخیر، بهدنبال اصلاح عمیقتری باشند، اما من ترجیح میدهم این حرکت را در چارچوب ادامه روند صعودی بزرگتری ببینم و منتظر واکنش بازار به سطوح حمایتی بمانم.»

استنلی همچنین خاطرنشان کرد: «در حال حاضر، سطح ۳۳۲۵ دلار که پیشتر بهعنوان مقاومت ایفای نقش میکرد، بهعنوان حمایت مهمی در نظر گرفته میشود. عبور طلا از محدوده ۳۳۵۰ دلار و ثبت اوجی جدید در بازه کوتاهمدت، برای من سیگنال مهمی بود که نباید سناریوی صعودی را از دور خارج کرد. از منظر تکنیکال، سطوح حمایتی بعدی را در ۳۳۰۰ و ۳۲۸۰ دلار دنبال میکنم.»

آدام باتن، رئیس استراتژی ارزی در Forexlive، با نگاهی محتاطانه به روند طلا، سناریویی نزولی را برای هفته پیشرو مطرح میکند. به گفته او، «شواهدی در دست است که نشان میدهد دولت آمریکا در حال حرکت بهسوی رویکردی مصالحهجویانه است. در مقطع کنونی، طلا تا حد زیادی بهعنوان نمادی از تنشهای تجاری عمل میکند، و هرگونه پیشرفت در مذاکرات میتواند محرکی برای فروش تدریجی این فلز گرانبها باشد.»

در نقطه مقابل، ریچ چکان، رئیس و مدیر اجرایی شرکت Asset Strategies International، معتقد است عوامل فاندامنتال همچنان از طلا حمایت میکنند. او میگوید: «در حال حاضر، مومنتوم بهوضوح به نفع طلا و نقره است. اگرچه ممکن است شاهد مقداری شناسایی سود باشیم، اما انتظار دارم روند صعودی ادامه یابد؛ بهویژه با تضعیف دلار آمریکا، توقف روند ابتکارات صلح در خاورمیانه و اوکراین، تبعات پابرجای سیاستهای تعرفهای، و در نهایت، تصویب لایحه مالی گسترده در سنای ایالات متحده که میتواند بدهی ملی را افزایش داده و در نتیجه، منجر به گسترش پایه پولی و رشد بیشتر تورم مصرفکننده شود.»

آدریان دی، رئیس شرکت Adrian Day Asset Management، نیز نسبت به آینده طلا خوشبین است و نشانههایی از بازگشت تدریجی سرمایهگذاران آمریکای شمالی به این بازار را شناسایی کرده است. او تأکید میکند: «خریدهای طلا از سوی سرمایهگذاران داخلی هنوز به سطح گستردهای نرسیده، اما نشانهها حاکی از تغییر تدریجی جریان است؛ تغییری که در صورت تداوم، میتواند به موجی جدید از ورود سرمایهها منجر شود.»

شان لاسک، مدیر مشترک بخش پوشش ریسک تجاری در شرکت Walsh Trading، در واکنش به گزارش NFP روز جمعه، بر این نکته تأکید کرد که دادهها گرچه چشمگیر نبودند، اما به اندازهای هم ضعیف نبودند که نگرانیها درباره کند شدن اقتصاد را تقویت کنند. او توضیح داد: «اعداد منتشرشده نه قوی بودند و نه نگرانکننده. اما همین کافی است تا بخشی از روایت رکود اقتصادی بهحاشیه برود. واکنش بازارها هم قابل تأمل بود؛ دلار تقویت شد، بازده اوراق قرضه بالا رفت، و این سیگنالها نشان میدهند که اندکی تردید و احتیاط در بازار جریان دارد.»

لاسک همچنین به وضعیت شاخصهای سهام آمریکا اشاره کرد و عملکرد بازار را در چارچوب بزرگتری تحلیل کرد: «شاخص S&P 500 به سطوح پایان سال گذشته بازگشته، نزدک از ابتدای سال تاکنون رشد داشته و داوجونز هم تنها اندکی پایینتر از سطح دسامبر قرار دارد. با وجود همه تحولات سیاسی، اقتصادی و ژئوپلتیک اخیر، اینکه بازار سهام موفق شده از کفهای ماه آوریل حدود ۲۰ درصد رشد کند، خود نشانهای از تابآوری قابلتوجه و اعتماد سرمایهگذاران به چشمانداز میانمدت است.»

شان لاسک در ادامه صحبتهای خود با لحنی انتقادی اما واقعگرایانه به افت روز جمعه طلا پرداخت و اظهار داشت: «صادقانه بگویم، از اینکه طلا اینقدر افت کرده تعجب میکنم. با توجه به شرایط ژئوپلتیک فعلی، شاید جمعه روزی نباشد که بخواهید علیه طلا پوزیشن فروش بگیرید.»

او معتقد است مگر آنکه تحول بزرگی در مناقشه روسیه و اوکراین رخ دهد، بعید است طلا در کوتاهمدت جهش قابلتوجهی را تجربه کند. لاسک ادامه داد: «در مجموع، بازار بهتر از چیزی ظاهر شده که بسیاری انتظارش را داشتند. اما پرسش این است: در شرایطی که بازار سهام با این شدت در حال رشد است، چه انگیزهای برای ورود در قیمت ۳۴۰۰ دلاری طلا وجود دارد؟»

با این حال، لاسک اذعان میکند که در دو سال گذشته همبستگی طلا با بازار سهام افزایش یافته است؛ پدیدهای که عمدتاً تحتتأثیر خریدهای گسترده بانکهای مرکزی، بهویژه از سوی کشورهای خارجی، شکل گرفته تا در برابر آثار انبساط پولی محافظت ایجاد شود. او توضیح میدهد: «بخش زیادی از حمایت فعلی طلا ناشی از همین خریدهای رسمی بوده است. اما در نهایت، هیچچیز تا ابد صعود نمیکند. اگر فضای ژئوپلتیک اندکی آرام شود؛ مثلاً با امضای چند توافق و کاهش لفاظیهای تهدیدآمیز، احتمال بازگشت طلا به سطوح پایینتر، از جمله محدوده ۳۱۵۰ دلار، کاملاً جدی خواهد بود.»

لاسک در جمعبندی تحلیل خود هشدار داد که بازار طلا در مقطع حساسی قرار دارد؛ جایی که سابقه تاریخی چندانی برای آن وجود ندارد. او اظهار داشت: «بازار در محدودهای معامله میشود که بهلحاظ تاریخی کمسابقه است، بهویژه برای معاملهگرانی که در موجهای صعودی اخیر وارد پوزیشنهای خرید شدهاند. با نزدیک شدن به پایان ماه و پایان فصل مالی، احتیاط اهمیت دوچندانی پیدا میکند. اگر این روند صعودی بخواهد تداوم یابد، باید در این سطوح سوخت کافی دریافت کند؛ در غیر این صورت، آنهایی که مدتهاست در پوزیشن خرید ماندهاند، احتمالاً دیگر منتظر نخواهند ماند.»

او هشدار داد که برخی سطوح کلیدی حمایتی در کوتاهمدت میتوانند نقش تعیینکنندهای در حفظ دستاوردهای قیمتی طلا در سال جاری داشته باشند. لاسک یادآور شد: «اگر به کندل دوشنبه نگاه کنید، بازار تحت تأثیر اخبار ژئوپلتیک ۸۰ دلار جهش کرد. اگر قیمتها دوباره به زیر آن محدوده سقوط کنند، از منظر تکنیکال، فشار فروش تشدید خواهد شد. محدوده ۳۲۹۴ تا ۳۲۸۷ دلار نخستین خط دفاعی است. اگر این سطح شکسته شود، حمایت بعدی در ۳۱۵۰ دلار قرار دارد؛ کف ماه مه. و اگر آن هم از دست برود، اهداف بعدی در سطوح پایینتری چون ۲۹۷۰ یا حتی ۲۹۵۰ دلار؛ کفهای ثبتشده در ماه آوریل، قرار میگیرند.»

در نظرسنجی این هفته کیتکو، ۱۴ تحلیلگر شرکت داشتند. با وجود نوسانات قیمت طلا در روزهای اخیر، فضای کلی در میان کارشناسان همچنان حالتی محتاطانه داشت. از میان شرکتکنندگان، ۷ نفر معادل ۵۰ درصد پیشبینی کردند که قیمت طلا در هفته آینده افزایش خواهد یافت. در مقابل، ۶ تحلیلگر (۴۳ درصد) انتظار کاهش قیمت را داشتند و تنها یک نفر (۷ درصد) روندی خنثی و بدون تغییر را برای بازار محتمل دانست.

در نظرسنجی آنلاین کیتکو نیز مجموعاً ۲۵۶ رأی ثبت شد. در این میان، ۱۶۹ نفر از رأیدهندگان، معادل ۶۶ درصد، به افزایش قیمت طلا رأی دادند. ۳۹ نفر (۱۵ درصد) کاهش قیمت را پیشبینی کردند و ۴۸ نفر دیگر، معادل ۱۹ درصد، انتظار داشتند که قیمت طلا در هفته پیشرو در محدودهای ثابت نوسان کند.

✔️ بیشتر بخوانید: ۵ روش سرمایهگذاری در بازار طلای ایران: راهنمای جامع خرید و نگهداری

پس از هفتهای مملو از دادههای مربوط به بازار کار، تمرکز بازارها در هفته آینده به شاخصهای تورمی معطوف خواهد شد؛ جایی که مهمترین معیارهای ثبات قیمتی در دستور کار قرار دارند.

روز چهارشنبه، شاخص بهای مصرفکننده (شاخص CPI) ایالات متحده برای ماه مه منتشر میشود؛ گزارشی که میتواند جهتگیری جدیدی درباره تمایلات فدرال رزرو نسبت به تغییر نرخ بهره ارائه دهد. پس از آن، در روز پنجشنبه، شاخص بهای تولیدکننده (شاخص PPI) به همراه آمار هفتگی مدعیان بیمه بیکاری منتشر خواهد شد. در پایان هفته، روز جمعه، نتایج اولیه نظرسنجی احساسات مصرفکننده دانشگاه میشیگان برای ماه ژوئن در اختیار بازار قرار میگیرد؛ شاخصی که طی دو ماه گذشته انتظارات تورمی را بهطور قابل توجهی بالاتر نشان داده است.

مارک چندلر، مدیرعامل شرکت Bannockburn Global Forex، معتقد است قیمت طلا در هفته آینده ممکن است تحت فشار فروش قرار گیرد. او اظهار داشت: «طلا ممکن است در روزهای پیشرو با چالش مواجه شود، چرا که دلار آمریکا پس از انتشار دادههای اشتغال بهتر از انتظار و در آستانه انتشار شاخص بهای مصرفکننده، احتمالاً موقعیت خود را تقویت خواهد کرد. طلا به سطح ۳۴۰۰ دلار نزدیک شد اما در عبور از آن ناکام ماند و اکنون ممکن است به محدوده ۳۳۰۰ دلار بازگردد.»

در مقابل، دارین نیوسام، تحلیلگر ارشد بازار در Barchart.com، همچنان به روند صعودی طلا باور دارد. او گفت: «به دلایل شناختهشدهای که همچنان پابرجاست، گرچه ممکن است در کوتاهمدت شاهد اصلاحاتی باشیم، اما طلا همچنان بهعنوان یک بازار امن برای بانکهای مرکزی و سرمایهگذاران بلندمدت باقی خواهد ماند.»

کوین گرِیدی، رئیس شرکت Phoenix Futures and Options، کاهش قیمت طلا در معاملات روز جمعه را بیشتر بهعنوان یک اصلاح معمول برای شناسایی سود ارزیابی میکند. او گفت: «اخبار زیادی در بازار جریان دارد، اما وقتی به حجم معاملات و پوزیشنهای باز نگاه میکنم، آنچنان قابلتوجه نیستند. بهنظر نمیرسد همه فعالان وارد بازار شده باشند. احساس من این است که عمدتاً سفتهبازان در حال معامله هستند، و در چنین شرایطی، شناسایی سود امری طبیعی است.»

او همچنین به یک عامل حمایتی مهم برای طلا اشاره کرد و افزود: «آنچه فعلاً طلا را در این سطوح نگه داشته، نگرانیهایی درباره کاهش رتبه اعتباری ایالات متحده است. صحبتهایی درباره احتمال نکول مطرح شده که البته بعید است کسی واقعاً آن را محتمل بداند؛ اما همین فضا باعث میشود بخشی از سرمایهها به سمت داراییهای جایگزین سوق پیدا کند و طلا از این روند منتفع شود.»

در کوتاهمدت، کوین گرِدی معتقد است که کف قیمتی ماه مه باید حفظ شود، البته مشروط به نوع توافقات تجاری که حاصل میشود. او توضیح داد: «اگر توافق با چین باشد، واکنش بازار بهمراتب شدیدتر خواهد بود تا مثلاً توافقی با ویتنام. این موضوع را باید بهدقت زیر نظر داشت. همچنین باید به بازده اوراق قرضه توجه ویژهای داشت؛ بهنظر من، بازدهی اوراق عاملی بسیار تأثیرگذار در شرایط فعلی است.»

او بار دیگر به اهمیت دادههای معاملاتی اشاره کرد و گفت: «همیشه به حجم معاملات و پوزیشنهای باز نگاه میکنم و آن را با سطوح تاریخی مقایسه میکنم. در حال حاضر، ارقام مربوط به پوزیشنهای باز چندان قوی نیست. بهنظرم بسیاری از سرمایهگذاران هنوز وارد بازار نشدهاند و به همین دلیل، شاهد نوسانات مقطعی و ناپایدار هستیم. بهنظر میرسد بیشتر سرمایهگذاران زیر سطح فعلی بازار منتظر ماندهاند و این ذهنیت را دارند که اگر قیمت به کفهای ماه مه یا آوریل برسد، وارد میشوند؛ اما فعلاً نیاز به سیگنال مشخصتری دارند.»

او افزود: «در شرایط فعلی، بازار بیشتر در اختیار سفتهبازان است و سرمایهگذاران منتظرند تا جهتگیری مشخصتری برای ورود پیدا کنند.»

کوین گرِدی بر این باور است که گزارش شاخص بهای مصرفکننده (CPI) در هفته آینده میتواند مسیر بازار و بهویژه طلا را مشخص کند؛ چرا که این گزارش به احتمال زیاد تعیین خواهد کرد آیا فدرال رزرو در تابستان پیش رو نرخ بهره را کاهش میدهد یا نه. او توضیح داد: «با توجه به هدف ۲ درصدی فدرال رزرو، اگر تورم در محدوده ۲.۱ درصد یا نزدیک به آن گزارش شود، نشانهای روشن از فروکشکردن فشارهای قیمتی خواهد بود. از نگاه من، قیمت انرژی همچنان عنصر کلیدی در تعیین مسیر تورم است. بسیاری از کاهشهای اخیر در شاخصهای اقتصادی، ریشه در افت قیمت انرژی دارد. بنابراین باید این بخش را بهدقت زیر نظر گرفت، چرا که طلا نیز در هماهنگی با این دادهها واکنش نشان خواهد داد.»

گرِدی در ادامه گفت: «اگر تورم واقعاً به نزدیکی هدف بانک مرکزی برسد، تصور نمیکنم فدرال رزرو برای کاهش نرخ بهره تردید زیادی داشته باشد. پیشتر زمانی که دونالد ترامپ اصرار داشت که نرخها باید کاهش یابد، با آن موضع موافق نبودم، چون احساس میکردم هنوز دادههای کافی در دست نیست. اما اکنون شرایط تغییر کرده و دادهها بهروشنی نشان میدهند که کاهش ۲۵ واحد پایه نرخ بهره قابل توجیه است.»

او در پایان خاطرنشان کرد: «معمولاً علاقهای به پیگیری ریز نوسانات ماهانه ندارم، اما گزارشهای پیش رو بهویژه در ماه آینده، اهمیتی حیاتی دارند و میتوانند جهت بازار را بهطور معناداری تغییر دهند.»

مایکل مور، بنیانگذار Moor Analytics، با نگاهی نزولی به چشمانداز کوتاهمدت طلا، در عین حال بر استمرار روند صعودی در چارچوب بلندمدت تأکید دارد. او گفت: «در چارچوب زمانی بلندمدت، طلا همچنان در مسیر یک روند صعودی قرار دارد که از اوت ۲۰۱۸ آغاز شده، اما بهنظر میرسد اکنون در مراحل پایانی این روند قرار گرفتهایم. این تحلیل بر پایه پیشبینی قبلی من از حرکت قیمت از سطح ۲۱۴۸.۴ دلار به سمت اهدافی با حداقل ۱۵۱ دلار و حداکثر بیش از ۹۵۴ دلار انجام شده که تاکنون ۱۳۶۱.۵ دلار از آن محقق شده است. این سناریو فعلاً در وضعیت تعلیق قرار دارد.»

او در تحلیل میانمدت خود خاطرنشان کرد: «عبور قیمت از سطح ۳۱۴۸ سیگنالی صعودی صادر کرد که رشد ۲۳۵.۸ دلاری را به دنبال داشت. شکست سطح ۳۲۲۱ نیز حرکت افزایشی جدیدی با هدف بیش از ۱۰۰ دلار را فعال کرد که تاکنون ۱۶۲.۶ دلار از آن محقق شده است. در ادامه، عبور از سطح ۳۳۵۲ (با نرخ کاهش ۲.۶ تیک در ساعت) پتانسیل صعودی دیگری با هدف حداقلی ۷۲ دلار و حداکثری بیش از ۲۲۵ دلار ایجاد کرد که تاکنون بازار موفق به ثبت ۷۵.۷ دلار از این مسیر شده است. این سطوح نیز همچنان در حالت انتظار باقی ماندهاند و باید همچنان رصد شوند.»

با این حال، مور در چارچوب زمانی کوتاهمدت نشانههایی از بازگشت نزولی را مشاهده میکند. او توضیح داد: «در محدوده مقاومتی ۳۴۲۹ تا ۳۴۲۰، بازار در نقطه ۳۴۲۷ دلار با فشار فروش مواجه شد و تاکنون ۶۵.۴ دلار عقبنشینی کرده است؛ حرکتی که میتواند نشانهای از آغاز یک روند اصلاحی در برابر رشد اخیر از سطح ۳۲۶۹۱ باشد.»

او افزود: «در صورت شکستهشدن سطح ۳۳۵۹ (با افزایشی معادل ۵ تیک در ساعت از ساعت ۹:۲۰ صبح به وقت شرقی)، بازار پتانسیل افتی معادل ۱۰۵ دلار یا بیشتر را خواهد داشت. البته، ترجیح میدهم پیش از تحقق این سناریو، شاهد یک واکنش بازگشتی اولیه از این سطح باشیم.»

جیم وایکاف، تحلیلگر ارشد کیتکو، بر این باور است که طلا در هفته پیشرو همچنان از جایگاه خود بهعنوان پناهگاه امن سرمایهگذاری سود خواهد برد. او اظهار داشت: «روند قیمتی احتمالاً بهصورت ملایم صعودی ادامه مییابد؛ چرا که ریسکپذیری در بازار همچنان پایین است و ساختار تکنیکال نیز به نفع خریداران باقی مانده است.»

در زمان نگارش این گزارش، قیمت اسپات هر اونس طلا به ۳٬۳۰۸.۸۹ دلار رسید؛ رقمی که معادل رشدی ۰.۱۶ درصدی در مقیاس هفتگی بود، هرچند در معاملات روز جمعه افتی ۱.۳۱ درصدی را تجربه کرد.

✔️ بیشتر بخوانید: ۷ روش برتر سرمایهگذاری در طلا بدون خرید فیزیکی و ریسک نگهداری