مؤسسه تحقیقات اقتصادی نیوزیلند توصیه کرده است که نرخ بهره در ماه مه کاهش یابد. برخی از اعضای این موسسه پیشنهاد کاهش ۲۵ نقطه پایه

یوتوتایمز » وبلاگ » برگه 21

مؤسسه تحقیقات اقتصادی نیوزیلند توصیه کرده است که نرخ بهره در ماه مه کاهش یابد. برخی از اعضای این موسسه پیشنهاد کاهش ۲۵ نقطه پایه

انتظارات تورمی یکساله به ۳.۶۳٪ رسید (نسبت به ۳.۵۸٪ قبلی) انتظارات تورمی سهساله به ۳.۲٪ افزایش یافت (بالاترین سطح از جولای ۲۰۲۲) انتظارات پنجساله با کاهش به ۲.۷٪ رسید (از

دونالد ترامپ اعلام کرد که با بریتانیا به توافقی «پیشرفته» در حوزه تجارت دست یافتهاند. بر اساس این توافق، بریتانیا واردات کالاهای آمریکایی را تسهیل خواهد کرد. دسترسی آمریکا به

برندگان امروز بازار: سهام تسلا با افزایش ۱.۹۷ درصدی، اعتماد سرمایهگذاران را در بخش خودروهای نوآور نشان داد. گوگل نیز با رشد ۱.۶۴ درصدی، بار دیگر توجه بازار را به

تعرفه واردات گوشت تقریباً به صفر خواهد رسید تعرفه صادرات فولاد بریتانیا به آمریکا نیز کاهش مییابد، اما نرخ نهایی هنوز مشخص نشده این توافق ۱۲ ماهه، یک گام موقت

وزارت خزانهداری آمریکا از وضع تحریمهای جدید مرتبط با ایران خبر داد. در این تحریمها، ۲ شخص حقیقی و چندین نهاد و کشتی در فهرست سیاه OFAC قرار گرفتند.

توافقی که ترامپ آن را «کامل و تاریخی» توصیف کرده بود، در عمل بسیار محدودتر از انتظار ظاهر شد: تمرکز فقط بر کاهش تعرفه خودرو، فولاد و آلومینیوم؛ تعرفه ۱۰٪

بر اساس گزارش CNN، توافق تجاری جدید میان آمریکا و بریتانیا که بهزودی اعلام خواهد شد، محدود به تعهدات آتی بوده و تعرفه ۱۰ درصدی فعلی بر واردات باقی خواهد

اتحادیه اروپا فهرستی از اقدامات متقابل احتمالی علیه تعرفههای آمریکا را در صورت شکست مذاکرات تجاری اعلام کرد. این فهرست که به مشورت عمومی گذاشته شده، شامل واردات از آمریکا

به گزارش رویترز، تحریمهای اخیر آمریکا علیه دو پالایشگاه کوچک چینی به دلیل خرید نفت ایران، باعث ایجاد اختلال در دریافت نفت خام و فروش محصولات آنها شده است. اپراتور

اندرو بیلی، رئیس بانک مرکزی انگلستان، اعلام کرد که سیاستهای پولی تحت نظارت مستقیم تنظیم میشوند و نرخ بهره بهصورت خودکار تغییر نمیکند. وی تأکید کرد که روند کاهش تورم

تحلیل: رأی دو عضو کمیته سیاست پولی انگلستان، مان و پیل، غیرمنتظره بود؛ آنها به عدم کاهش نرخ بهره رأی دادند، که همین امر منجر به افزایش ارزش پوند شده

رویکرد تدریجی و محتاطانه برای تداوم کاهش محدودیتهای سیاست پولی همچنان مناسب خواهد بود. طی دو سال گذشته، پیشرفت قابلتوجهی در کاهش تورم حاصل شده است. این پیشرفت به بانک

بانک مرکزی انگلیس نرخ بهره خود را مطابق با انتظارات کاهش داد و نرخ بهره بانک مرکزی انگستان با کاهش 0.25 درصد به 4.25 درصد رسید. انتظارات: کاهش 0.25 درصد

ترامپ: مشکلات ترافیک هوایی ناشی از دولت نالایق بایدن، که در این مورد توسط یک تازهکار تمام عیار و سیاسی، پیت بی، اداره میشود. من آن را درست خواهم کرد!!!

«خیلی دیر شده»؟ جروم پاول یک احمق است که هیچ سررشتهای ندارد. البته جدای از این، او را خیلی دوست دارم! قیمت نفت و انرژی به شدت کاهش یافته، تقریباً

دولت فدرال آمریکا قصد دارد با استفاده از یک نرمافزار ارتقایافته به نام AutoRIF روند کاهش نیروی کار را سرعت ببخشد. این نرمافزار که بهروزرسانی یک برنامه قدیمی پنتاگون است،

ترامپ: امروز روزی بزرگ و هیجانانگیز برای ایالات متحده و بریتانیا خواهد بود. کنفرانس مطبوعاتی ساعت ۱۰ صبح در دفتر بیضی (کاخ سفید) برگزار خواهد شد.

نمودار مقایسهای عملکرد شاخص دلار آمریکا (DXY) در دورههای اجرای تعرفهها در ۲۰۱۸-۲۰۱۹ و ۲۰۲۵ نشان میدهد که دلار در سال ۲۰۲۵ کاهش شدیدی داشته است (از ۱۰۴ به ۹۲

ارتش پاکستان مدعی شد که 25 فروند پهپاد تهاجمی هاروپ ساخت اسرائیل را که توسط هند به این کشور اعزام شده بودند، سرنگون کرده است. این ادعا در بحبوحه تنشهای

شرکت World Liberty Financial متعلق به خانوادهی ترامپ آزمایش عملکرد ایردراپ خود را آغاز کرده است. کشور بوتان با Binance Pay و DK Bank همکاری کرده تا اولین سیستم پرداخت رمزارز

دلار امروز روز خود را کمی قویتر آغاز کرد؛ پس از جلسه شب گذشته کمیته بازار آزاد فدرال که به عنوان تأییدی بر ریسک رکود تورمی (و در نتیجه نبود

نخستوزیر بریتانیا، استارمر، اعلام کرد که امروز اطلاعات بیشتری درباره توافق اقتصادی با آمریکا ارائه خواهد کرد.

بانک مرکزی سوئد طبق انتظارات نرخ بهره را تغییر نداد و نرخ بهره سوئد در 2.25 درصد ثابت ماند.

دونالد ترامپ، رئیسجمهور آمریکا، در آستانه سفر خود به کشورهای عربستان، قطر و امارات متحده عربی، در پاسخ به سوالی در مورد احتمال تغییر نام خلیج فارس به «خلیج عربی»

یک مقام بریتانیایی تأیید کرد که ترامپ قرار است جزئیات توافق آمریکا را اعلام کند. این مقام افزود که دو کشور پیشرفت خوبی در مذاکرات داشتهاند و توافق احتمالاً شامل

شاخص تولیدات صنعتی آلمان – مارس – German Industrial Production واقعی ……………. %3 پیشبینی …………. %0.9 قبلی ……………….. %1.3- تراز تجاری آلمان – مارس – Trade Balance واقعی ……………. 21.1B

اقتصاددانان گلدمن ساکس هشدار دادهاند که تورم ایالات متحده در حال افزایش است و تا پایان سال ۲۰۲۵ به ۳.۸٪ خواهد رسید. این بانک تأکید کرده که کاهش ارزش دلار

بانک گلدمن ساکس انتظار دارد که کمیته بازار آزاد فدرال به روند توقف افزایش نرخ بهره ادامه دهد. طبق گزارش مدیریت دارایی گلدمن ساکس، قدرت بازار کار همچنان عامل کلیدی

بانک بارکلیز هشدار داده است که احتمال وقوع رکود اقتصادی در آمریکا افزایش یافته است. این بانک اعلام کرده که عدم قطعیت در مذاکرات تجاری ایالات متحده باعث کاهش اعتماد

ایالت آریزونا امریکا با تصویب یک قانون جدید، ذخیره بیتکوین و داراییهای دیجیتال را قانونی کرد. این اقدام پس از وتوی یک قانون جداگانه درباره ارزهای دیجیتال انجام شد و

نوگوچی، عضو هیئتمدیره بانک مرکزی ژاپن، تأکید کرد که افزایش خرید اوراق قرضه فقط باید در شرایط بحرانی بازار انجام

کمیته قوانین مجلس نمایندگان آمریکا لایحه کاهش مالیات ترامپ را تأیید کرد و این مرحله راه را برای رأیگیری در

مشاور اقتصادی ترامپ، کوین هست، اعلام کرد که سال جاری شاهد کاهش هزینههای بیشتری خواهیم بود و پیشبینی کرد که

وزارت خزانهداری آمریکا اعلام کرد که بسنت، وزیر خزانهداری این کشور، با کاتو، وزیر دارایی ژاپن، دیدار کرده است و

به گزارش فایننشال تایمز، دو تن از کارکنان سفارت اسرائیل در واشنگتن کشته شدند. در واشنگتن دیسی، تیراندازی در سفارت

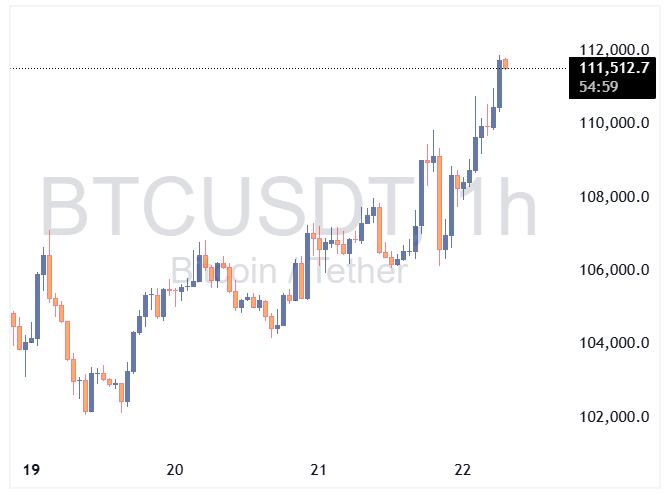

بیتکوین برای اولین بار از ۱۱۱,۰۰۰ دلار عبور کرد، عمدتاً به دلیل افزایش سرمایهگذاری نهادی و ورود سرمایههای بلندمدت. شرکتهایی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید