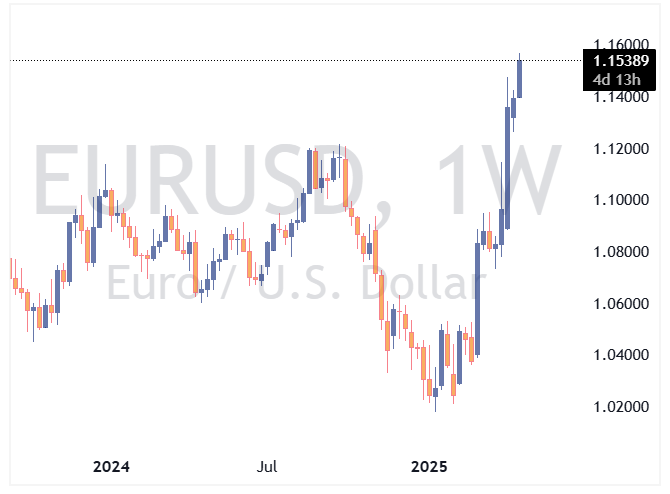

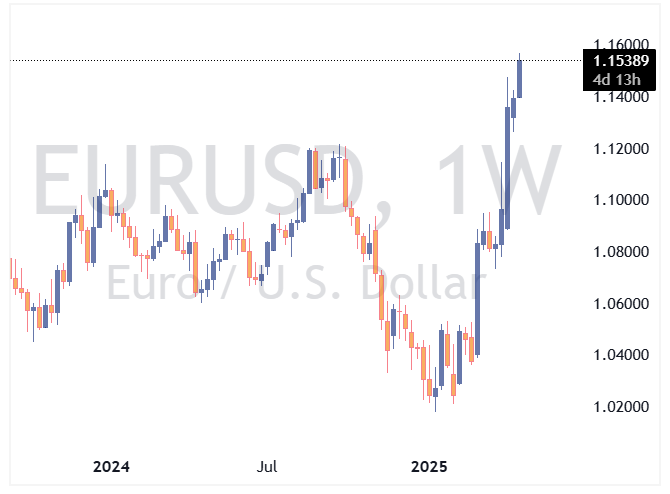

یورو در بازارهای مالی به ۱.۱۵۳۸ دلار رسید که بالاترین سطح خود از نوامبر ۲۰۲۱ تاکنون است. تحلیلگران معتقدند که این رشد به دلیل ضعف

یوتوتایمز » وبلاگ » برگه 247

یورو در بازارهای مالی به ۱.۱۵۳۸ دلار رسید که بالاترین سطح خود از نوامبر ۲۰۲۱ تاکنون است. تحلیلگران معتقدند که این رشد به دلیل ضعف

سود هر سهم (EPS) واقعی…………….1.64 دلار یشبینی…………1.60 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 94.9 میلیارد دلار پیشبینی……….. 94.4 میلیارد دلار اپل در گزارش مالی سهماهه چهارم خود، از انتظارات تحلیلگران در

سود هر سهم (EPS) واقعی……………. 0.46- دلار یشبینی………… 0.02- دلار درآمدزایی فصلی (REVENUE) واقعی……………. 13.30 میلیارد دلار پیشبینی……….. 13.02 میلیارد دلار اینتل در گزارش مالی اخیر خود، از زیان خالص

سود هر سهم (EPS) واقعی……………. 1.43 دلار یشبینی………… 1.14 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 158.90 میلیارد دلار پیشبینی……….. 157.25 میلیارد دلار درآمدزایی آمازون در سهماهه سوم با رشد قوی بخش

پس از انتشار اخباری مبنی بر حمله احتمالی ایران به اسرائیل از خاک عراق در روزهای آتی، قیمت نفت نزدیک به 1.2 دلار افزایش پیدا کرد.

بر اساس اطلاعات دریافتی از منابع اسرائیلی، به نظر میرسد که ایران در روزهای آینده و احتمالاً پیش از انتخابات ریاست جمهوری آمریکا، قصد دارد از خاک عراق به اسرائیل

به تازگی، نشریه پولیتیکو نتایج یک نظرسنجی جدید را منتشر کرده که باز هم رقابت نزدیک در ایالات متحده را نشان میدهد. تمرکز این نظرسنجی بر ایالت پنسیلوانیا بوده که

به گفته اداره اطلاعات انرژی آمریکا، «عرضه نفت خام و فرآوردههای نفتی ایالات متحده در ماه اوت به 20.7 میلیون بشکه در روز افزایش یافت که بالاترین میزان از ماه

نرخ نکول در اروپا رو به افزایش است و بازارها نگرانند که وضعیت اوراق قرضه برای فروش به دلیل شرایط اقتصادی همچنان نامناسب بماند و احتمال عدم بازپرداخت آنها بالاتر

در صورت دخالت نیروهای کره شمالی در جنگ یا ارائه پشتیبانی نظامی به روسیه در برابر اوکراین، آنها به عنوان اهداف مشروع برای حمله در نظر گرفته خواهند شد.

ریوز، وزیر خزانهداری بریتانیا، در سخنان اخیر خود تأکید کرد که دولت متعهد به حفظ ثبات اقتصادی و مالی کشور است. وی افزایش مالیات در بودجه اخیر را اقدامی ضروری

رشد واقعی دستمزدها، در کنار تولید ناخالص داخلی قوی و نرخ بیکاری پایین، نشانهای روشن از قدرت اقتصادی است.

به گفته اداره اطلاعات انرژی آمریکا (EIA)، تولید نفت ایالات متحده در ماه اوت نسبت به ماه ژوئیه ۱.۵ درصد افزایش یافت و به بالاترین سطح ماهانه خود یعنی ۱۳.۴

پس از آن که پکن جسورانهترین اقدامات محرک از زمان همهگیری ویروس کرونا را آغاز کرد، اقتصاد چین نشانههایی از ثبات را نشان داد، اگرچه انتخابات آتی ایالات متحده عدم

قیمت طلا با افزایش چشمگیر خود به رکوردهای تازهای دست یافته و همزمان با نزدیک شدن به انتخابات آمریکا بهعنوان یک رویداد مهم و پرریسک، همچنان صعودی است. پیشبینی میشود

به گفته نتانیاهو، نخست وزیر اسرائیل، «اسرائیل بیش از هر زمان دیگری آزادی عمل در ایران دارد و میتواند به هر نقطهای در ایران که لازم باشد، دسترسی پیدا کند.»

به گفته موساد، «گزارشهایی از حرکت موشکهای بالستیک در ایران مشاهده شده است.»

به گزارش وال استریت ژورنال، مقامات لبنانی گفتهاند که پیشنهاد آتشبس اخیر را به طور علنی رد نکردند، زیرا فرصتی برای ادامه مذاکرات در آن وجود داشت که ممکن است

به گفته زلنسکی، رئیس جمهور اوکراین، «روسیه در تلاش است تا از واکنشهای غرب به اقداماتش مطلع شود تا در صورت ضعف یا عدم واکنش قاطع از سوی ایالات متحده،

با این وجود که نرخ بازده اوراق قرضه دولتی بریتانیا به تدریج در حال افزایش است و اکنون به ۴.۵۱ درصد رسیده که بالاترین سطح از نوامبر ۲۰۲۳ تاکنون محسوب

طبق گزارشات، بنیامین نتانیاهو، نخست وزیر اسرائیل، به همراه نمایندگان آمریکایی درباره توافق با لبنان به گفتوگو پرداختند. یکی از مسائل اصلی در این مذاکرات، توانایی اسرائیل در اجرای هرگونه

به گفته وزارت خارجه عربستان سعودی، «با وجود تلاشها برای رسیدن به آتشبس در غزه، هر بار به دلیل شرایط و درخواستهای تازهای که اسرائیل مطرح میکند، این مذاکرات بینتیجه

بر اساس قیمتگذاری بازار، معاملهگران میزان کاهش نرخ بهره توسط بانک مرکزی انگلستان را کم کردهاند، اما همچنان انتظار دارند که تا پایان سال 2025، سه بار کاهش صورت بگیرد.

شاخص مدیران خرید شیکاگو – Chicago PMI (اکتبر) واقعی ……………… 41.6 پیشبینی …………. 47.0 قبلی ………………… 46.6

تقاضای کلی برای طلا (شامل سرمایه گذاری فرابورس) در ارزیابی سالانه 5 درصد افزایش یافته و به 1313 تن رسیده که یک رکورد برای سه ماهه سوم است. این قدرت

بر اساس قیمتگذاری بازار، فدرال رزرو در ماههای نوامبر و دسامبر نرخ بهره خود را به میزان 0.25 درصد کاهش خواهد داد.

تغییرات ماهانه تولید ناخالص داخلی کانادا – GDP (اوت) واقعی ……………….. 0.0 درصد پیشبینی …………… 0.0 درصد قبلی …………………. 0.2 درصد (به 0.1 درصد اصلاح شد)

تغییرات ماهانه درآمد شخصی – Personal Income (سپتامبر) واقعی ………………… 0.3 درصد پیشبینی ……………. 0.3 درصد قبلی ………………….. 0.2 درصد تغییرات ماهانه هزینهکرد شخصی – Personal Spending (سپتامبر) واقعی ………………….

تغییرات ماهانه شاخص هزینههای مصرف شخصی هسته ایالات متحده – Core PCE Price Index (سپتامبر) واقعی ………………… 0.3 درصد پیشبینی ……………. 0.3 درصد قبلی ………………….. 0.1 درصد تغییرات سالانه شاخص

شاخص تغییرات هزینه هر واحد نیروی کار – Employment Cost Index (سهماهه سوم) واقعی ……………… 0.8 درصد پیشبینی …………. 0.9 درصد قبلی ……………….. 0.9 درصد مولفه دستمزد: 0.8 درصد (قبلی

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده – Unemployment Claims واقعی ……………. 216 هزار نفر پیشبینی ……….. 230 هزار نفر قبلی ………………. 227 هزار نفر (به 228 هزار نفر اصلاح

دونالد ترامپ با برکناری دو کمیسیونر (ناظر یا سازمان نظارتکننده) دموکرات کمیسیون تجارت فدرال، نظریهای حقوقی را به آزمون گذاشته

استیو ویتکاف، نماینده ویژه ایالات متحده در خاورمیانه، اعلام کرد که مقامات آمریکایی برای مذاکرات بیشتر درباره اوکراین به عربستان

رئیس انجمن تولیدکنندگان خودرو ژاپن هشدار داده است که در صورت اعمال تعرفههای جدید توسط ایالات متحده، تنظیمات قابلتوجهی در

بانک گلدمن ساکس تأکید کرده است که رشد اقتصادی چین به اجرای موفقیتآمیز سیاستهای محرک اقتصادی وابسته است. اقدامات اخیر

دونالد ترامپ در اظهاراتی درباره روابط آمریکا با چین و روسیه اعلام کرد که ایالات متحده مذاکرات خود را با

دونالد ترامپ در مصاحبهای با فاکس نیوز اعلام کرد که در تماس اخیر خود با ولادیمیر پوتین، آتشبس به دلیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید