مذاکرهکنندگان ژاپنی بدون دستیابی به نتیجه مشخص از واشنگتن بازگشتند، زیرا به گفته منابع آگاه، طرف آمریکایی نمیتواند خواستههای دقیق خود را در مذاکرات تجاری

یوتوتایمز » وبلاگ » برگه 260

مذاکرهکنندگان ژاپنی بدون دستیابی به نتیجه مشخص از واشنگتن بازگشتند، زیرا به گفته منابع آگاه، طرف آمریکایی نمیتواند خواستههای دقیق خود را در مذاکرات تجاری

حزب حاکم لیبرال دموکرات ژاپن (LDP) در مراحل پایانی انتخابات با رقابتهای فشردهای مواجه است. طبق نظرسنجی جدید نیکی، تقریباً نیمی از حوزههای انتخاباتی تککرسی در رقابت نزدیک قرار دارند.

سهام شرکت Whitehaven Coal، بزرگترین شرکت مستقل زغال سنگ در استرالیا، به دنبال چشمانداز قیمت و تولید فراتر از انتظارات، افزایش یافته است. سهام این شرکت در مسیر بهترین روز

بیتکوین 3٪ افزایش یافت و به 68,000 دلار بازگشت، در حالی که سولانا عملکرد بهتری داشته و اتریوم ضعف نسبی نشان داده است. بیتکوین کش و یونیسواپ بیشترین افزایش را

طبق گزارش Australian Financial Review (AFR)، بورس اوراق بهادار استرالیا (ASX) پیشبینی میکند که افزایش داشته باشد. شرکت هواپیمایی Qantas اعلام کرده که هزینه سوخت آن به 2.6 میلیارد دلار

کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرده که این بانک وقت کافی برای بررسی گامهای سیاست پولی بعدی خود دارد و اشاره کرده که بانک مرکزی هفته آینده نرخ

شاخص S&P 500 روز پنجشنبه پس از سه روز متوالی کاهش، افزایش یافت و اولین روز مثبت خود در یک هفته اخیر را ثبت کرد. شاخص S&P 500 با افزایش

سهام تسلا امروز بیش از ۲۰٪ افزایش یافته است، این بهترین روز سهام این شرکت در بیش از یک دهه گذشته است. این افزایش چشمگیر پس از آن اتفاق افتاد

کد انیگما راکی رابیت این بازی لیست شده است و کدی دیگر احتمالا منتشر نخواهد شد. راکی رابیت چیست؟ راکی رابیت یک بازی دیجیتال مبتنی بر بلاکچین است که به

شاخص قیمت مصرف کننده هسته توکیو ژاپن – سالانه (اکتبر) – Tokyo Core CPI واقعی ……………… %1.8 پیشبینی ……….. %1.7 قبلی ……………. %2.0 شاخص قیمت مصرف کننده توکیو ژاپن –

شاخص اطمینان مصرف کننده انگلیس – اکتبر – GfK Consumer Confidence واقعی ……………. 21- پیشبینی …………. 20- قبلی ………………. 20- این داده ساعت ۲:۳۱ به وقت ایران منتشر شده است.

اهمیت کسری بودجه ایالات متحده و تأثیرات آن بر بازارهای سهام، به ویژه پس از انتخابات آتی، مسئلهای است که باید به آن پرداخته شود. دادههای جدید نشان میدهد که

به گزارش شبکه تلویزیونی المیادین، هیأتی از حماس به قاهره سفر کرده تا پیشنهادات آتشبس را مورد بررسی قرار دهد، اما موضع این گروه همچنان بدون تغییر باقی مانده است.

یورو پس از سه روز افت متوالی، توانست دوباره افزایش یابد. این رشد عمدتاً به دلیل کاهش ارزش دلار آمریکا بوده که پس از یک دوره طولانی از رشد، اکنون

بدهی ایالات متحده بسیار پایدار است، اما کسری بودجه باید کاهش یابد.

به نظر میرسد خوشبینی نسبت به چشمانداز اقتصادی ایالات متحده در حال افزایش بوده و افت اخیر ارزش ین تا حدودی ناشی از همین خوشبینی است. در تحلیل تأثیرات تضعیف

باید نسبت به تأثیرات نوسانات بیش از حد ناشی از معاملات سفتهبازانه و همچنین، نوسانات شدید در بازار ارز خارجی هوشیار باشیم.

به گفته شارف، مدیرعامل ولز فارگو، «مصرفکننده آمریکایی عملکرد بسیار خوبی دارد.»

مسیر چرخه تسهیل پولی به وضوح مشخص است، زیرا باید از وارد کردن آسیبهای غیرضروری به اقتصاد اجتناب کرد و از این رو، حرکت گام به گام در خصوص نرخهای

تورم داخلی در اروپا همچنان بسیار بالا باقی مانده و اقتصاد ضعیفتر از آن چیزی است که ما انتظار داشتیم. با وجود تعادل نسبی ریسکها، وقوع چند تغییر میتواند بر

به گفته فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، انتظار میرود تورم تا سال ۲۰۲۵ به هدف تعیین شده برسد. بر اساس آخرین دادهها، نرخ تورم پایه که شامل مواد

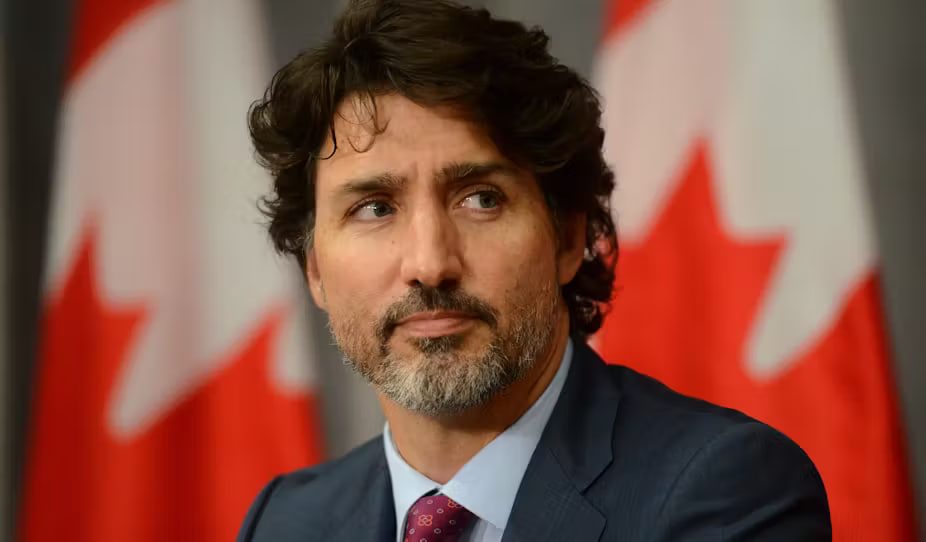

جاستین ترودو، نخست وزیر کانادا، اعلام کرده است که در انتخابات آینده هم رهبری حزب لیبرال را بر عهده خواهد داشت و قصد کنارهگیری ندارد. در روزهای گذشته، حدود 20

بیانیه نهایی وزرای دارایی گروه ۲۰، نکات کلیدی پیشنویس در مورد چشمانداز جهانی را حفظ کرده و در برابر حمایتگرایی، مسائل مربوط به مالیات و نرخ ارز مقاومت نموده است.

در مورد عقب ماندن از منحنی بازار نگران نیستم، زیرا بهترین سیاست، کاهش تدریجی نرخهای بهره است.

با وجود کند شدن روند افزایشی قیمتها در بخش خدمات، پیشبینی میشود تورم در طول سال 2025 به 2 درصد برسد.

به گفته هالوی، رئیس ستاد ارتش اسرائیل، «ممکن است درگیریها با حزبالله لبنان به سرعت و با یک نتیجه نهایی و قاطع خاتمه یابد.»

مایکروسافت روز چهارشنبه اعلام کرد با نزدیک شدن به روز انتخابات، یک گروه هکر ایرانی به طور فعال وبسایتهای مربوط به انتخابات ایالات متحده و رسانههای آمریکایی را جاسوسی میکنند

سیاست پولی به تنهایی قادر به حل تمامی چالشهای اقتصادی نیست و باید با احتیاط و دوراندیشی همراه باشد.

رهبران چین، روسیه، هند و دیگر کشورهای بریکس روز سهشنبه در کازان روسیه برای اولین اجلاس سالانه این اتحادیه از زمان گسترش گسترده آن در سال گذشته گرد هم آمدند.

ما بدهی را به عنوان سهم از تولید ناخالص داخلی در طول این دوره پارلمانی کاهش خواهیم داد. تغییر قوانین مالی برای پرداخت هزینههای مالیاتی یا هزینههای روزمره استفاده نخواهد

لیندنر، وزیر دارایی آلمان، در خصوص بودجه سال 2025 گفت که برنامهریزی برای این بودجه بدون تغییر باقی خواهد ماند. او همچنین خاطرنشان کرد که کسری بودجه باید از 13

جمهوری اسلامی در نامهای به شورای امنیت سازمان ملل، اظهارات دونالد ترامپ را رد و آنها را «بیپروا و تحریکآمیز»

قیمت جهانی طلا با شکستن رکورد قبلی که روز جمعه ثبت شده بود، به بالاترین سطح خود رسید. هماکنون قیمت

ترامپ: میشل بومن به عنوان معاون جدید نظارت فدرال رزرو منصوب شد.

ما به دنبال سازماندهی تلافی هماهنگ علیه تعرفههای آمریکا نیستیم. ما خواهان گفتگو و مذاکره جامعتری درباره روابط تجاری و

نخستوزیر کانادا کارنی و رئیسجمهور فرانسه ماکرون درباره قصد خود برای تقویت روابط اقتصادی، دفاعی، تجاری و دفاع از تجارت

ترامپ، رئیس جمهور ایالات متحده: رئیسجمهور چین، شی، در آیندهای نه چندان دور به اینجا خواهد آمد.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید