شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد. انتظارات تورمی کاهش یافت؛ زیرا

یوتوتایمز » وبلاگ » برگه 28

شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد. انتظارات تورمی کاهش یافت؛ زیرا

بانک استاندارد چارترد اعلام کرد که پیشبینی قیمت ۱۲۰ هزار دلاری بیتکوین در سهماهه دوم ۲۰۲۵ ممکن است خیلی پایین باشد. این بانک اکنون روند صعودی برای بیتکوین پیشبینی میکند

بر اساس گزارش جدید گلدمن ساکس، بانک مرکزی انگلیس تصمیم دارد در نشست ژوئن ۲۰۲۵ نرخ بهره را تغییر ندهد، برخلاف پیشبینی قبلی که انتظار کاهش ۲۵ نقطه پایه را

ارزش دلار استرالیا پس از انتشار دادههای غیرمنتظره صادرات چین، از سطح ۰.۶۴۰۰ عبور کرد. با این حال، برخی تحلیلگران نسبت به صحت این دادهها ابراز تردید کردهاند، بهویژه در

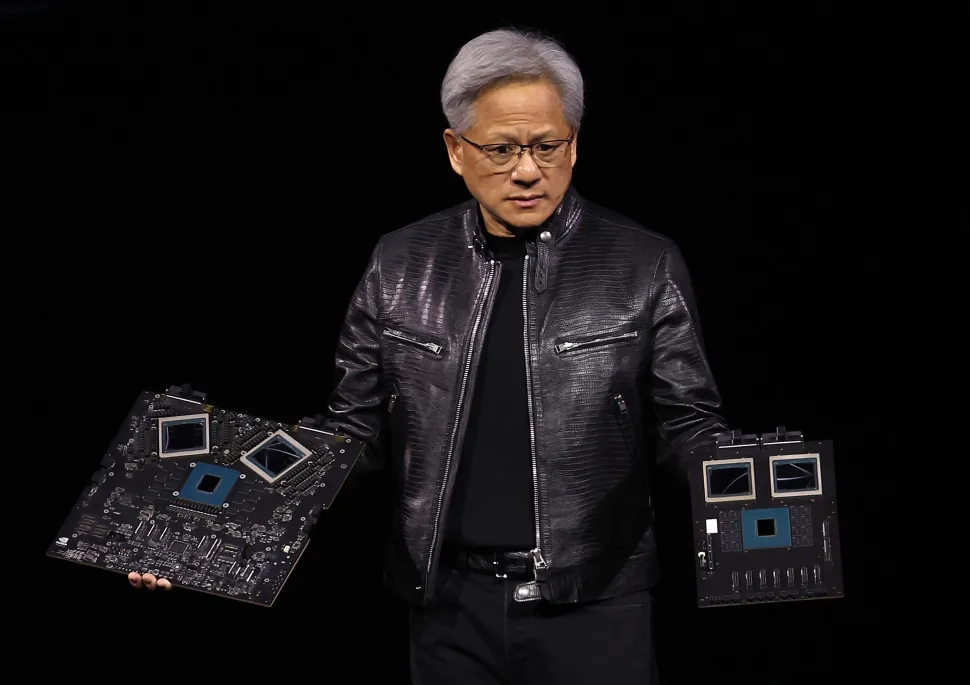

شرکت انویدیا در واکنش به محدودیتهای صادراتی آمریکا قصد دارد نسخه اصلاحشدهای از تراشه H20 را در ژوئیه روانه بازار چین کند. این نسخه با حافظه کمتر و سطح عملکرد

رئیسجمهور اوکراین، ولودیمیر زلنسکی، اعلام کرد که کشورش آمادگی کامل برای مذاکرات صلح دارد. وی تأکید کرد که اوکراین آماده گفتوگو در هر قالبی است و از روسیه خواست با

تراز تجاری چین – آوریل – Trade Balance واقعی ……………. 690B پیشبینی …………. 701B قبلی ………………… 737B صادرات چین – سالانه (آوریل)- Exports واقعی ……………. %8.1 پیشبینی …………. %1.9 قبلی

شاخص هزینهکرد خانوار ژاپن – سالانه (مارس) – Household Spending واقعی …………….. %2.1 پیشبینی ………… %0.2 قبلی ……………….. %0.5-

هاوارد لوتنیک، وزیر بازرگانی ایالات متحده: اگر کشوری بازارهای خود را باز کند، بهترین امتیازی که میتواند امیدوار باشد، تعرفه ۱۰٪ آمریکاست. هدف بسنت در مذاکرات، کاهش تنش با چین

یک مقام بریتانیایی درباره توافق تجاری آمریکا و بریتانیا اظهار نظر کرد: ما هنوز کارهای جدی بیشتری برای انجام داریم. در بخشهای اصلی، دستاوردهای حیاتی برای بریتانیا در زمینه فولاد،

رئیسجمهور دونالد ترامپ طرحی را برای افزایش مالیات افرادی که سالانه ۲.۵ میلیون دلار یا بیشتر درآمد دارند، مطرح کرده است.

جی. دی. ونس، معاون رئیسجمهور ایالات متحده اعلام کرد: آمریکا در صورتی که روسیه در مذاکرات مربوط به روسیه/اوکراین با حسن نیت عمل نکند، میز مذاکره را ترک خواهد کرد.

بر اساس گزارش نیویورک پست، دولت ایالات متحده در حال بررسی طرحی است که طی آن تعرفههای اعمال شده بر کالاهای چینی را از ۱۴۵ درصد به حدود ۵۰ درصد

مشاور تجاری دونالد ترامپ، ناوارو، اعلام کرد که توافق با بریتانیا الگوی خوبی برای پیشبرد مذاکرات آینده خواهد بود. ناوارو تأکید کرد که ایالات متحده از شرکت بوئینگ به خوبی

دلار آمریکا امروز با قدرت به پیش رفت، بهویژه در برابر ین ژاپن که با افزایش قابل توجه ۲۱۰ پیپ به ۱۴۵.۹۳ رسید. چندین عامل میتوانند دلیل این تحرک قوی

تردید دیرینه شرکت برکشایر هاتاوی نسبت به طلا و بیتکوین ممکن است در حال بازنگریی باشد. این دیدگاه جک مالرز، مدیرعامل شرکت استرایک (Strike) و شرکت تازهتأسیس ۲۱ کپیتال است؛

رئیسجمهور آمریکا بار دیگر بر آغاز قریبالوقوع مذاکرات با چین تأکید کرد. ترامپ گفت در حوزه تجارت با چین «اتفاقات بزرگی» در حال رخ دادن است. وی افزود: «اگر بهزودی

بیتکوین با رشد ۴.۷ درصدی به بالای ۱۰۰ هزار دلار رسید؛ اتریوم ۱۵٪ جهش کرد. خوشبینی به توافق تجاری آمریکا و بریتانیا و مذاکرات مثبت با چین عامل این رشد

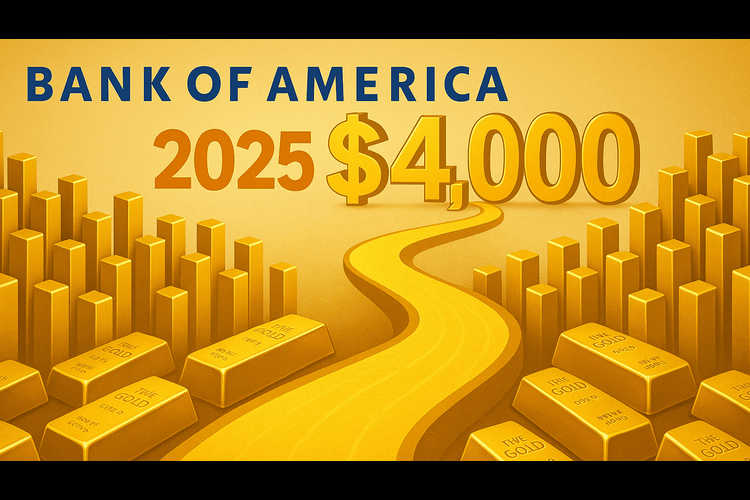

وقت آن رسیده که اسباببازیها را کنار بگذاریم – تحلیلگران کامودیتی در بانک آمریکا دیگر اهل بازی نیستند. آنها در چشمانداز طلا خود به طور جدی تهاجمیتر شدهاند. در یادداشتی

دونالد ترامپ تأکید کرد توافق تجاری با بریتانیا و تعرفه ۱۰ درصدی، الگویی برای سایر کشورها نیست. به گفته او، تعرفه ۱۰ درصد «رقمی پایین» است و احتمالاً این نرخ،

دونالد ترامپ در پاسخ به احتمال کاهش تعرفههای چین گفت: «بله، ممکن است. الان دیگر جایی برای افزایش نیست، چون تعرفهها روی ۱۴۵٪ هستند، پس میدانیم که پایین میآیند.» او

بریتانیا اعلام کرد تعرفه واردات فولاد و آلومینیوم از آمریکا به صفر کاهش یافته است. در قالب این توافق، کشاورزان بریتانیایی دسترسی بیسابقهای به بازار آمریکا خواهند داشت. بریتانیا همچنین

انتظارات تورمی یکساله به ۳.۶۳٪ رسید (نسبت به ۳.۵۸٪ قبلی) انتظارات تورمی سهساله به ۳.۲٪ افزایش یافت (بالاترین سطح از جولای ۲۰۲۲) انتظارات پنجساله با کاهش به ۲.۷٪ رسید (از

دونالد ترامپ اعلام کرد که با بریتانیا به توافقی «پیشرفته» در حوزه تجارت دست یافتهاند. بر اساس این توافق، بریتانیا واردات کالاهای آمریکایی را تسهیل خواهد کرد. دسترسی آمریکا به

برندگان امروز بازار: سهام تسلا با افزایش ۱.۹۷ درصدی، اعتماد سرمایهگذاران را در بخش خودروهای نوآور نشان داد. گوگل نیز با رشد ۱.۶۴ درصدی، بار دیگر توجه بازار را به

تعرفه واردات گوشت تقریباً به صفر خواهد رسید تعرفه صادرات فولاد بریتانیا به آمریکا نیز کاهش مییابد، اما نرخ نهایی هنوز مشخص نشده این توافق ۱۲ ماهه، یک گام موقت

وزارت خزانهداری آمریکا از وضع تحریمهای جدید مرتبط با ایران خبر داد. در این تحریمها، ۲ شخص حقیقی و چندین نهاد و کشتی در فهرست سیاه OFAC قرار گرفتند.

توافقی که ترامپ آن را «کامل و تاریخی» توصیف کرده بود، در عمل بسیار محدودتر از انتظار ظاهر شد: تمرکز فقط بر کاهش تعرفه خودرو، فولاد و آلومینیوم؛ تعرفه ۱۰٪

بر اساس گزارش CNN، توافق تجاری جدید میان آمریکا و بریتانیا که بهزودی اعلام خواهد شد، محدود به تعهدات آتی بوده و تعرفه ۱۰ درصدی فعلی بر واردات باقی خواهد

اتحادیه اروپا فهرستی از اقدامات متقابل احتمالی علیه تعرفههای آمریکا را در صورت شکست مذاکرات تجاری اعلام کرد. این فهرست که به مشورت عمومی گذاشته شده، شامل واردات از آمریکا

به گزارش رویترز، تحریمهای اخیر آمریکا علیه دو پالایشگاه کوچک چینی به دلیل خرید نفت ایران، باعث ایجاد اختلال در دریافت نفت خام و فروش محصولات آنها شده است. اپراتور

بانک Citi در مورد تأثیرات لایحه اقتصادی ترامپ با عنوان «یک لایحه بزرگ و زیبا» بر بازار سهام، هم ریسک

بانک استاندارد چارترد پیشبینی میکند که قیمت طلا در کوتاهمدت تثبیت شود اما در بلندمدت به ۳,۵۰۰ دلار برسد. بر

بانک بارکلیز پیشبینی میکند که کاهش میزان هزینههای مصرفکنندگان آمریکایی تا پایان سال ادامه یابد و بهبود چشمگیری مشاهده نشود.

بر اساس گزارش وال استریت ژورنال، مسکو تولید تسلیحات و جذب نیروهای نظامی را افزایش داده و پایان جنگ ممکن

دونالد ترامپ، رئیسجمهور ایالات متحده، ولادیمیر پوتین را به «بازی با آتش» متهم کرد و هشدار داد که اگر جنگ

اندرو هاکسبی، رئیس بانک مرکزی نیوزیلند، بر وجود عدم قطعیت قابل توجه در اقتصاد جهانی تأکید کرد. وی گفت که

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید