ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

یوتوتایمز » وبلاگ » برگه 3

ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

تغییرات قیمت پای نتورک قیمت توکن پای نتورک (Pi) امروز 0.81 دلار آمریکا با حجم معاملات 24 ساعته 209 میلیون دلار آمریکا است. توکن Pi در 24 ساعت گذشته 4

تغییرات قیمت در همستر کامبت در ۲۴ ساعت گذشته: قیمت فعلی Hamster Kombat برابر با 0.002 دلار آمریکا است و حجم معاملات 24 ساعته آن به 22 میلیون دلار آمریکا

قیمت کتیزن در ۲۴ ساعت گذشته قیمت کتیزن امروز 0.1 دلار آمریکا است. قیمت فعلی کتیزن با حجم معاملات 24 ساعته 28 میلیون دلار آمریکا است. کتیزن در 24 ساعت

بعد از چند هفته توکن سوزی پیاپی و رویدادهایی که کاربران رو به سوزاندن توکنهایشان دعوت میکرد، بالآخره تایم فارم با منتشر کردن نظرسنجی در کانال تلگرام خود اعلام کرد

تغییرات قیمت میجر در حال حاضر قیمت این رمزارز 0.23 دلار آمریکا است و قیمت آن معادل 16000 تومان است. حجم معاملات ۲۴ ساعته آن 38 میلیون دلار آمریکا میباشد.

تغییرات قیمت راکی ربیت در 24 ساعت گذشته قیمت و حجم معاملات قیمت فعلی RBTC برابر با 0.05 دلار آمریکا است. حجم معاملات 24 ساعته این رمز ارز 0.5 میلیون

معمای ماسک امپایر چیست؟ معمای ماسک امپایر یک بازی فکری جذاب و چالش برانگیز تلگرامی میباشد که به شیوه تپ تو ارن بوده و در آن کاربران با ضربه زدن

رئیس بانک ژاپن، اوئدا: با G7 در میان گذاشتم که باید تعهد بالایی به ثبات قیمتها داشته باشیم. درباره وضعیت نرخ بهره اظهار نظر نخواهم کرد، بازار را از نزدیک

آمریکاییها باید در صورت شکست مذاکرات به دنبال طرح B باشند، ایران به مسیر خود ادامه خواهد داد. ما توانایی ساخت سلاح هستهای را داریم، اما ارادهای برای انجام این

رئیس بانک کانادا در اظهاراتی گفت: بحثها بر بهبود گفتوگو درباره تعرفهها و رفع مشکلات در سیستم رتبهبندی جهانی متمرکز بود صندوق بینالمللی پول با تشویق گروه هفت موافقت کرد

وزیر امور خارجه ایران اعلام کرد که اگر آمریکا خواهان پایان دادن به غنیسازی اورانیوم ایران باشد، هیچ توافق هستهای حاصل نخواهد شد.

جان ویلیامز، رئیس بانک فدرال رزرو نیویورک، در سخنرانی اخیر خود از اظهارنظر درباره سیاست پولی آمریکا و چشمانداز اقتصادی این کشور خودداری کرد. ویلیامز در سخنان خود تمرکز اصلی

گلدمن ساکس با وجود بهبود ملایم چشمانداز اقتصادی آمریکا، همچنان دیدگاه منفی نسبت به دلار آمریکا را برای باقیمانده سال ۲۰۲۵ حفظ میکند. تغییرات ساختاری در سیاستهای تجاری و روندهای

کارولین لیویت، سخنگوی کاخ سفید، اعلام کرد که مقامات کاخ سفید آخر هفته جاری به رم سفر خواهند کرد تا با همتایان ایرانی خود ملاقات کنند. لیویت در اظهارات خود

طبق گزارش فردی مک (Freddie Mac)، نرخ وام مسکن با نرخ ثابت ۳۰ ساله در ایالات متحده در هفته منتهی به ۲۲ مه ۲۰۲۵ به ۶.۸۶٪ افزایش یافت که بالاترین

به گفته یکی از مقامات اروپایی، ایالات متحده در نشست مالی گروه هفت (G7) با کاهش سقف قیمت نفت روسیه موافقت نکرد. دلیل اصلی آمریکا، کاهش طبیعی قیمت نفت و

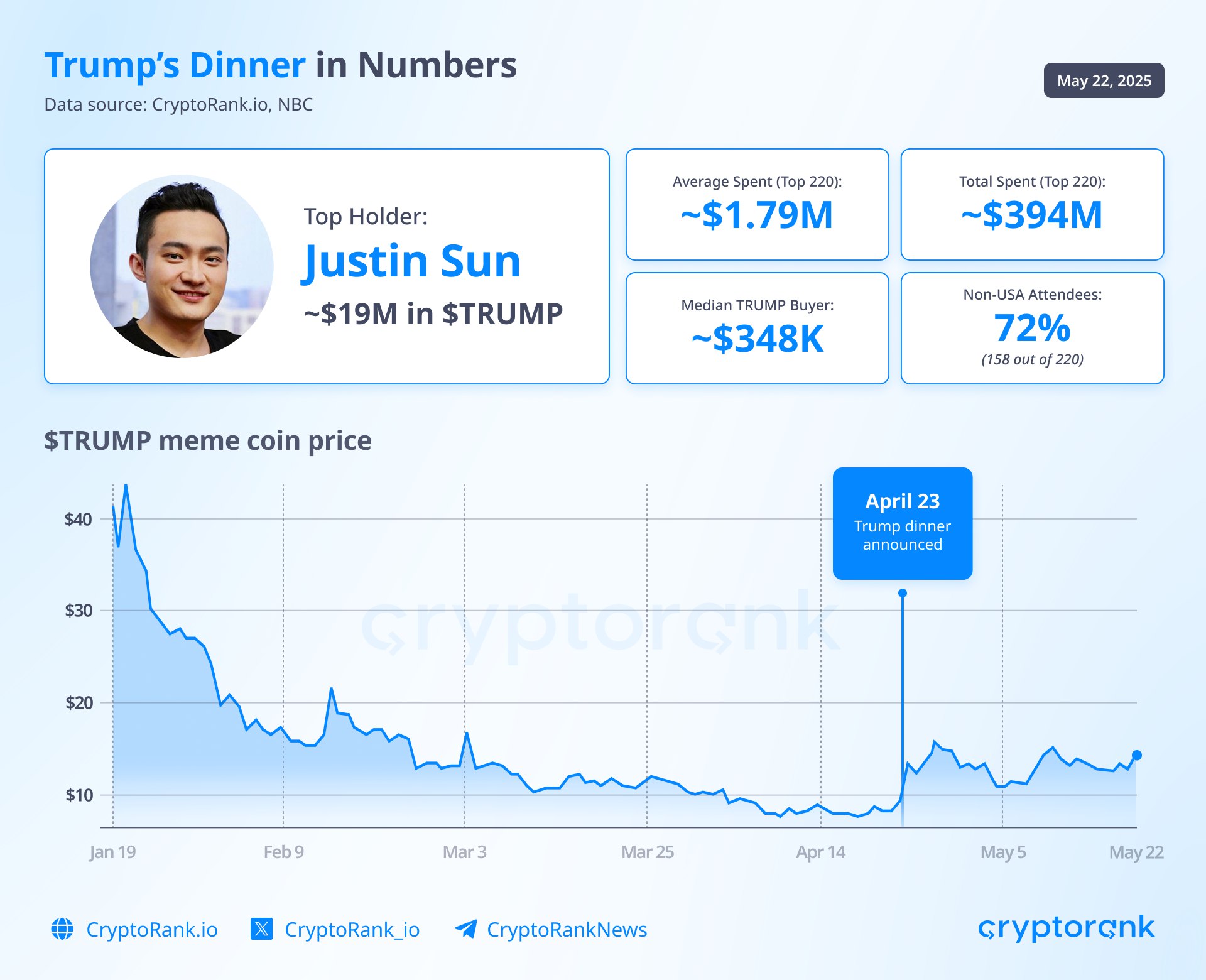

امشب، ۲۲۰ نفر از دارندگان میمکوین ترامپ در باشگاه گلف شخصی ترامپ با او ملاقات خواهند داشت. جاستین سان (مؤسس ترون) با حدود ۱۹ میلیون دلار، بزرگترین دارنده این توکن

امشب، ۲۲۰ نفر از دارندگان میمکوین ترامپ در باشگاه گلف شخصی ترامپ با او ملاقات خواهند داشت. جاستین سان (مؤسس ترون) با حدود ۱۹ میلیون دلار، بزرگترین دارنده این توکن

مورگان استنلی معتقد است بازار سهام آمریکا از پایینترین سطح خود در سال ۲۰۲۵ عبور کرده و چشمانداز نیمه دوم سال، بهویژه پس از شوک تعرفهای، سازندهتر خواهد بود. این

معاون رئیس کمیسیون اروپا، دومبروفسکیس اعلام کرد وزرای G7 و اتحادیه اروپا در حال بررسی بسته جدیدی از تحریمها علیه روسیه هستند که شامل پیشنهاد کاهش سقف قیمت نفت صادراتی

بازارهای سهام آمریکا امروز در واکنش به نگرانیها درباره بدهی ملی و افزایش بازده اوراق قرضه، نوسانات محدودی داشتند. شاخص S&P500 و داوجونز بهترتیب ۰.۱٪ کاهش یافتند، در حالی که

بانک بارکلیز پیشبینی قبلی خود مبنی بر کاهش ۲۵ واحدی نرخ بهره در نشست ماه ژوئن بانک انگلستان (#BoE) را کنار گذاشت. در بهروزرسانی جدید، این بانک اکنون انتظار دارد

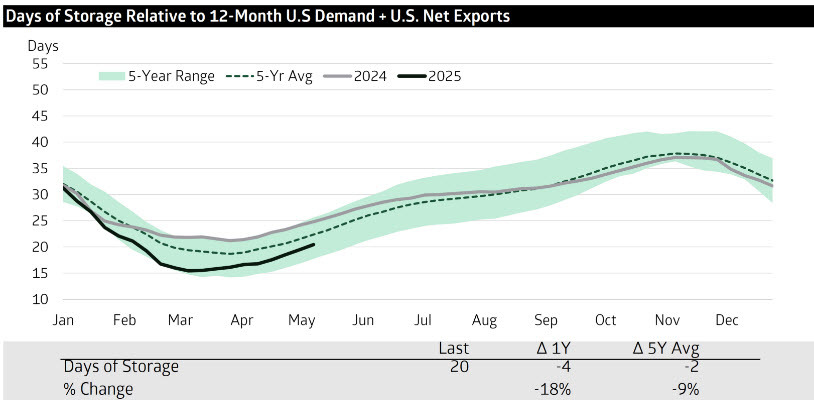

قیمت گاز طبیعی آمریکا امروز حدود ۲٪ کاهش یافت، پس از آنکه گزارش هفتگی ذخایر نشان داد موجودیها با افزایش ۱۲۰ میلیارد فوتمکعب (bcf) فراتر از پیشبینی ۱۱۵ bcf رشد

پس از انتشار آمار مدعیان بیمه بیکاری آمریکا که با رقم ۲۲۷ هزار نفر کمی بهتر از انتظار بود، دلار آمریکا اندکی تقویت شد و حدود ۱۲ پیپ در برابر

اداره آمار ملی بریتانیا اعلام کرد در حال بررسی تغییرات ساختاری در نحوه انتشار دادههای ماهانه شاخص قیمت مصرفکننده (CPI) است. هدف این بازنگری، اعمال تعدیلات فصلی بر دادههای تورمی

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 17 مه) – Unemployment Claims واقعی ……………. 227 هزار نفرو پیشبینی ……….. 230 هزار نفر قبلی ………………. 229 هزار نفر

کریستوفر والر، عضو هیئترئیسه فدرال رزرو، در گفتوگو با شبکه فاکس بیزینس اعلام کرد: اگر تعرفهها در سطح حدود ۱۰ درصد باقی بمانند، اقتصاد آمریکا در نیمه دوم سال در

گزارش بانک مرکزی اروپا ۱۶ تا ۱۷ آوریل: اعضای بانک مرکزی اروپا اعتماد بیشتری دارند که تورم در میانمدت به سطح هدف بازمیگردد. احتمال افزایش تورم ناشی از شوکهای تجاری

در نامهای رسمی به دبیرکل سازمان ملل، سید عباس عراقچی، وزیر امور خارجه ایران، هشدار داد که هرگونه حمله احتمالی از سوی اسرائیل به تأسیسات هستهای ایران، بهعنوان دخالت مستقیم

وزیر اقتصاد ژاپن، آکازاوا، تأکید کرد که موضع ژاپن در مطالبه حذف تعرفههای تجاری آمریکا ثابت مانده است. بر اساس گزارشها، آکازاوا قرار است طی سفر خود از جمعه تا

انتظار میرود مذاکرات حضوری با چین بهزودی از سر گرفته شود. همانند مالیاتها، برای تعرفهها نیز منحنی لافر وجود دارد؛

سخنگوی وزارت خارجه تصریح کرد: در مجموع، میتوان گفت این دور از مذاکرات در فضایی حرفهای، آرام و معقول برگزار

وزیر خارجه عمان اعلام کرد دور پنجم مذاکرات میان ایران و آمریکا امروز در رم برگزار شد. این مذاکرات با

باراک راوید، خبرنگار اکسیوس در حساب ایکس خود به نقل از منبع مطلع نوشت که مذاکرات ایران و آمریکا در

موسالم: GDP آمریکا نزدیک به سطح بالقوه است (یعنی اقتصاد در محدوده تعادل فعالیت میکند). تورم همچنان بالاتر از هدف

با انتشار آمار قوی #خردهفروشی کانادا برای ماههای مارس و آوریل، احتمال کاهش نرخ بهره توسط بانک مرکزی کانادا بهطور

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید