ایلان ماسک از کنگره میخواهد که لایحه مخارج جدیدی پیشنهاد دهد «که کسری بودجه را افزایش ندهد.» ✍️این اظهارات ماسک نشاندهنده نگرانی او از افزایش

یوتوتایمز » وبلاگ » برگه 35

ایلان ماسک از کنگره میخواهد که لایحه مخارج جدیدی پیشنهاد دهد «که کسری بودجه را افزایش ندهد.» ✍️این اظهارات ماسک نشاندهنده نگرانی او از افزایش

متعادل کردن اهداف به معنای قضاوت دشوار خواهد بود. این وضعیتی نیست که بتوانیم به صورت پیشگیرانه نرخ را کاهش دهیم.

در دادههای واقعی، شواهد زیادی از کندی اقتصاد نمیبینیم. اگر هیچ اتفاقی برای کاهش این نگرانیها رخ ندهد، انتظار داریم این موضوع در دادههای هفتهها یا ماههای آینده نمایان شود.

سیاست ما تا حدودی محدودکننده است. فکر نمیکنیم نیازی به عجله داشته باشیم. عجلهای نیست، میتوانیم صبور باشیم.

تعرفههای اعمالشده تاکنون بسیار بیشتر از حد انتظار بودهاند.

تورم به میزان قابل توجهی کاهش یافته است.

معاملهگران همچنان احتمال کاهش نرخ بهره فدرال رزرو تا ماه جولای را محتمل میدانند. قراردادهای آتی نرخ بهره کوتاهمدت آمریکا، زیانهای قبلی خود را تا حدی جبران کردند پس از

فعالیت اقتصادی علیرغم نوسانات در صادرات خالص که دادهها را تحت تأثیر قرار داده، همچنان با سرعتی مطلوب به گسترش خود ادامه داده است. نرخ بیکاری در سطح پایینی تثبیت

به دنبال معافیتهای تعرفهای زیادی نیستیم. تمایلی به کاهش تعرفههای ۱۴۵ درصدی نداریم. پاسخ منفی به احتمال کاهش تعرفهها بر چین.

بانک MUFG معتقد است که حتی اگر رئیس فدرال رزرو امشب موضعی نسبتاً هاوکیش اتخاذ کند، به دلیل ضعف بنیادین اقتصاد و فضای عدم قطعیت، انتظار رشد قابلتوجهی برای دلار

سهام آلفابت (گوگل) امروز بیش از ۸٪ سقوط کرد و به محدوده ۱۴۹.۵۰ دلار رسید. «ادی کیو»، معاون ارشد اپل اعلام کرد که استفاده از مرورگر و موتورهای جستجو در

بسنت: «باور دارم» نسبت بدهی به GDP در سال آینده کاهش خواهد یافت دولت ترامپ تمرکز را بر کاهش هزینهها و کسری بودجه قرار داده برنامه کاهش ۲ تریلیون دلاری

تصمیم فدرال رزرو امشب ساعت ۲۱:۳۰ به وقت تهران اعلام میشود؛ سخنرانی پاول رأس ۲۲ برگزار خواهد شد. تغییری در نرخ بهره یا ترازنامه انتظار نمیرود، اما تمرکز بر چشمانداز

دیوید بیلی، مدیرعامل Bitcoin Magazine و مشاور اصلی کمپین ترامپ در حوزه رمزارز، قصد دارد یک شرکت سرمایهگذاری جدید راهاندازی کند و برای آن ۳۰۰ میلیون دلار جذب سرمایه داشته

برخی پیشبینیها حاکی از آن است که اعمال تعرفههای جدید میتواند باعث جهش ۳۰ درصدی در قیمت لپتاپ و تلفن همراه شود. این در حالی است که برخلاف تصور رایج،

خزانهداری و فدرال رزرو ابزارهای بسیار گستردهای برای مدیریت بازار اوراق دارند. مزایدههای اخیر با حمایت گسترده سرمایهگذاران مواجه شدند. اصلاح نسبت اهرمی (SLR) از اولویتهای مهم نهادهای ناظر مالی

اعلام نام کشورهایی که ممکن است این هفته با آنها توافق شود، به منافع آمریکا آسیب میزند. برخی از مذاکرات تجاری در مسیر توافق اصولی، به مراحل پیشرفته رسیدهاند. گفتوگوهای

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده (هفته منتهی به 9 مه) – Crude Oil Inventories واقعی ………………. 2.0- میلیون بشکه پیشبینی ………….. 1.7- میلیون بشکه قبلی

صندوق بینالمللی پول نباید از طریق تخصیصهای حقوق ویژه برداشت (SDR) به کشورهای بزرگ و با منابع مالی بالا کمک کند

مکزیک به دنبال کاهش تعرفهها بر فولاد و آلومینیوم است. همگرایی اقتصادی مکزیک، ایالات متحده و کانادا پایان نخواهد یافت.

این اقدام مانع از دستیابی آنها به سلاح هستهای خواهد شد. تا به حال، مذاکرات با ایران خوب پیش رفته است. ایران میتواند انرژی هستهای صلحآمیز داشته باشد. اما نمیتواند

اتحادیه اروپا در تلاش است تا میانجیگری کند و تنشها را کاهش دهد

ما فکر میکنیم روسها خواستههای بیش از حدی دارند. شکاف بزرگی بین مواضع اوکراینیها و روسها وجود دارد. احتمالاً میانجیگری در این موضوع بدون حداقل مقداری مذاکره مستقیم بین روسیه

طبق گزارش آکسیوس با استناد به سه منبع، مذاکرهکننده ویژه آمریکا ویتکاف در جلسه توجیهی شورای امنیت سازمان ملل، به مذاکرات هستهای ایران نیز اشاره خواهد کرد فرستاده ترامپ قرار

اتحادیه اروپا قرار است روز پنجشنبه فهرست موقت تعرفهها علیه ایالات متحده را اعلام کند. تعرفههای اتحادیه اروپا در صورتی که مذاکرات با ایالات متحده شکست بخورد، اعمال خواهند شد.

ممکن بود تصور شود که خبر آغاز مذاکرات تجاری رسمی بین آمریکا و چین موجب تقویت دلار شود. اما در واقع، دلار حتی برای حفظ رشد ۰.۵ درصدی خود در

به گزارش فایننشنال تایمز، اتحادیه اروپا در حال بررسی اعمال تعرفه بر هواپیماهای بوئینگ به عنوان بخشی از اقدامات تلافیجویانه در صورت شکست مذاکرات تجاری با ایالات متحده است. این

دولت پاکستان به ارتش این کشور مجوز داد تا اقدامات متقابل را در پاسخ به حملات هند انجام دهد. دولت پاکستان اعلام کرد که حق واکنش به تحولات اخیر را

انتظار میرود فدرال رزرو در جلسه روز چهارشنبه نرخ بهره کلیدی خود را ثابت نگه دارد، اما اینکه آیا در ادامه سال نرخهای بهره را کاهش خواهد داد یا خیر،

پکن اعلام کرد که نشست تجاری پیش رو با ایالات متحده به درخواست طرف آمریکایی صورت میگیرد. مقامات چینی تأکید دارند که این کشور همیشه برای گفتگو با آمریکا آمادگی

ایران: زمان و مکان مذاکرات بعدی با ایالات متحده همچنان در حال بررسی است.

وزیر خزانهداری آمریکا، اسکات بسنت، اعلام کرد که مذاکرات تجاری با چین تا حدی متوقف شده است. بسنت معتقد است

نخستوزیر ژاپن، شیگرو ایشیبا، روز پنجشنبه با دونالد ترامپ گفتوگو کرد. دو طرف دیدگاههای خود را درباره مسائل تعرفهای تبادل

اندرو بیلی، رئیس بانک مرکزی انگلستان: چالش اصلی این است که هنوز مشخص نیست نتیجه وضعیت تجاری چه خواهد بود.

ایالات متحده قصد دارد فروش تسلیحات به تایوان را افزایش دهد تا فشار نظامی چین را مهار کند. مقامات میگویند

ایالات متحده طرحی برای آتشبس ۶۰ روزه در غزه ارائه کرده است که با آزادی ۲۸ گروگان اسرائیلی در هفته

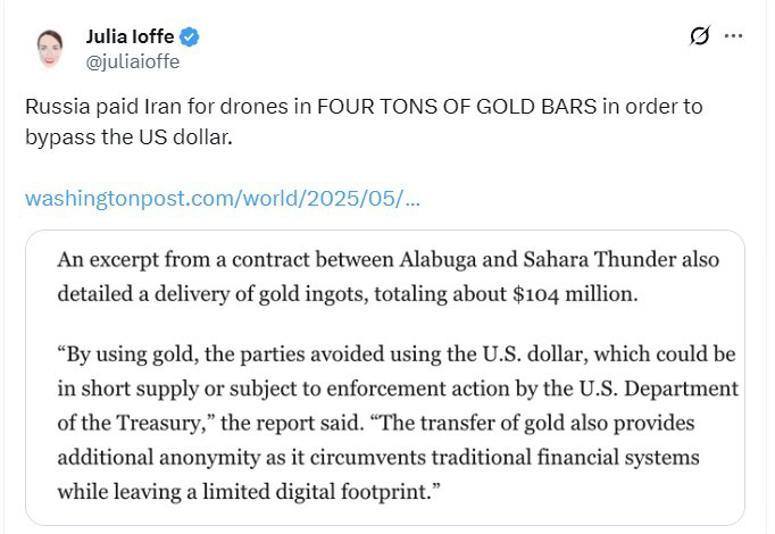

روسیه ۱.۸ تن شمش طلا به ارزش تقریبی ۱۰۴ میلیون دلار به ایران به عنوان پرداخت برای پهپادهای شاهد-۱۳۶ منتقل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید