زلنسکی، رئیسجمهور اوکراین، اعلام کرد که روسیه در حمله شبانه بیش از ۴۰۰ پهپاد و ۴۰ موشک استفاده کرده است. وی تأکید کرد که غرب

یوتوتایمز » وبلاگ » برگه 37

زلنسکی، رئیسجمهور اوکراین، اعلام کرد که روسیه در حمله شبانه بیش از ۴۰۰ پهپاد و ۴۰ موشک استفاده کرده است. وی تأکید کرد که غرب

یک مقام بریتانیایی تأیید کرد که ترامپ قرار است جزئیات توافق آمریکا را اعلام کند. این مقام افزود که دو کشور پیشرفت خوبی در مذاکرات داشتهاند و توافق احتمالاً شامل

شاخص تولیدات صنعتی آلمان – مارس – German Industrial Production واقعی ……………. %3 پیشبینی …………. %0.9 قبلی ……………….. %1.3- تراز تجاری آلمان – مارس – Trade Balance واقعی ……………. 21.1B

اقتصاددانان گلدمن ساکس هشدار دادهاند که تورم ایالات متحده در حال افزایش است و تا پایان سال ۲۰۲۵ به ۳.۸٪ خواهد رسید. این بانک تأکید کرده که کاهش ارزش دلار

بانک گلدمن ساکس انتظار دارد که کمیته بازار آزاد فدرال به روند توقف افزایش نرخ بهره ادامه دهد. طبق گزارش مدیریت دارایی گلدمن ساکس، قدرت بازار کار همچنان عامل کلیدی

بانک بارکلیز هشدار داده است که احتمال وقوع رکود اقتصادی در آمریکا افزایش یافته است. این بانک اعلام کرده که عدم قطعیت در مذاکرات تجاری ایالات متحده باعث کاهش اعتماد

ایالت آریزونا امریکا با تصویب یک قانون جدید، ذخیره بیتکوین و داراییهای دیجیتال را قانونی کرد. این اقدام پس از وتوی یک قانون جداگانه درباره ارزهای دیجیتال انجام شد و

هاوکسبی، عضو بانک نیوزیلند هشدار داده است که پیشبینیهای اقتصادی جهانی ممکن است با کاهش روبهرو شوند. تحلیل: این تصمیم تحت تأثیر ریسکهای اقتصادی جهانی (جنگهای تجاری) اتخاذ شده و

صورتجلسه بانک مرکزی ژاپن نشان میدهد که در صورت تحقق پیشبینیهای اقتصادی و قیمتی، نرخ بهره افزایش خواهد یافت. اعضای بانک بر لزوم توجه دقیق به سیاستهای جدید آمریکا و

اوئدا، رئیس بانک مرکزی ژاپن هشدار داده است که رشد قیمت مواد غذایی ممکن است تورم پایه را تحت تأثیر قرار دهد. وی تأکید کرد که ابهامات در مورد قیمت

تحلیل: رسانههای آمریکایی (نیویورک تایمز) گزارش دادهاند که این توافق با بریتانیا خواهد بود. آتی شاخصهای سهام آمریکا پس از این خبر ترامپ افزایش یافتند، در حالی که دلار آمریکا

ترامپ: فردا صبح در دفتر کاخ سفید، کنفرانس خبری بزرگی درباره یک توافق تجاری مهم با نمایندگان یک کشور بزرگ و بسیار معتبر برگزار خواهد شد. این اولین توافق از بسیاری

ترامپ: ما در حال پیشرفت قابلتوجهی در لایحه بزرگ و زیبا هستیم. اقتصاد ما وضعیت خوبی دارد و قرار است به شکلی بیسابقه رشد کند. ما قرار است مالیات بر

نمیتوانم پیشبینی کنم که آیا آمریکا و چین با یکدیگر کنار خواهند آمد یا نه. ما میخواهیم توافقهای تجاری منصفانه داشته باشیم.

ترامپ قانون محدودیت انتشار هوش مصنوعی که قرار بود از ۱۵ مه اجرایی شود را اعمال نخواهد کرد این یک قانون مربوط به دوران بایدن بود. این اقدام پیش از

مشاور اقتصادی آمریکا در تازهترین اظهارات خود تأکید کرد که ایالات متحده در مناسبات با چین از اهرم فشار برخوردار است. میران همچنین به سخنان اخیر رئیسجمهور ترامپ مبنی بر

ارزیابی دقیق تقاضای آمریکا دشوارتر خواهد شد. افزایش شدید واردات برای جلوگیری از تعرفهها احتمالاً در سهماهه دوم معکوس میشود. به احتمال زیاد خالص صادرات سهم مثبت بزرگی در تولید

متعادل کردن اهداف به معنای قضاوت دشوار خواهد بود. این وضعیتی نیست که بتوانیم به صورت پیشگیرانه نرخ را کاهش دهیم.

در دادههای واقعی، شواهد زیادی از کندی اقتصاد نمیبینیم. اگر هیچ اتفاقی برای کاهش این نگرانیها رخ ندهد، انتظار داریم این موضوع در دادههای هفتهها یا ماههای آینده نمایان شود.

سیاست ما تا حدودی محدودکننده است. فکر نمیکنیم نیازی به عجله داشته باشیم. عجلهای نیست، میتوانیم صبور باشیم.

تعرفههای اعمالشده تاکنون بسیار بیشتر از حد انتظار بودهاند.

تورم به میزان قابل توجهی کاهش یافته است.

معاملهگران همچنان احتمال کاهش نرخ بهره فدرال رزرو تا ماه جولای را محتمل میدانند. قراردادهای آتی نرخ بهره کوتاهمدت آمریکا، زیانهای قبلی خود را تا حدی جبران کردند پس از

فعالیت اقتصادی علیرغم نوسانات در صادرات خالص که دادهها را تحت تأثیر قرار داده، همچنان با سرعتی مطلوب به گسترش خود ادامه داده است. نرخ بیکاری در سطح پایینی تثبیت

به دنبال معافیتهای تعرفهای زیادی نیستیم. تمایلی به کاهش تعرفههای ۱۴۵ درصدی نداریم. پاسخ منفی به احتمال کاهش تعرفهها بر چین.

بانک MUFG معتقد است که حتی اگر رئیس فدرال رزرو امشب موضعی نسبتاً هاوکیش اتخاذ کند، به دلیل ضعف بنیادین اقتصاد و فضای عدم قطعیت، انتظار رشد قابلتوجهی برای دلار

سهام آلفابت (گوگل) امروز بیش از ۸٪ سقوط کرد و به محدوده ۱۴۹.۵۰ دلار رسید. «ادی کیو»، معاون ارشد اپل اعلام کرد که استفاده از مرورگر و موتورهای جستجو در

بسنت: «باور دارم» نسبت بدهی به GDP در سال آینده کاهش خواهد یافت دولت ترامپ تمرکز را بر کاهش هزینهها و کسری بودجه قرار داده برنامه کاهش ۲ تریلیون دلاری

تصمیم فدرال رزرو امشب ساعت ۲۱:۳۰ به وقت تهران اعلام میشود؛ سخنرانی پاول رأس ۲۲ برگزار خواهد شد. تغییری در نرخ بهره یا ترازنامه انتظار نمیرود، اما تمرکز بر چشمانداز

دیوید بیلی، مدیرعامل Bitcoin Magazine و مشاور اصلی کمپین ترامپ در حوزه رمزارز، قصد دارد یک شرکت سرمایهگذاری جدید راهاندازی کند و برای آن ۳۰۰ میلیون دلار جذب سرمایه داشته

برخی پیشبینیها حاکی از آن است که اعمال تعرفههای جدید میتواند باعث جهش ۳۰ درصدی در قیمت لپتاپ و تلفن همراه شود. این در حالی است که برخلاف تصور رایج،

بازار اوراق قرضه به دلیل کسری بودجه دوران سختی را خواهد داشت. اختلاف بازده (spread) در بازار اوراق قرضه آمریکا

بر اساس نظرسنجی رویترز ۱۷ نفر از ۲۳ اقتصاددان انتظار دارند بانک مرکزی کانادا حداقل دو بار دیگر در سال

وزیر دفاع اوکراین: مذاکرات با روسیه در استانبول آغاز شده است.

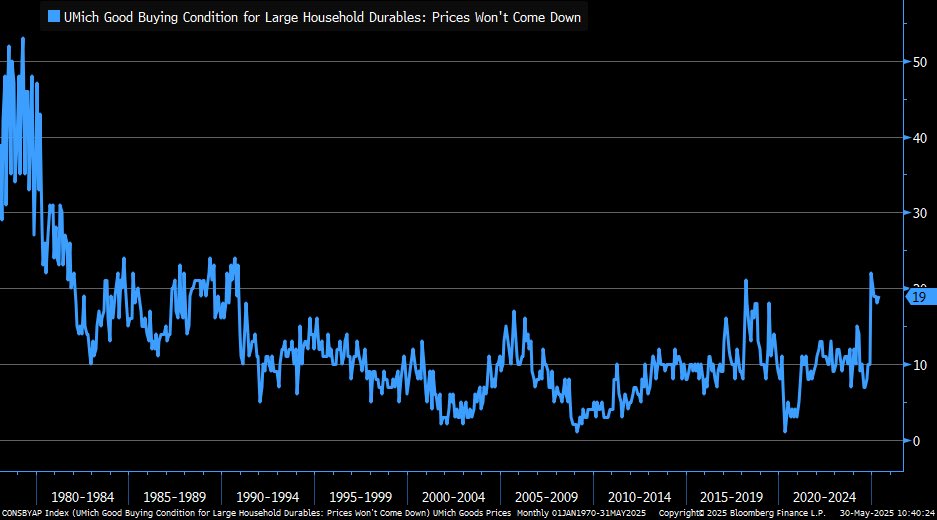

نمودار روند تاریخی شاخصی از دانشگاه میشیگان را نشان میدهد که بیانگر دیدگاه مصرفکنندگان آمریکایی نسبت به شرایط مناسب خرید

تغییر به موضعی تقابلیتر در تجارت بین آمریکا و چین، همراه با تمرکز بر احتمال اعمال «مالیات انتقامی» آمریکا بر

سخنگو اتحادیه اروپا: رئیس تجارت اتحادیه اروپا، سفکوویچ و نماینده تجاری آمریکا، گریر، روز چهارشنبه دیدار خواهند کرد. اتحادیه اروپا

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید