ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

یوتوتایمز » وبلاگ » برگه 4

ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

مجلس نمایندگان آمریکا تحت رهبری جمهوریخواهان لایحه مالیاتی ترامپ را تصویب کرد و آن را برای بررسی به سنا ارسال کرد.

عباس عراقچی، وزیر امور خارجه ایران: تا زمانی که مسئله غنیسازی حل نشود، انتظار توافق هستهای نداشته باشید.

فدراسیون بینالمللی فوتبال (فیفا) اعلام کرد که با پلتفرم بلاکچین آوالانچ (AVAX) همکاری امضا کرده است تا بلاکچین اختصاصی خود را توسعه دهد.

کرملین درباره گزارش وال استریت ژورنال: ما میدانیم ترامپ به پوتین چه گفته است. آنچه از مکالمات ترامپ و پوتین میدانیم، با گزارش وال استریت ژورنال درباره دیدگاههای پوتین درباره

جمهوریخواهان مجلس نمایندگان ممکن است بر سر «لایحه بزرگ و زیبای» مورد حمایت ترامپ که باعث نگرانی بازارها درخصوص کسری بودجه شده و ریسکهای نزولی برای دلار ایجاد کرده است،

صندوق بینالمللی پول اعلام کرد که کسری بودجه فرانسه در سال ۲۰۲۴ به هدف ۵.۴٪ نزدیک میشود، اما تأکید کرده است که اتخاذ اقدامات مالی اضافی برای حفظ ثبات اقتصادی

حوثیهای یمن: اسرائیل را با دو پهپاد هدف قرار دادیم. آژیرهای هشدار در اورشلیم به صدا درآمدند.

هاوزر،عضو بانک مرکزی استرالیا اعلام کرد که صادرکنندگان استرالیایی نسبت به تقاضای پایدار چین خوشبین هستند. پس از سفر اخیر به چین، مشخص شد که پکن اقدامات لازم برای حفظ

وویچیچ، عضو بانک مرکزی اروپا: تورم بهتدریج به هدف ۲٪ نزدیک میشود. انتظار داریم تا پایان سال ۲۰۲۵ به هدف ۲٪ نزدیک شویم. پیشبینی میشود که در اوایل سال ۲۰۲۶

شاخص مدیران خرید بخش تولیدی انگلیس – مه – Flash Manufacturing PMI واقعی …………….. 45.1 پیشبینی …………. 46.2 قبلی ……………….. 45.4 (اصلاح شده از 44) شاخص مدیران خرید بخش خدماتی

تلگرام در سال ۲۰۲۴ با ثبت درآمد ۱.۴ میلیارد دلاری، جهشی چشمگیر را تجربه کرد. این رقم نسبت به درآمد ۳۴۳ میلیون دلاری سال ۲۰۲۳، رشد قابلتوجهی داشته است. نکته

شاخص مدیران خرید تولیدی ناحیه یورو – مه – Flash Manufacturing PMI واقعی ……………. 48.4 پیشبینی …………. 49.2 قبلی ………………… 49 (این داده از 48.7 تجدید نظر شده است) شاخص

شاخص فضای کسب و کار آلمان – مه – German ifo Business Climate واقعی ……………. 87.5 پیشبینی ……….. 87.4 قبلی ………………. 86.9 شاخص وضعیت فعلی کسبوکارها در آلمان – مه

میم کوینها نوعی ارز دیجیتال هستند که بر پایه شوخیها، فرهنگ اینترنتی و ترندهای روز ایجاد میشوند. یکی از معروفترین این میم کوینها، POP CAT است؛ رمزارزی برگرفته از

با به بروزرسانی گسترده Pectra در شبکه اتریوم، صرافی توبیت تصمیم گرفته این رویداد مهم را با برگزاری کمپینی ویژه و جوایزی به ارزش مجموع 100,000 USDT گرامی بدارد. کاربران

توکن WCT، دارایی دیجیتالی اختصاصی پروتکل WalletConnect محسوب میشود؛ این پروتکل با فراهم آوردن استانداردی آزاد، امکان برقراری ارتباط امن و رمزنگاریشده میان برنامههای غیرمتمرکز (DApps) و کیف پولهای دیجیتال

صرافیهای غیرمتمرکز یا DEX با حذف واسطهها و فراهم کردن امکان معاملات مستقیم بین کاربران، به یکی از نوآوریهای برجسته در دنیای رمزارزها تبدیل شدهاند. با این حال، مانند هر

شاخص مدیران خرید تولیدی فرانسه (مه) – French Flash Manufacturing PMI واقعی ……………. 49.5 پیشبینی ………….. 48.9 قبلی ………………… 48.7 (این داده از 48.2 تجدید نظر شده است) مدیران خرید

اوپک پلاس در حال بررسی افزایش ۴۱۱ هزار بشکهای تولید نفت در ماه ژوئیه است – منابع دیپلماتیک

بانک مورگان استنلی: کاهش نرخ بهره فدرال رزرو احتمالاً تا سپتامبر ۲۰۲۵ آغاز نخواهد شد. کاهشهای بیشتری در سال ۲۰۲۶ دنبال خواهد شد. مورگان استنلی پیشبینی میکند که بازده اوراق

بر اساس گزارش وال استریت ژورنال، دونالد ترامپ در یک تماس خصوصی با رهبران اروپایی اعلام کرده که ولادیمیر پوتین، رئیسجمهور روسیه، آماده پایان دادن به جنگ نیست؛ زیرا معتقد

هاوارد لوتنیک، وزیر بازرگانی آمریکا، بار دیگر درباره تعرفهها تأکید کرد که ۱۰٪ سطح پایه است و هیچکس به کمتر از ۱۰٪ نخواهد رسید. وی همچنین اعلام کرد که «کارت

نوگوچی، عضو هیئتمدیره بانک مرکزی ژاپن، تأکید کرد که افزایش خرید اوراق قرضه فقط باید در شرایط بحرانی بازار انجام شود و در حال حاضر نیازی به مداخله وجود ندارد،

کمیته قوانین مجلس نمایندگان آمریکا لایحه کاهش مالیات ترامپ را تأیید کرد و این مرحله راه را برای رأیگیری در صحن مجلس نمایندگان هموار میکند. انتظار میرود که این رأیگیری

مشاور اقتصادی ترامپ، کوین هست، اعلام کرد که سال جاری شاهد کاهش هزینههای بیشتری خواهیم بود و پیشبینی کرد که لایحه مالیاتی میتواند رشد اقتصادی را به ۳ درصد برساند.

وزارت خزانهداری آمریکا اعلام کرد که بسنت، وزیر خزانهداری این کشور، با کاتو، وزیر دارایی ژاپن، دیدار کرده است و در این جلسه مسائل مربوط به نرخ ارز مورد بحث

به گزارش فایننشال تایمز، دو تن از کارکنان سفارت اسرائیل در واشنگتن کشته شدند. در واشنگتن دیسی، تیراندازی در سفارت اسرائیل رخ داده است که منجر به کشته شدن دو

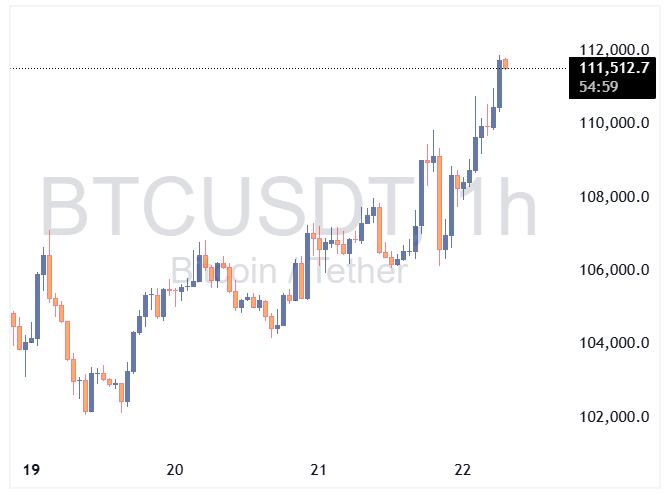

بیتکوین برای اولین بار از ۱۱۱,۰۰۰ دلار عبور کرد، عمدتاً به دلیل افزایش سرمایهگذاری نهادی و ورود سرمایههای بلندمدت. شرکتهایی مانند استراتژی و استرایو خریدهای گستردهای انجام دادهاند. تحلیلگران معتقدند

شاخص مدیران خرید بخش تولیدی ژاپن – مه – Flash Manufacturing PMI واقعی …………….. 49 پیشبینی …………. 49 قبلی ……………….. 48.7 (این داده از 48.5 تجدیدنظر شده است) شاخص مدیران

شاخص مدیران خرید تولیدی استرالیا – مه – Flash Manufacturing PMI واقعی ……………. 51.7 قبلی ………………… 51.7 شاخص مدیران خرید بخش خدماتی استرالیا – مه – Flash Services PMI واقعی

کسبوکارها انتظار دارند هزینه ورودی و خروجی افزایش یابد و فدرال رزرو با دقت این روند را زیر نظر دارد.

فروش خانههای موجود ایالات متحده – Existing Home Sales (آوریل) واقعی ………………. 743 هزار پیشبینی ………….. 694 هزار قبلی ………………….

در شرایطی که تنشهای تجاری میان آمریکا و اتحادیه اروپا بالا گرفته، امروز یک تماس از پیش برنامهریزیشده بین مروُش

ترامپ از سرعت پایین و کیفیت نامطلوب پیشنهادهای اتحادیه اروپا ناراضی است. او به دنبال بازگرداندن زنجیره تأمین تولید نیمههادیها

با تهدید رئیسجمهور آمریکا مبنی بر اعمال تعرفه بر کالاهای اروپایی (بهویژه آیفون)، بازارهای سهام آمریکا روز معاملاتی را منفی

پس از تهدید تعرفهای ترامپ علیه اتحادیه اروپا، واکنش اولیه بازار خرید دلار آمریکا بود، اما این حرکت دوام نیاورد.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید