ترامپ: شی (رهبر چین) توافق کرد که جریان مواد معدنی کمیاب را از سر بگیرد. در حال بررسی گزینههای جدید برای ریاست فدرال رزرو هستیم.

یوتوتایمز » وبلاگ » برگه 41

ترامپ: شی (رهبر چین) توافق کرد که جریان مواد معدنی کمیاب را از سر بگیرد. در حال بررسی گزینههای جدید برای ریاست فدرال رزرو هستیم.

قانونگذاران آلمان قصد دارند ساعت ۳:۱۵ بعدازظهر به وقت برلین مجدداً درباره فردریش مرتس رأیگیری کنند.

ارتش اسرائیل هشدار فوری درباره احتمال حمله به فرودگاه بینالمللی صنعا (یمن) صادر کرده است. این هشدار از سوی سخنگوی ارتش اسرائیل به زبان عربی منتشر شده و از تمام

رالی شدید دلار تایوان در دو جلسه اخیر نگرانیهایی را در مورد اینکه کشورهای آسیایی دارای ذخایر بالای دلار آمریکا میتوانند محرک بعدی افت گسترده دلار باشند، ایجاد کرده است.

اتحادیه اروپا اعلام کرده است که در صورت عدم موفقیت مذاکرات تجاری با ایالات متحده، تعرفههایی به ارزش ۱۰۰ میلیارد یورو بر کالاهای آمریکایی اعمال خواهد کرد.

دور چهارم مذاکرات هستهای ایران و آمریکا روز یکشنبه در مسقط برگزار خواهد شد. منبع: نورنیوز، به نقل از یک مقام ناشناس

کرملین اعلام کرد که کاهش قیمت نفت تأثیری بر موضع روسیه در قبال منافع ملی این کشور ندارد و همچنان به همکاری با آمریکا ادامه خواهد داد. در واکنش به

مقامات چین روز چهارشنبه نشست مطبوعاتی درباره بسته سیاستهای مالی برگزار خواهند کرد و انتظار میرود این برنامه با هدف تثبیت بازارها و کاهش نگرانیهای اقتصادی باشد. دفتر اطلاعرسانی شورای دولتی

سفکوویچ، کمیسر تجاری اتحادیه اروپا، اعلام کرد که اتحادیه اروپا تحت فشار نیست تا توافق ناعادلانهای با آمریکا امضا کند. وی تعرفههای ایالات متحده را ناعادلانه خواند و افزود که

کارستن لینمان، دبیرکل حزب CSU آلمان، اعلام کرد که دور دوم رأیگیری برای انتخاب صدراعظم آلمان ممکن است امروز یا نهایتاً چهارشنبه برگزار شود. وی تأکید کرد که احزاب سیاسی

در آخرین حراج اوراق قرضه آلمان، ۳.۴۸ میلیارد یورو اوراق با سررسید ۲۰۳۰ و نرخ کوپن ۲.۴٪ فروخته شد. نسبت تقاضا به عرضه به ۱.۲ برابر کاهش یافت (در مقابل

بیبیسی برلین: هیچ رأیگیری جدیدی برای فریدریش مرتس امروز در پارلمان آلمان برگزار نمیشود، اما ممکن است یک رأیگیری برای مشخص شدن روند آینده انجام شود تا روند بعدی مشخص

حزب AfD قصد دارد برای کاهش مهلت زمانی رأیگیری کند و در صورت تصویب این پیشنهاد، احتمال برگزاری دور دوم رأیگیری امروز یا فردا وجود دارد. این تصمیم میتواند بر روند

کمیسیون اتحادیه اروپا قصد دارد در ژوئن ۲۰۲۵ طرحی قانونی برای ممنوعیت واردات گاز روسیه ارائه کند. این ممنوعیت شامل تمامی قراردادهای جدید و معاملات نقطهای تا پایان ۲۰۲۵ خواهد

رئیسجمهور چین، شی جینپینگ، تأکید کرد که چین و اتحادیه اروپا باید با اقدامات یکجانبه و زورگویی مقابله کنند. وی خواستار گسترش همکاریها، مدیریت اختلافات و تعمیق ارتباطات استراتژیک میان

این نتیجه یک عقبگرد بزرگ برای مرتس محسوب میشود. انتظار میرفت که مرتس در دور اول رأیگیری اکثریت لازم را کسب کند و سپس جلسه بوندستاگ به پایان برسد تا

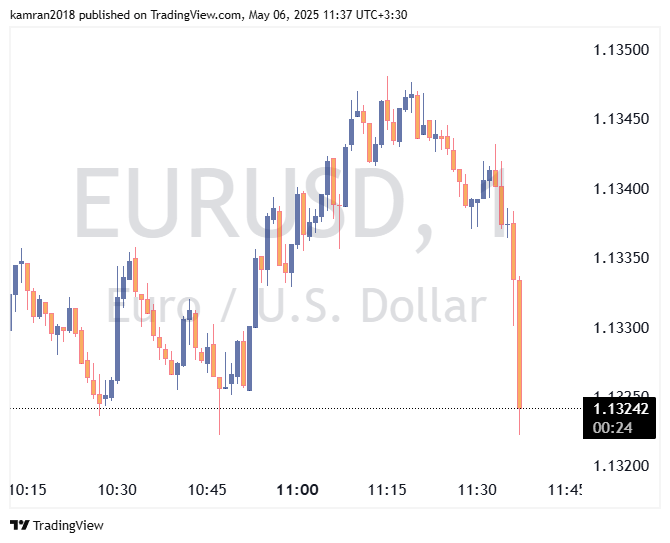

مِرتس در دور اول رأیگیری پارلمان آلمان اکثریت لازم برای صدراعظمی را کسب نکرد. تحلیل: جفت ارز EURUSD به شکست مرتس در کسب اکثریت لازم برای صدراعظمی آلمان واکنش منفی

رئیس بانک ملی سوئیس، شلگل اعلام کرد که فرانک سوئیس شاهد افزایش قابلتوجهی در ارزش خود بوده است. وی همچنین تأکید کرد که بانک ملی سوئیس همچنان به مأموریت خود

شرکت OpenAI اعلام کرد که برنامههای خود برای تبدیل شدن به یک نهاد انتفاعی را لغو کرده است و با ساختار جدید، وضعیت غیرانتفاعی خود را حفظ خواهد کرد. این

باراک راوید، خبرنگار آکسیوس: نماینده کاخ سفید، استیو ویتکاف، اعلام کرد که تلاشهای دیپلماتیک برای توافق بر سر آزادی گروگانهای غزه و آتشبس ادامه دارد. وی گفت که رئیسجمهور ترامپ

شاخص تولیدات صنعتی فرانسه – مارس – Industrial Production واقعی ……………… %0.2 پیشبینی ………….. %0.4 قبلی ………………… %0.7

رئیسجمهور آمریکا، دونالد ترامپ، اعلام کرد که کاهش قیمت نفت زمینه مناسبی برای توافق با روسیه ایجاد کرده است. وی تأکید کرد که با کاهش ارزش نفت، روسیه تمایل بیشتری

نشست آتی کمیته بازار باز فدرال رزرو در شرایطی برگزار میشود که بانک مرکزی آمریکا با یک دوراهی بزرگ مواجه شده است: یا با ریسک رکود اقتصادی مواجه شود یا

بانک سرمایهگذاری UBS چشمانداز مثبتی برای سهام آمریکا ارائه کرده و پیشبینی میکند که شاخص S&P 500 تا پایان سال ۲۰۲۵ به ۵,۸۰۰ واحد برسد. این تحلیل بر اساس کاهش

نرخ بیکاری سوئیس – ماهانه (آوریل) – Unemployment Rate واقعی ……………. %2.8 پیشبینی …………. %2.8 قبلی ………………… %2.8 نرخ بیکاری در سوئیس ثابت باقی مانده است، اما تعداد افراد بیکار

صرافی ارز دیجیتال کوینبیس در تبلیغ تلویزیونی جدید خود علیه سیاستهای پولی فدرال رزرو موضعگیری کرد و چاپ گسترده پول توسط این نهاد را به چالش کشید. این تبلیغ بیان

صنعت حملونقل هنگکنگ با شدت گرفتن جنگ تجاری میان آمریکا و چین تحت فشار قرار گرفته است، بهطوریکه ۴۱٪ از محمولههای کانتینری این منطقه به آمریکای شمالی برای هفته ۱۲

بانک ملی استرالیا (NAB) پیشبینی جدیدی برای نرخ دلار استرالیا در مقابل دلار آمریکا ارائه کرده است و بر اساس آن، این نرخ تا پایان سال ۲۰۲۵ به ۰.۷۰ خواهد

بر اساس گزارشها، میزان اشاره به رکود اقتصادی در تماسهای مالی شرکتهای شاخص S&P 500 به بالاترین سطح از سال ۲۰۲۳ رسیده است. این اتفاق با وجود عملکرد مالی قوی

بانک سرمایهگذاری گلدمن ساکس بار دیگر دیدگاه صعودی خود نسبت به طلا را تأیید کرد و پیشبینی نمود که قیمت هر اونس طلا تا پایان سال ۲۰۲۵ به ۳,۷۰۰ دلار

بانک مرکزی هنگکنگ ۶۰.۵۴۳ میلیارد دلار هنگکنگ به بازار تزریق کرد تا از افزایش بیش از حد ارزش HKD جلوگیری کند. دلار هنگکنگ از سال ۱۹۸۳ با دلار آمریکا متصل

لوریتا لوگان، عضو فدرال رزرو: کاهش قیمت نفت میتواند به کاهش تولید و سرمایهگذاری شرکتهای انرژی منجر شود. او تأکید

اعلام ترامپ مبنی بر افزایش تعرفه فولاد و آلومینیوم به ۵۰٪ موجب فشار بر گروههای مصرفی و خودروسازان شد؛ سهام

به گزارش CNBC، تماس تلفنی میان دونالد ترامپ و شی جینپینگ برای اواخر این هفته برنامهریزی شده، اما امروز انجام

یادداشت ما شامل گامهایی برای برقراری آتشبس کامل است. ما پیشنهاد آتشبس ۲ تا ۳ روزه در مناطق خاصی را

ثبات در بازار کار حفظ شده است. تورم همچنان کمی بالاتر از سطح هدفگذاریشده است. ریسکها در هر دو سوی

شاخص مدیران خرید بخش تولید ایالات متحده به گزارش موسسه مدیریت عرضه – ISM Manufacturing PMI (مه) واقعی ………………. 48.5

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید