ترامپ: شی (رهبر چین) توافق کرد که جریان مواد معدنی کمیاب را از سر بگیرد. در حال بررسی گزینههای جدید برای ریاست فدرال رزرو هستیم.

یوتوتایمز » وبلاگ » برگه 43

ترامپ: شی (رهبر چین) توافق کرد که جریان مواد معدنی کمیاب را از سر بگیرد. در حال بررسی گزینههای جدید برای ریاست فدرال رزرو هستیم.

نخستوزیر ویتنام، فام مین چینه، اعلام کرد که مذاکرات تعرفهای میان ویتنام و آمریکا از هفته جاری آغاز خواهد شد. ویتنام در میان شش کشوری قرار دارد که آمریکا آنها

کرملین: هند شریک استراتژیک ما است و پاکستان نیز در بسیاری از مسائل با ما همکاری داشته است. ما ارزش زیادی برای روابط خود با دهلینو و اسلامآباد قائل هستیم.

پان، رئیس بانک خلق چین، کشورهای آسیایی را به همکاری برای مقابله با تعرفههای آمریکا فراخواند. وی هشدار داد که تأثیرات سیاستهای تجاری آمریکا باعث افزایش بیثباتی اقتصادی جهانی شده

شاخص اطمینان سرمایهگذار SENTIX ناحیه یورو – مه – Sentix Investor Confidence واقعی …………….. 8.1- پیشبینی …………. 14.9- قبلی ………………… 19.5-

با توجه به آخرین گزارش تورم سوئیس، به نظر میرسد بانک ملی سوئیس چارهای جز بازگشت به نرخهای بهره منفی ندارد. تورم سالانه برای اولین بار از مارس ۲۰۲۱ به

بر اساس گزارش منتشرشده در روزنامه «اسرائیل هیوم»، بنیامین نتانیاهو، نخستوزیر اسرائیل، در محافل خصوصی نارضایتی خود از سیاستهای دونالد ترامپ در خاورمیانه را با مشاوران خود مطرح کرده است.

اتحادیه اروپا برنامهریزی کرده است که واردات گاز از روسیه را تا پایان سال ۲۰۲۷ متوقف کند. این اقدام در راستای کاهش وابستگی اروپا به منابع انرژی روسیه و افزایش

بر اساس تحلیلهای جیمز سیفارت از بلومبرگ، SEC قرار است تا ۵ مه درباره ETF لایتکوین شرکت Canary Capital تصمیمگیری کند. این درخواست بر خلاف سایر پروندههای مرتبط با ارزهای

بقایی، سخنگوی وزارت خارجه ایران: ایران منتظر است تا عمان دور بعدی مذاکرات ایران با امریکا را اعلام کند.

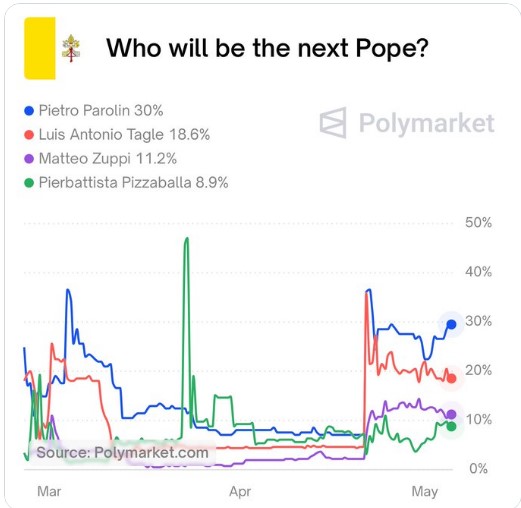

انتخابات پاپ بعدی در واتیکان توجه جهانیان را به خود جلب کرده است. بر اساس اطلاعات سایت شرطبندی پولیمارکت، پیترو پارولین با ۳۰٪ احتمال در صدر لیست نامزدها قرار دارد،

نرخ تورم ماهانه ترکیه – Inflation Rate (آوریل) واقعی …………….. %3 پیشبینی ………. %3.1 قبلی ………………. %2.4 نرخ تورم سالانه ترکیه – Inflation Rate (آوریل) واقعی …………….. % 37.86 پیشبینی

شاخص قیمت مصرف کننده سوئیس – آوریل – Consumer Price Index واقعی ……………… %0 پیشبینی ……….. %0.2 قبلی …………….. %0.0 شاخص قیمت مصرف کننده سوئیس – سالانه (آوریل) – Consumer

ویتالیک بوترین، بنیانگذار اتریوم، طرحی را برای افزایش ۱۰۰ برابری سرعت اتریوم و سادهسازی آن ارائه داده است. این تغییرات معماری میتوانند کارایی شبکه را بهبود بخشند و امنیت و

امروز بازارهای لندن به مناسبت روز جهانی کارگر تعطیل هستند. این تعطیلی ممکن است جریان معاملات در اروپا را کاهش دهد، بهویژه پس از چندین روز تعطیلی که در بازارهای

در آستانه جلسه FOMC این هفته، انتظار میرود فدرال رزرو نرخ بهره را بدون تغییر نگه دارد. اگرچه اقتصاد آمریکا نشانههایی از کاهش رشد را نشان میدهد اما فشارهای تورمی (بهویژه

دونالد ترامپ اعلام کرده است که این هفته برنامهای برای گفتگو با شی جینپینگ (رهبر چین) ندارد. با این حال، وی اظهار داشته که در حال بررسی سایر مسائل با

دونالد ترامپ اعلام کرده است که قصد دارد بر تمامی فیلمهای تولیدشده در خارج از آمریکا تعرفه ۱۰۰٪ اعمال کند. او این تصمیم را از طریق شبکه اجتماعی شخصی خود

بانک گلدمن ساکس پیشبینی کرده که صادرات چین در سالهای ۲۰۲۵ و ۲۰۲۶ هر سال ۵٪ کاهش خواهد یافت. این بانک علت این کاهش را افزایش تعرفههای آمریکا و تنشهای

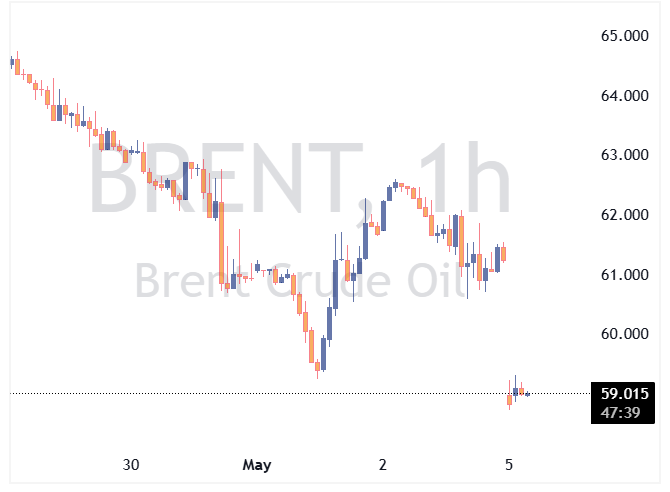

بانک بارکلیز پیشبینی خود از قیمت نفت برنت را کاهش داده و آن را ۶۶ دلار در سال ۲۰۲۵ و ۶۰ دلار در سال ۲۰۲۶ برآورد کرده است. این کاهش

در انتخابات آخر هفته، نتایج مهمی از استرالیا، سنگاپور و رومانی گزارش شده است. در استرالیا، حزب کارگر با افزایش اکثریت خود ۸۵ کرسی کسب کرد، در حالی که اپوزیسیون

بازارهای ژاپن، کره جنوبی، هنگکنگ و چین امروز به دلیل تعطیلات رسمی تعطیل هستند. این تعطیلی بر فعالیتهای تجاری و مالی در منطقه تأثیر خواهد گذاشت. تمامی بازارهای مذکور روز

قیمت نفت برنت بیش از ۴٪ کاهش یافت پس از آنکه اوپک پلاس با افزایش قابل توجه عرضه موافقت کرد. نفت وست تگزاس اینترمیدیت نیز بیش از ۵ درصد کاهش

اوپک پلاس در حال بررسی لغو کاهش داوطلبانه ۲.۲ میلیون بشکه در روز تا اکتبر ۲۰۲۵ است، مگر اینکه رعایت سهمیههای تولید توسط اعضا بهبود یابد. بر اساس گزارشهای منتشرشده،

بنیامین نتانیاهو، نخستوزیر اسرائیل، اعلام کرد که پاسخ به حملات حوثیهای یمن بهصورت چند مرحلهای خواهد بود. این اظهارات پس از حمله موشکی حوثیها به منطقه فرودگاه بنگوریون در نزدیکی

دونالد ترامپ، رئیسجمهور آمریکا، در تازهترین مصاحبه خود با NBC به مسائل کلیدی اقتصادی و سیاسی اشاره کرد. او اعلام کرد که در صورت لزوم، مهلت فروش تیکتاک را تمدید

در هفته پیشرو، بازارهای مالی در انتظار انتشار گزارشهای مالی شرکتهای بزرگ و مطرحی هستند که در حوزههای فناوری، سلامت، خودروسازی، انرژی و خدمات مالی فعالیت دارند. این گزارشها میتوانند

وارن بافت در نشست سالانه سهامداران شرکت برکشایر هاتاوی از تجارت آزاد حمایت کرد و تأکید کرد که تعرفهها نباید بهعنوان ابزار فشار سیاسی استفاده شوند. او معتقد است که

وارن بافت، سرمایهگذار افسانهای، در ۹۴ سالگی اعلام کرد که تا پایان سال ۲۰۲۵ از مدیرعاملی برکشایر هاتاوی کنارهگیری میکند. این تصمیم نقطه پایانی بر ۶۰ سال مدیریت او خواهد

معاملهگران طلا یک هفته دیگر را در فضایی پرتلاطم پشت سر گذاشتند؛ هفتهای که با ثبت دومین کاهش متوالی قیمت، بار دیگر بر حساسیت بالای بازار به جریان اخبار و

دولت آمریکا تحریمهای جدیدی علیه منابع طبیعی و نهادهای بانکی روسیه آماده کرده است. هدف از این تحریمها افزایش فشار بر روسیه در مذاکرات صلح اوکراین است. براساس منابع، رئیس

بر اساس نظرسنجی رویترز ۱۷ نفر از ۲۳ اقتصاددان انتظار دارند بانک مرکزی کانادا حداقل دو بار دیگر در سال

وزیر دفاع اوکراین: مذاکرات با روسیه در استانبول آغاز شده است.

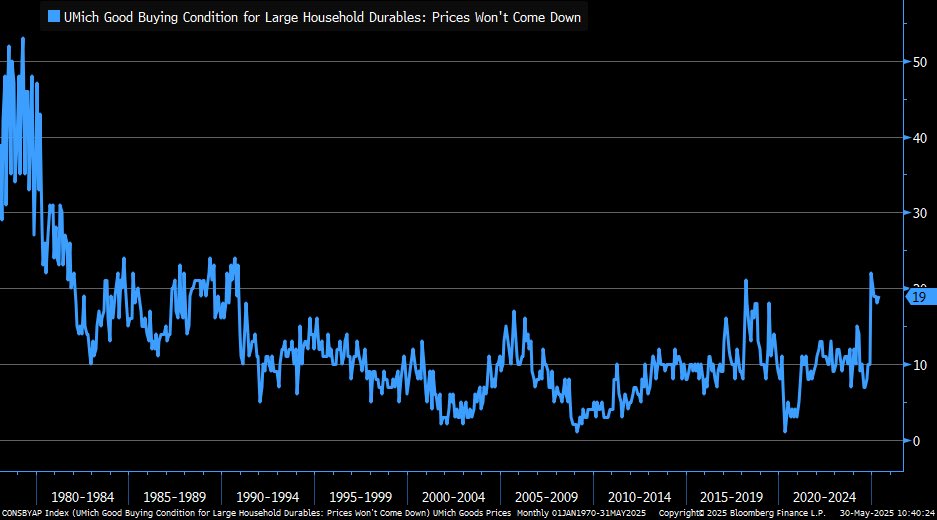

نمودار روند تاریخی شاخصی از دانشگاه میشیگان را نشان میدهد که بیانگر دیدگاه مصرفکنندگان آمریکایی نسبت به شرایط مناسب خرید

تغییر به موضعی تقابلیتر در تجارت بین آمریکا و چین، همراه با تمرکز بر احتمال اعمال «مالیات انتقامی» آمریکا بر

سخنگو اتحادیه اروپا: رئیس تجارت اتحادیه اروپا، سفکوویچ و نماینده تجاری آمریکا، گریر، روز چهارشنبه دیدار خواهند کرد. اتحادیه اروپا

ایران در حال تدوین پاسخ منفی به پیشنهاد هستهای آمریکا یک دیپلمات ارشد ایرانی اعلام کرد که ایران در حال

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید