ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

یوتوتایمز » وبلاگ » برگه 47

ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

نماینده تجاری ایالات متحده، جمیسون گریر، اذعان کرد که هیچ مذاکرات رسمی با چین در مورد تجارت وجود ندارد. این اظهارات در حالی مطرح شد که ترامپ همچنان بیانیههای گمراهکنندهای

ماه پرتلاطم (آوریل) بازار سهام آمریکا با کاهشهای جزئی به پایان رسید. شاخص S&P 500 با افت ۰.۸٪ مواجه شد. شاخص نزدک ۰.۸٪ رشد کرد. شاخص داوجونز ۳.۲٪ کاهش یافت.

به گزارش بلومبرگ، ایالات متحده و اوکراین توافقی را امضا کردند که دسترسی ویژه آمریکا به منابع طبیعی اوکراین را فراهم میکند. این توافق که پس از مذاکرات دشوار حاصل شد،

سنای ایالات متحده طرحی را که با هدف جلوگیری از تعرفههای «متقابل» دونالد ترامپ ارائه شده بود، رد کرد. این تصمیم در حالی اتخاذ شد که گزارشها نشان میدهند اقتصاد

سود هر سهم (EPS) واقعی…………….. 6.43 دلار پیشبینی………… 5.24 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 42.3 میلیارد دلار پیشبینی……….. 41.4 میلیارد دلار

سود هر سهم (EPS) واقعی…………….. 3.46 دلار پیشبینی………… 3.23 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 70.1 میلیارد دلار پیشبینی……….. 68.53 میلیارد دلار

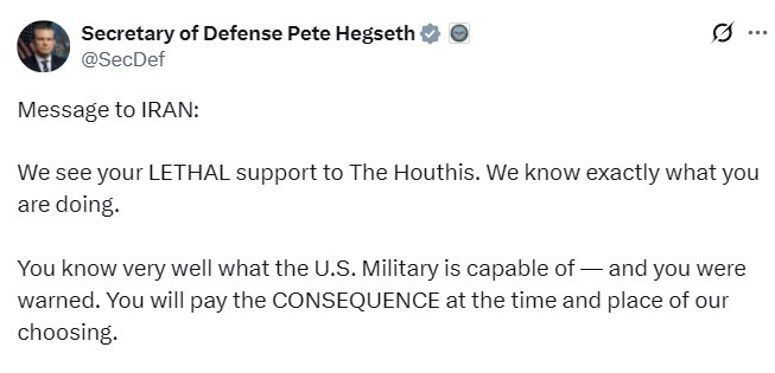

هگست، وزیر دفاع ایالات متحده آمریکا، در پیامی رسمی که در شبکه اجتماعی X (توئیتر سابق) منتشر شد، جمهوری اسلامی را مورد خطاب قرار داده و اظهاراتی با لحن تهدیدآمیز

دونالد ترامپ در اظهارات اخیر خود اعلام کرد که در حال مذاکره با کشورهای زیادی برای توافقات تجاری است و از مردم خواست کمی زمان بدهند تا حرکت کنند. او

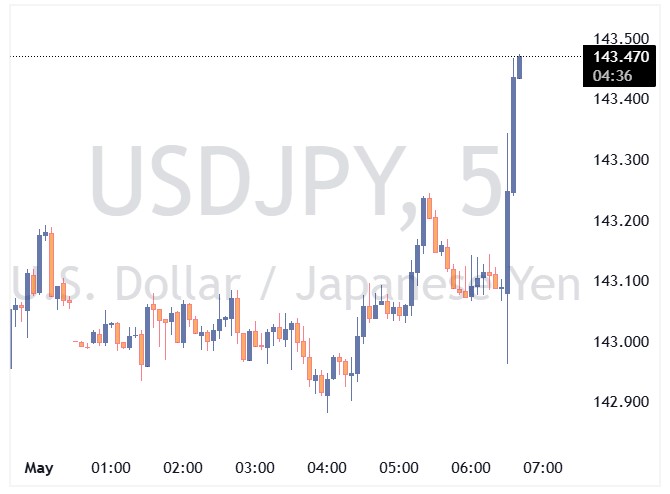

ین ژاپن در واکنش به تصمیمات سیاست پولی بانک مرکزی ژاپن تضعیف شد.

بانک مرکزی ژاپن نرخ بهره را بدون تغییر در سطح ۰.۵٪ نگه داشت. این رقم مطابق با پیشبینیها و مشابه دوره قبلی است. بیانیه بانک مرکزی ژاپن: بانک مرکزی ژاپن

طبق گزارشی که روز چهارشنبه منتشر شد، تولید ناخالص داخلی در سهماهه اول سال منفی بوده است، که نگرانیهایی را در مورد احتمال وقوع رکود برانگیخته است. برای تعیین رسمی

آمریکا به طور فعالانه از طریق کانالهای مختلف با چین در تماس بوده و به دنبال مذاکره درباره مسائل تعرفهای است یویوانتانتیان یک حساب رسانه اجتماعی چینی است که به

نخستوزیر کانادا، کارنی، طی هفته آینده به کاخ سفید خواهد آمد. چین با مشکلات عظیمی روبرو است. کشتیهای چین بارگیری شدند، حتی بسیاری از چیزهایی که ما به آنها نیازی

طرفداران عدم تغییر خواستار کسب اطلاعات بیشتر درباره تعرفههای آمریکا بودند و از رویکرد صبر و مشاهده حمایت کردند. اعضای طرفدار کاهش نرخ به خطرات تورمی کم در کوتاهمدت و

در حالیکه چین تحویل هواپیماهای بوئینگ را متوقف کرده، تحلیلگران معتقدند سهام بوئینگ در کوتاهمدت آسیبپذیر نخواهد بود. سه دلیل کلیدی برای این دیدگاه مطرح شده است: رقابت محدود با

قیمت طلا امروز پس از افت اولیه، مجدداً به محدوده صفر بازگشت. در حالیکه بازار اکنون ۱۳۱ واحد پایه کاهش نرخ بهره فدرال رزرو را برای یک سال آینده قیمتگذاری

وزیر خزانهداری آمریکا، اعلام کرد که دونالد ترامپ با اقدامات اخیر خود توانسته اهرمهای قویتری برای چانهزنی در مذاکرات بینالمللی ایجاد کند. او همچنین گفت آمریکا در آستانه تبدیل شدن

با نزدیک شدن به ۹ ژوئیه، «جیمیسون» نماینده تجاری آمریکا اعلام کرد که هنوز چند هفته تا نهایی شدن توافقهای تجاری باقی مانده است. این در حالی است که دیروز

مقامات سعودی طی هفتههای اخیر به متحدان خود اعلام کردهاند توان تابآوری در برابر یک دوره طولانی از قیمتهای پایین نفت را دارند. بازار این پیام را بهعنوان هشدار ضمنی

دونالد ترامپ در اظهاراتی تازه گفت امیدوار است «در مقطعی» توافقی با چین حاصل شود، اما تأکید کرد که آمریکا واردات محصولات چینی را تنها در صورت «منصفانه بودن» خواهد

در واپسین روز معاملاتی آوریل، بازار فارکس شاهد نوسانات مرسوم پایان ماه بود؛ با این تفاوت که این بار تحرکات قیمتی در چارچوبی از ریسکگریزی بالا و ابهامهای اقتصاد کلان

شرکت Visa در گزارش جدید خود اعلام کرد که هزینهکرد مصرفکننده، هم در آمریکا و هم در سطح جهانی، همچنان قوی است. به گفته مدیران شرکت، در تمامی گروههای درآمدی

تحلیل:در میانه تشدید تنشهای تجاری با آمریکا، اقدام چین به لغو تحریمهای اعضای پارلمان اروپا میتواند نشانهای از تلاش پکن برای احیای توافق سرمایهگذاری با اتحادیه اروپا یا دستکم ایجاد

در جلسه کابینه با حضور ترامپ، ایلان ماسک از اقدام جنجالی خود برای ارسال ایمیل «بررسی ضربان» به کارکنان فدرال دفاع کرد و گفت: «فقط میخواهیم بدانیم آیا واقعاً زندهاند؟»

توافق میان آمریکا و اوکراین بر سر منابع معدنی که قرار بود امروز امضا شود، به دلیل بازنگری لحظه آخری از سوی اوکراین، متوقف شد. به گزارش فایننشال تایمز، اوکراین

پست ترامپ پس از GDP منفی: این بازار سهام بایدن است، نه ترامپ. من تا ۲۰ ژانویه قدرت را به دست نگرفتم. تعرفهها به زودی شروع به اثرگذاری خواهند کرد،

پیشبینی میشود حجم حراجها برای چندین فصل آینده ثابت بماند. فروش اوراق ۱۰ ساله به مبلغ ۴۲ میلیارد دلار ادامه خواهد داشت. ✍️ تحلیل: حفظ عبارت مربوط به ثبات حجم

تغییرات ماهانه تولید ناخالص داخلی کانادا – GDP (فوریه) واقعی ………………. 0.2-درصد پیشبینی ………….. 0.0 درصد قبلی …………………. 0.4 درصد

شاخص تغییرات هزینه هر واحد نیروی کار – Employment Cost Index (سهماهه اول) واقعی ……………… 0.9درصد پیشبینی …………. 0.9 درصد قبلی ……………….. 0.9 درصد

تغییرات فصلی تولید ناخالص داخلی آمریکا – Advance GDP (سهماهه اول) واقعی ……………. 0.3- درصد پیشبینی ……….. 0.2 درصد قبلی ………………. 2.4 درصد (این داده از ۲.۳ درصد تجدید شده

ائتلاف نفتی اوپک پلاس تصمیم گرفته است که از ماه ژوئیه، عرضه نفت خام را روزانه ۴۱۱ هزار بشکه افزایش

قیمت طلا در هفته گذشته با افتی ملایم همراه شد؛ در حالیکه فضای بازار بیش از آنکه متأثر از تحولات

تورم در آوریل به ۲.۱ درصد رسید که کمترین رقم از ماه سپتامبر محسوب میشود و تقریباً به هدف ۲

شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد.

با شی صحبت خواهم کرد. امیدوارم بتوانیم آن را حل کنیم. فرصتی برای توافق با ایران وجود دارد. توافق با

خبرگزاری فارس گزارش داده که ایران تهدید ترامپ برای نابودی تأسیسات هستهای کشور را خط قرمز روشنی دانسته و هشدار

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید