ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

یوتوتایمز » وبلاگ » برگه 48

ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

تغییرات اشتغال بخش خصوصی و غیرکشاورزی آمریکا – ADP Non-Farm Employment Change (آوریل) واقعی ……………. 62 هزار پیشبینی ……….. 114 هزار قبلی ………………. 155 هزار

شاخص قیمت مصرف کننده آلمان – آوریل – Consumer Price Index واقعی ……………. %0.4 پیشبینی …………. %0.3 قبلی ………………… %0.3 شاخص قیمت مصرف کننده آلمان – سالانه (آوریل) – Consumer

وزیر امور خارجه اوکراین اعلام کرد که اگر روسیه آماده برقراری آتشبس ۶۰ یا ۹۰ روزه باشد، اوکراین نیز برای آن آمادگی دارد.

بر اساس نظرسنجی رویترز، قیمت طلا در سال ۲۰۲۵ به طور میانگین ۳,۰۶۵ دلار در هر اونس و در سال ۲۰۲۶ حدود ۳,۰۰۰ دلار در هر اونس پیشبینی شده است.

بر اساس گزارش بلومبرگ، پیشنویس این توافق که شامل ایجاد یک صندوق مشترک برای مدیریت پروژههای سرمایهگذاری اوکراین است، نهایی شده و ممکن است به زودی امضا شود. به عنوان

دونالد ترامپ امروز در رویداد «سرمایهگذاری در آمریکا» ساعت ۱۶:۰۰ به وقت شرقی / ۲۰:۰۰ به وقت گرینویچ سخنرانی خواهد کرد. مدیران عامل شرکتهایی از جمله انویدیا، جنرال الکتریک و

در پی کسری تجاری فراتر از انتظار ماه مارس، اجماع به منفی ۰.۱ درصد برای رشد سالانه تعدیلشده سهماهه اول تولید ناخالص داخلی آمریکا تغییر کرده است. جزئیات گزارش، بهویژه

بر اساس نظرسنجی رویترز، ۶۰٪ از معاملهگران انتظار دارند که اوپک پلاس عرضه نفت را به طور قابلتوجهی افزایش دهد. این اقدام به رهبری عربستان سعودی انجام خواهد شد و

دیپسیک مدل متنباز جدید خود، Deepseek-Prover-V2-671B را منتشر کرد. این مدل دارای ۶۷۱ میلیارد پارامتر است و برای پردازش زبان طبیعی و استدلال پیشرفته طراحی شده است. دیپسیک با این

شاخص قیمت مصرف کننده ایتالیا – آوریل (سالانه) – Consumer Price Index واقعی ……………… %2 پیشبینی ………… %2 قبلی ………………… %1.9 شاخص قیمت مصرف کننده ایتالیا – آوریل – Consumer

تولید ناخالص داخلی ناحیه یورو – سهماهه اول – Gross Domestic Product واقعی ……………. %0.4 پیشبینی …………. %0.2 قبلی ……………….. %0.2 (این داده از 0.0 درصد تجدید شده است.)

نخستوزیر ژاپن، شیگرو ایشیبا، اعلام کرد که موضع اصلی ژاپن مبنی بر درخواست لغو تعرفههای آمریکا تغییر نکرده است. وی همچنین تأکید کرد که در حال حاضر برنامهای برای بسته

سخنگوی کرملین، دیمیتری پسکوف، اعلام کرد که توافق باید با اوکراین حاصل شود، نه با ایالات متحده. وی همچنین تأکید کرد که درگیری در اوکراین بسیار پیچیده است و نمیتوان

برد اسمیت، رئیس مایکروسافت، اعلام کرد که این شرکت به قوانین اروپایی احترام میگذارد و قصد دارد ظرفیت مراکز داده خود را در اروپا طی دو سال آینده ۴۰٪ افزایش

عباس عراقچی، وزیر امور خارجه ایران، اعلام کرد که دور بعدی مذاکرات ایران و آمریکا روز شنبه در رم برگزار خواهد شد. همچنین، ایران روز جمعه درباره این مذاکرات با

شاخص قیمت مصرف کننده بادن – وورتمبرگ آلمان – آوریل- Consumer Price Index واقعی ………… %0.5 قبلی ………… %0.2 شاخص قیمت مصرف کننده آلمان بادن – وورتمبرگ – سالانه (آوریل)

شاخص تولید ناخالص داخلی آلمان 2025 – سهماهه اول سال – German GDP واقعی ……………… % 0.2 پیشبینی …………. %0.2 قبلی ……………….. %0.2-

تغییرات بیکاری آلمان – آوریل – Unemployment Change واقعی ……………… 4K پیشبینی …………. 16K قبلی ……………….. 26K نرخ بیکاری آلمان – آوریل – Unemployment Rate واقعی ……………… %6.3 پیشبینی ………….

چین از آمریکا خواسته است که هرچه سریعتر به نگرانیهای مشروع جامعه بینالمللی پاسخ دهد و به «تظاهر به ناشنوایی و نادانی» پایان دهد. این درخواست توسط خبرگزاری شینهوا منتشر

وزیر دارایی فرانسه، لومبارد، اعلام کرد که درباره ایده تعرفههای صفر متقابل با اسکات بسنت گفتگو کرده است و بسنت به او گفته که این ایده غیرواقعی نیست. این خبر

شاخص قیمت مصرف کننده فرانسه – آوریل – Consumer Price Index واقعی ……………… %0.5 پیشبینی …………… %0.4 قبلی ………………… %0.2 شاخص قیمت مصرف کننده فرانسه – (آوریل) – Consumer Price

زلنسکی، رئیس جمهور اوکراین اعلام کرد در حال آمادهسازی برای مذاکرات با مقامات آمریکایی درباره تحریمهای جدید علیه روسیه است.

ترامپ مجدداً تاکید میکند که چین و اتحادیه اروپا ایالات متحده را فریب دادهاند.

طبق گزارش اداره آمار کار، تعداد فرصتهای شغلی در ماه مارس کاهش یافت و بازار کار همچنان به سمت سردی پیش رفت. کسبوکارها ممکن است به دلیل اعلانهای پیدرپی تعرفهها

اعتماد مصرفکنندگان برای پنجمین ماه متوالی کاهش یافته است؛ زیرا تعرفهها همچنان به نگرانیهای اقتصادی دامن میزنند. این کاهش ناشی از افت شدید انتظارات مصرفکنندگان است که به پایینترین سطح

گلدمن ساکس پیشبینیهای خود برای USDCAD را کاهش داده است و به دادههای قویتر از انتظار کانادا، موضع سیاست مالی حمایتی، و کاهش انتظارات برای کاهش نرخ بهره بانک کانادا

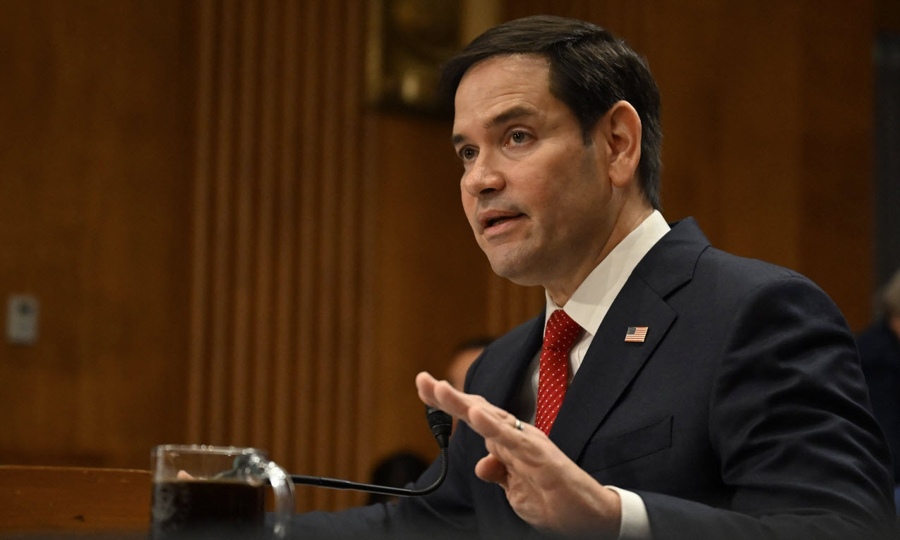

اگر پیشرفتی حاصل نشود، آمریکا به عنوان میانجی از این روند کنار خواهد کشید. روبیو به زودی با همتایان هندی و پاکستانی خود گفتگو خواهد کرد. روسیه در موقعیت جالبی

ما مالیاتهای مردم را کاهش خواهیم داد. حمایت زیادی از توافق مالیاتی وجود دارد. من اصلاً نگران صنعت خودرو نیستم. نشانههای بیشتری حاکی از آن است که اولین توافق تعرفهای

به گزارش PBS، نماینده تجاری ایالات متحده (USTR) اعلام کرد که اتحادیه اروپا در مذاکرات مربوط به تعرفههای تجاری، مشارکت و همکاری مناسبی از خود نشان نمیدهد. این موضوع با

یک توافق تجاری با کشوری که نامش را نمیبرم، به دست آمده است. من منتظر تأیید از سوی کشور دیگر هستم قبل از اینکه آن را اعلام کنم. تعرفه ۱۰

دیپلماتها گفتهاند آمریکا با همکاری بریتانیا، فرانسه و آلمان در حال آماده کردن پیشنویس قطعنامهای برای هیئت حکام آژانس بینالمللی

نوسانات دلار در آستانه انتشار گزارش اشتغال آمریکا (NFP) در آستانه انتشار گزارش کلیدی اشتغال ایالات متحده، دلار آمریکا هفتهای

دونالد ترامپ در واکنش به گزارش دفتر بودجه کنگره (CBO) که رشد اقتصادی آمریکا را طی ده سال آینده تنها

به گزارش بلومبرگ، دولت آمریکا در حال تدوین مقررات جدیدی است که شرکتهای تابعه شرکتهای چینی مشمول محدودیتهای فعلی را

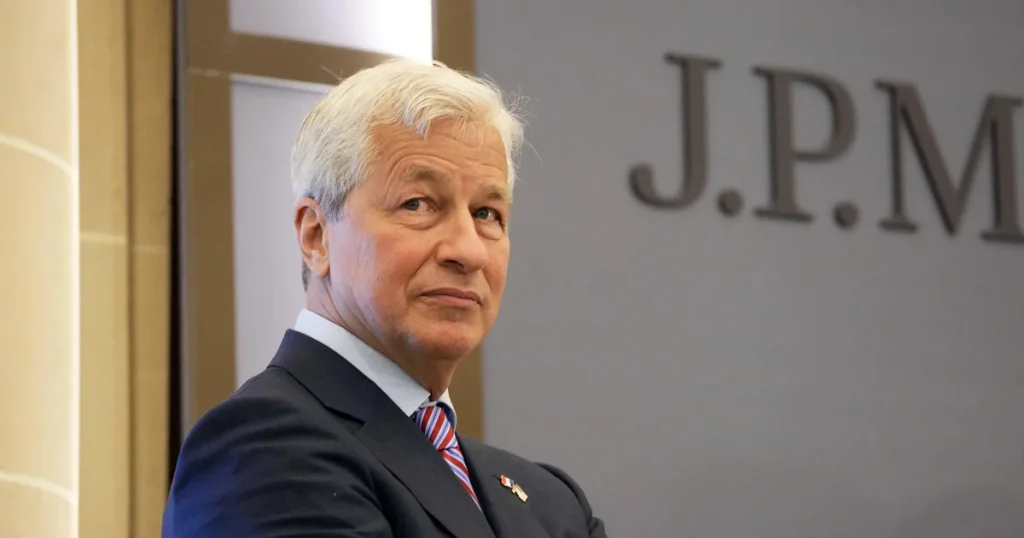

جیمی دایمن، مدیرعامل جیپی مورگان، هشدار داد که بازار اوراق قرضه با نشانههایی از ناپایداری و تزلزل مواجه است و

بازار سهام آمریکا امروز در واکنش به اظهارات ترامپ درباره نقض توافق تعرفهای توسط چین و ضعف سهام فناوری با

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید