ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

یوتوتایمز » وبلاگ » برگه 49

ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

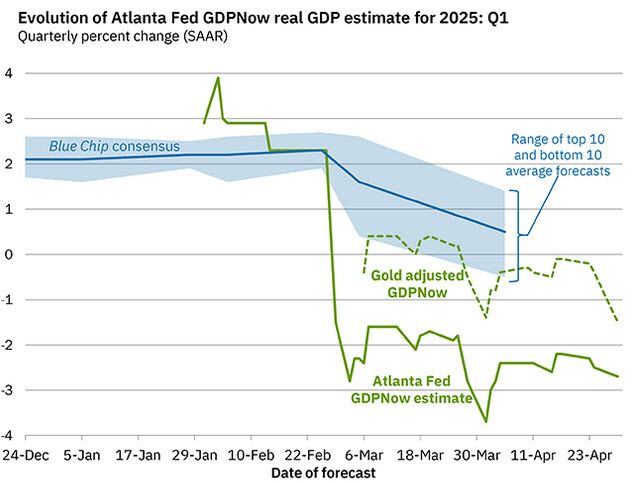

چشمانداز گزارش GDP ایالات متحده در روز چهارشنبه نشان میدهد که رشد اقتصادی در سهماهه اول 2025 به 0.8 درصد کاهش خواهد یافت. این کاهش عمدتاً به دلیل افزایش واردات

وزیر خزانهداری آمریکا، اسکات بسنت، در یک جلسه خبری اعلام کرد که تعرفهها میتوانند به احیای تولیدات آمریکایی کمک کنند و درآمد حاصل از آنها برای کاهش مالیاتها و تأمین

اصلاحات تعرفههای خودرویی برای فراهم کردن زمان لازم به خودروسازان داخلی جهت گسترش کارخانهها و افزایش اشتغال در آمریکا انجام شده است. این دستورات اجرایی نتیجه گفتگوهای مفصل با خودروسازان

گلدمن ساکس پیشبینی نرخ USDCAD را به 1.36 در 3 ماه آینده کاهش داده است. این تغییر به دلیل دادههای قوی اقتصادی کانادا و سیاستهای مالی حمایتی است. دلار کانادا

احتمالاً نرخ بهره، امسال به ۲٪ کاهش مییابند.

برآورد مدل GDPNow برای رشد تولید ناخالص داخلی واقعی ایالات متحده در سهماهه اول سال ۲۰۲۵ به منفی ۲.۷ درصد کاهش یافت که نسبت به برآورد قبلی منفی ۲.۴ درصد،

ریوز، وزیر خزانهداری بریتانیا، از مجموعهای از اقدامات جدید برای تنظیم بازار داراییهای دیجیتال در این کشور رونمایی کرد. وی اعلام نمود که دولت بریتانیا امروز پیشنویس قانونی را منتشر

شاخص اطمینان مصرفکننده کنفرانس بورد آمریکا – CB Consumer Confidence (آوریل) واقعی …………….. 86.0 پیشبینی ………… 87.5 قبلی ……………….. 93.9 طبق گزارش کنفرانس بورد، انتظارات مصرفکنندگان از تورم در ۱۲

آمار فرصتهای شغلی – JOLTS Job Openings (مارس) واقعی ……………….. 7.192 میلیون پیشبینی …………… 7.480 میلیون قبلی ………………….. 7.568 میلیون (به 7.48 میلیون اصلاح شد) تعداد ترک شغل: 3.25 میلیون

بر اساس گزارش منابع آگاه، چین تصمیم گرفته است تعرفه ۱۲۵ درصدی اعمال شده بر واردات اتان از ایالات متحده را لغو کند. این تعرفه که در اوایل ماه جاری

پیشبینی میشود به دلیل کاهش تقاضا و عرضه کافی، قیمت نفت برنت از ۸۱ دلار در سال ۲۰۲۴ به ۶۴ دلار در ۲۰۲۵ و ۶۰ دلار در ۲۰۲۶ کاهش یابد.

برنامه آمازون برای نمایش تأثیر تعرفهها، اقدامی خصمانه تلقی میشود. به تازگی درباره اطلاعیه آمازون با ترامپ تلفنی صحبت کردیم؛ در مورد رابطه میان ترامپ و بزوس نظری نمیدهم. قرار

اظهارات امروز اسکات بسنت، وزیر خزانهداری ایالات متحده، چشمانداز روشنتری از سیاستهای اقتصادی دولت و مسیر آینده مذاکرات تجاری آمریکا ترسیم کرد. او در سخنرانیهای پی در پی خود به

بانک مرکزی ایران در اطلاعیهای اعلام کرد که صرافیهای ارز دیجیتالی که تاکنون اقدام به ارسال مدارک لازم جهت دریافت مجوز رسمی نکردهاند، تنها تا تاریخ ۲۰ اردیبهشت فرصت دارند

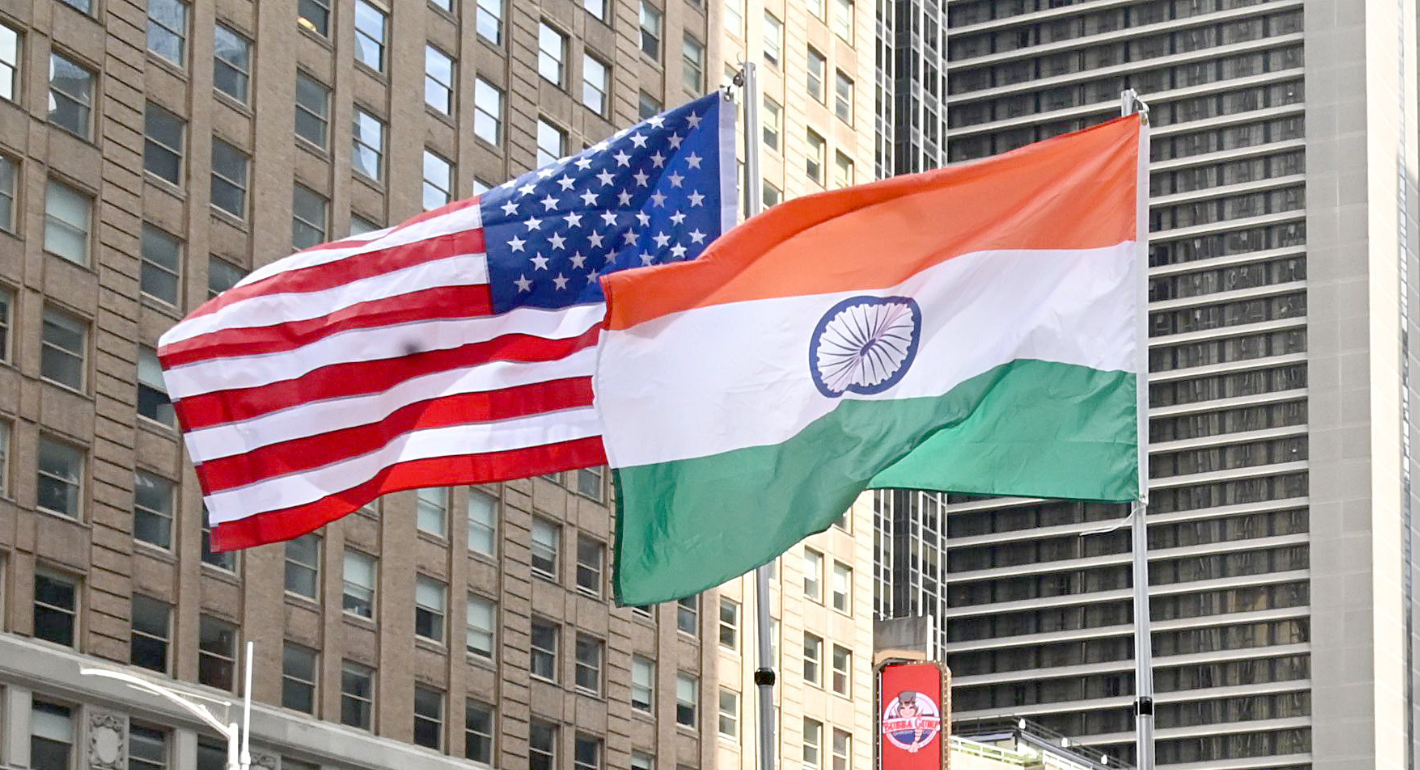

به گفتهی منابع آگاه هند آماده است تا بند «MFN» را به آمریکا پیشنهاد دهد تا مذاکرات تجاری را تسهیل کند. بند MFN که بهعنوان «مشتری با بیشترین امتیاز» یا «خریدار

گزارش درآمدزایی سهماهه اول ۲۰۲۵ شرکت کوکولا سود هر سهم (EPS) واقعی…………. 0.73 پیشبینی………… 0.72 درآمدزایی فصلی (REVENUE) واقعی………… 11.1 میلیارد دلار پیشبینی……….. 11.2 میلیارد دلار

دلار آمریکا همچنان نسبت به اخبار مربوط به تعرفهها (مانند برنامه ترامپ برای کاهش تعرفه قطعات خودرو) و دادههای اقتصادی ایالات متحده حساسیت بالایی دارد. امروز، ریسکهای اصلی از گزارشهای

ین ژاپن تحتفشار باقیمانده و نسبت به دلار آمریکا تضعیف شده است؛ دلیل اصلی این وضعیت، کاهش تقاضا برای داراییهای امن در پی خوشبینی بهاحتمال توافق تجاری میان آمریکا و

دولت هند اعلام کرده است که از پایان ماه مه مذاکرات حضوری در بخشهای مختلف آغاز خواهد شد. همچنین، مسیر دستیابی به اولین مرحله توافق تجاری متقابل سودمند بررسی شده

دیوید سولومون، مدیرعامل گلدمن ساکس، اعلام کرد که سیاستهای آمریکا سطح عدم اطمینان را به سطوح ناسالمی رسانده است. وی تأکید کرد که اوراق قرضه خزانهداری آمریکا همچنان یک پناهگاه

آمازون اعلام کرده است که قصد دارد هزینههای مربوط به تعرفههای اعمالشده توسط ترامپ را برای هر محصول به صورت جداگانه نمایش دهد.

شاخص ارزیابی انتظارات اقتصادی ناحیه یورو – آوریل – Economic Sentiment واقعی ……………… 93.6 پیشبینی ………… 94.5 قبلی …………………. 95.2 شاخص اطمینان مصرفکننده ناحیه یورو – آوریل – Consumer Confidence واقعی

مقامات فرانسوی اعلام کردهاند که با افزایش واردات بستههای کوچک از چین، نیاز به اعمال هزینههای جدید بر این محمولهها احساس میشود. این اقدام میتواند بر تجارت الکترونیک و جریان

شرکت خودرو ساز برقی چین BYD برنامههای خود را برای عرضه بیشتر خودروهای هیبریدی در اروپا اعلام کرد. مدیر اجرایی BYD اعلام کرد که تقاضای خودروهای هیبریدی در بازار اروپا

مقامات کرملین اعلام کردند که اوکراین به پیشنهادهای متعدد پوتین برای آغاز مذاکرات بدون پیششرط پاسخ نداده است. این در حالی است که کرملین بر ضرورت آغاز روند مذاکرات تأکید

انتظارات تورمی یکساله منطقه یورو توسط بانک مرکزی اروپا در ماه مارس به ۲.۹٪ رسید که بالاتر از برآورد ۲.۵٪ و مقدار قبلی ۲.۶٪ است. انتظارات تورمی ۳ ساله منطقه یورو

رئیسجمهور ترامپ اعلام کرد که مالیات بر درآمد فدرال به طور قابل توجهی کاهش خواهد یافت یا ممکن است به طور کامل حذف شود، زمانی که رژیم تعرفهای به طور

سخنگوی وزارت بازرگانی چین اعلام کرد که اگر آمریکا به دنبال راهحلی برای تنشهای تجاری است، باید تهدیدها را کنار بگذارد و با چین وارد گفتوگو شود. وی تأکید کرد

سیپولونه از بانک مرکزی اروپا هشدار داد که احتمال توقف ناگهانی جریانهای سرمایه و نوسانات شدید ارزی وجود دارد و کشورها باید برنامههای اضطراری قوی تدوین کنند. وی همچنین تأکید

روز سهشنبه، ۲۹ آوریل، ژاپن به مناسبت روز شوا تعطیل خواهد بود و بازارهای مالی این کشور بسته خواهند شد. این تعطیلات عمومی که به مناسبت تولد امپراتور فقید شوا

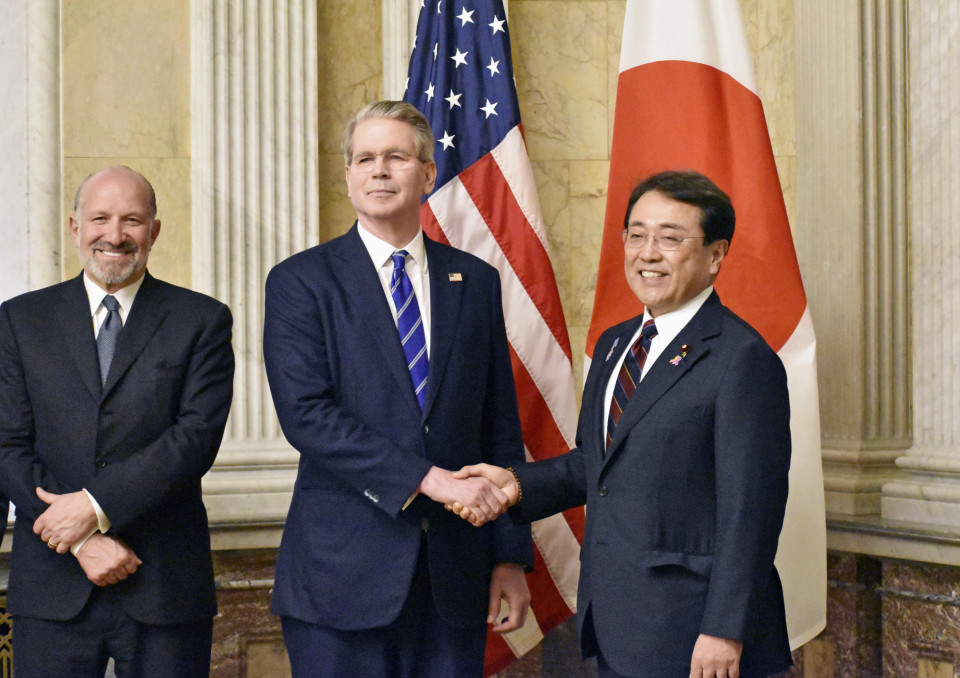

وزیر اقتصاد ژاپن، آکازاوا، در دیداری ۱۳۰ دقیقهای با وزیر خزانهداری آمریکا، بسنت، و وزیر بازرگانی، لوتنیک، درباره تسریع مذاکرات

سخنگوی سفارت چین اعلام کرد که پکن و واشنگتن در سطوح مختلف، در مناسبتهای دوجانبه و چندجانبه، درباره نگرانیهای اقتصادی

طبق آخرین بهروزرسانی مدل GDPNow فدرال رزرو آتلانتا، رشد اقتصادی در سهماهه دوم سال ۲۰۲۵ به ۳.۸٪ رسیده است؛ جهشی

نماینده روسیه در شورای امنیت سازمان ملل اعلام کرد که مسکو آماده بررسی امکان برقراری آتشبس در جنگ اوکراین است،

نماینده تجاری ایالات متحده، گریر، در مصاحبهای با CNBC رفتار چین را «کاملاً غیرقابلقبول» توصیف کرد و بر ادامه فشارهای

نیک تیمیراوس، خبرنگار اقتصادی والاستریت ژورنال، در واکنش به گزارش مثبت امروز PCE (تورم ترجیحی فدرال رزرو) دو هشدار کلیدی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید