ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

یوتوتایمز » وبلاگ » برگه 5

ماروش شفچوویچ، مسئول ارشد تجاری اتحادیه اروپا، پس از گفتگوی تلفنی با همتای آمریکایی خود اعلام کرد که اتحادیه اروپا آماده دفاع از منافع خود

رزرو حملونقل دریایی از چین به آمریکا پس از توافق دو کشور برای کاهش تعرفهها به مدت ۹۰ روز، افزایش یافته است. پس از افزایش تعرفههای کالاهای چینی به ۱۴۵٪،

اسکالیس، رهبر اکثریت مجلس نمایندگان آمریکا، اعلام کرد که این مجلس امروز درباره لایحه مالیاتی رأیگیری خواهد کرد. جانسون، رئیس مجلس نمایندگان نیز تأیید کرد که تلاشها برای رسیدن به

به گفته مقامات مرکزی در مصاحبههای این هفته، فدرال رزرو احتمالاً در دو جلسه آینده خود در ژوئن و ژوئیه نرخ بهره را کاهش نخواهد داد. فدرال رزرو امسال نرخ

اسکریوا از بانک مرکزی اروپا: پیشبینی تأثیر تعرفهها بر تورم دشوارتر شده است. ✍️ تقویت یورو میتواند به کاهش تورم کمک کند؛ زیرا واردات ارزانتر میشود، اما رقابتپذیری صادرات اروپا

سهام آمریکا روز چهارشنبه، ۲۱ مه ۲۰۲۵، با افزایش نرخ بهره اوراق خزانهداری پس از یک حراج ناامیدکننده اوراق ۲۰ ساله، به شدت سقوط کرد. شاخص داو جونز با کاهش

در یکی از قویترین حرکتهای روزانه سالهای اخیر، پلاتین با جهشی نزدیک به ۵ درصد، بار دیگر به مرکز توجه بازار بازگشت. این صعود چشمگیر با حجم بالای معاملات همراه

وزارت خزانهداری آمریکا امروز ۱۶ میلیارد دلار اوراق ۲۰ ساله را با نرخ بازدهی 5.047٪ به فروش رساند؛ بالاتر از نرخ پیشازحراج (WI) که 5.035٪ بود. جزئیات حراج: نرخ نهایی:

با وجود نگرانیها از کسری بودجه و رشد بازده اوراق خزانه، مورگان استنلی همچنان به چشمانداز صعودی بازار #سهام و اوراق آمریکا خوشبین است. پیشبینی میشود شاخص S&P 500 تا

دونالد ترامپ، رئیسجمهور آمریکا، در اظهاراتی جدید گفت نسبت به «لایحه بزرگ و زیبا» که در کنگره در دست بررسی است، احساس بسیار خوبی دارد. این اظهارات با واکنش مثبت

وزیر خارجه عمان اعلام کرد: پنجمین دور مذاکرات هستهای میان ایران و آمریکا روز ۲۳ می در شهر رم برگزار خواهد شد.

مایک جانسون، رئیس مجلس نمایندگان آمریکا، قرار است عصر امروز بههمراه رهبر جناح محافظهکار مجلس با دونالد ترامپ دیدار کند. این دیدار ساعت ۳ بعدازظهر به وقت واشنگتن (ET) برگزار

#بیتکوین امروز با عبور از ۱۰۹,۴۰۰ دلار به سقف تاریخی جدیدی رسید. این جهش با بهبود فضای قانونگذاری، کاهش تنشهای ژئوپلیتیکی و بازگشت داراییهای ریسکی همراه شده. تحلیلگران هدف بعدی

سهام تارگت (Target) امروز پس از گزارش ضعیف مالی فصل اول، حدود ۷٪ سقوط کرد. فروش شرکت نسبت به سال قبل نزدیک به ۳٪ کاهش یافته و پیشبینی فروش سالانه

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده (هفته منتهی به 23 مه) – Crude Oil Inventories واقعی ………………. 1.3 میلیون بشکه پیشبینی ………….. 0.9- میلیون بشکه قبلی

بازگشت طلا به سطح 3300 دلاری صرفاً یک جهش موقت یا اصطلاحاً «رالی گربه مرده» نیست—بلکه یک پیام روشن است، و بار دیگر، این چین است که سکان را در

وقتی با ترامپ دیدار کنم، تلاش میکنم اورا متقاعد کنم که هیچ تعرفهای از طرف هیچیک از دو کشور نباید وضع شود. هیچ نشانهای از پایان زودهنگام جنگ اوکراین دیده

رشد اقتصادی ما بیش از ۳ درصد خواهد بود. برآورد رشد ۱.۸ درصدی دفتر بودجه کنگره (CBO) بسیار محتاطانه است.

روی، نماینده جمهوریخواه: من همچنان با لایحه مالیاتی مخالفم

سنتنو، عضو بانک مرکزی اروپا، اعلام کرد که برای جلوگیری از کاهش تورم به کمتر از ۲ درصد، نرخ بهره ممکن است زیر نرخ خنثی، یعنی بین ۱.۵٪ تا ۲٪،

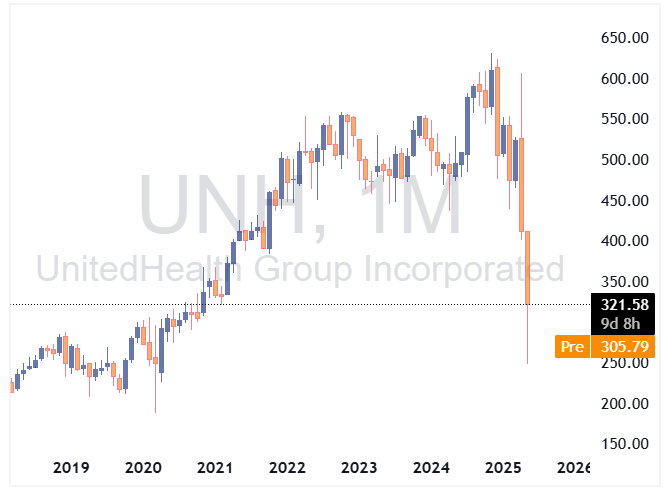

سهام شرکت UnitedHealth با افت ۷ درصدی روبرو شد. طبق گزارش روزنامه گاردین، این شرکت به خانههای سالمندان پرداختهایی انجام داده تا از انتقال بیماران به بیمارستانهای پرهزینه جلوگیری شود

علیرضا نثاری، عضو کمیسیون عمران مجلس، در جلسه علنی مجلس از وضعیت نامناسب مدیریت مصرف برق کشور انتقاد کرد و خواستار تجدیدنظر در این حوزه شد. وی تأکید کرد که

مقامات ایرانی هشدار دادهاند که مذاکرات هستهای ممکن است بدون توافق بر سر غنیسازی اورانیوم در خطر باشد. در یک کنفرانس بینالمللی در تهران، رئیسجمهور ایران، مسعود پزشکیان، تأکید کرد

عراقچی: دیپلماسی را هرگز کنار نگذاشتهایم اما در حال بررسی شرکت در دور بعدی مذاکرات هستیم. ما همچنان در حال ارزیابی هستیم که آیا در دور بعدی مذاکرات شرکت کنیم

ترمینال بلومبرگ، یکی از ابزارهای کلیدی برای دادههای مالی، دچار اختلال گسترده شده است. این مشکل باعث شده که اطلاعات قابل نمایش نباشند، هرچند برخی سرویسها مانند IB همچنان فعال

اداره مدیریت بدهی بریتانیا اعلام کرده است که به دلیل مشکلات سیستم بلومبرگ، مهلت مزایده اوراق قرضه ۴٪ سال ۲۰۳۱ برای روز چهارشنبه تمدید شده است. طبق این تغییر، زمان

تقویم اقتصادی خلوت، روند نزولی دلار آمریکا را بار دیگر فعال کرده است. با این حال، ممکن است در جریان نشست جاری گروه ۷ در کانادا، برخی تیترهای خبری مثبت

دی گویندس، عضو بانک مرکزی اروپا، اعلام کرده است که بازده اوراق قرضه منطقه یورو از روند اوراق آمریکایی جدا شده و اختلاف اسپرد تحت کنترل است. او هشدار داده

شاخص قیمت مصرف کننده انگلیس – سالانه (آوریل) – Consumer Price Index واقعی …………….. %3.5 پیشبینی ……….. %3.3 قبلی ……………. %2.6 شاخص قیمت مصرف کننده هسته انگلیس – سالانه (آوریل)

شرکت آلمانی Infineon اعلام کرد که با انویدیا همکاری خواهد کرد تا سیستمهای انتقال توان با ولتاژ بالا را برای مراکز داده هوش مصنوعی توسعه دهد. این ابتکار، به جای

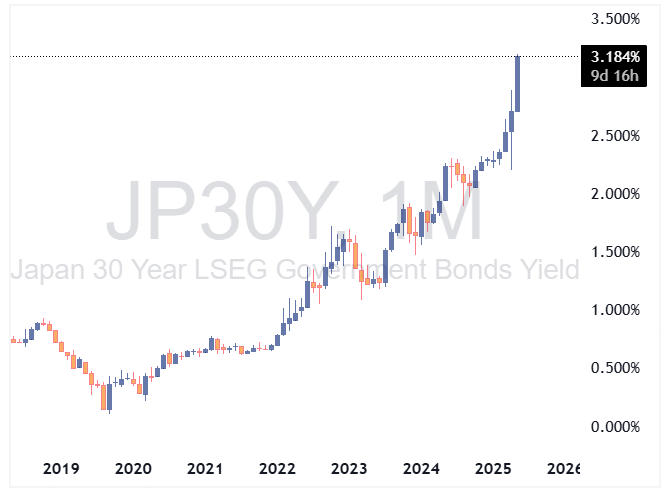

در روزهای اخیر، بازار اوراق قرضه بلندمدت ژاپن با افزایش شدید بازدهی روبرو شده و این روند نگرانیهایی را ایجاد کرده است. روز گذشته، بانک مرکزی ژاپن گزارشی از نشست

نرخهای بهره بلندمدت توسط بازار تعیین میشوند و باید تأثیر آنها بر اقتصاد را در نظر گرفت. وظیفه ما بررسی

آستین گولزبی، رئیس فدرال رزرو شیکاگو، در گفتوگو با CNBC هشدار داد: شرکتها خواهان ثبات در سیاستگذاری هستند؛ حجم بالای

ترامپ: اتحادیه اروپا، که در اصل برای سوءاستفاده از ایالات متحده در زمینه تجارت تشکیل شده است، در مذاکرات تجاری

ترامپ: مدتها پیش به تیم کوک، مدیرعامل اپل اطلاع دادهام که انتظار دارم آیفونهایی که در ایالات متحده آمریکا فروخته

قیمتگذاری برای اکثر بانکهای مرکزی بدون تغییر باقی مانده است، به جز بانک انگلستان و بانک کانادا که گزارشهای تورمی

لین، اقتصاددان بانک مرکزی اروپا: اطمینان داریم که تورم خدمات کاهش خواهد یافت. تورم خدمات در منطقه یورو بیش از

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید