ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

یوتوتایمز » وبلاگ » برگه 50

ترامپ: ماسک در صورت تأمین مالی نامزدهای دموکرات با عواقب بسیار جدی روبرو خواهد شد. رابطه من با ایلان ماسک به پایان رسیده است. این

شاخص احساسات مصرف کننده آلمان – مه – German GfK Consumer Climate واقعی ……………. 20.6- پیشبینی …………. 25.6- قبلی ………………. 24.5-

وانگ یی، وزیر امور خارجه چین، اعلام کرد که امتیاز دادن و عقبنشینی فقط باعث جسارت بیشتر قلدر میشود. وی تأکید کرد که گفتوگو میتواند به حل اختلافات کمک کند.

مورگان استنلی پیشبینی میکند که شاخص S&P 500 بین ۵۰۰۰ تا ۵۵۰۰ نوسان کند تا زمانی که محرکهای مهم اقتصادی مانند توافق تعرفهای میان آمریکا و چین، کاهش نرخ بهره،

به گزارش دو منبع امنیتی مصر، گفتگوهای مربوط به غزه که در قاهره در جریان است، با پیشرفت قابل توجهی همراه شده است. این منابع اعلام کردند که طرفین درباره

نیکولا ویلیس، وزیر دارایی نیوزیلند، در سخنرانی پیش از ارائه بودجه اعلام کرد که تعرفههای متقابل آمریکا و چین موجب کاهش رشد اقتصاد جهانی خواهد شد. ویلیس تأکید کرد که

ولودیمیر زلنسکی، رئیسجمهور اوکراین، اعلام کرد که توافقنامه معدنی میان این کشور و ایالات متحده آمریکا پس از برگزاری مذاکرات، به توافقی قویتر و منصفانهتر تبدیل شده است.

خزانهداری ایالات متحده آمریکا اعلام کرد انتظار دارد در سهماهه دوم سال جاری مبلغ ۵۱۴ میلیارد دلار استقراض کند که افزایش چشمگیری نسبت به پیشبینی قبلی ۱۲۳ میلیارد دلاری نشان

وزارت کشور اسپانیا در پی قطعی سراسری برق در این کشور، وضعیت اضطراری ملی اعلام کرد.

وزیر انرژی ایالات متحده، رایت، اعلام کرد که دولت در حال حاضر مشغول پر کردن مجدد ذخایر استراتژیک نفت کشور است.

فیچ ریتینگز اعلام کرد که بیمهگران آمریکایی با هزینههای خسارت بالاتر و ریسکهای بازار بیشتری ناشی از جنگ تجاری مواجه هستند.

کاخ سفید اعلام کرد که مذاکرات تجاری با بریتانیا در مسیری بسیار مثبت در حال پیشروی است. همچنین کاخ سفید تأکید کرد که رئیسجمهور ترامپ خواستار گنجاندن کاهش مالیات در

مؤسسه Ned Davis Research معتقد است نقره بهشدت نسبت به طلا در وضعیت اشباع فروش قرار گرفته و این فلز میتواند در ادامه سال با جهش قیمتی روبهرو شود. به

به گفته فرانک هولمز، مدیرعامل شرکت U.S. Global Investors قیمت طلا ممکن است تا پایان دوره ریاست جمهوری دونالد ترامپ به 6000 دلار در هر اونس برسد. هولمز به کیتکو

بازار نقره دوباره در این منطقه کمی حمایت مشاهده کرده است، چرا که بازار نقره همچنان صعودی است، اما باید مراقب اتفاقات در بازار دلار آمریکا نیز باشیم. نقره در

ایران پیشنهاد برگزاری نشست با فرانسه، بریتانیا و آلمان درباره برنامه هستهای در دوم مه در رم را مطرح کرده است. اروپا هنوز به این پیشنهاد پاسخ نداده است.

مواد خطرناک و قابل اشتعال حادثه، توسط بخش خصوصی و برای مصارف بهداشتی و کشاورزی وارد شده و نیازمند نگهداری ویژه بودهاند. احتمال تقلب در اعلام درجه خطر این مواد

مذاکرات تعرفهای با ژاپن به دلیل اختلاف بر سر تعهد خرید نفت از خط لوله آلاسکا متوقف شده است. هوارد لوتنیک، یکی از چهرههای کلیدی مذاکرات، معتقد است که تعرفهها

در هفته جاری، غولهای فناوری مثل اپل، آمازون، مایکروسافت و متا گزارش درآمدی فصل اول ۲۰۲۵ را منتشر میکنند؛ نتایجی که میتوانند جهت کوتاه مدت بازار را تغییر دهند. در

ابهام درباره هدف نهایی تعرفههای آمریکا همچنان بازارهای مالی را در وضعیت بلاتکلیفی قرار داده است. اگر هدف، بازنگری در توافقهای تجاری و کاهش تعرفهها باشد، احتمال رشد پایدار شاخصها

در صورت درگیری، هر دو کشور باید از استفاده از سلاح هستهای خودداری کنند. پاکستان تنها در صورت تهدید مستقیم موجودیت خود سراغ تسلیحات هستهای خواهد رفت. درگیری میان دو

انتخابات امروز کانادا بهدلیل فضای پرتنش سیاسی و تهدیدات تعرفهای ترامپ، از اهمیت بالایی برای آینده اقتصادی این کشور برخوردار است. مارک کارنی، رئیس پیشین بانک مرکزی کانادا و انگلستان،

شاخص فعالیتهای صنعتی فدرال رزرو دالاس برای آوریل ۲۰۲۵ به منفی ۳۵.۸ رسید که بدترین رقم از مه ۲۰۲۰ تاکنون است. این کاهش عمدتاً به دلیل افت شدید سفارشات جدید

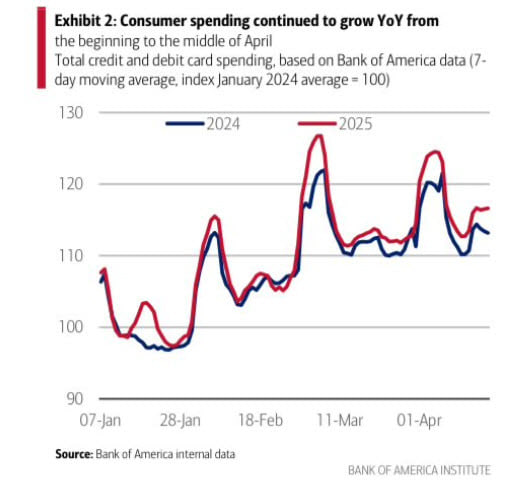

دادههای جدید از بانک آمریکا نشان میدهد که در ماه آوریل برخلاف انتظارات، کاهش قابل توجهی در هزینههای مصرفکنندگان آمریکایی مشاهده نشده است. در واقع، حتی نشانههایی از افزایش اندک

ارزیابی مسیر سیاستهای پولی بدون در نظر گرفتن نرخ یورو امکانپذیر نیست. شرایط اعتباری کمی سختتر شده، ولی این وضعیت ممکن است کوتاهمدت باشد؛ برای قضاوت نهایی هنوز زود است.

ترامپ روز به روز نسبت به توافق صلح میان روسیه و اوکراین ناامیدتر میشود. همه اعضای دولت بیوقفه برای تحقق توافقهای تجاری کار میکنند. در طول هفته جاری، اطلاعات بیشتری

در صورتی که پیشبینیها نشاندهند تورم به زیر ۲ درصد میرسد، کاهش بیشتر نرخهای بهره منطقی خواهد بود. بازارها را به دقت زیر نظر داریم تا از ثبات قیمتی و

بریتانیا و اتحادیه اروپا قصد دارند برای «کاهش اثرات نوسانات نظم اقتصادی جهانی» همکاری نزدیکی داشته باشند.

پیشبینی میشود تورم در اطراف هدف تعیین شده ما نوسان کند. رویکرد ما در تعیین موضع سیاست پولی، تصمیمگیری در هر جلسه به تناسب دادهها خواهد بود. بانک مرکزی اروپا

دونالد ترامپ، رئیس جمهور ایالات متحده، در پیامی در شبکه اجتماعی تروث سوشال اعلام کرد که «آمریکا دیگر نمیتواند یارانههای کلان به کانادا بدهد». او در این پیام، بار دیگر

منابع: شرکت IBM قصد دارد طی ۵ سال آینده ۱۵۰ میلیارد دلار در ایالات متحده سرمایهگذاری کند.

تغییرات ماهانه شاخص هزینههای مصرف شخصی هسته ایالات متحده – Core PCE Price Index (آوریل) واقعی ………………… 0.1 درصد پیشبینی

ترامپ: دو هفته پیش، چین در خطر شدید اقتصادی قرار داشت! تعرفههای بالایی که من تعیین کردم، تجارت چین با

اوپک پلاس ممکن است در نشست روز شنبه درباره افزایش تولید نفت بیش از ۴۱۱,۰۰۰ بشکه در روز برای ماه

شاخص قیمت مصرف کننده آلمان – مه – Consumer Price Index واقعی ……………. %0.1 پیشبینی …………. %0.1 قبلی ………………… %0.4

بازارهای سهام به سطح قبلی خود بازگشتهاند و دلار آمریکا نسبت به زمانی که چهارشنبه شب دادگاهی اکثر تعرفههای آمریکا

کرملین: هیئت روسی روز ۲ ژوئن در استانبول برای دور دوم مذاکرات با اوکراین حاضر خواهد بود. نسخههای پیشنهادی یادداشت

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید