منابع یمنی به نقل از ندوا دوساری (تحلیلگر یمن): حوثیها در حال آمادهسازی برای حمله گسترده علیه اسرائیل هستند

منابع یمنی به نقل از ندوا دوساری (تحلیلگر یمن): حوثیها در حال آمادهسازی برای حمله گسترده علیه اسرائیل هستند

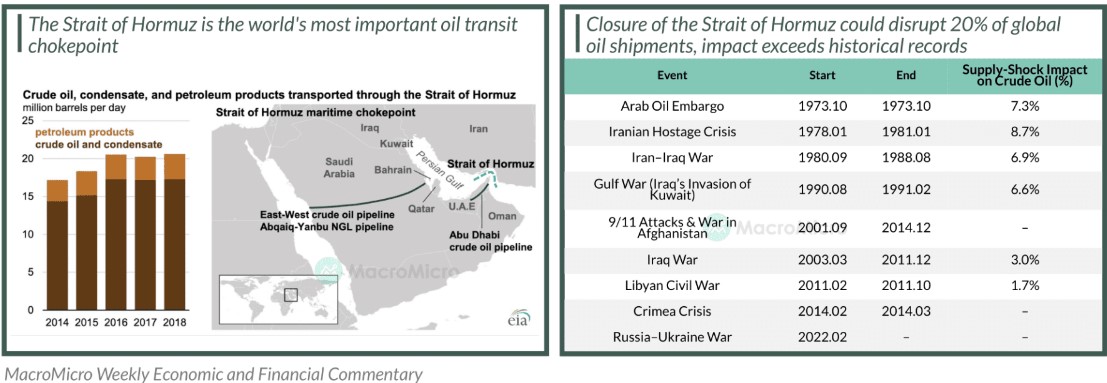

امروز قیمت نفت با افزایش ۱۰ درصدی مواجه شد، اما این رشد نه به دلیل افزایش تولید یا صادرات نفت ایران، بلکه به خاطر اهمیت استراتژیک تنگه هرمز و نفوذ

بانک آمریکا در گزارش جدید خود نشان داد که هزینههای کارتی مصرفکنندگان در ماه مه کاهش یافته است که میتواند علامتی از تضعیف اقتصاد آمریکا باشد. بر اساس دادههای داخلی

شاخص قیمت تولیدکننده آمریکا در ماه مه نسبت به پیشبینیهای اقتصاددانان افزایش کمتری را نشان داد و نشانههایی از تأثیر سیاستهای تعرفهای رئیسجمهور ترامپ در برخی کالاها مشاهده شد. شاخص

موسسه UBS معتقد است که «ثبات موقت قیمت طلا نویدبخش آغاز موج صعودی جدید است»، هرچند که پس از رسیدن به رکورد تاریخی ۳۵۰۰ دلار در اواخر آوریل، قیمت طلا

دیروز، دادههای ضعیفتر از انتظار شاخص قیمت مصرفکننده آمریکا برای ماه مه، به الگوی معمول تقویت بازار اوراق قرضه خزانهداری آمریکا و تضعیف دلار منجر شد. با این حال، این روند

افزایش شدید قیمت نفت با نزدیک شدن به میانگین متحرک ۲۰۰ روزه در $68.45 کمی تعدیل شده است. شب گذشته، با فراخوان آمریکا برای انتقال پرسنل از خاورمیانه، قیمت نفت

موسسه TD Securities هدف قیمت یکماهه طلا را ۳۶۵۰ دلار در هر اونس پیشبینی کرده است. موسسه TD Securities یک موقعیت خرید تاکتیکی در بازار طلا باز کرده است این

تورم کمتر از حد انتظار در ماه مه میتواند مقامات بانک فدرال رزرو را تشویق کند تا نرخهای بهره را زودتر از آنچه بازارهای مالی پیشتر انتظار داشتند، کاهش دهند.

فلزات گرانبها از ادامه درگیریهای ژئوپولیتیکی و عدمقطعیتهای اقتصادی پایدار بهره خواهند برد و قیمت طلا طبق پیشبینی چشمانداز نیمهسال ۲۰۲۵ ولز فارگو، در سال ۲۰۲۶ به رکوردهای جدیدی خواهد

مذاکرات تجاری چین و آمریکا در لندن منجر به برنامههایی برای احیای جریان کالاهای حساس شدهاند، اما همچنان نتوانستهاند به یک نقطه عطف منجر شوند و دلار را نسبت به

قیمت نفت در بازارهای آسیایی روز چهارشنبه با کاهش مواجه شد، زیرا سرمایهگذاران در حال ارزیابی نتایج مذاکرات تجاری میان آمریکا و چین هستند. با این حال، همچنان مشخص نیست

گلدمن ساکس: اعمال تعرفههای ترامپ باعث افزایش تورم خواهد شد، حتی با کاهش فشارها در سایر بخشها. این بانک پیشبینی میکند که تورم هسته در آمریکا تا پایان سال به

نظرسنجی رویترز: بانک مرکزی ژاپن احتمالاً نرخ بهره را تا پایان ۲۰۲۵ ثابت نگه خواهد داشت و در ۲۰۲۶ به تدریج افزایش خواهد داد. ۵۲٪ از اقتصاددانان انتظار دارند که

بانک RBC کانادا پیشبینیهای محتاطانهای برای جفت ارز یورو/دلار ارائه داده و معتقد است که علیرغم احساسات مثبت بازار، امکان صعود قابل توجه در کوتاهمدت محدود است. بانک RBC هدفهای

بانک آمریکا و مورگان استنلی انتظار دارند گزارش CPI آمریکا برای ماه می افزایش متوسطی را در هر دو تورم کلی و هسته نشان دهد. در حالی که فشارهای تورم

نوسان در بازار فارکس در حال کاهش است و در شرایط آرام بازار، سرمایهگذاران به نظر میرسد که نقدینگی خود را به ارزهایی با بازدهی بالاتر منتقل میکنند. این موضوع

گلدمن ساکس نسبت به سهام ایالات متحده خوشبین است اما تأکید دارد که نبرد بین دادههای نرم و سخت اقتصادی ادامه دارد. این بانک اعلام کرده که بخشهای مرتبط با

بانک دویچه هشدار داده است که نرخهای بهره فدرال رزرو برای مدت طولانیتری بالا خواهند ماند، که میتواند ریسک بیشتری برای وامگیرندگان آمریکایی ایجاد کند. کمیته بازار آزاد فدرال قصد

بانک سیتیگروپ پیشبینی میکند که نرخ بهره فدرال رزرو برای مدت طولانیتری بالا بماند و اولین کاهش نرخ بهره را در سپتامبر به جای ژوئیه انتظار دارد. این بانک کاهش

نگرانیهای مصرفکنندگان در مورد افزایش قیمتها در ماه مه کاهش یافت، زیرا انتظارات تورمی با بیشترین میزان از سال ۲۰۲۳ در آخرین نظرسنجی بانک فدرال رزرو نیویورک از مصرفکنندگان، کاهش

در حالیکه #یورو در سهماهه دوم یکی از بهترین عملکردها را در میان ارزهای گروه G10 داشته، تحلیلگران Crédit Agricole تردید دارند که بانک مرکزی اروپا از این تقویت استقبال

در تحلیل آینده اقتصاد جهانی، دو دیدگاه کاملاً متفاوت در حال شکلگیری است. نخست، نگاه خوشبینانهای که باور دارد هوش مصنوعی با افزایش بهرهوری و تحول در تولید، بحران بدهی

با وجود جریانهای محدود ورودی به صندوقهای ETF و مشارکت کمرنگ سرمایهگذاران غربی، دادهها نشان میدهد که سفتهبازان چینی بازار طلا باعث شدهاند قیمت طلا در بورس شانگهای (SHFE) به

به گفته نانسی لازار از شرکت پایپر سندلر، پس از انتشار گزارش قوی اشتغال در روز جمعه، سرمایهگذاران بر اساس بازارهای آتی انتظار ندارند که فدرال رزرو پیش از سپتامبر

بازارهای مالی در حال حاضر نگاهی خوشبینانه و مثبت به وضعیت جهان دارند. شاخص جهانی سهام MSCI در بالاترین سطح تاریخی خود معامله میشود و سرمایهگذاران در حال کاهش پیشبینیهای

موسسه سیتیگروپ پیشبینی میکند که فدرال رزرو امسال ۷۵ نقطه پایه کاهش نرخ بهره اعمال کند، شامل ۲۵ نقطه پایه در سپتامبر، اکتبر و دسامبر. این پیشبینی پس از انتشار

دلار آمریکا کاهش یافت؛ توجهات به ناآرامیهای لسآنجلس معطوف شد دلار آمریکا در آغاز هفته ضعیفتر شده است. فروش دلار آمریکا به عنوان حرکت اصلی بازار فارکس دیده میشود. USDJPY

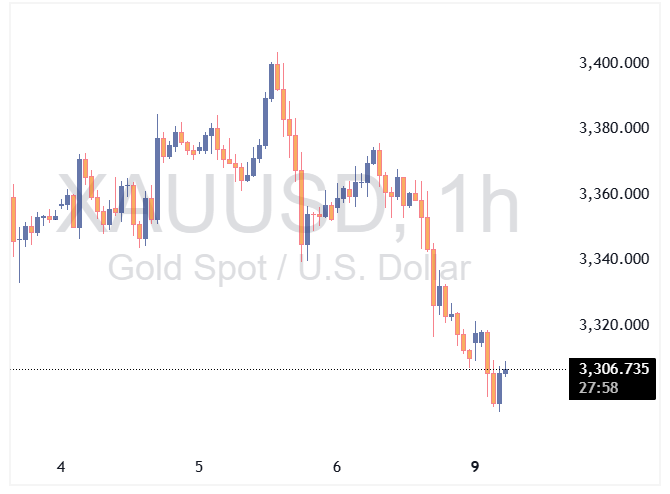

قیمت طلا برای سومین روز متوالی کاهش یافته و سطح ۳۳۰۰ دلار را شکسته است. در آغاز هفته، بازار فارکس همچنان در وضعیت کمنوسان قرار دارد، اما طلا سیگنالهایی از

قیمت طلا در هفتهای که گذشت، در محدوده ۳۳۰۰ تا ۳۴۰۰ دلار در نوسان بود و پس از فراز و فرودهای متعدد، نهایتاً در نقطهای مشابه آغاز هفته آرام گرفت.

اقتصاددانان بانک CIBC پس از بررسی گزارش اشتغال امروز کانادا اعلام کردند که بازار کار این کشور همچنان به تدریج در حال تضعیف است. آمار کلیدی: کانادا ۸.۸ هزار شغل

منابع یمنی به نقل از ندوا دوساری (تحلیلگر یمن): حوثیها در حال آمادهسازی برای حمله گسترده علیه اسرائیل هستند

مقام اسرائیلی: پخش زنده جلسه توجیهی سخنگوی ارتش اسرائیل به دلیل حمله آتی ایران به مناطق مرکزی اسرائیل قطع شد.

سخنگوی ارتش اسرائیل: اسرائیل تاسیسات هستهای اصفهان در ایران را مورد حمله قرار داده است.

رئیسجمهور فرانسه، مکرون: در صورت حمله ایران به اسرائیل، فرانسه در دفاع از اسرائیل مشارکت خواهد کرد. اما فرانسه در

شبکه ۱۲ اسرائیل به نقل از یک مقام ارشد امنیتی: در صورت حمله ایران به اسرائیل، ما زیرساختهای گاز و

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید