شاخص اطمینان سرمایهگذار SENTIX ناحیه یورو – ژوئن – Sentix Investor Confidence واقعی …………….. 0.2 پیشبینی …………. 5.3- قبلی ………………… 8.1-

شاخص اطمینان سرمایهگذار SENTIX ناحیه یورو – ژوئن – Sentix Investor Confidence واقعی …………….. 0.2 پیشبینی …………. 5.3- قبلی ………………… 8.1-

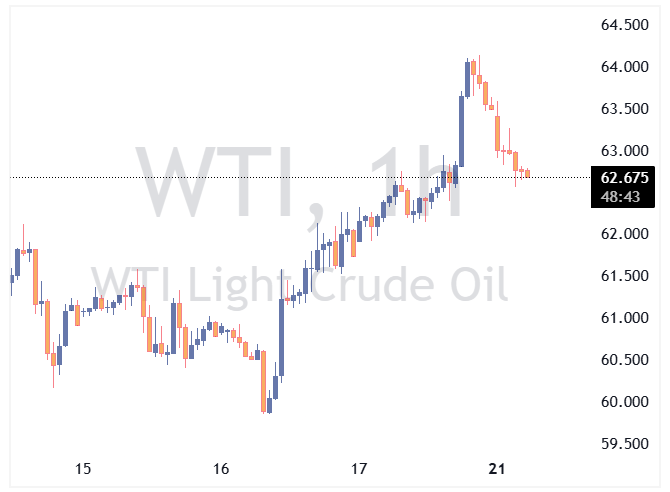

قیمت نفت روز دوشنبه با کاهش جزئی مواجه شد اما بیشتر رشد هفته گذشته را حفظ کرد؛ زیرا سرمایهگذاران منتظر مذاکرات تجاری آمریکا و چین در لندن هستند. نفت برنت

بانک بارکلیز دیدگاه منفی خود را نسبت به قیمت نفت کاهش داده است و شرایط بهتر از حد انتظار حفظ شده است. یک یادداشت از بارکلیز نشان میدهد که این

بانک گلدمن ساکس پیشبینی میکند که اوپک پلاس در ماه اوت آخرین افزایش تولید خود را به میزان ۴۱۰,۰۰۰ بشکه در روز انجام دهد و از سپتامبر به بعد سطح

بر اساس پیشبینی بانک گلدمن ساکس، قیمت نفت در سالهای ۲۰۲۵ و ۲۰۲۶ کاهش خواهد یافت. این روند ممکن است باعث شود اوجگیری تولید نفت شیل آمریکا زودتر و کمتر

در یکی از قویترین حرکتهای روزانه سالهای اخیر، پلاتین با جهشی نزدیک به ۵ درصد، بار دیگر به مرکز توجه بازار بازگشت. این صعود چشمگیر با حجم بالای معاملات همراه

تحریمهای احتمالی آمریکا علیه روسیه ممکن است موجب نوسان شدید قیمت نفت شود. پس از عدم حضور پوتین در مذاکرات صلح ترکیه، تنشهای ژئوپلیتیک افزایش یافته و احتمال اعمال تحریمهای

توقف ۹۰ روزه اعمال تعرفهها اگرچه در ظاهر مثبت است، اما شرکتها همچنان در فضایی پرابهام قرار دارند. مدیران بنگاهها به جای تمرکز بر رقابت، مشغول بازبینی قراردادها، مدیریت موجودیها

بانک گلدمن ساکس پیشبینی کرده است که میانگین قیمت نفت برنت و WTI در باقی سال ۲۰۲۵ به ۶۰ و ۵۶ دلار کاهش یابد و در ۲۰۲۶ به ۵۶ و

در حالیکه ترامپ با اعلام تعرفههای ۸۰ تا ۱۴۵ درصدی بر کالاهای چینی نگرانیها را افزایش داده، واقعیتهای تجارت جهانی تصویر متفاوتی را نشان میدهد. طبق آمار جدید، صادرات چین

اسکات بسنت از تیم اقتصادی ترامپ بار دیگر وعده توافقهای تجاری را مطرح کرد و گفت: «احتمالاً همین هفته با برخی از بزرگترین شرکای تجاریمان توافقهایی اعلام خواهیم کرد.» او

بانک بارکلیز پیشبینی خود از قیمت نفت برنت را کاهش داده و آن را ۶۶ دلار در سال ۲۰۲۵ و ۶۰ دلار در سال ۲۰۲۶ برآورد کرده است. این کاهش

بازار نفت خام طی ماه گذشته دستخوش نوسانات شدیدی بوده است. این تغییرات عمدتاً ناشی از اعلام تعرفههای تجاری تهاجمی از سوی دونالد ترامپ در تاریخ ۲ آوریل و تصمیم

بر اساس نظرسنجی رویترز، ۶۰٪ از معاملهگران انتظار دارند که اوپک پلاس عرضه نفت را به طور قابلتوجهی افزایش دهد. این اقدام به رهبری عربستان سعودی انجام خواهد شد و

بازار نقره دوباره در این منطقه کمی حمایت مشاهده کرده است، چرا که بازار نقره همچنان صعودی است، اما باید مراقب اتفاقات در بازار دلار آمریکا نیز باشیم. نقره در

توییت طعنهآمیز دونالد ترامپ که نوشت «هرکس طلا دارد، قانون را مینویسد»، در بحبوحه جهش ۱۰۰ دلاری قیمت طلا، فراتر از یک شوخی ساده بود. این جمله بازتابی از راهبرد

شاخص دلار آمریکا به پایینترین سطح خود از ژانویه ۲۰۲۴ سقوط کرده است و معاملات آتی شاخصهای سهام ایالات متحده نیز کاهش یافتهاند. این افت پس از انتقاد شدید دونالد

قیمت نفت بیش از ۱.۵ درصد کاهش یافت. این افت به دلیل نگرانیها در مورد تأثیر تعرفههای آمریکا بر رشد تقاضای سوخت و پیشرفت در مذاکرات هستهای میان ایران و آمریکا

قیمت نفت روز چهارشنبه شاهد افزایش ۱٪ بود، زیرا بازارها نسبت به احتمال مذاکرات تجاری میان آمریکا و چین امیدوار شدند. این در حالی است که نگرانیهای مداوم در مورد

بانک مورگان استنلی پیشبینی قیمت نفت برنت برای سهماهه دوم سال را ۵ دلار کاهش داده و به ۶۵ دلار در هر بشکه رسانده است. همچنین، پیشبینی رشد تقاضای نفت

بانک گلدمن ساکس، پیشبینی خود از قیمت نفت در سال ۲۰۲۶ را کاهش داد. بر اساس این پیشبینی جدید، قیمت هر بشکه نفت برنت به ۵۸ دلار و نفت خام

قیمت نفت به پایینترین سطح خود در دو سال اخیر رسیده است. نفت خام WTI به پایینترین قیمت از ماه مه ۲۰۲۳ و نفت برنت به پایینترین سطح از نوامبر

بانک گلدمن ساکس پیشبینی قیمت نفت را کاهش داده است و نگرانیها درباره تعرفههای تجاری و افزایش عرضه اوپک پلاس را بهعنوان دلایل اصلی ذکر کرده است. این بانک پیشبینی

اندیشکدهای وابسته به شرکت ملی نفت چین اعلام کرده است که قیمت نفت برنت در سال ۲۰۲۵ به محدوده ۶۵ تا ۷۵ دلار در هر بشکه کاهش مییابد. این کاهش

بر اساس نظرسنجی رویترز، انتظار میرود متوسط قیمت نفت خام برنت در سال ۲۰۲۵ به ۷۲.۹۴ دلار در هر بشکه برسد، که نسبت به پیشبینی فوریه کاهش یافته است. همچنین

اعمال تعرفههای جدید آمریکا بر واردات نفت ونزوئلا و سیاستهای اقتصادی رئیسجمهور ترامپ، بازارهای انرژی، فلزات و کشاورزی را به شدت تحت تأثیر قرار داده است. اعلام تعرفههای ۲۵ درصدی

طبق گزارش بانک گلدمن ساکس، کاهش قیمت نفت میتواند تأثیرات چشمگیری بر رشد عرضه کشورهای غیر اوپک پلاس داشته باشد. هر کاهش ۱۰ دلاری در قیمت نفت، بهویژه زمانی که

با توجه به افزایش انتظارات بازار درباره حلوفصل جنگ روسیه و اوکراین، تحلیلگران MUFG چندین سناریوی احتمالی را برای سال ۲۰۲۵ ارائه دادهاند. این سناریوها بر اساس درجه احتمال وقوع

بانک گلدمن ساکس پیشبینی قیمت نفت را کاهش داد، زیرا تعرفهها چشمانداز رشد اقتصادی آمریکا را کاهش داده و اوپک و همپیمانانش تولید را افزایش دادهاند.

بازار سهام در آسیا روز پنجشنبه کاهش یافت و افزایش اولیه را پس داد، زیرا نگرانیها درباره تأثیر اقتصادی سیاستهای تجاری رئیسجمهور دونالد ترامپ بر خوشبینی اولیه ناشی از خوانش

موسسه سیتیگروپ پیشبینی میکند که قیمت مس در سه ماه آینده به 10,000 دلار در هر تن خواهد رسید. بازار جهانی مس همچنان تا زمانی که زمانبندی تعرفههای وارداتی آمریکا

اولی رن، عضو شورای سیاستگذاری بانک مرکزی اروپا: تصمیمات مربوط به نرخ بهره بهصورت جلسهبهجلسه اتخاذ خواهد شد. بانک مرکزی

شاخص اطمینان سرمایهگذار SENTIX ناحیه یورو – ژوئن – Sentix Investor Confidence واقعی …………….. 0.2 پیشبینی …………. 5.3- قبلی …………………

فرانسوا ویلروی دو گالو، رئیس بانک مرکزی فرانسه: این بانک (بانک مرکزی اروپا) در تصمیمات نرخ بهره رویکردی عملگرایانه خواهد

سهام چین بهطور ناگهانی کاهش یافت، در حالی که سرمایهگذاران منتظر مذاکرات تجاری با ایالات متحده هستند. علت دقیق این

ولودیمیر زلنسکی، رئیسجمهور اوکراین، اعلام کرد که روسیه یکی از بزرگترین حملات هوایی خود را به کییف در طول شب

امانوئل مکرون احتمال انحلال مجدد مجلس ملی فرانسه را رد نکرد. وی تأکید کرد که از اختیارات قانونی خود برای

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید