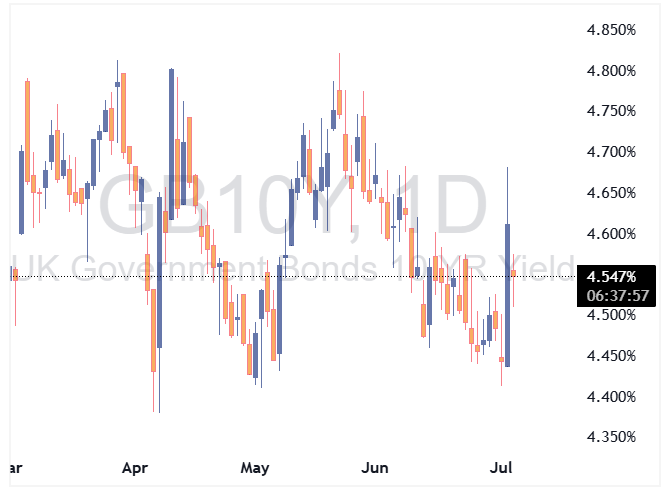

بانک فرانسوی کردیت آگریکول هشدار داده که پوند انگلیس همچنان زیر فشار شدید ناشی از ریسکهای سیاسی و مالی قرار دارد. بهویژه، خاطره بحران اوراق

یوتوتایمز » وبلاگ » تحلیل » تحلیل فارکس » برگه 10

بانک فرانسوی کردیت آگریکول هشدار داده که پوند انگلیس همچنان زیر فشار شدید ناشی از ریسکهای سیاسی و مالی قرار دارد. بهویژه، خاطره بحران اوراق

شاخص دلار آمریکا روز دوشنبه به پایینترین حد خود در سه سال اخیر رسید؛ زیرا تهدیدهای رئیس جمهور دونالد ترامپ مبنی بر پایان دادن به استقلال بانک مرکزی آمریکا، بازارهای

صادرات کره جنوبی در ماه آوریل، بر اساس بررسی اولیه فعالیت در ۲۰ روز اول ماه، به طور قابل توجهی کاهش یافت. این دادهها نشان میدهد که تعرفههای آمریکا شروع

توییت طعنهآمیز دونالد ترامپ که نوشت «هرکس طلا دارد، قانون را مینویسد»، در بحبوحه جهش ۱۰۰ دلاری قیمت طلا، فراتر از یک شوخی ساده بود. این جمله بازتابی از راهبرد

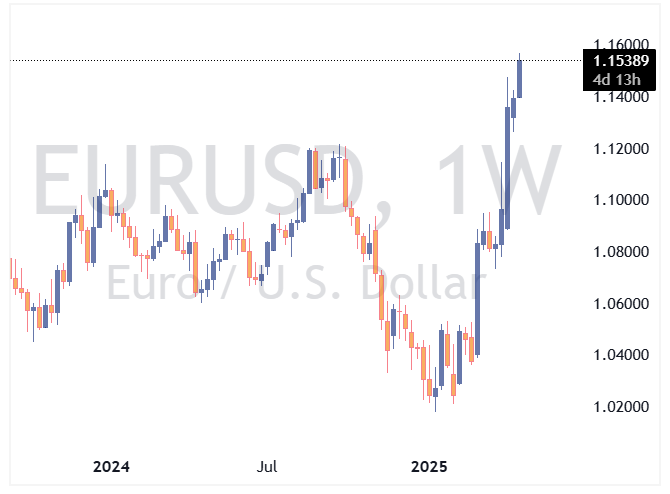

یورو در بازارهای مالی به ۱.۱۵۳۸ دلار رسید که بالاترین سطح خود از نوامبر ۲۰۲۱ تاکنون است. تحلیلگران معتقدند که این رشد به دلیل ضعف دلار آمریکا و نقدشوندگی بالای

تغییر در رابطه میان نرخ بهره و ارزش دلار نشاندهنده وجود استرس در بازارهای مالی است. این گپ همچنان در حال افزایش بوده و نرخهای بهره بالا نتوانستهاند حمایت مورد

شاخص دلار آمریکا به پایینترین سطح خود از ژانویه ۲۰۲۴ سقوط کرده است و معاملات آتی شاخصهای سهام ایالات متحده نیز کاهش یافتهاند. این افت پس از انتقاد شدید دونالد

تریدینگ ویو یک پلتفرم معاملاتی در فارکس با بیش از 100 میلیون کاربر فعال است که امکان اتصال به حساب های معاملاتی بروکرها را به پلتفرم خود فراهم می کند.

جفت ارز دلار آمریکا به ین ژاپن (USDJPY) به پایینترین سطح هفت ماه گذشته سقوط کرده است. دلار آمریکا همچنان تحت فشار سیاستهای اقتصادی واشنگتن است که به نظر میرسد

مصرفکنندگان آمریکایی این روزها چگونه خرید میکنند؟ گزارشهای شرکتها، تصویری دوگانه نشان میدهد: گروهی که کمربندها را محکم کردهاند و گروهی که همچنان بیدغدغه خرج میکنند. در حالی که یک

بازی تعرفهای ترامپ ادامه دارد در حالی که فضای بازار همچنان تحت تاثیر سیاستهای تجاری دونالد ترامپ، رئیس جمهور آمریکا، قرار دارد، توجه معاملهگران به برآوردهای اولیه شاخص مدیران خرید

بانک مرکزی اروپا در سال جاری به کاهش نرخ بهره ادامه داده است، در حالی که همتای آمریکایی آن، فدرال رزرو، آن را ثابت نگه داشته است. فدرال رزرو به

شرکت BCA Research اخیراً پیشبینی کرده است که احتمال تشدید تنش نظامی میان چین و تایوان طی ۱۲ ماه آینده به ۳۵٪ افزایش یافته است. این افزایش نگرانیها به دلیل

چندین پیشبینی اقتصادی اکنون اعلام میکنند که اقتصاد آمریکا وارد دورهای از «رکود تورمی» میشود که شامل رشد اقتصادی راکد و تورم بالا است. تعرفهها میتوانند قیمتهای مصرفکننده را افزایش

پاول علیرغم موضع هاوکیش خود، نتوانست دیروز دلار را تقویت کند، چراکه بازار فارکس همچنان تمرکز زیادی بر عملکرد نسبی داراییهای ریسکی دارد. یورو همچنان در موقعیت مناسبی برای بهرهمندی

طبق نظرسنجی جدید رویترز، رشد اقتصادی ایالات متحده برای سالهای ۲۰۲۵ و ۲۰۲۶ کاهش یافته و احتمال رکود اقتصادی در سال آینده به ۴۵٪ رسیده است که بالاترین میزان از

معامله در بازارهای مالی مستلزم آگاهی کامل از نوع و زمان تأثیر اخبار است. سخنرانی اخیر جروم پاول، رئیس فدرال رزرو، نمونهای از تأثیر اخبار قدیمی بر بازارها بود. با

پیشبینی دویچه بانک برای EURUSD به ۱.۲۵ (البته طی چند سال آینده) نشاندهنده دیدگاه منفی نسبت به دلار آمریکا است. دلایل کلیدی کاهش ارزش دلار در میانمدت: موضع مالی حمایتی

قیمت طلا به رکوردهای جدیدی رسید، در حالی که خریدهای مداوم شبانه از آسیا بهطور چشمگیری افزایش یافته است و حجم معاملات بالاتر از میانگین است. گلدمن ساکس اعلام کرد

ترامپ به وعده خود عمل کرد و از ۹ آوریل تعرفههایی را بر دهها کشور اعمال کرد. اما این وضعیت دوام زیادی نداشت. تنها چند ساعت بعد، رئیسجمهور آمریکا در

اقتصاددانان در مورد اینکه آیا تعرفههای رئیسجمهور دونالد ترامپ اقتصاد را به اندازه کافی تضعیف میکند تا باعث رکود شود، نظرات متفاوتی دارند. برخی رکود را احتمالی محتمل میدانند؛ زیرا

بازارهای فارکس کمی آرامتر شدهاند، اما سطح نوسان معاملات همچنان بالاست. آنچه امروز برای ما جالب است، دادههای تراز پرداختهای منطقه یورو در ماه فوریه و تصمیم نرخ بهره بانک

به گزارش رویترز، بانک مرکزی ژاپن اعلام کرده است که به دلیل تأثیر تعرفههای ایالات متحده، پیشبینی رشد اقتصادی خود برای سال مالی ۲۰۲۵ را کاهش خواهد داد این تعرفهها

طبق گزارش S&P Global، توسعه مالی آلمان نمیتواند تقویت چشمگیری برای صنعت اروپای مرکزی به همراه داشته باشد. این گزارش تأکید دارد که مزایای این اقدام تا حدی تحت تأثیر

هو شیجین، سردبیر سابق روزنامه گلوبال تایمز و یکی از مفسران ملیگرای برجسته چین، در واکنش به تهدیدهای تعرفهای آمریکا اظهار داشت که چین به اندازهای که آمریکا تصور میکند

موسسه Nomura پیشبینی رشد تولید ناخالص داخلی چین (GDP) برای سال ۲۰۲۵ را از ۴.۵٪ به ۴٪ کاهش داد. Nomura به تازهترین شرکتی تبدیل شده است که برآورد خود را

بازارها امروز با تمرکز بر دادههای فروش خردهفروشی ماه مارس ایالات متحده، چشم به تغییرات رفتار مصرفکنندگان دوختهاند. این دادهها، که قبل از اعلامیههای «روز آزادی» جمعآوری شدهاند، میتوانند تصویری

به گزارش وال استریت ژورنال، اقتصاددانان پیشبینی میکنند که بانک کانادا در نشست آتی سیاستگذاری خود نرخ بهره را تغییر ندهد و رویکرد «انتظار و مشاهده» را در پیش بگیرد.

بانک کانادا اعلام کرده است که در مورد کاهشهای بیشتر نرخ بهره «با احتیاط عمل خواهد کرد»، اما این اعلام پیش از خطرات «روز آزادی» بزرگ آمریکا برای رشد جهانی

به گفته یکی از کارشناسان تجاری، مصرفکنندگان آمریکایی احتمالاً شاهد افزایش فوری قیمت کالاهای وارداتی از چین در خردهفروشیهایی مانند تارگت، والمارت و آمازون خواهند بود. افزایش قیمتها احتمالاً با

دویچه بانک در تازهترین گزارش خود، چشمانداز رشد اقتصادی ایالات متحده برای سال ۲۰۲۵ را به شدت کاهش و پیشبینیهای تورمی را افزایش داده است. این تغییر در پیشبینیها به

ترامپ و زلنسکی درباره توقف ارسال تسلیحات آمریکا گفتوگو میکنند — طبق گزارش فایننشال تایمز. این تماس پس از آن

اوراق قرضه دولتی بریتانیا (گیلتها) پس از افت شدید دیروز، امروز به ثبات نسبی رسیدهاند. بازدهی اوراق ۱۰ ساله امروز

در نگاه اول، به نظر میرسد ثروت شخصی دونالد ترامپ از زمان بازگشت به کاخ سفید تغییر چندانی نکرده است:

آیا رقم توافقی +110 هزار شغل میتواند برای رئیس فدرال رزرو، جروم پاول، بهانهای برای ادامه مقاومت در برابر کاهش

شاخص مدیران خرید بخش خدماتی نهایی انگلیس – ژوئن – Final Services PMI واقعی …………….. 52.8 پیشبینی ………… 51.3 قبلی

شاخص مدیران خرید بخش خدماتی نهایی ناحیه یورو – ژوئن – Final Services PMI واقعی ……………. 50.5 پیشبینی …………. 50

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید