آلمان در راستای تقویت حضور نظامی ناتو در جناح شرقی اروپا، سفارش خرید تانکهایی به ارزش ۲۵ میلیارد یورو را آماده کرده است. این تانکها

یوتوتایمز » وبلاگ » تحلیل » تحلیل فارکس » برگه 13

آلمان در راستای تقویت حضور نظامی ناتو در جناح شرقی اروپا، سفارش خرید تانکهایی به ارزش ۲۵ میلیارد یورو را آماده کرده است. این تانکها

بارکلیز پیشبینی میکند که تصمیم جدید دولت آمریکا برای اعمال تعرفههای بالاتر، موانع تجاری این کشور را به شدت افزایش دهد و میانگین نرخ تعرفه را به ۱۵ درصد برساند.

ارزهای پرریسک شب گذشته رشد کردند، شاید به این دلیل که ایالات متحده نرخ ثابت را به تعرفههای خاص هر کشور ترجیح میدهد. این میتواند نشانهای از رویکردی نسبتاً ملایمتر

در سال ۲۰۲۵، بودجه فدرال ایالات متحده نشاندهنده عدم توازن قابل توجهی میان درآمدها و مخارج دولت است. نمودار سمت چپ در تصویر، بودجه فدرال را به دو بخش مخارج

بانک گلدمن ساکس پیشبینی خود برای بازده اوراق قرضه ۱۰ ساله آلمان در پایان سال ۲۰۲۵ را از ۳.۰۰ درصد به ۲.۸۰ درصد کاهش داد. به گفته استراتژیستهای این شرکت،

بازارهای آسیایی روز چهارشنبه با کاهش مواجه شدند، زیرا معاملهگران در آستانه اعلام تعرفههای گسترده دونالد ترامپ موقعیتهای خود را بازیابی میکردند. شاخصهای منطقهای کاهش یافتند؛ بهویژه در ژاپن و

انجمن بانکهای آلمان پیشبینی رشد اقتصادی سال ۲۰۲۵ را از ۰.۷ درصد به ۰.۲ درصد کاهش داد. انجمن بانکهای آلمان پیشبینی میکند که اقتصاد آلمان در سال ۲۰۲۶ به میزان

مورگان استنلی پیشبینی میکند که رشد اشتغال در ایالات متحده در ماه مارس کاهش پیدا کند و نشانههایی از افزایش اخراجها در بخش دولتی ظاهر شود. با اینکه رشد دستمزدها

در صورتی که دادههای اقتصادی ناامیدکننده نباشند (گزارش JOLTS و شاخص تولید ISM)، این امکان وجود دارد که دلار امروز نیز اندکی افزایش یابد. تیترهای هاوکیش بانک مرکزی اروپا باعث

بر اساس گزارش پولیتیکو پلیبوک، تعرفههای جدید که قرار است فردا اعلام شوند، ممکن است پیامدهای اقتصادی قابلتوجهی به همراه داشته باشند. این پیامدها میتوانند به تغییرات در ساختار دولت

مشاوران کاخ سفید پیشنهادی را برای اعمال تعرفههای ۲۰ درصدی بر اکثر واردات به ایالات متحده ارائه کردهاند. این اقدام بخشی از تلاشهای دونالد ترامپ، رئیسجمهور آمریکا، برای ایجاد تغییرات

گلدمن ساکس پیشبینی خود از احتمال وقوع رکود اقتصادی در آمریکا طی ۱۲ ماه آینده را از ۲۰ به ۳۵ درصد افزایش داده است. این بانک سرمایهگذاری، افزایش تنشهای تجاری

دلار آمریکا پیش از «روز آزادی» که قرار است روز چهارشنبه تعرفههای جهانی توسط ایالات متحده اعلام شود، در سمت ضعیفتری معامله شده است. ما معتقدیم که برای بازیابی پایدار

گلدمن ساکس پیشبینی خود را برای کاهش نرخ بهره توسط فدرال رزرو در سال جاری بازبینی کرده و اکنون انتظار دارد که این بانک سه بار نرخ بهره را کاهش

بانک گلدمن ساکس احتمال رکود اقتصادی در ایالات متحده طی ۱۲ ماه آینده را به ۳۵ درصد افزایش داده است، در حالی که پیشبینی قبلی این بانک ۲۰ درصد بود.

بانک مشترکالمنافع استرالیا (CBA) پیشبینی کرده است که بانک مرکزی استرالیا نرخ بهره را در ماه آوریل بدون تغییر نگه خواهد داشت. این تصمیم، که با هدف تثبیت نرخ ۴.۱۰٪

سه دلیل برای کاهش تنشهای تجاری بین کانادا و آمریکا امروز ممکن است نقطه عطفی در رابطه ترامپ با کانادا بوده باشد، هرچند بسیاری معتقدند این رابطه دیگر قابل ترمیم

بازارها برای تعرفههای متقابل آماده میشوند فضایی آمیخته از امیدواری و نگرانی در آستانه ضربالاجل ۲ آوریل برای اعلام جزئیات تعرفههای متقابل دولت ترامپ، رئیس جمهور آمریکا، بر بازار حاکم

در گذشته، اگر شاخص S&P 500 با کاهش ۱.۴ درصدی همراه بود، دلار آمریکا معمولاً در برابر اکثر ارزها به جز ین ژاپن و فرانک سوئیس که به عنوان داراییهای

نرخ ماهانه هزینههای مصرف شخصی ابرهسته (PCE Supercore) ایالات متحده ۰.۳۷۲ درصد رشد کرده، که نسبت به ۰.۲۲ درصد قبلی افزایش قابل توجهی داشته و نسبت سالانه آن نیز از

«هنوز در روزهای ابتدایی قرار داریم، اما به دنبال نشانههایی از کاهش اطمینان به دلار هستیم. آیا ادامه روند صعودی طلا چیزی را به ما نشان میدهد؟ و آیا نشانههایی

بازارهای مالی این روزها با سوال بزرگی مواجه هستند: دقیقاً باید انتظار چه سطحی از تعرفههای تجاری را داشته باشیم؟ برخی تحلیلگران ادعا میکنند تعرفهها «کمتر از حد انتظار» خواهند

اعلام تعرفه ۲۵ درصدی بر واردات خودروهای آمریکایی در روز گذشته تاکنون تأثیر قابل توجهی بر بازارهای فارکس نداشته است. این ممکن است به این دلیل باشد که رئیسجمهور ترامپ

بازارهای فارکس در وضعیت انتظار پیش از اعمال تعرفههای متقابل آمریکا در هفته آینده قرار دارند. برخی از هیجانات اخیر نسبت به یورو کاهش یافته است و امروز پوند ممکن

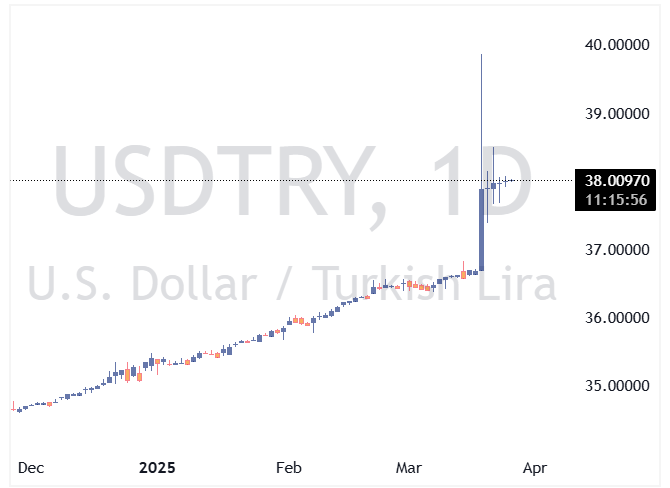

هفته گذشته، شاهد یک فروش نامنظم و شدید در محبوبترین معامله حملی جهان – یعنی لیر ترکیه – بودیم. برآوردها نشان میدهد که تا ۲۰ میلیارد دلار از سرمایه خارجی

تحلیلگران ربوبانک پیشبینی کرده است که نرخ جفت ارز EURUSD در یک چشمانداز یکساله به ۱.۱۲ افزایش پیدا خواهد کرد. تحلیلگران این بانک معتقدند که افزایش فعلی این جفت ارز

بر اساس گزارش تورنتو استار، کانادا ممکن است در سطح پایینتر تعرفههای پیشنهادی ترامپ قرار گیرد، اما این سطح همچنان صفر نیست و احتمال افزایش تعرفهها وجود دارد. ترامپ ممکن

چشمانداز اقتصادی آمریکا بر اساس گزارش موسسه S&P نشان میدهد که رشد اقتصادی این کشور ممکن است تحت تأثیر تغییرات سیاستی کاهش یابد. با پیشبینی تورم حدود ۳٪ در سال

بانک سرمایهگذاری گلدمن ساکس پیشبینیهای خود را در مورد پوند انگلستان افزایش داده و انتظار دارد که این ارز در برابر دلار آمریکا و یورو عملکرد بهتری داشته باشد. دلیل

با نزدیک شدن به ۲ آوریل، بازارها همچنان نگرانند و زمزمهها درباره تعرفههای تجاری جدید دونالد ترامپ، رئیس جمهور آمریکا، ادامه دارد. هفته گذشته، انتشار گزارشهایی مبنی بر احتمال استثنای

به گزارش فاینشنال تایمز، دونالد ترامپ قصد دارد از یک رویکرد دو مرحلهای برای اعمال تعرفههای تجاری استفاده کند که شامل اعمال فوری تعرفههای اضطراری و همچنین تحقیقات بلندمدت در

اطلاعات کلیدی: زمان انتشار: پنجشنبه 3 ژوئیه ساعت 16:00 (به وقت ایران) پیشبینی اجماع: +110 هزار شغل دامنه تخمین: +50

گزارش اشتغال بخش خصوصی ADP نشان داد که سطح اشتغال در ماه ژوئن 33 هزار نفر کاهش یافت. اقتصاددانان انتظار

بر اساس گزارشها، جزئیات توافق ویتنام طی دو ساعت آینده منتشر خواهد شد اما به نظر میرسد این توافق بیشتر

قیمت نفت در جلسه معاملاتی امروز آمریکا ابتدا نوسان داشت اما در نهایت بر اساس ترکیبی از عوامل مثبت رشد

بانک HSBC در گزارش تازهای، میانگین پیشبینی قیمت طلا برای سال ۲۰۲۵ را از ۳٬۰۱۵ به ۳٬۲۱۵ دلار در

براساس گزارش «The Information»، مایکروسافت تصمیم گرفته مقیاس پروژههای توسعه تراشههای AI را کاهش دهد. این تغییر استراتژیک پس از

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید