رئیسجمهور آمریکا در اظهارنظری تازه تأکید کرد: «پوتین باید به جنگ در اوکراین پایان دهد.» او همچنین درباره کمک مالی آمریکا به دفاع از اوکراین

یوتوتایمز » وبلاگ » تحلیل » تحلیل فارکس » برگه 7

رئیسجمهور آمریکا در اظهارنظری تازه تأکید کرد: «پوتین باید به جنگ در اوکراین پایان دهد.» او همچنین درباره کمک مالی آمریکا به دفاع از اوکراین

نشست آتی کمیته بازار باز فدرال رزرو در شرایطی برگزار میشود که بانک مرکزی آمریکا با یک دوراهی بزرگ مواجه شده است: یا با ریسک رکود اقتصادی مواجه شود یا

بانک ملی استرالیا (NAB) پیشبینی جدیدی برای نرخ دلار استرالیا در مقابل دلار آمریکا ارائه کرده است و بر اساس آن، این نرخ تا پایان سال ۲۰۲۵ به ۰.۷۰ خواهد

سیاستهای تعرفهای دونالد ترامپ و حملات او به فدرال رزرو، تردیدهایی را در مورد اینکه داراییهای آمریکا به اندازه گذشته امن هستند، ایجاد کرده است. این امر جایگاه دلار به

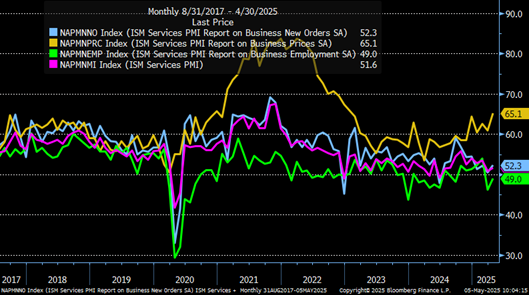

گزارش ISM نشان میدهد که بخش خدمات آمریکا در آوریل رشد ملایمی داشته، اما فشارهای تورمی و اختلالات زنجیره تأمین قابل مشاهدهاند. شاخص کل خدمات به ۵۱.۶ رسید که بالاتر

با توجه به آخرین گزارش تورم سوئیس، به نظر میرسد بانک ملی سوئیس چارهای جز بازگشت به نرخهای بهره منفی ندارد. تورم سالانه برای اولین بار از مارس ۲۰۲۱ به

در آستانه جلسه FOMC این هفته، انتظار میرود فدرال رزرو نرخ بهره را بدون تغییر نگه دارد. اگرچه اقتصاد آمریکا نشانههایی از کاهش رشد را نشان میدهد اما فشارهای تورمی (بهویژه

بانک گلدمن ساکس پیشبینی کرده که صادرات چین در سالهای ۲۰۲۵ و ۲۰۲۶ هر سال ۵٪ کاهش خواهد یافت. این بانک علت این کاهش را افزایش تعرفههای آمریکا و تنشهای

انتظار گسترده این است که فدرال رزرو در روز چهارشنبه نرخ بهره کلیدی خود را ثابت نگه دارد؛ زیرا مقامات فدرال رزرو منتظر هستند تا ببینند تعرفههای رئیسجمهور ترامپ چگونه

بازار کار در ماه آوریل علیرغم عدم اطمینان ایجاد شده توسط کمپین تعرفهای غیرقابل پیشبینی رئیس جمهور دونالد ترامپ، انعطافپذیر باقی ماند. اداره آمار کار در روز جمعه اعلام کرد

دلار آمریکا در هفته گذشته توانست بخشی از افتهای پیشین خود را جبران کند، همزمان با آنکه رئیسجمهور ایالات متحده، دونالد ترامپ، لحنی ملایمتر نسبت به مناقشات تجاری اتخاذ کرد.

پس از انتشار گزارش اشتغال و بازگشت اعتماد به بازار سهام، گلدمن ساکس اعلام کرد که انتظار دارد فدرال رزرو اولین کاهش نرخ بهره را نه در ژوئن، بلکه در

پس از گزارش اشتغال آوریل، احتمال کاهش نرخ بهره در نشست ژوئن فدرال رزرو از ۷۵٪ به ۴۲٪ سقوط کرد. با توجه به اینکه تنها یک گزارش اشتغال دیگر تا

شاخص S&P 500 و نزدک تقریباً تمام ضررهای ناشی از اعلام تعرفههای متقابل را جبران کردند. تحولات تا به امروز: 2 آوریل: ترامپ تعرفههای متقابل بر همه کشورها را اعلام

ما (تیم تحلیل ING) انتظار داریم آمار اشتغال امروز آمریکا به ۱۱۰ هزار برسد؛ عددی پایینتر از اجماع ۱۳۸ هزار، اما نه آنقدر پایین که نگرانیهایی درباره بازار کار برای

در سالهای اخیر، کاهش جایگاه دلار آمریکا در بازارهای مالی جهانی به یک موضوع قابل توجه تبدیل شده است. طبق مدلهای ارزشگذاری گلدمن ساکس، دلار آمریکا حدود ۱۷ درصد بالاتر

انتخابات استرالیا در این آخر هفته برگزار میشود و نگرانیهایی درباره تأثیر آن بر دلار استرالیا وجود دارد. نظرسنجیها نشان میدهند که نخستوزیر آلبانیزی همچنان پیشتاز است، اما رقابت بسیار

دوره دوم ریاست جمهوری دونالد ترامپ با عدم قطعیت مشخص شده است، اگرچه اقتصاد تاکنون با این ضربهها کنار آمده است. ترامپ یکی از پنج رئیس جمهور پس از جنگ

اهمیت گزارش حقوق و دستمزد روز جمعه پس از انتشار دادههایی که نشان میدهد اقتصاد در سه ماهه اول سال کوچک شده است، افزایش یافته است. گزارشی جداگانه نشان داد

امروز شاخص دلار با عبور از مرز روانی 100، سقف روزانه جدیدی ثبت نمود و همزمان با رشد بازده اوراق ۲ساله، بازارها از سناریوی رکود و کاهش نرخ بهره فاصله

امروز بازارهای آمریکا با موجی از خوشبینی مواجهاند؛ نزدک ۲.۴٪ و S&P 500 حدود ۱.۴٪ رشد کردهاند، در حالیکه دلار آمریکا نیز با قدرت تقاضا میشود. انتظار برای اعلام توافق

جفتارز USDJPY امروز برای نخستینبار از ۸ آوریل به سطح ۱۴۵.۰۰ رسید. این حرکت صعودی پس از انتشار داده نسبتاً امیدوارکننده ISM از بخش تولید آمریکا رخ داد؛ جاییکه برخلاف

داده منتشرشده از مدعیان هفتگی بیمه بیکاری آمریکا نشان میدهد تعداد متقاضیان جدید بیمه بیکاری فراتر از انتظارات افزایش یافته و این رشد، ممکن است نخستین سیگنال از آسیبپذیری بازار

شاخصهای سهام آمریکا اکنون حدود ۹۰٪ از ریزشهای خود پس از «روز آزادی» را جبران کردهاند. فضای کلی تجارت جهانی کمی بهبود یافته و توافق معدنی میان آمریکا و اوکراین

در آستانه انتشار گزارش مهم NFP ماه آوریل ایالات متحده، موسسات مالی و بانکهای سرمایهگذاری بزرگ جهان، پیشبینیهای متنوعی را ارائه کردهاند که نشاندهنده ابهام در مورد وضعیت فعلی بازار

به دنبال انتشار دادههای تولید ناخالص داخلی ضعیفتر از حد انتظار ایالات متحده در سه ماهه اول، بازار احتمال بیشتری برای کاهش نرخ بهره توسط فدرال رزرو قیمتگذاری میکند، اگرچه

طبق گزارشی که روز چهارشنبه منتشر شد، تولید ناخالص داخلی در سهماهه اول سال منفی بوده است، که نگرانیهایی را در مورد احتمال وقوع رکود برانگیخته است. برای تعیین رسمی

در واپسین روز معاملاتی آوریل، بازار فارکس شاهد نوسانات مرسوم پایان ماه بود؛ با این تفاوت که این بار تحرکات قیمتی در چارچوبی از ریسکگریزی بالا و ابهامهای اقتصاد کلان

در پی کسری تجاری فراتر از انتظار ماه مارس، اجماع به منفی ۰.۱ درصد برای رشد سالانه تعدیلشده سهماهه اول تولید ناخالص داخلی آمریکا تغییر کرده است. جزئیات گزارش، بهویژه

طبق گزارش اداره آمار کار، تعداد فرصتهای شغلی در ماه مارس کاهش یافت و بازار کار همچنان به سمت سردی پیش رفت. کسبوکارها ممکن است به دلیل اعلانهای پیدرپی تعرفهها

اعتماد مصرفکنندگان برای پنجمین ماه متوالی کاهش یافته است؛ زیرا تعرفهها همچنان به نگرانیهای اقتصادی دامن میزنند. این کاهش ناشی از افت شدید انتظارات مصرفکنندگان است که به پایینترین سطح

ایران در پی نگرانیها از تهدیدات هوایی، سامانههای پدافند هوایی خود را در شهرهایی مانند تبریز، مشهد و جنوب تهران

معاون رئیسجمهور آمریکا، جیدی ونس، از جروم پاول، رئیس فدرال رزرو، بهشدت انتقاد کرد و گفت: «دوست دارم کسی توضیح

شی جینپینگ، رئیسجمهور چین، برای نخستین بار در نشست بریکس در ریو شرکت نخواهد کرد. بهجای او، نخستوزیر لی چیانگ

اقتصاد آمریکا بر پایهای محکم استوار است، نرخ بیکاری پایین و پایدار باقی مانده و روند کاهش تورم ادامه یافته

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید