این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده است. این سود صلح خوبی

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده است. این سود صلح خوبی

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام شده است. او در پستی در Truth Social نوشت: «همه

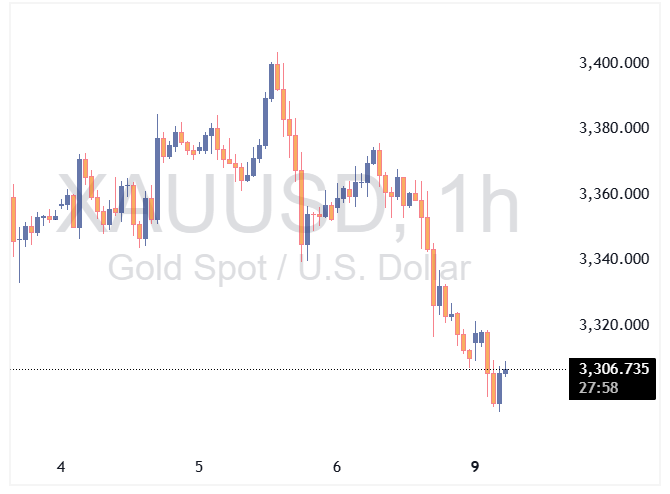

قیمت طلا در هفته گذشته با فشار فروش مواجه شد؛ ترکیبی از سیاست پولی انقباضی فدرال رزرو و کاهش نگرانیها پیرامون درگیریهای خاورمیانه موجب شد تا سرمایهگذاران بهتدریج از بازار

هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای ریسکی افزایش یافتهاند. حرکات بازار محدود بوده، اما کاهش ریسکگریزی

بانک آمریکا (BofA) پیشبینی کرده است که قیمت طلا طی یک سال آینده و در پی بیثباتیهای ژئوپلیتیکی، به ۴۰۰۰ دلار در هر اونس خواهد رسید. این بانک اشاره کرده

در هفتهای که گذشت، بازار طلا در فضایی آرام و محدود و بیتفاوت به دادههای امیدوارکننده تورمی به نوسان ادامه داد تا آنکه تحولات ژئوپلیتیکی بار دیگر ورق را برگرداند.

موسسه UBS معتقد است که «ثبات موقت قیمت طلا نویدبخش آغاز موج صعودی جدید است»، هرچند که پس از رسیدن به رکورد تاریخی ۳۵۰۰ دلار در اواخر آوریل، قیمت طلا

موسسه TD Securities هدف قیمت یکماهه طلا را ۳۶۵۰ دلار در هر اونس پیشبینی کرده است. موسسه TD Securities یک موقعیت خرید تاکتیکی در بازار طلا باز کرده است این

فلزات گرانبها از ادامه درگیریهای ژئوپولیتیکی و عدمقطعیتهای اقتصادی پایدار بهره خواهند برد و قیمت طلا طبق پیشبینی چشمانداز نیمهسال ۲۰۲۵ ولز فارگو، در سال ۲۰۲۶ به رکوردهای جدیدی خواهد

با وجود جریانهای محدود ورودی به صندوقهای ETF و مشارکت کمرنگ سرمایهگذاران غربی، دادهها نشان میدهد که سفتهبازان چینی بازار طلا باعث شدهاند قیمت طلا در بورس شانگهای (SHFE) به

قیمت طلا برای سومین روز متوالی کاهش یافته و سطح ۳۳۰۰ دلار را شکسته است. در آغاز هفته، بازار فارکس همچنان در وضعیت کمنوسان قرار دارد، اما طلا سیگنالهایی از

قیمت طلا در هفتهای که گذشت، در محدوده ۳۳۰۰ تا ۳۴۰۰ دلار در نوسان بود و پس از فراز و فرودهای متعدد، نهایتاً در نقطهای مشابه آغاز هفته آرام گرفت.

سرمایهگذاران در حال خارج کردن سرمایه خود از صندوقهای قابل معاملهای (ETF) هستند که سهام شرکتهای فعال در زمینه استخراج طلا را دنبال میکنند؛ این نشانهای است که جذابیت این

در حالی که قیمت طلا در ماه گذشته بالای 3000 دلار در هر اونس تثبیت شده، سرمایهگذاران همچنان چشم از رکورد تاریخی ماه آوریل برنداشتهاند. به گفته یک مؤسسه تحقیقاتی،

قیمت #طلا امروز چهارشنبه با رشد ۰.۹ درصدی به ۳۳۸۱ دلار در هر اونس رسید؛ رشدی که ناشی از افت ۰.۵ درصدی شاخص دلار و فضای ناپایدار ژئوپلیتیکی است. بازارها

قیمت طلا در هفته گذشته با افتی ملایم همراه شد؛ در حالیکه فضای بازار بیش از آنکه متأثر از تحولات بنیادین باشد، تحتالشعاع سیگنالهای متناقض و اظهارنظرهای پراکنده درباره تعرفهها

بر اساس دادههای گمرکی و به نقل از تحلیلگران کامودیتی بانک ING، وارن پترسون و اِوا مانتِی، واردات طلای چین در ماه گذشته با وجود قیمتهای رکوردشکن، به بالاترین سطح

بانک استاندارد چارترد پیشبینی میکند که قیمت طلا در کوتاهمدت تثبیت شود اما در بلندمدت به ۳,۵۰۰ دلار برسد. بر اساس گزارش این بانک، قیمت طلا طی ۱ تا ۳

مطابق با روند قیمت در سال گذشته، بازار طلا اصلاحی نسبتاً کمعمق و کوتاهمدت را تجربه کرده است، به طوری که قیمتها در حدود 3300 دلار به ازای هر اونس،

بانک Citi هدف قیمتی ۰ تا ۳ ماهه طلا را مجدداً ۳۵۰۰ دلار در هر اونس تعیین کرد. بانک Citi در مورد آخرین تشدید مذاکرات تعرفهای: هدف قیمت ۰ تا

بازگشت تنشهای تجاری، که پیشتر گمان میرفت فروکش کردهاند، این هفته به یکی از عوامل کلیدی در صعود دوباره بهای طلا تبدیل شد. در نتیجه، فلز زرد بار دیگر موفق

بازگشت طلا به سطح 3300 دلاری صرفاً یک جهش موقت یا اصطلاحاً «رالی گربه مرده» نیست—بلکه یک پیام روشن است، و بار دیگر، این چین است که سکان را در

در هفتهای که گذشت، بازار طلا با فشار فروش تازهای مواجه شد؛ موضوعی که نه تنها موجب کاهش قیمت این فلز گرانبها شد، بلکه باعث شد بسیاری از تحلیلگران و

به گفته «تو لان نگوین»، رئیس بخش تحقیقات ارز و کامودیتی در کومرتسبانک، قیمت طلا روز پنجشنبه نوسانات زیادی داشت. «پس از کاهش کوتاهمدت قیمت به حدود 3120 دلار به

«احتمالاً تقاضا برای فلزات گرانبها همچنان بالا باقی میمانند، چرا که سرمایهگذاران به دنبال پناهگاه امنی هستند، در شرایطی که سیاستهای انبساطی، تغییر ترکیب داراییها و ریسکهای ژئوپولیتیکی در جریان

قیمت طلا در تایمفریم ۴ساعته به زیر میانگین متحرک ۲۰۰ دورهای سقوط کرده که نشاندهنده تضعیف جدی مومنتوم صعودی است. تثبیت قیمت زیر این حمایت تکنیکال مهم، میتواند مسیر را

در ماه آوریل، بازار طلای چین یکی از قویترین عملکردهای تاریخی خود را تجربه کرد. قیمتها در بازار داخلی و جهانی جهش داشتند و شاخص RMB طلا بهترین بازده آوریل

چین به خرید طلا برای شش ماه متوالی ادامه میدهد. آیا این نشاندهنده عزم آن برای تقویت ذخایر فلزات گرانبهای خود در شرایط افزایش قیمت طلا و شدت گرفتن جنگهای

سیتی بانک پیشبینی قیمت طلا برای سه ماه آینده را کاهش داده و انتظار دارد که این فلز گرانبها در محدوده ۳۰۰۰ تا ۳۳۰۰ دلار در هر اونس تثبیت شود.

سرمایهگذاران بازار فلزات گرانبها در هفتهای که گذشت بار دیگر شاهد درخشش طلا بودند؛ هرچند فضای مثبت ناشی از خوشبینی به کاهش تعرفههای تجاری تا حدی از شتاب رشد آن

متنوع سازی جغرافیایی و ارزی، کلید موفقیت در بازارهای امروزی است و طبق گفتهی «گریس پیترز»، رئیس جهانی استراتژی سرمایهگذاری در بانک جی پی مورگان، در سناریو پایه که طی

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده

ترامپ به نتانیاهو گفته که انتظار حمله بیشتر آمریکا را نداشته باشد – خبرگزاری آسوشیتدپرس

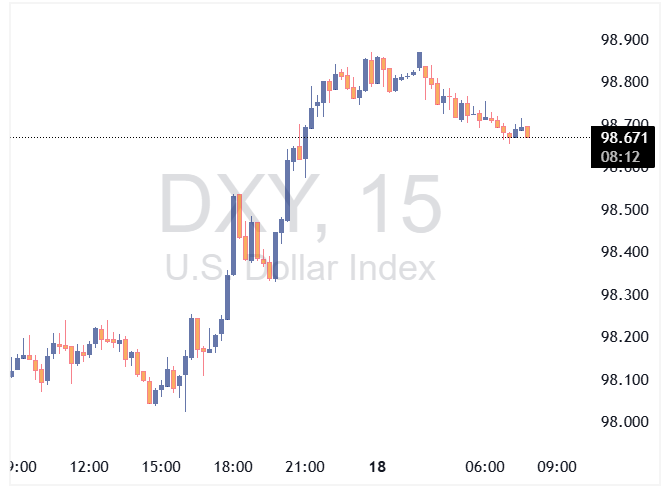

ویلیامز از فدرال رزرو اعلام کرد که: فدرال رزرو موقعیت مناسبی دارد. زمان زیادی طول خواهد کشید تا تعرفهها به

تعرفهها پیچیدگی جدیدی به وجود آوردهاند. هنوز بالای هدف ۲ درصدی تورم هستیم، اما پیشرفت قابل توجهی داشتهایم. فدرال رزرو

انتظار داریم اثرات تورمی معنادار تعرفهها در ماههای ژوئن، ژوئیه و اوت خود را در دادهها نشان دهند. اگر چنین

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید