بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

تردید دیرینه شرکت برکشایر هاتاوی نسبت به طلا و بیتکوین ممکن است در حال بازنگریی باشد. این دیدگاه جک مالرز، مدیرعامل شرکت استرایک (Strike) و شرکت تازهتأسیس ۲۱ کپیتال است؛

وقت آن رسیده که اسباببازیها را کنار بگذاریم – تحلیلگران کامودیتی در بانک آمریکا دیگر اهل بازی نیستند. آنها در چشمانداز طلا خود به طور جدی تهاجمیتر شدهاند. در یادداشتی

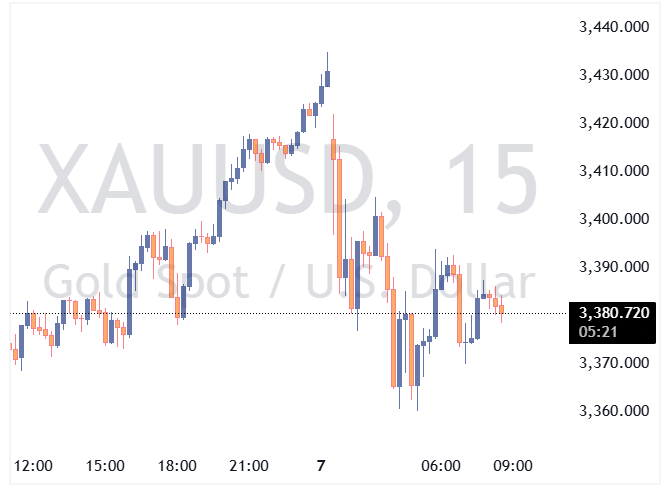

قیمت طلا به 3380 رسیده است، در حالی که شب گذشته به بالای 3430 دلار رسیده بود. طلا در واکنش به خبر حمله موشکی هند به پاکستان، ابتدا در نزدیکی

بانک سرمایهگذاری گلدمن ساکس بار دیگر دیدگاه صعودی خود نسبت به طلا را تأیید کرد و پیشبینی نمود که قیمت هر اونس طلا تا پایان سال ۲۰۲۵ به ۳,۷۰۰ دلار

معاملهگران طلا یک هفته دیگر را در فضایی پرتلاطم پشت سر گذاشتند؛ هفتهای که با ثبت دومین کاهش متوالی قیمت، بار دیگر بر حساسیت بالای بازار به جریان اخبار و

دلار آمریکا در هفته گذشته توانست بخشی از افتهای پیشین خود را جبران کند، همزمان با آنکه رئیسجمهور ایالات متحده، دونالد ترامپ، لحنی ملایمتر نسبت به مناقشات تجاری اتخاذ کرد.

طبق گزارش گلدمن ساکس، پیش از تعطیلات روز جهانی کارگر، معاملهگران چینی نزدیک به یک میلیون اونس طلا فروختند که تقریباً به طور کامل موقعیتهای خرید در هفته گذشته را

قیمت طلا امروز پس از افت اولیه، مجدداً به محدوده صفر بازگشت. در حالیکه بازار اکنون ۱۳۱ واحد پایه کاهش نرخ بهره فدرال رزرو را برای یک سال آینده قیمتگذاری

بر اساس نظرسنجی رویترز، قیمت طلا در سال ۲۰۲۵ به طور میانگین ۳,۰۶۵ دلار در هر اونس و در سال ۲۰۲۶ حدود ۳,۰۰۰ دلار در هر اونس پیشبینی شده است.

مؤسسه Ned Davis Research معتقد است نقره بهشدت نسبت به طلا در وضعیت اشباع فروش قرار گرفته و این فلز میتواند در ادامه سال با جهش قیمتی روبهرو شود. به

به گفته فرانک هولمز، مدیرعامل شرکت U.S. Global Investors قیمت طلا ممکن است تا پایان دوره ریاست جمهوری دونالد ترامپ به 6000 دلار در هر اونس برسد. هولمز به کیتکو

هفتهای پرالتهاب دیگر برای معاملهگران فلزات گرانبها و بازارهای جهانی سپری شد؛ جایی که جنگ تجاری ترامپ همچنان محرک اصلی نوسانات قیمتها باقی ماند و فضای بازار را تحت تأثیر

قیمت طلا در روز پنجشنبه افزایش یافت، چرا که پس از کاهش اخیر در بازار، تقاضای سرمایهگذاران دوباره افزایش یافت. قیمت طلا در اوایل این هفته از رکوردهای قبلی خود

طلا پس از کاهش شدید 2.7 درصدی در روز چهارشنبه که بزرگترین افت سال جاری محسوب میشود، با ورود خریداران بهبود یافت و به قیمت 3,330 دلار در هر اونس

قیمت طلا در روز چهارشنبه، یک روز پس از رسیدن به بالاترین رکورد، ۴ درصد کاهش یافت. این کاهش پس از اظهارات رئیسجمهور ترامپ که نگرانیهای وال استریت را درباره

بانک جیپی مورگان پیشبینی کرده است که قیمت طلا تا سهماهه دوم سال ۲۰۲۶ به بالای ۴۰۰۰ دلار در هر اونس برسد. بر اساس یادداشتی از این شرکت، قیمت طلا

در روزهای اخیر، قیمت طلا روند صعودی خود را ادامه داده و به مرز ۳۴۸۲ دلار رسیده است و در حال رسیدن به ۳۵۰۰ دلار است. این افزایش قابل توجه به

توییت طعنهآمیز دونالد ترامپ که نوشت «هرکس طلا دارد، قانون را مینویسد»، در بحبوحه جهش ۱۰۰ دلاری قیمت طلا، فراتر از یک شوخی ساده بود. این جمله بازتابی از راهبرد

طلای جهانی امروز رکورد جدیدی ثبت کرد و برای نخستین بار به 3430.35 دلار رسید. روند صعودی پرقدرت طلا توجه همه معاملهگران و تحلیلگران را به خود جلب کرده است.

شاخص دلار آمریکا به پایینترین سطح خود از ژانویه ۲۰۲۴ سقوط کرده است و معاملات آتی شاخصهای سهام ایالات متحده نیز کاهش یافتهاند. این افت پس از انتقاد شدید دونالد

طلا معاملات این هفته را با آهنگی آرام و محتاطانه آغاز کرد، اما تداوم تنشهای تجاری و سیگنالهای ضمنی جروم پاول مبنی بر احتمال تغییر رویکرد فدرال رزرو بهسرعت موجب

شرکت BCA Research اخیراً پیشبینی کرده است که احتمال تشدید تنش نظامی میان چین و تایوان طی ۱۲ ماه آینده به ۳۵٪ افزایش یافته است. این افزایش نگرانیها به دلیل

بازار جهانی طلا شاهد تغییرات قابل توجهی در جریان صادرات و واردات پس از حذف فلزات از تعرفههای متقابل ترامپ بوده است. دادهها نشان میدهند که طلایی که از دسامبر

قیمت طلا (XAUUSD) در جریان معاملات روز سهشنبه در بازار آمریکای شمالی، نزدیک به بالاترین رکورد تاریخی خود (ATH) در حدود 3245 دلار باقی مانده است. این فلز گرانبها قدرت

بانک گلدمن ساکس پیشبینی خود برای قیمت طلا در پایان سال ۲۰۲۵ را به ۳,۷۰۰ دلار در هر اونس افزایش داده است. این بانک افزایش قیمت طلا را به عواملی

پس از یکی از غیرمنتظرهترین هفتهها در بازارهای جهانی، طلا بار دیگر جایگاه خود را بهعنوان دارایی برتر و پناهگاه امن سرمایهگذاران تثبیت کرد؛ موجی از نگرانی و عدم قطعیت،

طلا بار دیگر توانست جایگاه خود را به عنوان یکی از امنترین سرمایهگذاریها در شرایط بحران اقتصادی تثبیت کند. این فلز گرانبها امروز با افزایش ۱.۳٪ به بالای ۳۱۰۰ دلار

دویچه بانک، همچنان به دیدگاه مثبت خود نسبت به طلا پایبند است و پیشبینی قیمت این فلز گرانبها را برای سالهای ۲۰۲۵ و ۲۰۲۶ افزایش داده است. این مؤسسه مالی

بازار فلزات گرانبها و دیگر داراییها این هفته را با نوسانات شدید پشت سر گذاشت؛ آغاز حرکتها با خوشبینی نسبت به احتمال اجرای محدود و هدفمند تعرفههای رئیسجمهور ترامپ همراه

بازارهای جهانی پس از امضای فرمان اجرایی توسط رئیسجمهور آمریکا، دونالد ترامپ، که تعرفه ۱۰٪ بر تمام واردات از شرکای تجاری آمریکا از ۵ آوریل اعمال خواهد کرد، در وضعیت

انتظار داریم اثرات تورمی معنادار تعرفهها در ماههای ژوئن، ژوئیه و اوت خود را در دادهها نشان دهند. اگر چنین

وزارت خزانهداری آمریکا امروز ۶۹ میلیارد دلار اوراق دوساله را با نرخ بازده نهایی ۳.۷۸۶٪ به فروش رساند. این نرخ

رئیس فدرال رزرو نیویورک در تازهترین اظهارات خود گفت: اقتصاد آمریکا امسال با سرعت کمتری رشد خواهد کرد، اما بازار

جان ویلیامز، رئیس فدرال رزرو نیویورک، امروز اعلام کرد: سیاست پولی فعلی «کمی محدودکننده» است و فضای لازم را برای

بیل گروس، چهره سرشناس بازار اوراق، در یادداشتی نوشت: «بر اساس دادههای تاریخی، #نرخ بازده_اوراق ۱۰ ساله آمریکا معمولاً حدود

کوین هَسِت در گفتوگو با پولیتیکو اعلام کرد: «بهمحض تصویب لایحه مالیاتی، توافقنامههای تجاری آغاز خواهد شد.» با این حال،

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید