تأسیسات غنیسازی فوردو، که در دل کوهی در نزدیکی شهر مذهبی قم و در عمق ۵۰۰ متری زمین پنهان شده، به یکی از پیچیدهترین چالشهای

تأسیسات غنیسازی فوردو، که در دل کوهی در نزدیکی شهر مذهبی قم و در عمق ۵۰۰ متری زمین پنهان شده، به یکی از پیچیدهترین چالشهای

اقتصاددان ارشد موسسه سیتیگروپ اعلام کرده است که تعرفهها یک شوک رکود تورمی برای اقتصاد ایالات متحده هستند. احتمال رکود اقتصادی بین ۴۰٪ تا ۴۵٪ برآورد شده است. پیشبینی میشود

بانک جیپی مورگان پیشبینی کرده است که قیمت طلا تا سهماهه دوم سال ۲۰۲۶ به بالای ۴۰۰۰ دلار در هر اونس برسد. بر اساس یادداشتی از این شرکت، قیمت طلا

جدیدترین گزارش درباره تورم مصرفکننده نشان داد که تورم کاهش یافته، اما همچنان بالاتر از هدف سالانه ۲ درصدی فدرال رزرو است. بانکداران مرکزی ترجیح میدهند نرخ بهره خود را

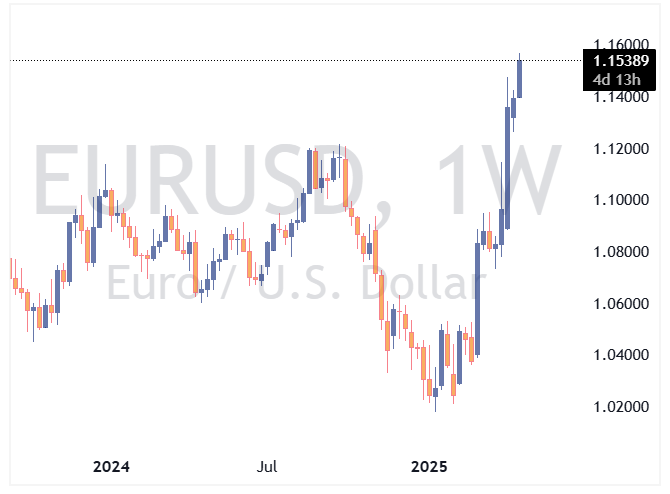

دلار تحت فشارهای تازهای قرار گرفته است، چرا که نگرانیها درباره استقلال فدرال رزرو یکی از پایههای اساسی ارزش دلار به عنوان ارز ذخیره جهانی را تهدید میکند. اگرچه انتظار

مؤسسه بانک آمریکا پیشبینی رشد اقتصادی بریتانیا در سال ۲۰۲۵ را از ۱.۴٪ به ۱.۱٪ کاهش داده است که نشاندهنده چشمانداز ضعیفتر اقتصاد این کشور است. علاوه بر این، انتظار میرود

اورسولا فون در لاین، رئیس کمیسیون اروپا، اعلام کرد که کشورهای جهان به دنبال همکاری با اروپا به عنوان یک شریک تجاری قابل اعتماد هستند. این اظهارات در حالی مطرح

در روزهای اخیر، جفت ارز USDJPY برای اولین بار از سپتامبر گذشته به زیر سطح ۱۴۰ سقوط کرده است. این اتفاق مهم نشاندهنده فشارهای شدید بازار بر ارز آمریکا و

بازارهای مالی همچنان در انتظار توافقات تجاری میان آمریکا و شرکای تجاری آن هستند. شاخص S&P 500 از زمان توقف ۹۰ روزه تعرفهها، ۲.۵ تریلیون دلار کاهش یافته است. در

دونالد ترامپ، رئیسجمهور ایالات متحده، هشدار داده است که اقتصاد این کشور ممکن است با کندی رشد مواجه شود، مگر اینکه نرخ بهره فوراً کاهش یابد. وی در اظهاراتی تند،

در روزهای اخیر، قیمت طلا روند صعودی خود را ادامه داده و به مرز ۳۴۸۲ دلار رسیده است و در حال رسیدن به ۳۵۰۰ دلار است. این افزایش قابل توجه به

شاخص دلار آمریکا روز دوشنبه به پایینترین حد خود در سه سال اخیر رسید؛ زیرا تهدیدهای رئیس جمهور دونالد ترامپ مبنی بر پایان دادن به استقلال بانک مرکزی آمریکا، بازارهای

صادرات کره جنوبی در ماه آوریل، بر اساس بررسی اولیه فعالیت در ۲۰ روز اول ماه، به طور قابل توجهی کاهش یافت. این دادهها نشان میدهد که تعرفههای آمریکا شروع

توییت طعنهآمیز دونالد ترامپ که نوشت «هرکس طلا دارد، قانون را مینویسد»، در بحبوحه جهش ۱۰۰ دلاری قیمت طلا، فراتر از یک شوخی ساده بود. این جمله بازتابی از راهبرد

طلای جهانی امروز رکورد جدیدی ثبت کرد و برای نخستین بار به 3430.35 دلار رسید. روند صعودی پرقدرت طلا توجه همه معاملهگران و تحلیلگران را به خود جلب کرده است.

یورو در بازارهای مالی به ۱.۱۵۳۸ دلار رسید که بالاترین سطح خود از نوامبر ۲۰۲۱ تاکنون است. تحلیلگران معتقدند که این رشد به دلیل ضعف دلار آمریکا و نقدشوندگی بالای

تغییر در رابطه میان نرخ بهره و ارزش دلار نشاندهنده وجود استرس در بازارهای مالی است. این گپ همچنان در حال افزایش بوده و نرخهای بهره بالا نتوانستهاند حمایت مورد

شاخص دلار آمریکا به پایینترین سطح خود از ژانویه ۲۰۲۴ سقوط کرده است و معاملات آتی شاخصهای سهام ایالات متحده نیز کاهش یافتهاند. این افت پس از انتقاد شدید دونالد

تریدینگ ویو یک پلتفرم معاملاتی در فارکس با بیش از 100 میلیون کاربر فعال است که امکان اتصال به حساب های معاملاتی بروکرها را به پلتفرم خود فراهم می کند.

جفت ارز دلار آمریکا به ین ژاپن (USDJPY) به پایینترین سطح هفت ماه گذشته سقوط کرده است. دلار آمریکا همچنان تحت فشار سیاستهای اقتصادی واشنگتن است که به نظر میرسد

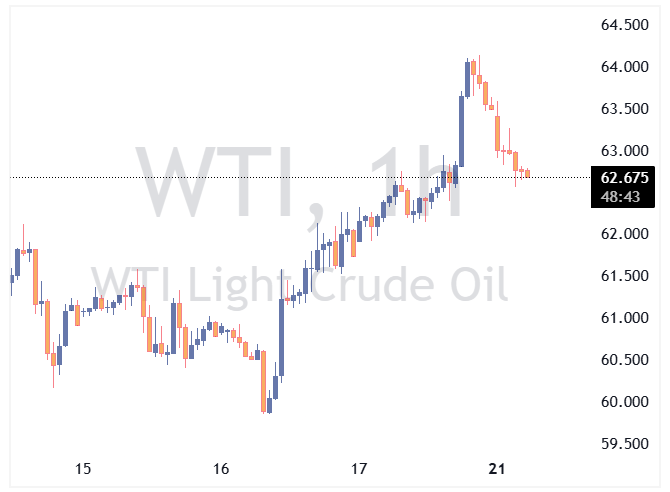

قیمت نفت بیش از ۱.۵ درصد کاهش یافت. این افت به دلیل نگرانیها در مورد تأثیر تعرفههای آمریکا بر رشد تقاضای سوخت و پیشرفت در مذاکرات هستهای میان ایران و آمریکا

طلا معاملات این هفته را با آهنگی آرام و محتاطانه آغاز کرد، اما تداوم تنشهای تجاری و سیگنالهای ضمنی جروم پاول مبنی بر احتمال تغییر رویکرد فدرال رزرو بهسرعت موجب

مصرفکنندگان آمریکایی این روزها چگونه خرید میکنند؟ گزارشهای شرکتها، تصویری دوگانه نشان میدهد: گروهی که کمربندها را محکم کردهاند و گروهی که همچنان بیدغدغه خرج میکنند. در حالی که یک

بازی تعرفهای ترامپ ادامه دارد در حالی که فضای بازار همچنان تحت تاثیر سیاستهای تجاری دونالد ترامپ، رئیس جمهور آمریکا، قرار دارد، توجه معاملهگران به برآوردهای اولیه شاخص مدیران خرید

بانک مرکزی اروپا در سال جاری به کاهش نرخ بهره ادامه داده است، در حالی که همتای آمریکایی آن، فدرال رزرو، آن را ثابت نگه داشته است. فدرال رزرو به

شرکت BCA Research اخیراً پیشبینی کرده است که احتمال تشدید تنش نظامی میان چین و تایوان طی ۱۲ ماه آینده به ۳۵٪ افزایش یافته است. این افزایش نگرانیها به دلیل

بازار جهانی طلا شاهد تغییرات قابل توجهی در جریان صادرات و واردات پس از حذف فلزات از تعرفههای متقابل ترامپ بوده است. دادهها نشان میدهند که طلایی که از دسامبر

چندین پیشبینی اقتصادی اکنون اعلام میکنند که اقتصاد آمریکا وارد دورهای از «رکود تورمی» میشود که شامل رشد اقتصادی راکد و تورم بالا است. تعرفهها میتوانند قیمتهای مصرفکننده را افزایش

پاول علیرغم موضع هاوکیش خود، نتوانست دیروز دلار را تقویت کند، چراکه بازار فارکس همچنان تمرکز زیادی بر عملکرد نسبی داراییهای ریسکی دارد. یورو همچنان در موقعیت مناسبی برای بهرهمندی

طبق نظرسنجی جدید رویترز، رشد اقتصادی ایالات متحده برای سالهای ۲۰۲۵ و ۲۰۲۶ کاهش یافته و احتمال رکود اقتصادی در سال آینده به ۴۵٪ رسیده است که بالاترین میزان از

معامله در بازارهای مالی مستلزم آگاهی کامل از نوع و زمان تأثیر اخبار است. سخنرانی اخیر جروم پاول، رئیس فدرال رزرو، نمونهای از تأثیر اخبار قدیمی بر بازارها بود. با

نماینده ایران در نامهای به شورای امنیت سازمان ملل اعلام کرد: «ایران به اقدامات غیرقانونی و بزدلانه اسرائیل، پاسخی قاطع

روسیه حملات اسرائیل به تأسیسات ایران را «غیرقانونی، بیدلیل و ناقض منشور سازمان ملل» خواند. مسکو هشدار داده است که

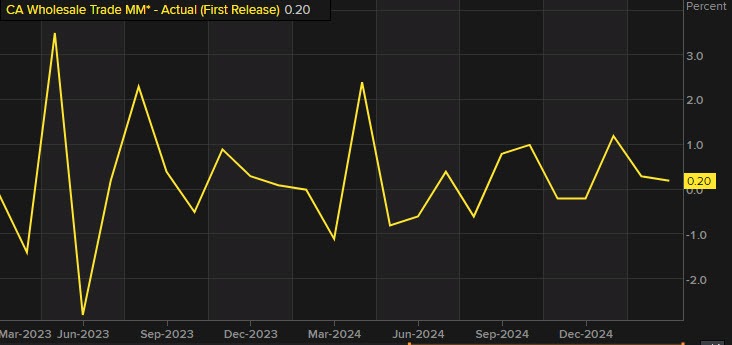

فروش عمدهفروشی کانادا در آوریل با افت شدید ۲.۳٪ مواجه شد، در حالی که انتظار میرفت تنها ۰.۹٪ کاهش یابد.

یک منبع امنیتی به خبرگزاری فارس اعلام کرد که انتقام ایران بهزودی انجام خواهد شد.

خبرگزاری مهر ایران گزارش داده است که انفجار مهیبی در شهر همدان شنیده شده است.

وال استریت ژورنال گزارش داده است که اسرائیل عملیات نظامی و حملات علیه ایران را برای ۱۴ روز آینده برنامهریزی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید