سخنگوی وزارت انرژی اسرائیل: بخش انرژی قادر به تأمین نیازهای سوختی کشور است

سخنگوی وزارت انرژی اسرائیل: بخش انرژی قادر به تأمین نیازهای سوختی کشور است

بانک گلدمن ساکس پیشبینی قیمت نفت را کاهش داد، زیرا تعرفهها چشمانداز رشد اقتصادی آمریکا را کاهش داده و اوپک و همپیمانانش تولید را افزایش دادهاند.

اعتماد مجدد سرمایهگذاران طلا این هفته به ثمر رسید و این فلز گرانبها سرانجام از مرز ۳,۰۰۰ دلار در هر اونس عبور کرد و طی پنج روز معاملاتی، عملکرد قدرتمندی

تعرفهها همچنان در صدر اولویتهای سرمایهگذاران دلار آمریکا این هفته عملکردی مختلف در برابر ارزهای اصلی داشت، چرا که سیاستهای تعرفهای غیرقابل پیشبینی دونالد ترامپ، رئیس جمهور آمریکا، سرمایهگذاران را

ریسک ریورسال یکماهه EURUSD که هزینه خرید یک اختیار خرید یورو را در مقابل یک اختیار فروش معادل آن نشان میدهد، در حال معکوس کردن روند صعودی مشاهدهشده در اوایل

طلا به عنوان یک دارایی امن بار دیگر مورد توجه سرمایهگذاران قرار گرفته و با عبور از مرز ۳,۰۰۰ دلار در هر اونس به رکورد تاریخی جدیدی دست یافته است.

بر اساس دادههای EPFR نقل شده توسط بانک آمریکا، در هفته منتهی به چهارشنبه، سرمایهگذاران 2.8 میلیارد دلار از صندوقهای سهام بیرون کشیدند، که این بزرگترین خروجی سالانه تا به

جف گاندلاچ، مدیر ارشد سرمایهگذاری دابللاین، معتقد است که بازار سهام آمریکا در سال ۲۰۲۵ به شدت بیش از حد ارزشگذاری شدهاند و احتمال رکود اقتصادی آمریکا را ۶۰ درصد

ارزش دلار در برابر ین ژاپن (USDJPY) روند نزولی خود را ادامه داده و به محدوده حمایتی کلیدی بین ۱۴۷.۲۰ تا ۱۴۷.۳۳۸ نزدیک شده است. این منطقه قیمتی از اوت

باوجود اینکه بسیاری از عوامل مثبتی که معمولاً قیمت فلز زرد را تحت تأثیر قرار میدهند، حضور ندارند، رالی طلا همچنان در حال رخ دادن است. ، طبق گفته راس

با وجود انتشار شاخص قیمت مصرفکننده هسته ایالات متحده که کمتر از حد انتظار بود، دلار تا حدی در حال بازیابی موقعیت خود است. اکنون تمرکز بازار بر روی انتشار

مؤسسه IFW پیشبینی کرده است که اقتصاد آلمان در سال 2026 با رشد 1.5 درصدی مواجه خواهد شد که این رقم از پیشبینی قبلی 0.9 درصد بیشتر است. این در

بازار سهام در آسیا روز پنجشنبه کاهش یافت و افزایش اولیه را پس داد، زیرا نگرانیها درباره تأثیر اقتصادی سیاستهای تجاری رئیسجمهور دونالد ترامپ بر خوشبینی اولیه ناشی از خوانش

موسسه سیتیگروپ پیشبینی میکند که قیمت مس در سه ماه آینده به 10,000 دلار در هر تن خواهد رسید. بازار جهانی مس همچنان تا زمانی که زمانبندی تعرفههای وارداتی آمریکا

به گزارش بلومبرگ، آلمان در حال آماده شدن برای رهبری اروپا است، اگر فریدریش مرتس بتواند این کار را انجام دهد. با تجربه اروپا از ویرانگرترین جنگ خود از سال

بانک جیپی مورگان در حال تنظیم معاملات تجاری خود است تا به شرایط کلان اقتصادی متغیر پاسخ دهد و به کاهش استثنایی بودن اقتصادی ایالات متحده، عدم قطعیت تعرفهها و

طبق نظرسنجی رویترز، بانک مرکزی ژاپن قرار است در تاریخ 19 مارس نرخ بهره را در سطح 0.50 درصد نگه دارد و انتظار میرود که در سه ماهه سوم سال

ترسها از اینکه یک جنگ تجاری جهانی باعث رکود اقتصادی در ایالات متحده و دیگر کشورهای جهان شود، منجر به فشار فروش گسترده در بازارهای سهام شده است، به طوری

تنشهای تجاری با اجرای تعرفههای آمریکا بر فولاد و آلومینیوم امروز شدت گرفته است، پس از آنکه دیروز تهدید موقتی برای دو برابر کردن تعرفهها بر کانادا مطرح شد. انتظار

بانک گلدمن ساکس هدف پایان سال ۲۰۲۵ برای شاخص S&P 500 را از ۶۵۰۰ به ۶۲۰۰ کاهش داد که نشاندهنده کاهش ۴٪ در نسبت قیمت به سود (P/E) پیشبینی شده

قیمت طلا در ماه فوریه به بالاترین سطح تاریخی خود رسید و به گفته استراتژیستهای وناک (VanEck)، «بحران اعتماد (crisis of confidence)» به دلار آمریکا میتواند قیمتها را بیشتر نیز

تحولات سیاسی اخیر در کانادا، از کنارهگیری نخست وزیر جاستین ترودو گرفته تا تهدیدهای رئیس جمهور آمریکا درباره الحاق این کشور، صحنه انتخابات را کاملاً دگرگون کرده است. طبق جدیدترین

بازار سهام ایالات متحده در آغاز این هفته تحت فشار باقی ماند. در همین حال، بازار سهام اروپا نیز کاهش یافت و این امر به دلار کمک کرد تا جریانهای

به گزارش بلومبرگ، مذاکرات بین آمریکا و چین در مورد تجارت و مسائل دیگر در سطوح پایینتر گیر کرده است و باعث ایجاد ناامیدی شده است. افرادی که با این

بانک UBS قیمت هدف خود برای سهام تسلا را به ۲۲۵ دلار کاهش داده است، که هنوز هم برای بسیاری بسیار بالا به نظر میرسد. بانک UBS اعلام کرده است

انتظار میرود که فدرال رزرو در جلسه هفته آینده نرخ بهره را تغییر ندهد و بازار بیشتر به سیگنالهایی توجه کند که نشاندهنده اقدامات بعدی است. اما در پشت صحنه،

در حالی که چین نقش تأثیرگذاری در بازار طلا داشته است، به نظر میرسد که یک رهبر جدید در میان بانکهای مرکزی، ظهور کرده است. به گفته کریشان گوپال، تحلیلگر

هفته گذشته بازارهای فارکس به شدت تحت تأثیر رویدادهای اروپا قرار داشتند، اما این هفته تمرکز بر چین خواهد بود. اقدامات تلافیجویانه تجاری چین علیه کالاهای کشاورزی ایالات متحده اجرایی

روز دوشنبه، سهام و بازده اوراق قرضه خزانهداری کاهش یافتند؛ زیرا نگرانیها در مورد وضعیت اقتصاد ایالات متحده تأثیر بر اشتهای سرمایهگذاران برای ریسک کردن داشت. بازارهای سهام آسیایی کاهش

قیمت سربهسر نفت، معیاری کلیدی برای کشورهای صادرکننده نفت محسوب میشود. این شاخص نشان میدهد که هر کشور برای تأمین بودجه خود به چه قیمتی برای هر بشکه نفت نیاز

پس از پشت سر گذاشتن نخستین هفته کاهشی در دو ماه اخیر، قیمت طلا در هفته جاری بار دیگر در مسیر صعود قرار گرفت و توانست اعتماد فعالان بازار را

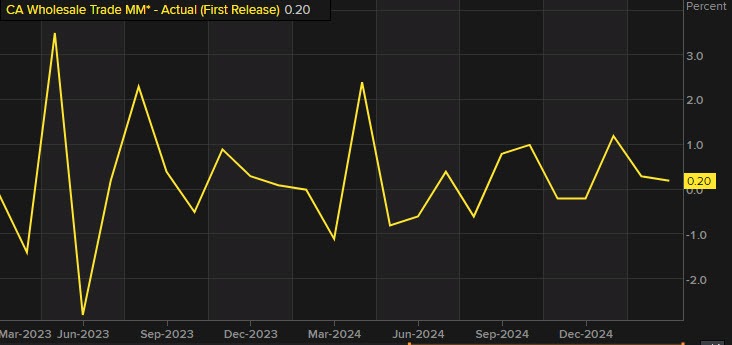

فروش عمدهفروشی کانادا در آوریل با افت شدید ۲.۳٪ مواجه شد، در حالی که انتظار میرفت تنها ۰.۹٪ کاهش یابد.

یک منبع امنیتی به خبرگزاری فارس اعلام کرد که انتقام ایران بهزودی انجام خواهد شد.

خبرگزاری مهر ایران گزارش داده است که انفجار مهیبی در شهر همدان شنیده شده است.

وال استریت ژورنال گزارش داده است که اسرائیل عملیات نظامی و حملات علیه ایران را برای ۱۴ روز آینده برنامهریزی

ترامپ: دو ماه پیش به ایران یک ضربالاجل ۶۰ روزه برای توافق دادم. باید این کار را انجام میدادند! امروز

فاینشنال تایمز: پس از حمله اسرائیل به ایران، معاملهگران بازار نفت تحولات تنگه هرمز را زیر نظر دارند.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید