فرمانده ارشد ارتش جمهوری اسلامی: حملات علیه اسرائیل در ساعات آینده تشدید خواهد شد — به گزارش ایرنا. موج جدیدی از صدها پهپاد در راه

فرمانده ارشد ارتش جمهوری اسلامی: حملات علیه اسرائیل در ساعات آینده تشدید خواهد شد — به گزارش ایرنا. موج جدیدی از صدها پهپاد در راه

هفته گذشته، کسری تجاری بزرگ ایالات متحده باعث شد که پیشبینیهای رشد اقتصادی برای سهماهه اول سال در آمریکا به شدت کاهش یابد، اما گلدمن ساکس با بررسی دقیقتر دادهها

توافق معدنی مورد انتظار بین ایالات متحده و اوکراین دیروز پس از یک جلسه پرتنش در دفتر بیضی شکل کاخ سفید میان رئیسجمهور دونالد ترامپ و رئیسجمهور اوکراین ولادیمیر زلنسکی

روند صعودی هشت هفتهای متوالی طلا که در آن قیمتها به طور مکرر رکوردهای جدیدی ثبت کردند، به پایان رسیده است. پیشبینی میشود که قیمتها این هفته بیش از 3%

در حالی که بازارها پیامدهای درگیری روز جمعه بین ولادیمیر زلنسکی و دونالد ترامپ را بررسی میکنند، تمرکز امروز بر این است که آیا تعرفههای آمریکا بر مکزیک و کانادا

به گزارش بلومبرگ، اندرو بیلی، رئیس بانک مرکزی انگلستان، معتقد است که افزایش مجدد تورم نگرانکننده نیست. اما سیاستگذاران سابق کمتر متقاعد شدهاند و میگویند که بانک مرکزی ممکن است

وارن بافت در مصاحبهای با CBS در آخر هفته درباره تعرفههای ترامپ صحبت کرد. او اظهار داشت که تعرفهها میتوانند تورم را تحریک کنند و به مصرفکنندگان آسیب برسانند. بافت

در حالی که قیمت طلا تحت فشار یک عامل منفی مشخص قرار نگرفت، با افزایش فشار فروش توسط معاملهگران و سرمایهگذاران، اولین افت هفتگی طلا در دو ماه اخیر به

آیا اقدامات ایلان ماسک بر گزارش NFP تأثیر میگذارد؟ دلار در نیمه اول هفته در برابر برخی ارزهای اصلی ضعیف عمل کرد، زیرا سرمایهگذاران برای اولین بار از زمان نشست

در اواخر 2024، موجودیهای COMEX افزایش یافت، چرا که نگرانیها درباره تأثیر تعرفهها بر واردات طلا بیشتر شده بود. این رشد ناگهانی واردات طلا به آمریکا بسیاری را شگفتزده کرد،

در دنیای پویای بازارهای مالی، طلا همواره به عنوان پناهگاهی امن برای سرمایهگذاران مطرح بوده است. قیمت طلا تحت تأثیر عوامل متعددی قرار دارد که از جمله آنها میتوان به

در پاسخ به انتقادات دربارهی «ابهام» تعرفهها، رئیسجمهور ترامپ دیروز بهطور قاطع اعلام کرد که تعرفهها از سهشنبه آینده بر کانادا، مکزیک و چین، یعنی روزی که او سخنرانی خود

طلا پس از یک روند صعودی چشمگیر از 2620 دلار در نوامبر به 2953 دلار در هفته گذشته رسید. با این حال، نشانههایی از ضعف در این روند ظاهر شده

ذخایر طلا در ایالات متحده حالا بیشتر از گذشته مورد توجه قرار گرفتهاند، چرا که نگرانیهایی درباره مقدار واقعی طلاهای موجود در انبارها پیش آمده است. به همین دلیل، رئیسجمهور

به گفته دانیل غالی، استراتژیست ارشد کامودیتی در TD Securities، قیمت طلا در موقعیتی منحصربهفرد قرار دارد که بدون توجه به عملکرد دلار آمریکا در هفتههای آینده میتواند افزایش یابد،

سطوح نوسان بازار فارکس نزدیک به پایینترین سطح در دو ماه اخیر باقی مانده است، زیرا سرمایهگذاران در حال ارزیابی موضوعات اصلی هستند. با توجه به قیمتگذاری داراییها در اروپای

خبرگزاری آکسیوس گزارش میدهد که ترامپ هفته آینده تعرفهها بر کانادا و مکزیک را ادامه خواهد داد. کاخ سفید همچنان برنامه دارد تا هفته آینده تعرفه ۲۵٪ بر واردات از

موسسه سیتی پیشبینی میکند که ایالات متحده تا سهماهه چهارم ۲۰۲۵ تعرفه ۲۵٪ بر واردات مس اعمال خواهد کرد. این پیشبینی به دنبال یک دستور اجرایی توسط رئیسجمهور دونالد ترامپ

بانک استرالیا (CBA) میگوید چین میتواند به تقویت دلار استرالیا، دلار نیوزیلند و یوان چین کمک کند. گزارش وال استریت ژورنال نشان میدهد که نسبت AUDUSD از زمان پیروزی ترامپ

طبق آخرین دادههای دولتی، واردات طلا چین از طریق هنگ کنگ در ماه گذشته به پایینترین سطح خود در نزدیک به سه سال اخیر رسید، در حالی که صادرات جواهرات

رئیسجمهور آمریکا، دونالد ترامپ، روز سهشنبه دستور تحقیق درباره احتمال وضع تعرفه بر واردات مس را داد تا تولید این فلز مهم برای خودروهای برقی، تجهیزات نظامی و کالاهای مصرفی

با وجود رشد بازارهای دیگر، بازار مسکن آمریکا همچنان تحت فشار است. شرکت لوز (Lowe’s)، یکی از بزرگترین فروشگاههای بهسازی خانه، گزارش مالی خود را منتشر کرد که تصویری از

دلار شب گذشته پس از تصویب لایحه بودجه در مجلس نمایندگان که زمینه را برای اجرای برنامه کاهش مالیاتهای رئیسجمهور ترامپ فراهم میکند، کمی حمایت پیدا کرد. تمرکز بر سیاستهای

بر اساس نظرسنجی رویترز، شاخص نیکی ژاپن تا پایان ژوئن با توجه به چشمانداز قویتر شرکتها ۴.۶٪ افزایش خواهد یافت. پیشبینی میشود که شاخص نیکی تا اواسط سال ۲۰۲۵ با

در حالی که نگرانیهای اقتصادی بیشتر میشوند، مس به ما نشان میدهد که اوضاع در ایالات متحده ممکن است به نقطه بحرانی برسد. بخش عمدهای از عملکرد بازار سهام در

فدرال رزرو ایالات متحده فرایندی را آغاز کرده است که پیامدهای گستردهای برای اقتصاد جهانی خواهد داشت: بازنگری در چارچوبی که بر اساس آن نرخهای بهره را تعیین میکند –

ترامپ دیروز گفت که تعرفهها بر مکزیک و کانادا همچنان روی میز است و تا موعد نهایی یعنی دوشنبه آینده بررسی خواهد شد. بازارها هنوز تمایلی به پیشبینی این موضوع

بر اساس نظرسنجی رویترز، تمامی ۶۶ اقتصاددان پیشبینی کردهاند که بانک مرکزی انگلیس نرخ بهره را در ماه مارس در ۴.۵۰٪ نگه خواهد داشت. همچنین میانه پیشبینیها نشاندهنده کاهش نرخ

بانک UBS: قیمت نفت برنت تا پایان سهماهه دوم به ۸۰ دلار در هر بشکه میرسد. بازار جهانی نفت به دلیل انضباط اوپک پلاس همچنان رقابتی باقی خواهد ماند.

بانک جی پی مورگان اعلام کرده است که ریسک اخبار مربوط به تعرفهها به عنوان یک موضوع مداوم در طول سال و بعد از آن دیده میشود. یادداشتی از جی

وارن بافت کسی نیست که بیهدف حرف بزند. هرگاه او صحبت میکند، اهالی دنیای مالی به دقت گوش میدهند. در سن 94 سالگی، این سرمایهگذار نامدار، با استفاده از نامه

نماینده ایران در نامهای به شورای امنیت سازمان ملل اعلام کرد: «ایران به اقدامات غیرقانونی و بزدلانه اسرائیل، پاسخی قاطع

روسیه حملات اسرائیل به تأسیسات ایران را «غیرقانونی، بیدلیل و ناقض منشور سازمان ملل» خواند. مسکو هشدار داده است که

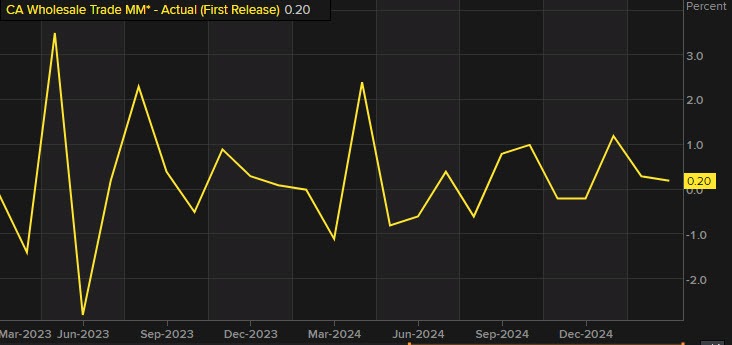

فروش عمدهفروشی کانادا در آوریل با افت شدید ۲.۳٪ مواجه شد، در حالی که انتظار میرفت تنها ۰.۹٪ کاهش یابد.

یک منبع امنیتی به خبرگزاری فارس اعلام کرد که انتقام ایران بهزودی انجام خواهد شد.

خبرگزاری مهر ایران گزارش داده است که انفجار مهیبی در شهر همدان شنیده شده است.

وال استریت ژورنال گزارش داده است که اسرائیل عملیات نظامی و حملات علیه ایران را برای ۱۴ روز آینده برنامهریزی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید