در حالی که تنشها میان ایران و اسرائیل اوج گرفته، بازارها واکنشهایی متفاوت نشان میدهند: قیمت #نفت دوباره افزایشی شده و حدود ۲ دلار دیگر

در حالی که تنشها میان ایران و اسرائیل اوج گرفته، بازارها واکنشهایی متفاوت نشان میدهند: قیمت #نفت دوباره افزایشی شده و حدود ۲ دلار دیگر

با روند خرید طولانی مدت بانکهای مرکزی و عدم قطعیت اقتصادی مرتبط با سیاستهای رئیسجمهور دونالد ترامپ که باعث شده طلا از دیگر کلاسهای دارایی در سال جاری بهتر عمل

گزارش شاخص قیمت مصرفکننده (CPI) امروز آمریکا نشان داد که تورم همچنان بالا مانده، که منجر به افزایش ارزش دلار و افت ۱ درصدی شاخص S&P 500 شده است. اما

ایالات متحده در زمینه واردات فولاد و آلومینیوم به شدت به کشورهای دیگر وابسته است. با توجه به سهم قابل توجه واردات این دو فلز از کشورهای مختلف، تغییرات در

در دو دهه اخیر، چین به یکی از بازیگران اصلی در عرصه تجارت جهانی تبدیل شده است. صادرات این کشور نهتنها به ایالات متحده، که به سرعت به سایر نقاط

یورو این هفته کمی بهتر عمل کرده است. هنوز مشخص نیست که آیا این به دلیل بازبینی مجدد است – که با عملکرد بهتر سهامهای منطقه یورو کمک شده است

پس از اظهارات رئیس فدرال رزرو، جروم پاول، در مورد کاهش نرخ بهره و دورنمای اقتصادی، اوراق قرضه کاهش یافتند. پاول اعلام کرد که فدرال رزرو نیازی به عجله در

مدیر Fidelity میگوید که روند صعودی سهام آمریکا «احساس میشود که به مراحل پایانی نزدیک است.» هشیاری در حال افزایش است. مدیر Fidelity، جوریین تیممر، اعلام کرد که روند صعودی

اگر رئیسجمهور ترامپ با بانک مرکزی دچار اختلاف شود، احتمال دارد که کنگره و دادگاهها بیشتر از دفعه قبل از او حمایت کنند. اگر فکر میکردید که رئیسجمهور دونالد ترامپ

در اواخر این هفته، فرستادگان کاخ سفید قصد دارند با همتایان اروپایی خود درباره چگونگی پایان دادن به جنگ تقریباً سه ساله در اوکراین گفتگو کنند. با این حال، برای

کنگره امروز در حال بحث و بررسی بر سر این موضوع است که آیا باید از روش یکلایحهای یا دولایحهای برای تصویب بودجه استفاده کند یا خیر. دیروز، سناتور پرنفوذ

طلا اخیراً در یک روند صعودی شدید قرار گرفته است، به طوری که قیمت آن تاکنون در سال 2025 بیش از 10٪ افزایش یافته است. قیمت طلا روز دوشنبه بیش

در مواجهه با تهدید تورم فزاینده، بانک مرکزی ایالات متحده تا سه ماهه بعدی برای کاهش مجدد نرخ بهره منتظر خواهد ماند. این در حالی است که اکثریت اقتصاددانان شرکتکننده

در حالی که منتظر اخبار جدید درباره تعرفههای دولت ترامپ هستیم، مشاهده میشود که برخی ارزهای اروپایی عملکرد بهتری دارند. بهویژه ارزهای اسکاندیناوی و برخی از ارزهای اروپای مرکزی و

پیشبینیهای تورم ژانویه آمریکا از ۱۷ بانک سرمایهگذاری نشان میدهد که اجماع برای شاخص قیمت مصرف کننده کلی ۰.۳۲٪ ماهانه و ۲.۹٪ سالانه و برای شاخص هسته ۰.۳٪ ماهانه و

تقریباً هیچکس در وال استریت رشد اخیر قیمت طلا را پیشبینی نکرد و پیشبینیهای مؤسسات مالی برای قیمت طلا در ۲۰۲۵ تا ۲۰۲۷ بسیار پایینتر از قیمت فعلی ۲۹۰۵ دلار

در کمدی غربی کلاسیک مل بروکس به نام زینهای شعلهور (Blazing Saddles)، شخصیت کلیوون لیتل با موجی از مردم شهر که از انتصاب او به عنوان کلانتر راک ریدج عصبانی

امروز، تدابیر تلافیجویانه چین علیه تعرفههای آمریکا اجرایی میشود. این اقدام در پاسخ به تعرفه ۱۰ درصدی جدید دولت ترامپ بر تمامی واردات چینی است. در واکنش، پکن اعلام کرده

هفته گذشته، هفته فوقالعاده برای طلا بود. نهتنها طلا روز دوشنبه توانست حمایت اولیه خود را در 2800 دلار در هر اونس حفظ کند، بلکه در ادامه به یکسری رکوردهای

ترکیب اختلاف گستردهتر نرخ بهره و گسترش تعرفههای آمریکا باعث ادامه حمایت از دلار شده است. بعید میدانیم که این وضعیت در هفته جاری تغییر کند. دلار: تعرفههای جدید در

نگاهی به قرادادهای آپشن فارکس امروز نشان میدهد که موارد قابل توجهی برای EURUSD در سطوح 1.0300 و 1.0350 وجود دارد. این جفت ارز امروز با گپ پایینتر باز شد،

(کیتکو نیوز) – طلا بار دیگر هفتهای خیرهکننده را به نمایش گذاشت. تداوم مناقشات تعرفهای در کنار نگرانیهای فزاینده از تورم، سرمایهگذاران را بیش از پیش به این فلز زرد

ترامپ بازارها را با بازی تعرفهها به لرزه درآورد با اتمام اولین نشست پولی بانکهای مرکزی در سال ۲۰۲۵، هفته آینده نسبتاً آرامتر خواهد بود. با این حال، گزارش مهم

روند تاریخی طلا در حال افزایش سرعت است و سرمایهگذاران توجه بیشتری به آن دارند. قیمت طلا در بازار اسپات این هفته به رکوردهای جدیدی رسید و از 2880 دلار

به گفته تحلیلگران، یک جنگ تجاری در حال ظهور بین ایالات متحده و چین میتواند باعث کاهش صادرات نفت خام آمریکا در سال 2025 برای اولین بار از زمان همهگیری

بانک مرکزی چین در ماه ژانویه برای سومین ماه متوالی ذخایر طلای خود را افزایش داد، حتی در حالی که این فلز گرانبها به رکورد جدیدی رسید. بر اساس دادههای

دلار امروز با ریسکهای نزولی مواجه است، زیرا احتمالاً نرخ اشتغال در آمریکا کاهش مییابد و بازبینیهای سالانه ممکن است قابل توجه باشند. این عوامل میتوانند جریانهای امن ناشی از

به گزارش فایننشنال تایمز، پس از انتخاب مجدد دونالد ترامپ، سرمایهگذاران اوراق قرضه به دنبال نشانههایی از فروش بزرگ بعدی در بازار خود بودند. فایننشنال تایمز معتقد است که باید

صندوق بینالمللی پول انتظار دارد که بانک مرکزی ژاپن امسال دوباره نرخ بهره را افزایش دهد و تا پایان سال ۲۰۲۷ به سطح نرمال ۱-۲٪ برسد. اقتصاد ژاپن پیشبینی میشود

بانکهای جهانی پیشبینی میکنند که قیمت طلا در سال ۲۰۲۵ همچنان بالا خواهد ماند و احتمالاً به سطح ۳۰۰۰ دلار خواهد رسید. این پیشبینیها به دلیل تداوم عدم قطعیتهای ژئوپلیتیکی

جفتارز USDJPY امروز با افت 121 پیپی به 151.37 رسیده و تحلیلگران کردیت آگریکول معتقدند که گزارش اشتغال غیرکشاورزی (NFP) روز جمعه میتواند محرک اصلی کاهش بیشتر این جفتارز باشد.

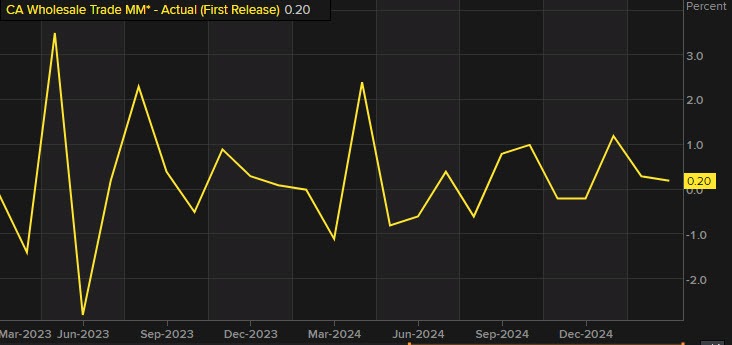

فروش عمدهفروشی کانادا در آوریل با افت شدید ۲.۳٪ مواجه شد، در حالی که انتظار میرفت تنها ۰.۹٪ کاهش یابد.

یک منبع امنیتی به خبرگزاری فارس اعلام کرد که انتقام ایران بهزودی انجام خواهد شد.

خبرگزاری مهر ایران گزارش داده است که انفجار مهیبی در شهر همدان شنیده شده است.

وال استریت ژورنال گزارش داده است که اسرائیل عملیات نظامی و حملات علیه ایران را برای ۱۴ روز آینده برنامهریزی

ترامپ: دو ماه پیش به ایران یک ضربالاجل ۶۰ روزه برای توافق دادم. باید این کار را انجام میدادند! امروز

فاینشنال تایمز: پس از حمله اسرائیل به ایران، معاملهگران بازار نفت تحولات تنگه هرمز را زیر نظر دارند.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید