هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای ریسکی افزایش یافتهاند. حرکات بازار

هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای ریسکی افزایش یافتهاند. حرکات بازار

فلسطینیها باید از کشورهای دیگر کمک بگیرند تا یک دولت موقت در غزه ایجاد و اداره شود. توافق آتشبس در غزه نزدیک به نتیجه است و ما منتظریم حماس پاسخ

قیمت طلا همچنان در یک رنج بزرگ تثبیت شده است در حالی که تلاش میکند تا مقاومت بالای 2700 دلار در هر اونس را شکسته و از آن عبور کند.

در ماه گذشته، نمودار شاخص S&P 500 شبیه به یک ترن هوایی بوده است، با افتهای بیشتر از رشدها که در نهایت به کاهش حدود 3.8 درصدی منجر شده است.

امروز ایالات متحده ارقام شاخص قیمت تولیدکننده برای ژانویه را منتشر میکند که انتظار میرود شاخص اصلی آن با افزایش 0.3 درصد ماهانه همراه باشد. این موضوع میتواند تردیدهای بیشتری

بر اساس نظرسنجی رویترز، تورم مصرفکننده در چین برای سال 2025 به میزان 0.8% و برای سال 2026 به میزان 1.4% پیشبینی شده است. بر اساس این نظرسنجی، انتظار میرود

افزایش سهام چین در حالی که دلار کاهش یافت – در بازار آسیا، بازار سهام چین در آسیا پیشتاز بود، دلار به دلیل گزارشهایی مبنی بر اینکه اعضای تیم اقتصادی

بانک سیتی اعلام کرد که اکنون انتظار دارد بانک انگلستان از ماه اوت 2025 کاهش متوالی نرخ بهره را اعمال کند. این در حالی است که پیشبینی قبلی برای ماه

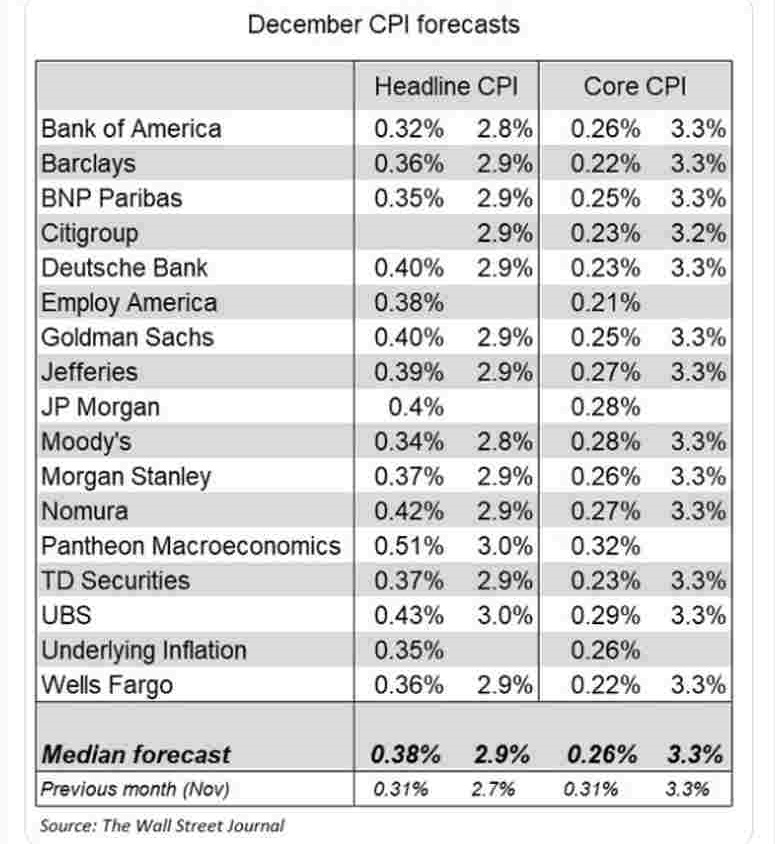

پیشبینیهای 17 اقتصاددان بانک سرمایهگذاری برای دادههای تورم آمریکا که قرار است چهارشنبه، 15 ژانویه 2025 منتشر شود، توسط وال استریت ژورنال منتشر شده است.

کاپتین از بانک UBS اعلام کرد که ریسک تعرفهها هنوز در بازار قیمتگذاری نشده است و معتقد است که تعرفهها تورمی هستند. وی همچنین هشدار داد که تعرفههای متحرک میتوانند

دونالد ترامپ، رئیس جمهور منتخب آمریکا، در دوران کارزار انتخاباتی خود وعدههایی مانند اعمال تعرفههای سنگین بر واردات، محدودیتهای سختگیرانه مهاجرتی، کاهش مقررات و کوچکسازی دولت را داد؛ اما اقتصادی

نقره (XAGUSD) هفته را با قیمت 30.41 دلار به پایان رساند و 2.68 افزایش داشت که ناشی از تقاضای قوی صنعتی و خرید بهعنوان دارایی امن بود. با انتشار گزارش

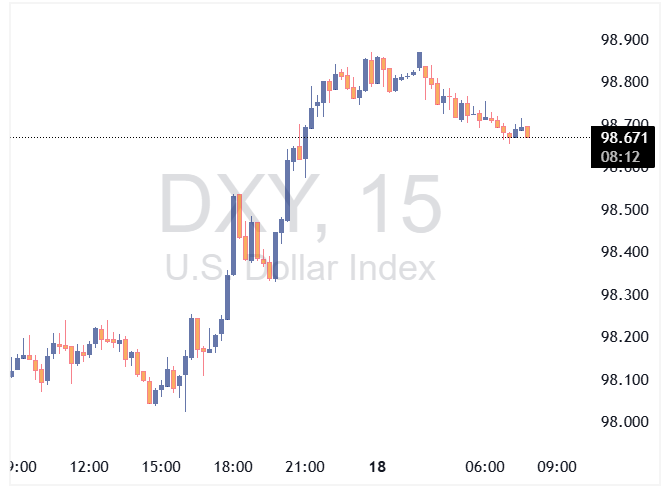

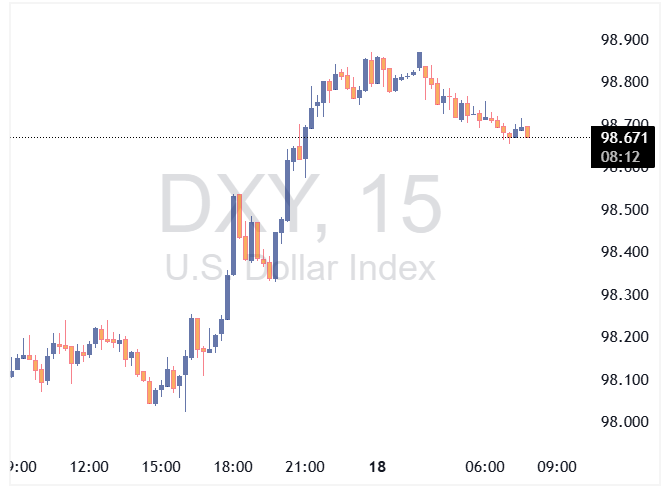

انتشار قوی دادههای اشتغال آمریکا در روز جمعه، موج دیگری از افزایش ارزش دلار را به همراه داشت. با توجه به احتمال انتشار یک مجموعه قوی دیگر از دادههای تورمی

موسسه بارکلیز پیشبینی میکند که فدرال رزرو یک کاهش نرخ بهره 25 نقطه پایه را در ژوئن 2025 اجرا خواهد کرد که در مقابل پیشبینی قبلی دو کاهش نرخ در

بانک مورگان استنلی پیشبینیهای نفت خود را پس از تحریمهای آمریکا علیه روسیه افزایش داده است. این بانک پیشبینی میکند که قیمت نفت برنت در سهماهه اول سال به 77.5

به گزارش بلومبرگ، آلمان آماده گزارش اقتصادی ناامیدکننده قبل از انتخابات زودهنگام است. تحلیلگران کاهش 0.2 درصدی تولید در سال 2024 را پیشبینی میکنند، با وجود افزایش اندک در سهماهه

به گزارش رویترز، چشمانداز مثبت دستمزدها و ضعیف بودن ین ژاپن توجه بانک مرکزی ژاپن را به ریسکهای تورمی جلب کرده است.

تورم آمریکا فعلا بالا خواهد ماند فدرال رزرو در سال ۲۰۲۴ پیشرفت کمی در مهار تورم داشت، به طوری که بیشتر شاخصهای تورمی نسبت به ابتدای سال تنها کمی کاهش

طلا در سال 2024 با وجود افزایش بازدهی اوراق قرضه و رشد دلار آمریکا، عملکردی قوی داشت. پل ویلیامز، مدیرعامل شرکت Solomon Global، در چشمانداز خود برای سال 2025 اعلام

بانکهای بزرگ جهانی در حال تجدید نظر در پیشبینیهای خود درباره سیاستهای پولی فدرال رزرو هستند. بانک آمریکا اعلام کرده است که دیگر انتظار هیچ کاهش نرخ بهرهای را در

قیمت قراردادهای آتی نفت برنت در روز چهارشنبه به بالاترین سطح خود در نزدیک به پنج ماه رسید، که ناشی از کاهش عرضه و انتظارات برای بازگشت تقاضا در چین

گزارش اشتغال بخش غیرکشاورزی ایالات متحده در ماه دسامبر کمتر از 3 ساعت دیگر منتشر میشود. پیشبینیها نشان میدهد که میانگین تعداد شغلهای جدید 165 هزار خواهد بود. بالاترین پیشبینی

پوند و اوراق قرضه دولتی بریتانیا پس از یک فروش عمده – هرچند منظم – اندکی آرامش یافتهاند. تعهد وزارت خزانهداری بریتانیا برای پایبندی به قوانین مالی، به معنای احتمال

قراردادهای آتی طلا در سه جلسه معاملاتی متوالی قدرت قابل توجهی نشان دادهاند و از پایینترین قیمت 2624.60 دلار در روز دوشنبه به نزدیک 2700 دلار در هر اونس تروی

با نزدیک شدن به مراسم تحلیف دونالد ترامپ در ۲۰ ژانویه، که آغاز دوره دوم ریاست جمهوری او خواهد بود، بازارها در حال آماده شدن برای تغییرات احتمالی هستند. جروم

دیوید تپر، بنیانگذار صندوق پوشش ریسک Appaloosa Management، یکی از موفقترین سرمایهگذاران جهان است که از زمان تأسیس صندوق خود، میانگین بازدهی سالانهای حدود ۲۵ درصد (پس از کسر هزینهها)

بر اساس گفتههای دانیل غالی، استراتژیست ارشد کامودیتی در TD Securities، طلا در نیمه دوم سال با کاهش نرخ بهره توسط فدرال رزرو افزایش خواهد یافت، اما داستان اصلی در

بر اساس نظرسنجی DMP بانک مرکزی انگلستان، رشد دستمزدهای پیشبینیشده برای سال آینده توسط شرکتها در دسامبر به میزان 4٪ باقی ماند. قیمتهای تولیدی سال آینده انگلستان در بازه 3

در سال 2024، جریانهای ورودی به ETFهای طلا و افزایش قابل توجه قیمت این فلز گرانبها، ارزش کل داراییهای تحت مدیریت (AUM) را به رکورد تاریخی 271 میلیارد دلار رساند.

مزایده بهتر اوراق قرضه ۳۰ ساله خزانهداری آمریکا و تعطیلات رسمی فدرال آمریکا میتواند امروز شرایط آرامتری را برای بازار اوراق قرضه و فارکس فراهم کند. با این حال، انتظار

بلومبرگ: پوند به ضعیفترین سطح خود در برابر دلار آمریکا در بیش از یک سال گذشته سقوط کرد، زیرا نگرانیهای سرمایهگذاران در مورد وضعیت مالی و تورم بریتانیا باعث کاهش

رسانههای اسرائیلی گزارش دادهاند که موساد یک پایگاه مخفی پهپادی در داخل خاک ایران ایجاد کرده است و از این

رافائل گروسی، رئیس آژانس بینالمللی انرژی اتمی، اعلام کرد که آمادگی دارد در اسرع وقت به ایران سفر کند تا

سازمان انرژی اتمی ایران اعلام کرد که تأسیسات هستهای نطنز آسیب دیده است، اما تاکنون هیچ تلفاتی گزارش نشده است.

رسانههای اسرائیلی گزارش دادند که ارتش اسرائیل اعلام کرده است که دیگر نیازی به حضور شهروندان در مناطق محافظتشده نیست.

وزارت خارجه آمریکا اعلام کرد که سفارت این کشور نشانههایی از احتمال عبور موشکها، پهپادها یا راکتها از حریم هوایی

ارتش اسرائیل تأیید کرد که حملهای گسترده علیه سامانههای دفاع هوایی ایران انجام داده است. این حمله شامل هدف قرار

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید