بر اساس تحلیلی از سوی هفت مدل پیشرفته هوش مصنوعی، بیشتر این مدلها پیشبینی کردهاند که درگیری میان ایران و اسرائیل بهصورت یک جنگ سایهدار

بر اساس تحلیلی از سوی هفت مدل پیشرفته هوش مصنوعی، بیشتر این مدلها پیشبینی کردهاند که درگیری میان ایران و اسرائیل بهصورت یک جنگ سایهدار

در نظریه بازیها، «بازی مرغ» به وضعیتی گفته میشود که در آن دو طرف به سمت برخورد حرکت میکنند و هرکدام که زودتر عقبنشینی کند، «مرغ» (ترسو یا بازنده) خوانده

جان والدورن، مدیر عملیاتی گلدمن ساکس: «اقتصاد آمریکا و مصرفکننده آمریکایی مقاومت فوقالعادهای نشان میدهند. کمی برای من هم عجیب است، اما باید گفت که مقاومت در اقتصاد بهوضوح قابل

دلار تحت فشار ترکیبی از دادههای ضعیف (شاخص ISM بخش تولید) و نگرانیهای بیشتر در بازار اوراق قرضه قرار گرفته است. با این حال، پرمیوم ریسک دلار هنوز فاصله چندانی

پیشبینیهای سازمان همکاری و توسعه اقتصادی پیشبینی: رشد تولید ناخالص داخلی ایالات متحده در سال ۲۰۲۵ را از ۲.۲٪ به ۱.۶٪ کاهش داد و پیشبینی سال ۲۰۲۶ را نیز از

بانک دویچه انتظار دارد که بانک مرکزی اروپا در نشست ۵ ژوئن نرخ بهره را ۲۵ نقطه کاهش دهد و به ۲.۰۰٪ برساند اما دستیابی به نرخ نهایی ۱.۵۰٪ همچنان

بانک استاندارد چارترد پیشبینی میکند که یورو در سطح ۱.۱۴ تثبیت شود؛ زیرا عوامل متضاد بر نرخ ارز تأثیر میگذارند. یورو تحت تأثیر سیاستهای بانک مرکزی اروپا و دادههای اقتصادی

طبق پیشبینی تحلیلگران، احتمالاً کارفرمایان ایالات متحده در ماه مه ۱۲۵,۰۰۰ شغل اضافه کردهاند، که کاهشی نسبت به ۱۷۷,۰۰۰ شغل در آوریل محسوب میشود. رشد اشتغال از زمان پایان پاندمی

صنعت لباس عروس ایالات متحده با چالش جدیدی روبرو شده است. میانگین قیمت لباس عروس امسال پیشبینی میشود به ۲,۰۰۰ دلار برسد که نسبت به ۱,۶۰۰ دلار در سال ۲۰۱۸

رئیسجمهور دونالد ترامپ برآورد ۱.۸ درصدی اداره بودجه کنگره برای رشد اقتصادی سالانه طی دهه آینده را رد کرد و پیشبینی نمود که اقتصاد آمریکا میتواند تا پنج برابر آن

بر اساس نظرسنجی رویترز ۱۷ نفر از ۲۳ اقتصاددان انتظار دارند بانک مرکزی کانادا حداقل دو بار دیگر در سال جاری نرخ بهره را کاهش دهد. از سوی دیگر، بازار

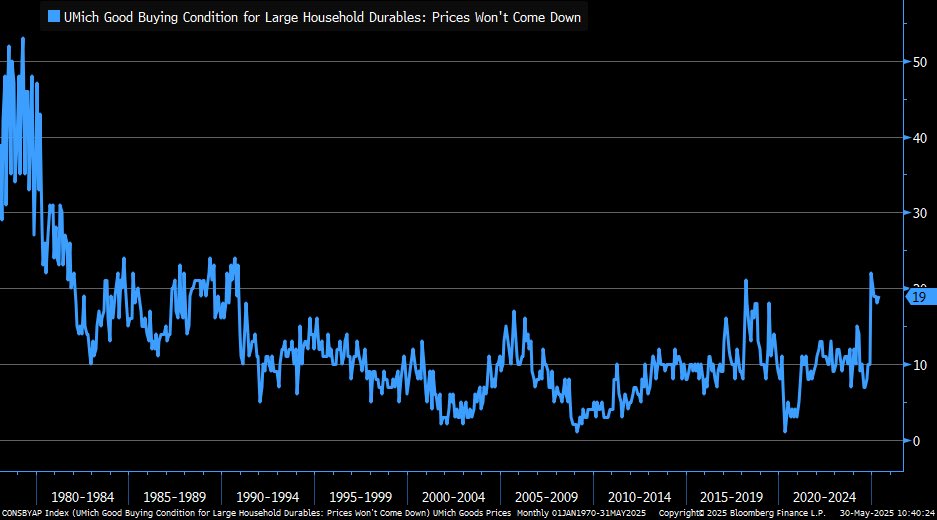

نمودار روند تاریخی شاخصی از دانشگاه میشیگان را نشان میدهد که بیانگر دیدگاه مصرفکنندگان آمریکایی نسبت به شرایط مناسب خرید کالاهای بادوام خانگی است، با تأکید ویژه بر نگرش «قیمتها

تغییر به موضعی تقابلیتر در تجارت بین آمریکا و چین، همراه با تمرکز بر احتمال اعمال «مالیات انتقامی» آمریکا بر سرمایهگذاران خارجی، فشارهایی را بر دلار وارد کرده است. دادههای

بانک مورگان استنلی پیشبینی میکند که دلار آمریکا تا اواسط سال ۲۰۲۶ حدود ۹٪ کاهش یابد، زیرا رشد اقتصادی ایالات متحده کند شده و فدرال رزرو نرخ بهره را به

بانک گلدمن ساکس پیشبینی میکند که اوپک پلاس در ماه اوت آخرین افزایش تولید خود را به میزان ۴۱۰,۰۰۰ بشکه در روز انجام دهد و از سپتامبر به بعد سطح

قیمت طلا در هفته گذشته با افتی ملایم همراه شد؛ در حالیکه فضای بازار بیش از آنکه متأثر از تحولات بنیادین باشد، تحتالشعاع سیگنالهای متناقض و اظهارنظرهای پراکنده درباره تعرفهها

تورم در آوریل به ۲.۱ درصد رسید که کمترین رقم از ماه سپتامبر محسوب میشود و تقریباً به هدف ۲ درصدی فدرال رزرو نزدیک است. احتمالاً آوریل کمترین تورم برای

شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد. انتظارات تورمی کاهش یافت؛ زیرا مصرفکنندگان اقدام رئیسجمهور دونالد ترامپ

نوسانات دلار در آستانه انتشار گزارش اشتغال آمریکا (NFP) در آستانه انتشار گزارش کلیدی اشتغال ایالات متحده، دلار آمریکا هفتهای پرنوسان را تجربه کرد. پس از بازگشت نسبی در ابتدای

بازارهای سهام به سطح قبلی خود بازگشتهاند و دلار آمریکا نسبت به زمانی که چهارشنبه شب دادگاهی اکثر تعرفههای آمریکا را غیرقانونی اعلام کرد، ۰.۵٪ تضعیف شده است. روز گذشته،

گزارش جدید بانک آمریکا نشان میدهد که سرمایهگذاران در حال تغییر موقعیت خود در بازارهای جهانی هستند. برای دومین هفته متوالی، سهام ایالات متحده با خروج سرمایه مواجه شده، درحالیکه

دومین گزارش رشد تولید ناخالص داخلی واقعی سهماهه اول تقریباً بدون تغییر مانده و کاهش بسیار جزئی 0.2 درصدی را به صورت فصلی و سالانه نشان میدهد (در حالی که

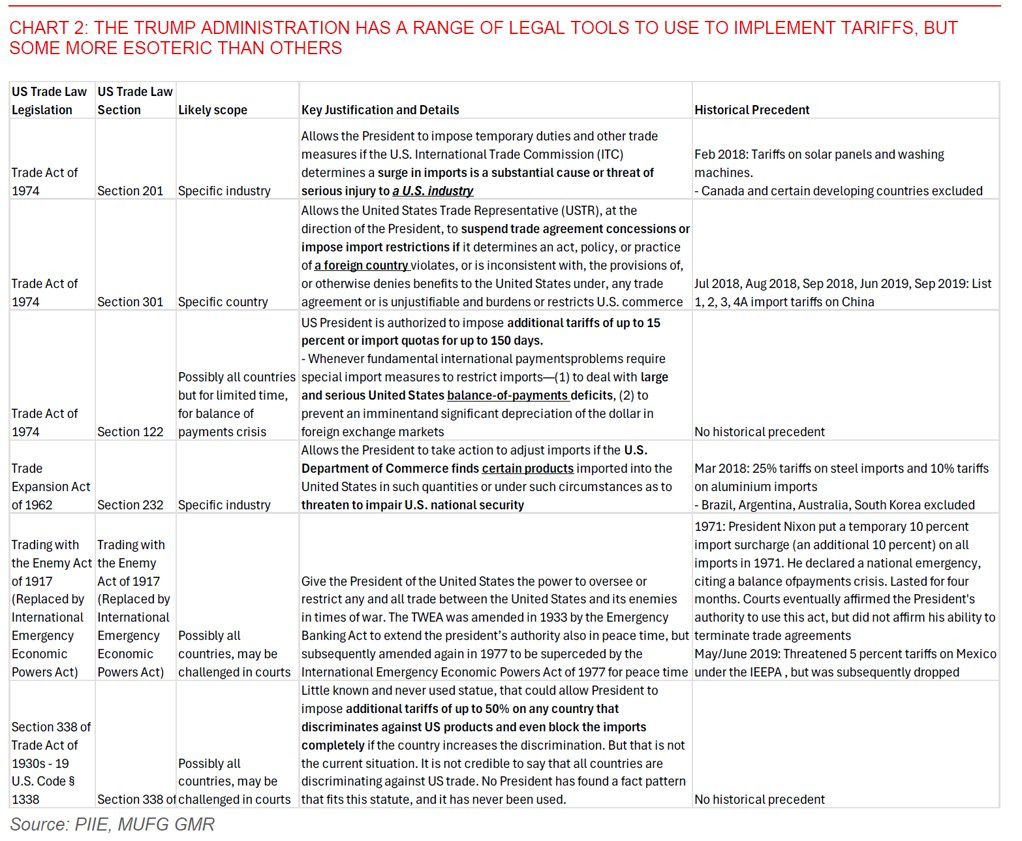

دادگاه آمریکا حکم داد که رئیس جمهور دونالد ترامپ با استفاده از قانون اختیارات اقتصادی اضطراری بینالمللی 1977 (IEEPA) برای وضع تعرفه، از حدود اختیارات خود فراتر رفته است. تعرفههای

بر اساس نظرسنجی رویترز، بانک مرکزی اروپا نرخ سپرده را در ۵ ژوئن به ۲.۰۰٪ کاهش خواهد داد، طبق نظر تمامی ۸۱ اقتصاددان شرکتکننده در نظرسنجی. ۷۱٪ از اقتصاددانان انتظار

با وجود حکم دادگاه آمریکا علیه اعمال برخی تعرفهها، این ماجرا هنوز به پایان نرسیده است. بانک MUFG با تهیه یک جدول دقیق، مجموعهای از قوانین و ابزارهای قانونی را

دلار آمریکا در معاملات آسیایی پس از انتشار خبری مبنی بر اینکه دادگاهی در ایالات متحده بخش عمدهای از افزایش تعرفههای اعمالشده توسط رئیسجمهور ترامپ را غیرقانونی اعلام کرده، افزایش

مؤسسه مالی گلدمن ساکس اعلام کرد که حکم دادگاه علیه تعرفههای ترامپ یک مانع جدید برای سیاستهای تجاری رئیسجمهور محسوب میشود اما تأکید کرد که این تصمیم بر بخشی از

دلار آمریکا افزایش یافت، پس از آنکه دادگاه ایالات متحده تعرفههای ترامپ را لغو کرد. تنشها همچنان ادامه دارند. ترامپ و تعرفهها از زمان ریاستجمهوری ترامپ، هر هفته شاهد اتفاقات

گزارش درآمد انویدیا بازارها را داغ کرد، قیمت سهام شب گذشته ۵.۸٪ افزایش یافت، سپس با ۴.۸٪ رشد نسبت به روز قبل تثبیت شد. آتی نزدک به ۲۲۰۰۰ واحد نزدیک

انتظارات مالی: پیشبینی درآمد: 43.3 میلیارد دلار (افزایش 65 درصدی نسبت به سال گذشته) درآمد هر سهم: 0.89 دلار (افزایش 46 درصدی) حاشیه سود ناخالص: حدود 71 درصد نکات مهم:

رئیسجمهور دونالد ترامپ از والمارت خواسته که به جای انتقال هزینه تعرفهها به مشتریان، این هزینهها را بپذیرد. تحلیلگران میگویند خردهفروشانی مانند والمارت با حاشیه سود کم فعالیت میکنند، بنابراین

ایران: ما در فرآیند دیپلماتیک مذاکرات هستهای با آمریکا بودیم. حمله اسرائیل مسیر دیپلماسی را از ریل خارج کرد.

مدیرکل آژانس بینالمللی انرژی اتمی، گروسی: ایران میگوید که سایت هستهای اصفهان توسط اسرائیل مورد حمله قرار گرفته است

ترامپ امروز با نخستوزیر اسرائیل نتانیاهو گفتگو کرد

مدیرکل آژانس بینالمللی انرژی اتمی گروسی: هیچ نشانهای از حمله به سالنهای غنیسازی زیرزمینی نطنز وجود ندارد، اما حمله به

ارتش اسرائیل: مردم مجاز به خروج از پناهگاهها هستند

نخستوزیر اسرائیل نتانیاهو: اقدامات بیشتری علیه ایران انجام خواهد شد.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید