ملونی، نخستوزیر ایتالیا: مسیر دیپلماتیک برای ایران ضروری است. میانجیگری پوتین در مذاکرات ایران بهترین گزینه نیست. ما تلاش کردیم، اما متأسفانه نتیجهای حاصل نشد.

ملونی، نخستوزیر ایتالیا: مسیر دیپلماتیک برای ایران ضروری است. میانجیگری پوتین در مذاکرات ایران بهترین گزینه نیست. ما تلاش کردیم، اما متأسفانه نتیجهای حاصل نشد.

انتظار میرود بانک مرکزی آمریکا امشب، نرخ بهره را 25 نقطه پایه کاهش دهد. جروم پاول، رئیس بانک مرکزی آمریکا، سپس باید رگباری از سوالات را در مورد این که

در ماههای اخیر، بحثهایی در میان رهبران اروپایی شکل گرفته است تا به سمت افزایش هزینههای دولتی و کسری بودجه حرکت کنند. روز گذشته، اولاف شولتز، صدراعظم آلمان، سیگنالی از

فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، در سخنرانی اخیر خود با موضوع «بدهی عمومی: درسهای گذشته، چالشهای آینده»، به بررسی مسائلی پرداخته که در شرایط فعلی و در آستانه

چین نیروی قدرتمندی است که باید با آن را زیرنظر داشت. طبق گزارش Safeguard Global، این کشور دومین اقتصاد بزرگ را بر اساس تولید ناخالص داخلی دارد که در سال

کمیته سیاست پولی (MPC) به احتمال زیاد با نسبت ۸ به ۱ به کاهش نرخ بهره به میزان ۲۵ نقطه پایه به ۴.۷۵٪ رأی خواهد داد. بودجه جدید انگیزههای بیشتری

پس از موفقیت چشمگیر حزب جمهوریخواه در انتخابات، بازارهای ارزی امروز دوباره به تمرکز اصلی خود، یعنی جلسات سیاستگذاری بانکهای مرکزی بازمیگردند. این جلسات در کشورهای آمریکا، بریتانیا، سوئد، نروژ

بلومبرگ گزارش کرد که ترس از افزایش بدهیهای آلمان باعث تغییر شاخص کلیدی بازار برای اولین بار شده است. بازدهی اوراق قرضه ۱۰ ساله آلمان برای اولین بار از نرخ

نرخ بهره بانک انگلستان (BoE) بانک انگلستان (BoE) انتظار میرود امروز نرخ بهره را ۲۵ نقطه پایه کاهش دهد و آن را به ۴.۷۵٪ برساند. این تصمیم به دلیل دادههای

جی پی مورگان: فدرال رزرو پس از دسامبر به کاهش نرخ بهره به صورت فصلی ادامه خواهد داد. این شرکت معتقد است که فدرال رزرو تا رسیدن به نقطه نهایی

بلومبرگ گزارش داد که معاملهگران ارزهای آسیایی برای ریسک احتمالی از فدرال رزرو و چین آماده میشوند. اوموری میگوید: «این هفته هیچ استراحتی برای معاملهگران ارز آسیایی نیست.» دلار قویتر

کنت، یکی از مقامات بانک مرکزی استرالیا (RBA)، پیشبینی میکند که در آینده نزدیک، کسری بودجه آمریکا افزایش یابد. این افزایش کسری بودجه میتواند به تورم بالاتر و نرخ بهره

بانک سیتی پیشبینی کرده است که دوره دوم ریاستجمهوری دونالد ترامپ میتواند فشار نزولی بر قیمت نفت تا سال ۲۰۲۵ اعمال کند، سیتی پیشبینی میکند قیمت نفت برنت به طور

قیمت آتی نفت خام وست تگزاس اینترمدیت (WTI) در روز پنجشنبه به ۷۲ دلار در هر بشکه نزدیک شد؛ زیرا سرمایهگذاران به ارزیابی تأثیر احتمالی پیروزی انتخاباتی دونالد ترامپ بر

تحلیلهای انتخاباتی و تحولات سیاسی همیشه توجه کارشناسان اقتصادی و مالی را به خود جلب میکند، اما اکنون این سوال مطرح شود: چه تغییراتی را در بازار فارکس شاهد خواهیم

نومورا بر این باور است که دولت ترامپ، رئیس جمهور منتخب ایالات متحده، در دوره دوم خود تمرکز زیادی بر روی سیاستهای تعرفهای و مالیاتی خواهد داشت. این سیاستها ممکن

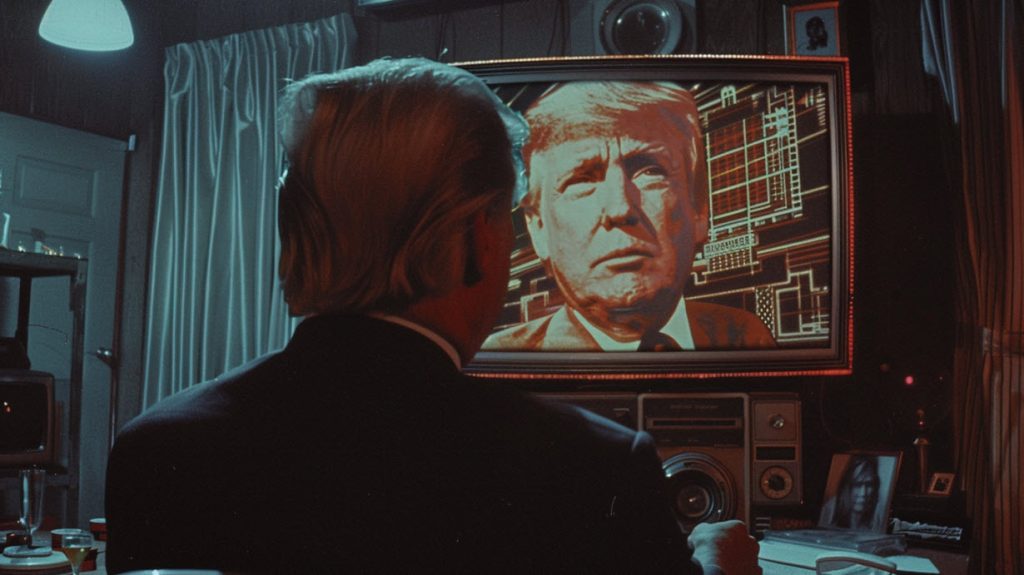

پیروزی دونالد ترامپ در انتخابات ریاست جمهوری روز سهشنبه، چشمانداز اقتصادی ایالات متحده را دستخوش تغییراتی خواهد کرد و محاسبات سیاستهای فدرال رزرو را در ماههای آینده متأثر میسازد. همچنین،

با شروع دور جدیدی از سیاست در آمریکا، چهار سال ریاست جمهوری ترامپ با وعدههای بزرگ و چالشهای اساسی همراه بوده است. اکنون ترامپ بازگشته و به نظر میرسد جمهوریخواهان

پس از ماهها سخنرانی، نظرسنجی، بحثها و گمانهزنیها، بالاخره روز انتخابات فرا رسید. دیروز آمریکاییها به پای صندوقهای رای رفتند تا بین دونالد ترامپ، رئیس جمهور سابق، و کامالا هریس،

دونالد ترامپ در حال بازگشت به کاخ سفید است و اقتصاد ایالات متحده برای نوسانات شدید آماده میشود. رئیس جمهور سابق و به زودی جدید آمریکا، وعده تشدید تعرفهها بر

معاملات مرتبط با ترامپ (ترامپ ترید) باعث تقویت ارزش دلار در برابر ارزهای مختلف شده است، زیرا به سرعت اتفاق نظر در مورد پیروزی ترامپ در حال شکلگیری است. بازارها

دلار کانادا و پزوی مکزیک از ارزهایی هستند که تحت تأثیر مستقیم نتیجه انتخابات آمریکا در بازار ارز قرار میگیرند، زیرا هر دو به شدت به تجارت با ایالات متحده

طلا ستاره درخشان در فضا کامودیتیها بوده است، چرا که قیمتها تا کنون تقریباً 33 درصد در سال جاری افزایش یافته است و نزدیک به رکوردهای اخیر 2800 دلار در

نتیجه انتخابات ایالات متحده تاثیر زیادی در سطح جهانی خواهد داشت، از اوکراین و خاورمیانه گرفته تا تجارت جهانی. برای بقیه جهان، خلاصه رقابت ریاستجمهوری آمریکا این بوده است که

در انتخابات ریاست جمهوری آمریکا در سال ۲۰۲۰، از همان ابتدای شب و پیش از اعلام نتایج، پیشبینیها به نفع بایدن بود. اما با آغاز شمارش آرا و اعلام نتایج

هیوز، رئیس دفتر مسئولیت بودجه بریتانیا (UK OBR)، اعلام کرده که بازده اوراق قرضه به طور کلی مطابق با انتظارات آنها برای بازدهی بالاتر تنظیم شده است. هیوز گفته است

به طور مشخص، در بازارهای اختیار معامله، احتمال نوسانات بالا در طول هفتهی آینده پیشبینی شده است. نتایج اولیه انتخابات قرار است از حوالی ساعت ۳ تا ۴ بامداد به

یک سوم از «سبد خرید» رسمی بریتانیا به حالت تورم منفی رسیده است، که این موضوع دلیلی دیگر برای کاهش نرخ بهره توسط بانک انگلستان در تاریخ ۷ نوامبر فراهم

بلکراک به دلایل زیر اشاره کرده است: دادههای تولید ناخالص داخلی (GDP) سهماهه سوم ایالات متحده نشان میدهد که مصرفکنندگان همچنان محرک اصلی رشد اقتصادی هستند. میانگین ایجاد شغل ماهانه

تحلیلگران بلومبرگ میگویند که پیروزی کامالا هریس در انتخابات ریاستجمهوری آمریکا میتواند به تقویت ارز ضعیف ژاپن کمک کند، در حالی که پیروزی دونالد ترامپ احتمالاً بازار سهام توکیو را

بارکلیز انتظار دارد که بانک مرکزی استرالیا (RBA) در نشست پولی پیش روی خود موضعی خنثی و متمایل به انقباضی اتخاذ کند و پیام عدم احتمال کاهش نرخ بهره در

چین تصمیم گرفته است مجوزهای صادرات عناصر کمیاب را برای خودروسازان و تولیدکنندگان آمریکایی از سر بگیرد، اما فقط برای

چین سیاست ترانزیت بدون ویزای ۲۴۰ ساعته را به ۵۵ کشور گسترش داده است. بر اساس اعلام اداره ملی مهاجرت

به گزارش بلومبرگ: رهبران گروه ۷ تصمیم گرفتهاند بیانیه مشترک اجلاس را کنار بگذارند تا از تنش با دونالد ترامپ،

ترامپ: مذاکرات تجاری در حال پیشرفت است، احتمالاً نیازی به تمدید مهلت نیست؛ تعامل با ژاپن و کره جنوبی ادامه

معاون رئیسجمهور آمریکا، جیدی ونس: اختلاف ترامپ و ماسک بلندمدت نخواهد بود، ماسک احتمالاً با تیم ترامپ همسو خواهد شد.

خبرنگار ارشد کاخ سفید در CBS News، جنیفر جیکوبز، گزارش داده است: مقامات آمریکایی مطلع شدهاند که اسرائیل کاملاً آماده

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید