بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

بیل گروس، چهره سرشناس بازار اوراق، در یادداشتی نوشت: «بر اساس دادههای تاریخی، #نرخ بازده_اوراق ۱۰ ساله آمریکا معمولاً حدود ۱.۷۵ درصد بالاتر از نرخ #تورم حرکت میکرده. با تورم

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام شده است. او در پستی در Truth Social نوشت: «همه

پس از اعلام کاخ سفید مبنی بر اینکه دونالد ترامپ، رئیسجمهور ایالات متحده، ظرف دو هفته آینده درباره پیوستن به حملات اسرائیل علیه ایران تصمیمگیری خواهد کرد، شاخصهای آتی بورس

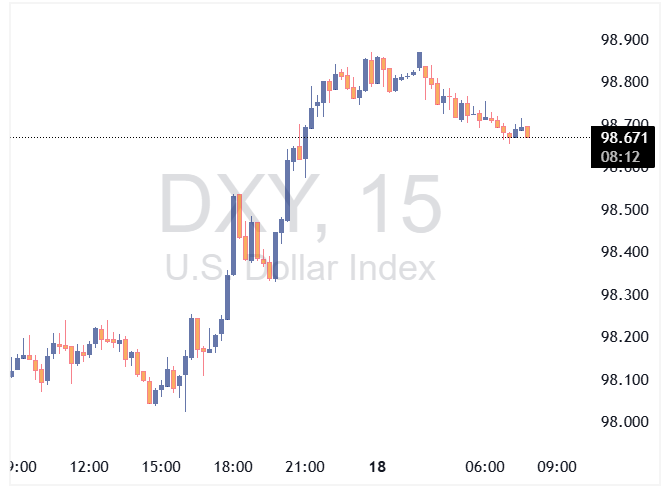

هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای ریسکی افزایش یافتهاند. حرکات بازار محدود بوده، اما کاهش ریسکگریزی

گلدمن ساکس نسبت به سهام ایالات متحده خوشبین است اما تأکید دارد که نبرد بین دادههای نرم و سخت اقتصادی ادامه دارد. این بانک اعلام کرده که بخشهای مرتبط با

پس از کاهش چشمانداز مالی، سهام شرکت Lululemon امروز با سقوط ۱۸٪ مواجه شد. مدیران این برند پوشاک ورزشی با اشاره به فضای اقتصاد کلان پرنوسان، از رفتار محتاطتر و

گزارش درآمد انویدیا بازارها را داغ کرد، قیمت سهام شب گذشته ۵.۸٪ افزایش یافت، سپس با ۴.۸٪ رشد نسبت به روز قبل تثبیت شد. آتی نزدک به ۲۲۰۰۰ واحد نزدیک

انتظارات مالی: پیشبینی درآمد: 43.3 میلیارد دلار (افزایش 65 درصدی نسبت به سال گذشته) درآمد هر سهم: 0.89 دلار (افزایش 46 درصدی) حاشیه سود ناخالص: حدود 71 درصد نکات مهم:

طبق نظرسنجی رویترز، شاخص S&P 500 تا پایان سال ۲۰۲۵ به ۵,۹۰۰ واحد خواهد رسید، در حالی که در نظرسنجی ماه فوریه این مقدار ۶,۵۰۰ واحد پیشبینی شده بود. همچنین،

بانک Citi در مورد تأثیرات لایحه اقتصادی ترامپ با عنوان «یک لایحه بزرگ و زیبا» بر بازار سهام، هم ریسک و هم فرصت را شناسایی کرده است. ریسکها: کسری بودجه

بازده اوراق خزانهداری ۳۰ ساله آمریکا بار دیگر به مرز ۵٪ نزدیک شد، اما پس از جهش هفته گذشته، کمی کاهش یافته است. با توجه به تمرکز شدید بر کسری

بانک مورگان استنلی پیشبینی میکند که شاخص S&P 500 تا اواسط سال ۲۰۲۶ به ۶,۵۰۰ برسد. این بانک هشدار داده است که سرمایهگذاران باید صبور باشند؛ زیرا بازدهی اوراق خزانه،

بانک جیپی مورگان از بهبود گسترده در نقدینگی و حجم معاملات در چین خبر داده و نشانههای امیدوارکنندهای از افزایش حرکت بازارها و رشد علاقه سرمایهگذاران خارجی به تنوعبخشی مشاهده

بانک UBS هدف شاخص S&P 500 را افزایش داد و پیشبینی میکند که این شاخص تا پایان سال ۲۰۲۵ به ۶,۰۰۰ و تا اواسط ۲۰۲۶ به ۶,۴۰۰ برسد. این بانک

مورگان استنلی معتقد است بازار سهام آمریکا از پایینترین سطح خود در سال ۲۰۲۵ عبور کرده و چشمانداز نیمه دوم سال، بهویژه پس از شوک تعرفهای، سازندهتر خواهد بود. این

با وجود نگرانیها از کسری بودجه و رشد بازده اوراق خزانه، مورگان استنلی همچنان به چشمانداز صعودی بازار #سهام و اوراق آمریکا خوشبین است. پیشبینی میشود شاخص S&P 500 تا

بازار سهام آمریکا پس از رشد چشمگیر اخیر، در معاملات سهشنبه عقب نشست و شاخص S&P 500 که طی ۶ روز گذشته نزدیک به ۲۰٪ رشد کرده بود، حدود ۰.۴٪

موسسه ولز فارگو به سرمایهگذاران توصیه کرده است که با وجود رشد اخیر، میزان سرمایهگذاری در سهام بازارهای نوظهور را کاهش دهند. این بانک دلیل این توصیه را عملکرد ضعیف

بانک UBS بار دیگر توصیه میکند که سرمایهگذاران اختصاص کامل به سهام آمریکا را حفظ کنند، حتی با وجود رشد اخیر بازار و کاهش رتبه اعتباری ایالات متحده توسط موسسه

بازارهای سهام آمریکا روز دوشنبه پس از افت اولیهای که بهدنبال کاهش رتبه اعتباری ایالات متحده از سوی مؤسسه مودیز رخ داد، توانستند بخشی از زیان خود را جبران کنند.

بازار سهام آمریکا به روند صعودی قدرتمند خود ادامه میدهد. تا این لحظه، معاملات آتی شاخص S&P 500 حدود ۰.۲٪ رشد داشتهاند و در صورت ثبت بازدهی مثبت امروز، بازار

موسسه UBS پیشبینی میکند که سهام فناوری همچنان پتانسیل رشد دارد، اما به چهار ریسک کلیدی اشاره کرده است. این شرکت تأکید دارد که با وجود عدم قطعیت در سیاست

بانک گلدمن ساکس پیشبینی کرده که شاخص S&P 500 طی ۱۲ ماه آینده تا ۶۵۰۰ واحد افزایش یابد. این بانک همچنین هدف سهماهه ۵۹۰۰ واحدی را برای این شاخص اعلام

به گفته «جیم رید»، استراتژیست دویچه بانک، پس از ۶ هفته تنش شدید تعرفهای بین آمریکا و چین، حالا بازار به نقطه آغاز برگشته است. واردات آمریکا از چین به

توافقی که ترامپ آن را «کامل و تاریخی» توصیف کرده بود، در عمل بسیار محدودتر از انتظار ظاهر شد: تمرکز فقط بر کاهش تعرفه خودرو، فولاد و آلومینیوم؛ تعرفه ۱۰٪

بانک بارکلیز هشدار داده است که احتمال وقوع رکود اقتصادی در آمریکا افزایش یافته است. این بانک اعلام کرده که عدم قطعیت در مذاکرات تجاری ایالات متحده باعث کاهش اعتماد

اسکات بسنت از تیم اقتصادی ترامپ بار دیگر وعده توافقهای تجاری را مطرح کرد و گفت: «احتمالاً همین هفته با برخی از بزرگترین شرکای تجاریمان توافقهایی اعلام خواهیم کرد.» او

بانک سرمایهگذاری UBS چشمانداز مثبتی برای سهام آمریکا ارائه کرده و پیشبینی میکند که شاخص S&P 500 تا پایان سال ۲۰۲۵ به ۵,۸۰۰ واحد برسد. این تحلیل بر اساس کاهش

بر اساس گزارشها، میزان اشاره به رکود اقتصادی در تماسهای مالی شرکتهای شاخص S&P 500 به بالاترین سطح از سال ۲۰۲۳ رسیده است. این اتفاق با وجود عملکرد مالی قوی

با انتشار گزارش اشتغال بهتر از انتظار و نشانههایی از کاهش تنش میان آمریکا و چین، بازارها روز مثبتی را پشت سر گذاشتند: ▪️شاخص S&P 500: +1.2% ▪️شاخص Nasdaq 100:

اقتصاد آمریکا بر پایهای محکم استوار است، نرخ بیکاری پایین و پایدار باقی مانده و روند کاهش تورم ادامه یافته

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده

ترامپ به نتانیاهو گفته که انتظار حمله بیشتر آمریکا را نداشته باشد – خبرگزاری آسوشیتدپرس

ویلیامز از فدرال رزرو اعلام کرد که: فدرال رزرو موقعیت مناسبی دارد. زمان زیادی طول خواهد کشید تا تعرفهها به

تعرفهها پیچیدگی جدیدی به وجود آوردهاند. هنوز بالای هدف ۲ درصدی تورم هستیم، اما پیشرفت قابل توجهی داشتهایم. فدرال رزرو

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید