ولودیمیر زلنسکی، رئیسجمهور اوکراین، در دیدار با امانوئل مکرون، رئیسجمهور فرانسه، درباره گسترش ناوگان هوایی اوکراین با جنگندههای میراژ و همکاری در تولید پهپادهای رهگیر

یوتوتایمز » وبلاگ » تحلیل » تحلیل سهام و تحلیل شاخصها » برگه 6

ولودیمیر زلنسکی، رئیسجمهور اوکراین، در دیدار با امانوئل مکرون، رئیسجمهور فرانسه، درباره گسترش ناوگان هوایی اوکراین با جنگندههای میراژ و همکاری در تولید پهپادهای رهگیر

مروری بر شرایط بازار در چند ساعت گذشته بازار سهام آسیا به دلیل سیاستهای اخیر تحریک اقتصادی چین و دادههای مثبت اقتصادی ایالات متحده، همچنان در حال افزایش است. این

قانون کاهش مالیات (Tax Cuts) و قانون اشتغال (Jobs Act) سال 2017 تغییرات اساسی در کد مالیاتی ایالات متحده ایجاد کرد. نرخ مالیات شرکتها از 35% به 21% و نرخ

فعالیتهای جهانی ادغام و تملک (M&A) در سهماهه چهارم سال 2024 با احتمال کاهش روبهرو است. این کاهش ناشی از تمایل شرکتها به تعویق انداختن معاملات بزرگ تا پس از

مروری بر شرایط بازار در چند ساعت گذشته در تاریخ ۲۳ سپتامبر ۲۰۲۴، شاخصهای سهام آسیایی به دلیل امیدواری به ارائه بستههای محرک اقتصادی جدید توسط چین افزایش یافتند. این

بانک UBS دو دلیل اصلی برای پیشبینی عملکرد قوی سهام ارائه کرده است: کاهش نرخ بهره توسط فدرال رزرو در یک اقتصاد قوی: تحلیلگران UBS میگویند که تاریخ نشان میدهد

بازارهای مالی از منظر اقتصاد کلان هفته گذشته تمرکز اصلی بازارهای مالی بر تصمیم فدرال رزرو برای کاهش نرخ بهره بود. این کاهش که بهطور گستردهای مورد انتظار بود، در

وال استریت خود را برای اعلام کاهش نرخ بهره در روز چهارشنبه آماده میکند و هنوز در مورد اینکه فدرال رزرو چه اقدامی انجام خواهد داد، ابهام وجود دارد. از

بازارهای سهام در هفتههای اخیر شاهد روند صعودی قابل توجهی بوده و شاخص S&P 500 در روزهای اخیر به نزدیکترین فاصله خود به سقف تاریخی ماه ژوئیه رسیده است. این

گزارش اخیر BofA Fund Manager Survey (FMS) نشان میدهد که سنتیمنت اقتصادی برای اولین بار از ژوئن بهبود یافته است. این تغییر مثبت به دلیل کاهشهای نرخ بهره توسط فدرال

کاهش نرخ بهره معمولاً به عنوان یک عامل مثبت برای بازار سهام تلقی میشود چرا که وامگیری را ارزانتر میکند و اقتصاد را تحریک میکند. با این حال، تحلیلگران معتقدند

جان پاولسون، یکی از سرمایهگذاران بزرگ و حامی ترامپ، رئیس جمهور پیشین آمریکا، در مصاحبهای با شبکه CNBC اظهار داشت که انتظار دارد فدرال رزرو در هفته آینده نرخ بهره

رکود اقتصادی ایالات متحده در حال حاضر به یک واقعیت ناخواسته تبدیل شده است، در حالی که عوامل مختلف بازار نشان میدهد که احتمال بالایی برای تأثیر عمده بر اقتصاد

روز دوشنبه، ۹ سپتامبر ۲۰۲۴، بازارهای مالی جهانی تحت تأثیر چندین عامل مهم قرار دارند که به تحلیل دقیقتری نیاز دارد. بازارهای آسیایی در حال کاهش بازارهای آسیایی امروز تحت

در هفتهای که گذشت، بازارهای مالی با نوسانات چشمگیری در حوزههای مختلف از سهام و نرخهای بهره گرفته تا ارزهای فیات، رمزارزها و کالاها روبهرو بودند. در این مقاله، به

گلدمن ساکس اخیراً چهار عامل کلیدی را معرفی کرده است که میتواند قیمت سهام اپل را به ۲۷۶ دلار برساند. این عوامل به شرح زیر هستند: 1. افزایش قیمت آیفونهای

در آستانه انتخابات ریاست جمهوری نوامبر 2024، کامالا هریس، معاون رئیسجمهور آمریکا و نامزد دموکراتها، طرحی برای افزایش مالیاتهای شرکتی ارائه داده است که در صورت پیروزی او در انتخابات،

در حالی که بسیاری از تحلیلگران و سرمایهگذاران نسبت به آینده اقتصادی چین بدبین هستند، تحلیلگران Invesco Asia Trust دیدگاه متفاوتی ارائه میدهند. در این مقاله، به بررسی عوامل منفی

تحلیل وضعیت بازار سهام توسط گلدمن ساکس در یادداشتی که توسط اسکات روبنر، مدیر عامل بازارهای جهانی و متخصص تاکتیکی در گلدمن ساکس، منتشر شده است، به تحلیل وضعیت بازار

وارن بافت، مدیر عامل برکشایر هاتاوی و جانشین او، گرگ آبل، بین سه ماهه اول سال 2022 تا سه ماهه دوم سال 2024، میلیاردها دلار از داراییهای اصلی بازار سهام

در تاریخ ۴ سپتامبر ۲۰۲۴، بازارهای مالی جهانی شاهد تحولات چشمگیری بودند که تأثیرات قابل توجهی بر سرمایهگذاران و تحلیلگران داشت. در این مقاله به بررسی وضعیت اخیر بازارهای مالی

در روز سهشنبه و پس از تعطیلات آخر هفته، معاملات پیشازبازار در بورس آمریکا با نوسانات قابل توجهی همراه بود. این تغییرات در بازار در حالی رخ داد که سرمایهگذاران

موسسه مدیریت دارایی ژاپنی Sumitomo Mitsui DS به تازگی دیدگاهی مثبت نسبت به وضعیت اقتصادی چین ارائه داده است. این موسسه معتقد است که بدترین شرایط برای اقتصاد چین اکنون

در طول چهار سال گذشته، بازارهای مالی در بیشتر حوزهها پس از همهگیری کووید-۱۹ شاهد یک روند صعودی قدرتمند بودهاند، اما یک ماه از این قاعده مستثنی شده است: سپتامبر.

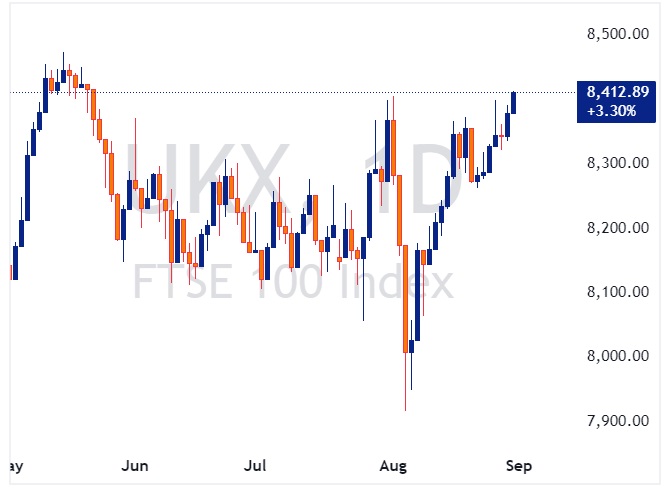

بازار سهام بریتانیا در ماه اوت با نوسانات زیادی مواجه بود، اما شاخص FTSE 100، به عنوان شاخص اصلی، به بالاترین سطح خود در سه ماه گذشته رسید و در

طبق دادههای فصلی ماه سپتامبر، این ماه یکی از ضعیفترین ماهها برای شاخصهای مالی و بازارهای بینالمللی به شمار میآید. بر اساس بررسیها طی ۲۰ سال گذشته، سپتامبر به طور

در بازارهای مالی جهانی، به ندرت اتفاق میافتد که همهچیز به یک گزارش عملکرد مالی وابسته باشد. در چند فصل گذشته، این وضعیت برای شرکت انویدیا تکرار شده است و

کانادا با تقلید از اروپا، تعرفههای سرسام آور جدیدی را بر خودروهای الکتریکی، آلومینیوم و فولاد ساخت چین اعمال خواهد کرد. اتحادیه اروپا پیشتر نیز چنین اقدامی را برای محافظت

وال استریت شرط بندی میکند که جروم پاول، رئیس فدرال رزرو، در کنگره سالانه بانک مرکزی در جکسون هول، وایومینگ، تایید خواهد کرد که کاهش نرخ بهره انجام خواهد شد.

بازارهای جهانی از دیدگاه اقتصاد کلان در اوایل ماه اوت، بحران ین ژاپن و گزارش ضعیف اشتغال غیرکشاورزی (NFP) همه را نگران کرد که اتفاقات عجیبی در حال رخ دادن

سرجیو ارموتی، مدیر اجرایی UBS ، عقیده دارد که سرمایه گذاران باید به فشار فروش جهانی هفته گذشته به عنوان نشانهای از “شکنندگی در سیستم” توجه کنند. ارموتی در یک

سخت میتوان پیشبینی کرد که تعرفههای وارداتی آمریکا در نهایت به کجا خواهند رسید. نوسانات بازار در آوریل به این

شاخص تولیدی فدرال رزرو ریچموند – Richmond Fed Manufacturing Index (ژوئن) واقعی ……………. 7- پیشبینی ……….. 10- قبلی ………………. 9-

شاخص اطمینان مصرفکننده کنفرانس بورد آمریکا – CB Consumer Confidence (ژوئن) واقعی …………….. 93.0 پیشبینی ………… 99.4 قبلی ……………… 98.0

ما اطمینان کافی داریم. روند رساندن تورم به هدف تا حد زیادی به پایان رسیده است. سیاست پولی ما باید

اکنون برای ریسکهای نزولی تورم در میانمدت اهمیت بیشتری قائل هستم. تصمیم ماه ژوئن برای من یک داوری بسیار متوازن

چین اکنون میتواند به خرید نفت از ایران ادامه دهد. امیدوارم که از آمریکا هم مقدار زیادی نفت خریداری کنند.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید