وزارت بازرگانی چین اعلام کرد که از زمان مذاکرات ژنو، چین و آمریکا ارتباطات خود را در سطوح مختلف حفظ کردهاند. با این حال، چین

یوتوتایمز » وبلاگ » ارز دیجیتال » تحلیل ارز دیجیتال

وزارت بازرگانی چین اعلام کرد که از زمان مذاکرات ژنو، چین و آمریکا ارتباطات خود را در سطوح مختلف حفظ کردهاند. با این حال، چین

جف کندریک، تحلیلگر بانک استاندارد چارترد، معتقد است گزارشهای اخیر فرم 13F کمیسیون بورس و اوراق بهادار آمریکا (SEC) از احتمال افزایش قیمت بیتکوین تا 500 هزار دلار تا پایان

بانک استاندارد چارترد اعلام کرد که پیشبینی قیمت ۱۲۰ هزار دلاری بیتکوین در سهماهه دوم ۲۰۲۵ ممکن است خیلی پایین باشد. این بانک اکنون روند صعودی برای بیتکوین پیشبینی میکند

موسسه سیتیگروپ پیشبینی کرده است که بازار استیبلکوینها تا سال ۲۰۳۰ میتواند به ۳.۷ تریلیون دلار برسد. این پیشبینی نشان میدهد که استیبلکوینها میتوانند نقش کلیدی در توسعه سیستمهای مالی

بر اساس تحلیل CryptoQuant، کاهش اخیر قیمت بیتکوین به احتمال زیاد یک اصلاح معمولی در بازار ارزهای دیجیتال است و نشانهای از ورود به یک چرخه نزولی کامل نیست. این

در بازارهای مالی نوین، ابزارهای مشتقه نظیر معاملات فیوچرز نقش مهمی در استراتژیهای حرفهای معاملهگران ایفا میکنند. این نوع معاملات با فراهمسازی امکان کسب سود از نوسانات قیمتی – حتی

صرافی توبیت با ارائه خدمات متنوع، محیط کاربرپسند و پشتیبانی از انواع معاملات رمزارزی، به یکی از گزینههای مورد اعتماد کاربران ایرانی در بازار کریپتو تبدیل شده است. با این

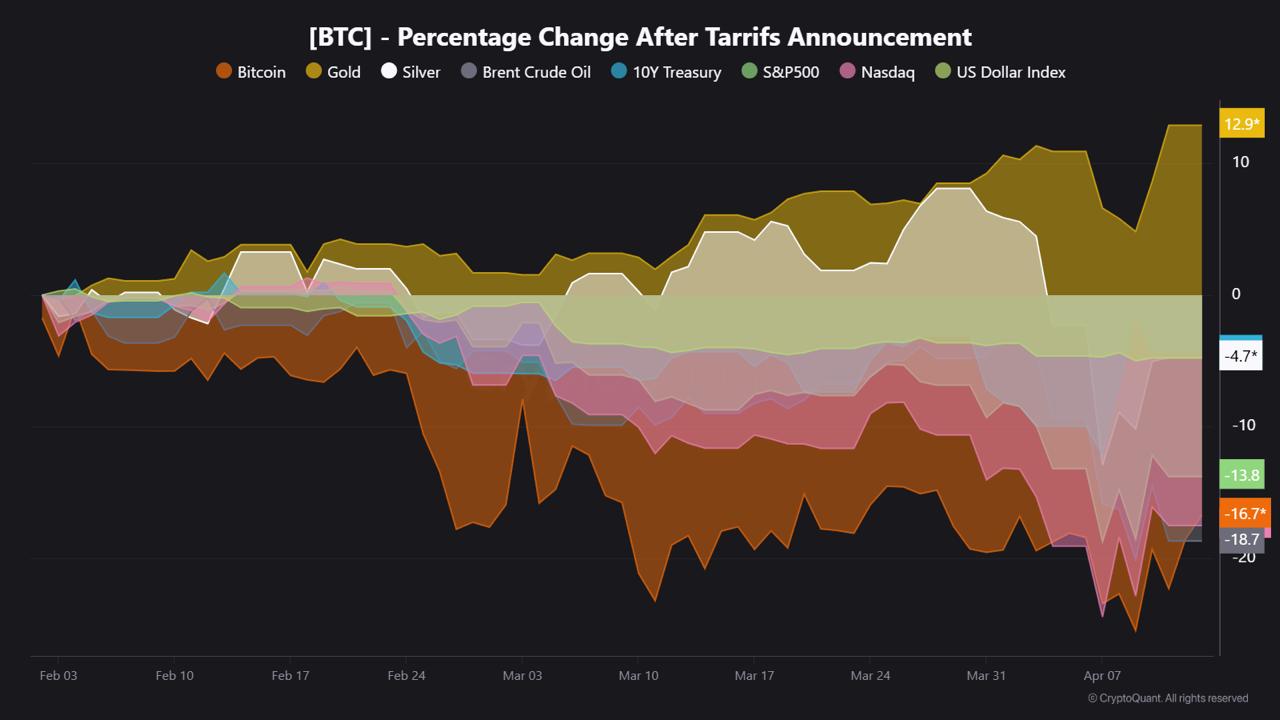

پس از اعلام تعرفههای تجاری جدید توسط ایالات متحده، قیمت بیتکوین با کاهش ۱۶.۷٪ مواجه شد، هرچند از پایینترین سطح خود که ۲۶.۷٪ بود، چند درصد بازیابی کرد. مقایسه عملکرد

بازار ارزهای دیجیتال همواره میزبان پدیدههایی نوظهور و گاه غیرمنتظره بوده است؛ پدیدههایی که با بهرهگیری از ترندهای اینترنتی و فضای سرگرمی، موجی از هیجان را در میان معاملهگران ایجاد

در عصری که اقتصاد جهانی با شتاب بهسوی دیجیتالی شدن پیش میرود، ارزهای دیجیتال جایگاه ویژهای در سیستمهای مالی نوظهور یافتهاند. در این میان، مجوز VASP یا ارائهدهنده خدمات داراییهای

رویدادهای مهم حوزه ارزهای دیجیتال در ماه مارس ۲۰۲۵ و برخی از اخبار و رویدادهای اقتصادی و فنی آوریل ۲۰۲۵ را در این مقاله مرور میکنیم. در این ماهنامه تمرکز

تحلیلگران 10x Research اعلام کردهاند که دادههای تورمی بالا و تغییرات تعرفهای ترامپ باعث توقف روند صعودی بیتکوین شده است. آنها پیشبینی میکنند که قیمت بیتکوین این هفته به زیر

کارمزدهای تراکنش اتریوم به پایینترین سطح خود از اواسط سال ۲۰۲۰ رسیده است.

تونکوین (TON) که توسط تیم تلگرام طراحی و توسعه داده شده، اکنون به یکی از شبکههای پیشرو در حوزه بلاکچین تبدیل شده است. این شبکه با ویژگیهایی نظیر مقیاسپذیری بالا،

در اواخر روز ۹ فروردین ۱۴۰۴، خبری مهم و قابلتوجه در بازارهای مالی، بهویژه در حوزه ارزهای دیجیتال، در شبکههای اجتماعی دستبهدست شد و توجه بسیاری از فعالان بازار و

بایننس، بزرگترین صرافی داراییهای دیجیتال از نظر حجم معاملات، اعلام کرد که در حال حاضر پای نتورک را لیست نخواهد کرد. این خبر باعث ناامیدی حامیان این رمزارز شد که

در تاریخ 6 فروردین 1404، اقتصاد ایران با چالشهای بیسابقهای دستوپنجه نرم میکند و ارزش ریال ایران (IRT، که بهصورت رسمی IRR شناخته میشود) در برابر دلار آمریکا (USD) به

توکن پای نتورک (Pi Network) بهعنوان یکی از پروژههای بحثبرانگیز در دنیای ارزهای دیجیتال، در سالهای اخیر توجه بسیاری از کاربران و سرمایهگذاران را به خود جلب کرده است. این

بانک استاندارد چارترد اخیراً نسخه اصلاحشدهای از شاخص فناوری «Magnificent 7» را با عنوان «Mag 7B» پیشنهاد داده است که در آن بیتکوین جایگزین تسلا میشود. این بانک معتقد است

طی روزهای اخیر، ارز دیجیتال پای نتورک (PI) با کاهش شدیدی مواجه شده است. این افت قیمت تا حد زیادی ناشی از تصمیم صرافی بایننس مبنی بر عدم گنجاندن این

بیتکوین در تاریخ 14 مارس، خط روند حمایتی صعودی خود را در برابر طلا (XAU) که بیش از 12 سال دستنخورده باقی مانده بود، شکست. تحلیلگر معروف NorthStar عقیده دارد

قیمت اتریوم این هفته تحت فشار شدید قرار گرفت و نسبت اتریوم به بیتکوین (ETHBTC) به پایینترین سطح خود از ماه مه 2020 کاهش یافت. این نسبت از بالاترین سطح

موسسه استاندارد چارتـرد پیشبینی میکند که بیتکوین تا پایان سال ۲۰۲۵ میتواند به ۲۰۰,۰۰۰ دلار برسد، همچنین هشدارهایی در مورد ریسکها نیز میدهد. تحلیلگران این موسسه معتقد هستند که حرکات

بیتکوین پس از هیجانات ناشی از اظهارات دونالد ترامپ درباره ذخیره ارزهای دیجیتال ایالات متحده، مجدداً به زیر سطح قبل از این اعلامیه سقوط کرد و در حال حاضر قیمت

بسیاری از افراد در جامعه رمزارزها بر این باور بودند که انتخاب دونالد ترامپ برای دوره دوم ریاستجمهوری ایالات متحده باعث افزایش شدید قیمت بیتکوین خواهد شد، و این اتفاق

بروز رسانی پکترا (Pectra) برای اتریوم، مهمترین بهروزرسانی این بلاکچین از زمان “مرج” (The Merge) در سال 2022، امروز در شبکه آزمایشی سپولیا (Sepolia) راهاندازی شد. جامعه اتریوم از شبکههای

بازار میم کوینها تمام رشدی را که پس از پیروزی دونالد ترامپ در انتخابات ریاستجمهوری نوامبر 2024 به دست آورده بود، از دست داده است. این بازار از دسامبر تاکنون

بر اساس گفتههای هاوارد لوتنیک، وزیر بازرگانی ایالات متحده، انتظار میرود پیشنهاد ذخیره استراتژیک رمزارزها در روز جمعه اعلام شود. در این پیشنهاد، بیتکوین وضعیت خاصی خواهد داشت و با

اتریوم با یکی از بزرگترین ارتقاءهای خود به نام «پکترا» که شامل ۱۱ پیشنهاد بهبود اتریوم (EIPs) است، به مرحله جدیدی در پیشرفت خود نزدیکتر میشود. این ارتقاء قابلیتهای قرارداد

آینده دیفای (DeFi) در خطر است چرا که زیرساختهای داده قدیمی نمیتوانند با بلاکچینهای با عملکرد بالا همگام شوند. بدون یک بازنگری اساسی، نوآوری و پذیرش با مشکل مواجه خواهند

کی یانگ جو، مدیرعامل CryptoQuant، نگرانیهایی را در مورد نفوذ فزاینده ایالات متحده در حوزه رمزارزها ابراز کرده و پیشنهاد داده است که این کشور ممکن است از داراییهای دیجیتال

دادگاه اسلواکی پیتر کازیمیر، رئیس بانک مرکزی این کشور و سیاستگذار بانک مرکزی اروپا را به فساد مالی محکوم کرد.

وزارت بازرگانی چین اعلام کرد که از زمان مذاکرات ژنو، چین و آمریکا ارتباطات خود را در سطوح مختلف حفظ

وزارت امور خارجه آمریکا اعلام کرد که ایالات متحده روند لغو ویزای دانشجویان چینی را آغاز خواهد کرد. این تصمیم

دولت آلمان قصد دارد ۱۱۰ میلیارد یورو در سال ۲۰۲۵ سرمایهگذاری کند تا اقتصاد کشور را تقویت کند. معاون صدراعظم

کاخ سفید تأیید کرد که ایلان ماسک از دولت ترامپ خارج شده است. گزارشها نشان میدهند که این خروج ناگهانی

دونالد ترامپ تأکید کرد که هیچ قصدی برای عقبنشینی از مواضع خود ندارد و اعلام کرد که در مأموریتی الهی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید