روی، نماینده جمهوریخواه: من همچنان با لایحه مالیاتی مخالفم

یوتوتایمز » وبلاگ » ارز دیجیتال » برگه 15

روی، نماینده جمهوریخواه: من همچنان با لایحه مالیاتی مخالفم

در حالی که قیمت بیتکوین به بالای 106000 دلار رسید، نسبت بیتکوین به طلا در تاریخ 16 دسامبر به یک اوج تاریخی جدید (ATH) رسید و معادل 40 اونس طلا

بیت کوین در کمتر از یک ساعت گذشته موفق شد سقف قیمتی جدیدی ثبت کند و به 108 هزار و 350 دلار برسد. البته، قیمت بیت کوین پس از زدن

قیمت کاردانو در این ماه روند رنجی داشته است، اما یک الگوی نادر در نمودار نشاندهنده یک بازگشت احتمالی در هفتههای آینده است. کاردانو، رمزارز محبوب لایه 1، با قیمت

صرافی بایبیت اعلام کرده است که خدمات خود را در فرانسه از تاریخ 8 ژانویه 2025 متوقف خواهد کرد.

صرافی FTX برای پردازش پرداختهای ورشکستگی از استیبلکوینها با استفاده از BitGo و Kraken استفاده خواهد کرد که دسترسی کاربران به وجوهشان را آسانتر میکند. این حرکت برای دنیای ارزهای

لیندا جونز، تحلیلگر وال استریت، اخیراً به اهمیت ریپل (XRP) در بازار ارزهای دیجیتال اشاره کرد و به نقل قولی از ویتالیک بوترین، یکی از بنیانگذاران اتریوم، پرداخت که گفته

قیمت بیت کوین به 107000 دلار رسید و سقف جدیدی ثبت کرد

شرکت مایکرواستراتژی ۱۵,۳۵۰ بیتکوین را به مبلغ تقریبی ۱.۵ میلیارد دلار نقد در قیمت متوسط ۱۰۰,۳۸۶ دلار به ازای هر بیتکوین در بین ۹ دسامبر تا ۱۵ دسامبر ۲۰۲۴ خریداری

مدیر فناوری ریپل، دیوید شوارتز، به سرمایهگذاران هشدار داده است که نباید به استیبلکوین RLUSD به عنوان فرصتی برای کسب درآمد بالا نگاه کنند. او در پستی در شبکههای اجتماعی

آژانس خدمات مالی ژاپن، در حال بررسی تشدید قوانین مرتبط با ارزهای دیجیتال است. این آژانس در نشستهای محرمانه با کارشناسان در حال بحث است تا تجارت امنتر ارزهای دیجیتال

بیتکوین امروز سقف جدیدی ثبت کرد و به ۱۰۶۶۳۰ دلار رسید. پس از این رکورد، قیمت بیتکوین اندکی کاهش یافت. این افزایش قیمت از زمان انتخابات ایالات متحده و پیروزی

مایکل سیلور، رئیس هیئت مدیره شرکت مایکرواستراتژی، در توییتی جدید به خرید دیگری از بیتکوین اشاره کرده است. او در توییتر نوشت: «آیا saylortracker یک نقطه سبز نمیخورد؟» این پیام

شرکت سرمایهگذاری وناک پیشبینی میکند که بیتکوین، اتریوم، سولانا و سویی در سال ۲۰۲۵ به بالاترین حد تاریخی خود برسند: بیتکوین (BTC): ۱۸۰,۰۰۰ دلار اتریوم (ETH): ۶,۰۰۰ دلار سولانا (SOL):

بیتکوین پس از یک اصلاح جزئی در اوایل این هفته، دوباره بالاتر از 100000 دلار قرار گرفته است. یک نظرسنجی از مرکز پژوهش پیو (Pew) نشان میدهد که 17% از

رمزارز ریپل (XRP) در حال حاضر در محدوده 2.40 دلار معامله میشود. XRP از سطح 2 دلار بازگشته است که همچنان به عنوان حمایت قوی عمل میکند، در حالی که

بر اساس گزارشی از بانک سیگنوم (Sygnum)، یک مدیر دارایی متمرکز بر رمزارزها، جریانهای پررونق نهادی میتواند در سال 2025 باعث “شوکهای تقاضا” برای بیتکوین (BTC) شود و احتمالاً قیمت

اخیراً شایعاتی در شبکههای اجتماعی منتشر شده بود که صرافی ارز دیجیتال Gate.io هک شده است. با این حال، مدیر ارشد کسبوکار این صرافی تأکید کرد که سپردهگذاری، برداشتها و

رمز ارز Chainlink (LINK) به بالاترین سطح خود از ژانویه ۲۰۲۲ رسیده است و به قیمت ۲۹.۴۵ دلار در روز پنجشنبه دست یافت. این افزایش قابل توجه به دلیل تقاضای

دنیل بتن، محیطزیستشناس بیتکوین، اعلام کرده که «نظر واحد» الکس دی وریس، بنیانگذار Digiconomist، در سال ۲۰۱۸ منجر به شکلگیری تمام مطالعات نادرست درباره تأثیرات زیستمحیطی بیتکوین شده است. بتن

موسسه بلکراک ۴۳۰.۷ میلیون دلار بیتکوین را در تاریخ ۱۲ دسامبر خریداری کرده است.

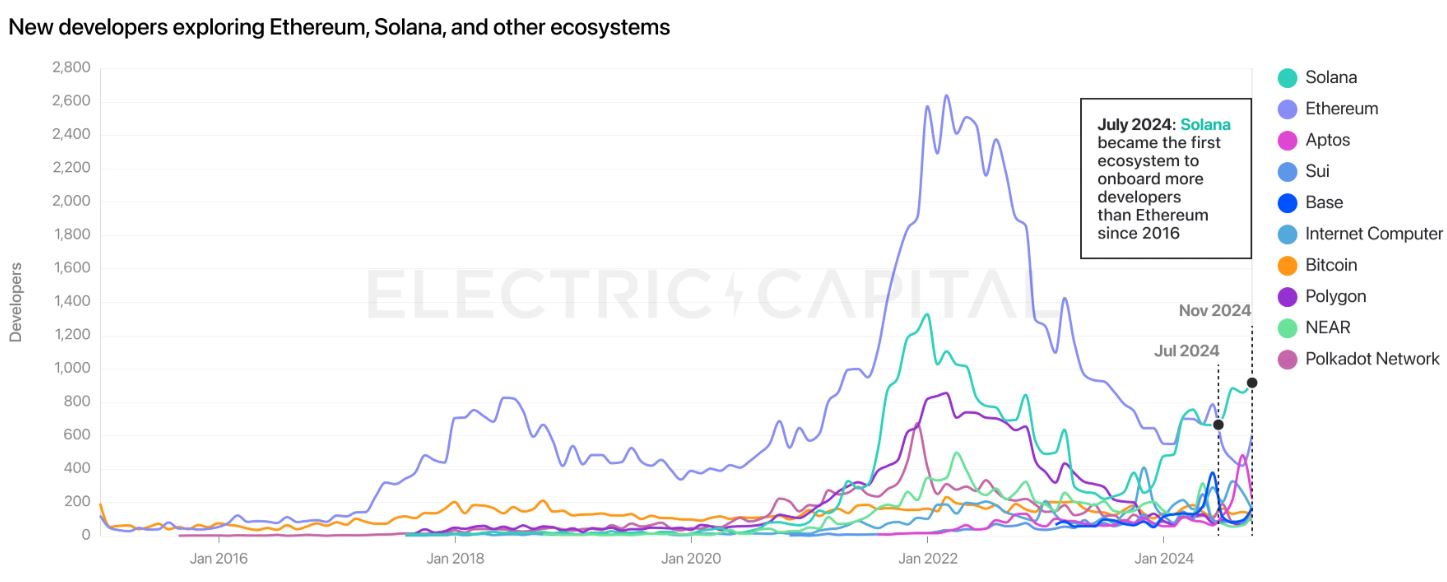

سولانا سلطنت ۸ ساله اتریوم به عنوان برترین اکوسیستم برای توسعهدهندگان جدید را به پایان رساند. با این حال، اتریوم همچنان در فعالیت کلی توسعهدهندگان در سطح جهانی رتبه اول

از زمان شروع سال 2022، اتریوم در مقایسه با بیتکوین و سایر توکنهای بزرگ عملکرد ضعیفتری داشته است. با این حال، تحولات اخیر به ویژه پس از پیروزی دونالد ترامپ

بازگشت دونالد ترامپ به ریاست جمهوری در ماه آینده انرژی جدیدی به بازار رمزارزها بخشیده است. کاردانو برای اولین بار در بیش از دو سال گذشته به بیش از 1

شورای شهر ونکوور تصمیمی را برای تبدیل شهر به یک محیط دوستانه برای بیتکوین تصویب کرده است. این تصمیم به کارکنان اجازه میدهد تا امکان نگهداری ارزهای دیجیتال در ذخایر

تصمیم دادگاه عالی ایالات متحده برای اجازه دادن به شکایت سهامداران علیه شرکت انویدیا به دلیل ادعای نمایندگی نادرست درآمدهای رمزارز خود، لحظهای مهم در حاکمیت شرکتی محسوب میشود. سرمایهگذاران

طبق گزارش Odaily و نظارت Arkham، بلکراک و فیدلیتی در ۴۸ ساعت گذشته اتریوم به ارزش بیش از ۵۰۰ میلیون دلار خریداری کردهاند. این خرید بخشی از روندی است که

بایننس، بزرگترین صرافی ارز دیجیتال جهان، در رویداد هفته مالی ابوظبی اعلام کرد که با شرکت سرکل، یکی از فعالین اصلی حوزه استیبل کوینها، همکاری راهبردی جدیدی را آغاز کرده

ری دالیو، بنیانگذار Bridgewater Associates، بیتکوین را به عنوان یک دارایی سخت معرفی کرد و گفت که او بیتکوین و طلا را به داراییهای بدهی ترجیح میدهد. (داراییهای بدهی (Debt

تحلیلگران بازار رمزارزها عقیده دارند که «در حال حاضر سود زیادی در آلتکوینها وجود ندارد»، اما بازگشت بیتکوین به قیمت 99000 دلار مهم خواهد بود. بر اساس گفتههای فلیکس هارتمن،

شرکت مایکرواستراتژی قرار است در تاریخ ۲۳ دسامبر به شاخص نزدک بپیوندد. این خبر با اعلام رسمیای که برای روز جمعه برنامهریزی شده است، تأیید خواهد شد.

لایحه رمزارز پس از یک دوره بنبست در سنا، پیشرفت کرده و از یک مانع کلیدی عبور کرده است. دموکراتهای

رئیس بانک مرکزی استرالیا، بولاک: روند افزایش قیمتها کند شده است که خبر بسیار خوبی است. هیئت مدیره آماده اتخاذ

بانک UBS بار دیگر توصیه میکند که سرمایهگذاران اختصاص کامل به سهام آمریکا را حفظ کنند، حتی با وجود رشد

قیمت طلا در معاملات آسیایی روز سهشنبه با کاهش مواجه شد؛ زیرا افزایش اشتهای ریسکپذیری در بازارها ناشی از کاهش

سخنگوی کرملین: مسکو از پیشنهاد صلح واتیکان آگاه است، اما این موضوع در تماس ترامپ بهطور خاص مورد بحث قرار

دونالد ترامپ در اظهارات اخیر خود، ولودیمیر زلنسکی را فردی سرسخت در مذاکرات توصیف کرد اما در عین حال او

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید