به گزارش آکسیوس، رئیسجمهور آمریکا دونالد ترامپ به نخستوزیر اسرائیل بنیامین نتانیاهو گفته که همچنان میخواهد بحران ایران را از طریق مذاکرات حل کند، نه با

یوتوتایمز » وبلاگ » ارز دیجیتال » برگه 2

به گزارش آکسیوس، رئیسجمهور آمریکا دونالد ترامپ به نخستوزیر اسرائیل بنیامین نتانیاهو گفته که همچنان میخواهد بحران ایران را از طریق مذاکرات حل کند، نه با

صرافی توبیت به مناسبت عید قربان ۱۴۰۴، کمپینی منحصربهفرد و هیجانانگیز برگزار میکند که فرصتی عالی برای کاربران جهت دریافت سودهای قابلتوجه، جوایز نقدی، NFT و بونوسهای معاملاتی فراهم میسازد.

شرکت استراتژی ۴,۰۲۰ بیتکوین دیگر را به ارزش ۴۲۷ میلیون دلار با قیمت هر واحد ۱۰۶ هزار دلار خریداری کرد. اکنون این شرکت ۵۸۰,۲۵۰ بیتکوین به ارزش ۴۰.۶ میلیارد دلار

کراکن عرضه سهام توکنیزهشده اپل، تسلا و انویدیا را آغاز میکند. این صرافی ارز دیجیتال اعلام کرده است که سهام توکنیزهشده این شرکتها برای مشتریان خارج از ایالات متحده قابل

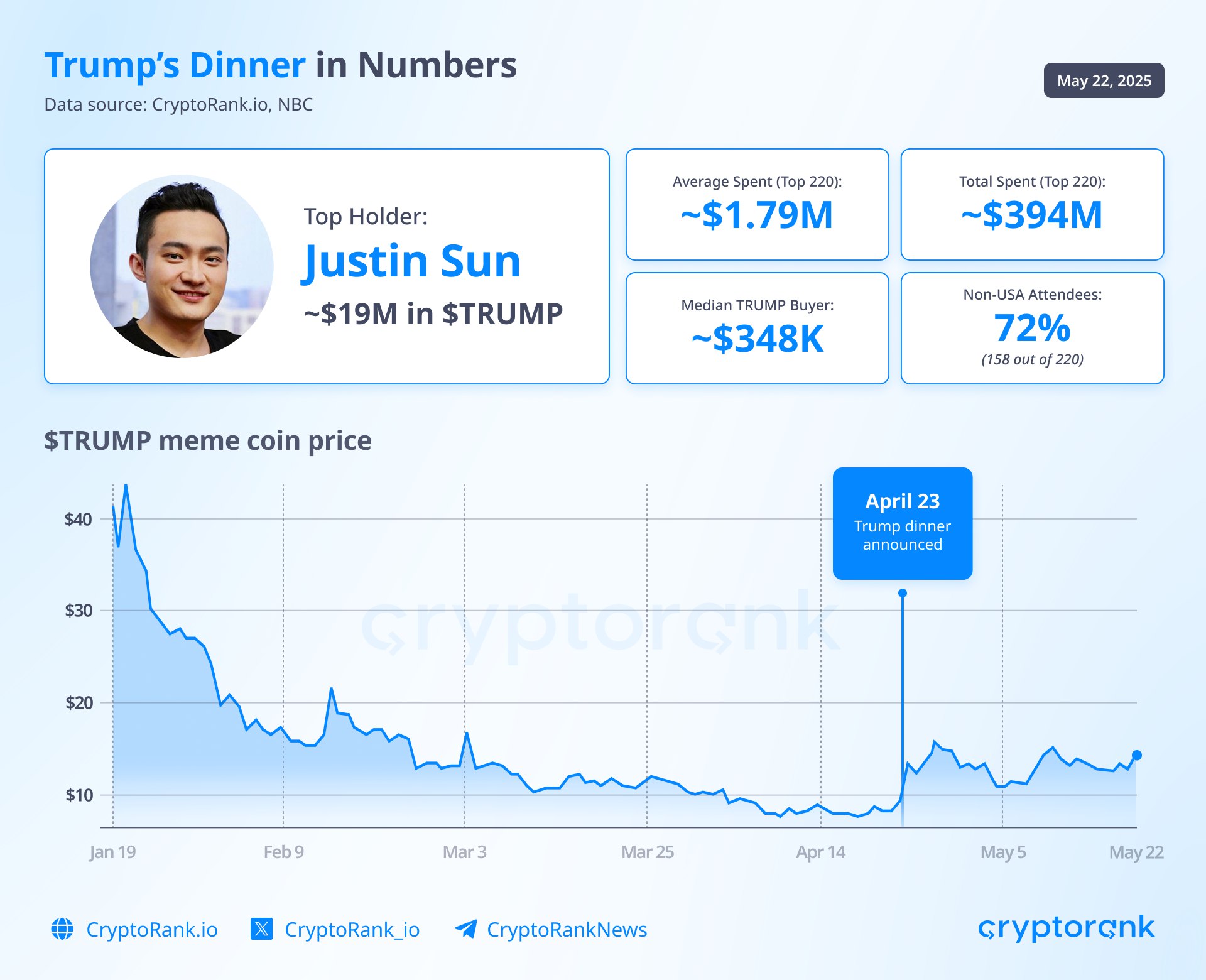

امشب، ۲۲۰ نفر از دارندگان میمکوین ترامپ در باشگاه گلف شخصی ترامپ با او ملاقات خواهند داشت. جاستین سان (مؤسس ترون) با حدود ۱۹ میلیون دلار، بزرگترین دارنده این توکن

فدراسیون بینالمللی فوتبال (فیفا) اعلام کرد که با پلتفرم بلاکچین آوالانچ (AVAX) همکاری امضا کرده است تا بلاکچین اختصاصی خود را توسعه دهد.

تلگرام در سال ۲۰۲۴ با ثبت درآمد ۱.۴ میلیارد دلاری، جهشی چشمگیر را تجربه کرد. این رقم نسبت به درآمد ۳۴۳ میلیون دلاری سال ۲۰۲۳، رشد قابلتوجهی داشته است. نکته

میم کوینها نوعی ارز دیجیتال هستند که بر پایه شوخیها، فرهنگ اینترنتی و ترندهای روز ایجاد میشوند. یکی از معروفترین این میم کوینها، POP CAT است؛ رمزارزی برگرفته از

با به بروزرسانی گسترده Pectra در شبکه اتریوم، صرافی توبیت تصمیم گرفته این رویداد مهم را با برگزاری کمپینی ویژه و جوایزی به ارزش مجموع 100,000 USDT گرامی بدارد. کاربران

توکن WCT، دارایی دیجیتالی اختصاصی پروتکل WalletConnect محسوب میشود؛ این پروتکل با فراهم آوردن استانداردی آزاد، امکان برقراری ارتباط امن و رمزنگاریشده میان برنامههای غیرمتمرکز (DApps) و کیف پولهای دیجیتال

صرافیهای غیرمتمرکز یا DEX با حذف واسطهها و فراهم کردن امکان معاملات مستقیم بین کاربران، به یکی از نوآوریهای برجسته در دنیای رمزارزها تبدیل شدهاند. با این حال، مانند هر

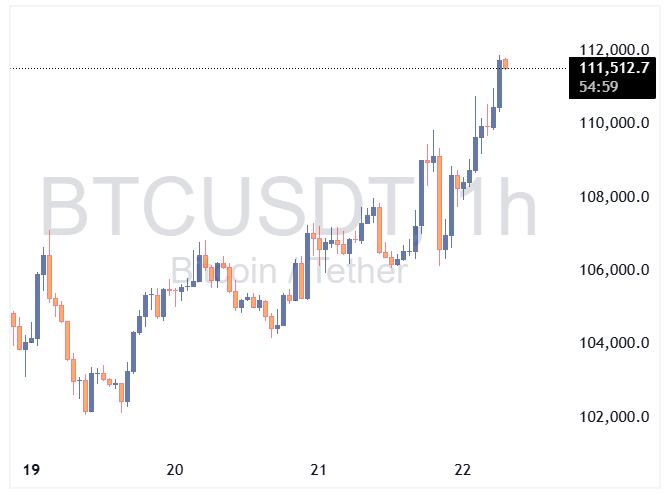

بیتکوین برای اولین بار از ۱۱۱,۰۰۰ دلار عبور کرد، عمدتاً به دلیل افزایش سرمایهگذاری نهادی و ورود سرمایههای بلندمدت. شرکتهایی مانند استراتژی و استرایو خریدهای گستردهای انجام دادهاند. تحلیلگران معتقدند

#بیتکوین امروز با عبور از ۱۰۹,۴۰۰ دلار به سقف تاریخی جدیدی رسید. این جهش با بهبود فضای قانونگذاری، کاهش تنشهای ژئوپلیتیکی و بازگشت داراییهای ریسکی همراه شده. تحلیلگران هدف بعدی

جف کندریک، تحلیلگر بانک استاندارد چارترد، معتقد است گزارشهای اخیر فرم 13F کمیسیون بورس و اوراق بهادار آمریکا (SEC) از احتمال افزایش قیمت بیتکوین تا 500 هزار دلار تا پایان

لایحه رمزارز پس از یک دوره بنبست در سنا، پیشرفت کرده و از یک مانع کلیدی عبور کرده است. دموکراتهای کلیدی مخالفت خود را کنار گذاشتند و اجازه دادند این

جیمی دیمون، مدیرعامل JPMorgan، اعلام کرد که این بانک قصدی برای ارائه خدمات نگهداری بیتکوین ندارد، اما به مشتریان خود اجازه میدهد در صورت تمایل، #بیتکوین خریداری کنند. او بار

۶۷۵ میلیون دلار از بازار ارزهای دیجیتال در ۲۴ ساعت گذشته لیکوئید شده است.

ولادیمیر اسمرکیس، بنیانگذار بازی تلگرامی بلوم، از سمت مدیر ارشد بازاریابی این شرکت کنار رفت. طبق گزارش رسانههای روسی، او به جرم کلاهبرداری دستگیر شده است. پیشینه اسمرکیس شامل پروژههایی

بازار سهام ایالات متحده برای اولین بار در پنج هفته گذشته شاهد ورود سرمایه بوده است. بر اساس دادههای EPFR که توسط بانک آمریکا منتشر شده، ۱۹.۸ میلیارد دلار سرمایه

صرافی Coinbase قربانی حمله سایبری شد، که طی آن مجرمان با رشوه دادن به عوامل پشتیبانی خارجی، اطلاعات حساب مشتریان را سرقت کردند. این شرکت خسارت مشتریانی را که قربانی

سناتورهای آمریکا خواستار بررسی اسناد مربوط به سرمایهگذاری شرکت مرتبط با ترامپ در پروژه استیبلکوین شدهاند. الیزابت وارن و جف مرکلی بر برنامه MGX برای سرمایهگذاری در بایننس تمرکز کردهاند

دونالد ترامپ اظهار داشت: من طرفدار بزرگ ارزهای دیجیتال هستم. رئیسجمهور آمریکا، دونالد ترامپ، اعلام کرد که آمریکا در حوزه ارزهای دیجیتال از چین پیشی گرفته است.

شرکت تتر بیش از ۴,۸۰۰ بیتکوین را با میانگین قیمت ۹۵,۳۱۹ دلار آمریکا خریداری کرد.

یک شرکت فناوری که با چین و پلتفرم تیکتاک ارتباط دارد، این هفته اقدامی غیرمعمول انجام داده است. این شرکت اعلام کرده که ۳۰۰ میلیون دلار برای خرید رمزارز TRUMP

کوینبیس، یکی از بزرگترین صرافیهای رمزارزی جهان، رسماً وارد شاخص S&P 500 شد. این اتفاق یک نقطه عطف مهم برای صنعت رمزارزها محسوب میشود. مایکل سیلور، از طرفداران سرسخت بیتکوین،

صندوق سرمایهگذاری IBIT متعلق به بلکراک توانسته طولانیترین روند ورود سرمایه در سال ۲۰۲۵ را ثبت کند. این صندوق طی ۲۰ روز معاملاتی متوالی جذب سرمایه داشته است که تاکنون

بانک استاندارد چارترد اعلام کرد که پیشبینی قیمت ۱۲۰ هزار دلاری بیتکوین در سهماهه دوم ۲۰۲۵ ممکن است خیلی پایین باشد. این بانک اکنون روند صعودی برای بیتکوین پیشبینی میکند

بیتکوین با رشد ۴.۷ درصدی به بالای ۱۰۰ هزار دلار رسید؛ اتریوم ۱۵٪ جهش کرد. خوشبینی به توافق تجاری آمریکا و بریتانیا و مذاکرات مثبت با چین عامل این رشد

شرکت World Liberty Financial متعلق به خانوادهی ترامپ آزمایش عملکرد ایردراپ خود را آغاز کرده است. کشور بوتان با Binance Pay و DK Bank همکاری کرده تا اولین سیستم پرداخت رمزارز

ایالت آریزونا امریکا با تصویب یک قانون جدید، ذخیره بیتکوین و داراییهای دیجیتال را قانونی کرد. این اقدام پس از وتوی یک قانون جداگانه درباره ارزهای دیجیتال انجام شد و

دیوید بیلی، مدیرعامل Bitcoin Magazine و مشاور اصلی کمپین ترامپ در حوزه رمزارز، قصد دارد یک شرکت سرمایهگذاری جدید راهاندازی کند و برای آن ۳۰۰ میلیون دلار جذب سرمایه داشته

بر اساس گزارشهای جدید رسانهای، اسکات بسنت، وزیر خزانهداری آمریکا، به عنوان یکی از کاندیداهای احتمالی برای جانشینی جروم پاول

وزارت خزانهداری آمریکا امروز ۵۸ میلیارد دلار اوراق ۳ ساله را با بازده نهایی ۳.۹۷۲٪ به فروش رساند؛ اندکی بالاتر

مذاکرات تجاری آمریکا و چین وارد وقفهای موقت شده و قرار است از ساعت ۲۰:۰۰ به وقت بریتانیا (۲۲:۳۰ به

رئیسجمهور آمریکا اعلام کرد که دولت فدرال قصد دارد نقش آژانس مدیریت بحران (FEMA) را کاهش داده و مسئولیتها را

به گزارش رویترز، مذاکرهکنندگان هند و آمریکا پس از چهار روز گفتوگو در زمینه کالاهای صنعتی و کشاورزی، تعرفهها و

عضو شورای حکمرانی بانک مرکزی اروپا (ECB)، بوریس ویوچیچ، اعلام کرد که نیازی به بحث درباره کاهش #نرخ_بهره تا پیش

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید