یک مقام ارشد امنیتی ایران به پرس تیوی اعلام کرد: خروج نیروهای آمریکایی از منطقه پیامی تهدیدآمیز نیست.

یوتوتایمز » وبلاگ » ارز دیجیتال » برگه 5

یک مقام ارشد امنیتی ایران به پرس تیوی اعلام کرد: خروج نیروهای آمریکایی از منطقه پیامی تهدیدآمیز نیست.

صرافی ارز دیجیتال بایننس به دلیل اختلال موقت در شبکه مرکز داده آمازون (AWS) موقتاً از دسترس خارج شده است. بایننس اعلام کرده است که برای حفظ ایمنی کاربران، خدمات

شرکتها (سهامی) در سهماهه اول سال ۲۰۲۵ مجموعاً ۹۵,۴۳۱ بیتکوین خریداری کردهاند که باعث شده مجموع دارایی آنها به ۶۸۸ هزار بیتکوین برسد. این عدد نشاندهنده ۳.۲۸٪ از عرضه کل

کره جنوبی ۱۴ صرافی ارز دیجیتال را در اپ استور اپل مسدود کرد و دلیل این اقدام را فعالیت این صرافیها بهعنوان اپراتورهای دارایی مجازی ثبتنشده خارجی اعلام کرد.

کمیسیون بورس و اوراق بهادار آمریکا (SEC) تصمیمگیری درباره صندوق استیکینگ اتریوم شرکت گریاسکیل را به تعویق انداخته و اعلام کرده که رأی نهایی تا ۱ ژوئن صادر خواهد شد.

دوشنبه ۱۴: ترامپ جزئیات تعرفههای نیمههادی را ارائه میدهد. ترامپ و رئیسجمهور السالوادور در کاخ سفید دیدار میکنند. مایکل سیلور، رئیس شرکت استراتژی انتظار میرود خرید بیتکوین را اعلام کند.

در ۲۴ ساعت گذشته، قیمت توکن مانترا (MANTRA) با کاهش بیش از ۹۰٪ مواجه شده است. این اتفاق موجب واکنش گستردهای در میان فعالان حوزه رمزارزها شده است. جیپی مولین،

رمز ارز، مانترا با قیمت ۱.۱۳ دلار و حجم معاملات ۳۳۵ میلیون دلار در ۲۴ ساعت گذشته، کاهش ۸۰ درصدی را تجربه کرده است. رتبه آن در سایت کوینمارکت کپ

مسترکارت با Kraken همکاری کرده است تا به کاربران اروپایی امکان دهد از ارزهای دیجیتال در بیش از ۱۵۰ میلیون فروشگاه در سراسر جهان استفاده کنند. موسسه بلکراک با Anchorage

طبق دادههای منتشرشده توسط آرکام، یک کیف پول که احتمالا به مؤسسه مالی جهانی آزادی (WLFI) که تحت حمایت ترامپ است، اقدام به فروش ۵,۴۷۱ واحد اتریوم به ارزش ۸.۰۱

وزارت دادگستری اعلام کرد که هدفگیری صرافیهای رمزارز و کیف پولهای آفلاین را متوقف خواهد کرد. یادداشت وزارت دادگستری به دادستانها دستور میدهد که بر روی پروندههای ارز دیجیتال مرتبط

بیش از ۳۰ میلیون دلار از توکنهای MELANIA، یک میم کوین مرتبط با ملانیا ترامپ، به صورت مخفیانه توسط تیم پروژه فروخته شده است. این اقدام که توسط شرکت تحلیل

رئیس بخش تحقیقات بانک استاندارد چارترد، جف کندریک، اعلام کرد: «این بار بیتکوین به عنوان یک پوشش ریسک در برابر خطرات تعرفهای عمل خواهد کرد.»

نسبت ETH/BTC به پایینترین سطح خود از مارس ۲۰۲۰ رسید. باب میشل از جیپیمورگان اعلام کرد که ممکن است فدرال رزرو پیش از جلسه بعدی نرخ بهره را کاهش دهد.

در دنیای پرسرعت ارزهای دیجیتال، مفاهیم امنیتی و قانونی بیش از هر زمان دیگری اهمیت پیدا کردهاند. یکی از مهمترین این مفاهیم، احراز هویت یا همان KYC (Know Your Customer)

در بازار پرتلاطم ارزهای دیجیتال، شناسایی زمان مناسب برای ورود یا خروج از معاملات همیشه یکی از بزرگترین چالشهای معاملهگران است. از آنجایی که قیمت داراییهای دیجیتال به شدت تحت

یکی از بزرگترین چالشهایی که معاملهگران تازهوارد در دنیای رمزارز با آن روبهرو هستند، آغاز معامله در بازاری است که به شدت نوسان دارد و تصمیمهای اشتباه میتواند منجر به

صرافی رمزارزی توبیت اخیراً گامهای مهمی برای ارتقای سطح امنیت کاربران و حفاظت از داراییها و تراکنشها برداشته است. این اقدامات امنیتی، حوزههای کلیدی از جمله کیفپولهای چندامضایی، بررسیهای امنیتی

بازار کریپتوکارنسی با نوسانات گسترده و امکان دستیابی به سودهای بالا، همیشه یکی از مقاصد جذاب برای سرمایهگذاران بوده است. در این میان، آلتکوین که به عنوان رمزارزهای جایگزین بیتکوین

شرکت استراتژی مایکل سیلر، سرمایهگذار برجسته بیتکوین، اعلام کرد که در بازه زمانی ۳۱ مارس تا ۶ آوریل هیچ بیتکوینی خریداری نکرده است.

آسیا: شاخص Nikkei 225 ژاپن وارد بازار نزولی شد. شاخص Kospi کره جنوبی ۷٪ افت کرد، شاخص سنگاپور ۹٪ کاهش یافت. شاخص فناوری تایوان ۹.۷٪ افت کرد، هند نیز کاهش

شرکت تتر، صادرکننده استیبلکوین، در حال بررسی راهاندازی یک توکن مبتنی بر ایالات متحده است که هدف آن مشتریان نهادی است. این اقدام با هدف بهرهبرداری از سیاستهای حامی رمزارز

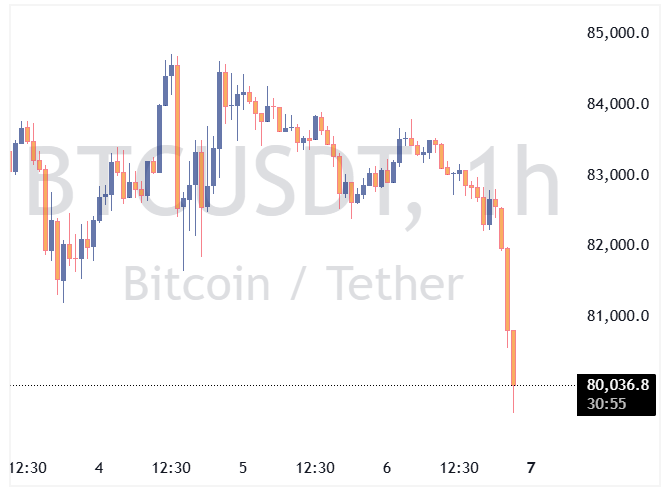

بازار ارزهای دیجیتال در روزهای اخیر با نوسانات شدیدی مواجه شد، بهطوری که قیمت بیتکوین به دلیل اعمال تعرفههای جدید توسط دولت ترامپ و افزایش تنشهای ژئوپلیتیکی، ۹ هزار دلار

در یک ساعت گذشته، بازار ارزهای دیجیتال شاهد لیکوئید ۲۰۰ میلیون دلار بوده است. در این میان، قیمت بیتکوین به زیر ۸۰ هزار دلار کاهش یافته و قیمت اتریوم نیز

گزارش CryptoQuant نشان میدهد که بیش از 1,057 بیتکوین که بین ۷ تا ۱۰ سال غیرفعال بودهاند، به تازگی به حرکت درآمدهاند. این اقدام میتواند نشانهای از آمادگی دارندگان بلندمدت

در ۲۴ ساعت گذشته، بازار رمزارزها شاهد لیکوئید ۲۵۹ میلیون دلار بوده است.

توسعهدهندگان شبکه بلاکچین اتریوم اعلام کردند که اجرای بهروزرسانی بزرگ پکترا به تاریخ ۷ مه منتقل شده است.

ایلان ماسک و شرکت X به جمع محققان و گروههای مدافع پیوستهاند تا از دیوان عالی ایالات متحده درخواست کنند مانع از آن شود که نهادهای اجرایی قانون، شرکتهایی مانند

در سهماهه اول سال ۲۰۲۵، بازار رمزارزها شاهد افت قابلتوجهی بود. بیتکوین با کاهش ۱۲ درصدی مواجه شد، در حالی که اتریوم با سقوط ۴۵ درصدی، بدترین عملکرد سهماهه خود

در سالی که ارزهای دیجیتال جایگاه پررنگتری پیدا کردهاند، شرکتهای بیشتری به دنبال افزایش میزان سرمایهگذاری خود در ارزهای دیجیتال هستند. اکنون، تتر (Tether)، بزرگترین صادرکننده استیبل کوین، به این

رویدادهای مهم حوزه ارزهای دیجیتال در ماه مارس ۲۰۲۵ و برخی از اخبار و رویدادهای اقتصادی و فنی آوریل ۲۰۲۵ را در این مقاله مرور میکنیم. در این ماهنامه تمرکز

تغییرات قیمت در همستر کامبت در ۲۴ ساعت گذشته: قیمت فعلی Hamster Kombat برابر با 0.001 دلار آمریکا است و

قیمت کتیزن در ۲۴ ساعت گذشته قیمت کتیزن امروز 0.09 دلار آمریکا است. قیمت فعلی کتیزن با حجم معاملات 24

بعد از چند هفته توکن سوزی پیاپی و رویدادهایی که کاربران رو به سوزاندن توکنهایشان دعوت میکرد، بالآخره تایم فارم

تغییرات قیمت میجر در حال حاضر قیمت این رمزارز 0.24 دلار آمریکا است و قیمت آن معادل 16000 تومان است.

قیمت داگز در ۲۴ ساعت گذشته قیمت داگز (DOGS) در حال حاضر برابر با 0.00015 دلار آمریکا است. حجم معاملات

تغییرات قیمت راکی ربیت در 24 ساعت گذشته قیمت و حجم معاملات قیمت فعلی RBTC برابر با 0.06 دلار آمریکا

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید