بانک مرکزی اروپا در موقعیت خوبی از نظر نرخ بهره قرار دارد. مشخص نیست که تعرفهها موجب تورم میشوند یا تورم کاهنده را به همراه

یوتوتایمز » وبلاگ » اخبار » بانکهای مرکزی » برگه 4

بانک مرکزی اروپا در موقعیت خوبی از نظر نرخ بهره قرار دارد. مشخص نیست که تعرفهها موجب تورم میشوند یا تورم کاهنده را به همراه

مارتین اشلگل، رئیس بانک ملی سوئیس (#SNB) امروز اعلام کرد: در ماههای آینده نمیتوان احتمال #تورم منفی را رد کرد. ثبات قیمتی مهمترین نقش بانک مرکزی در اقتصاد است. نااطمینانیهای

فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا در گفتوگو با فاز اظهار داشت: هیچکس در ECB درباره کاهش شدید نرخ بهره صحبت نمیکند. اکنون در منطقهای از سیاستگذاری عادی پولی

پاتسالیدس، عضو بانک مرکزی اروپا، اعلام کرد که کاهش شدید نرخ بهره در حال حاضر غیرضروری به نظر میرسد.

رابرت هولزمان، عضو بانک مرکزی اروپا، تأکید کرد که کاهش بیشتر نرخ بهره باید حداقل تا سپتامبر متوقف شود. وی اظهار داشت که با توجه به جنگ تجاری میان آمریکا

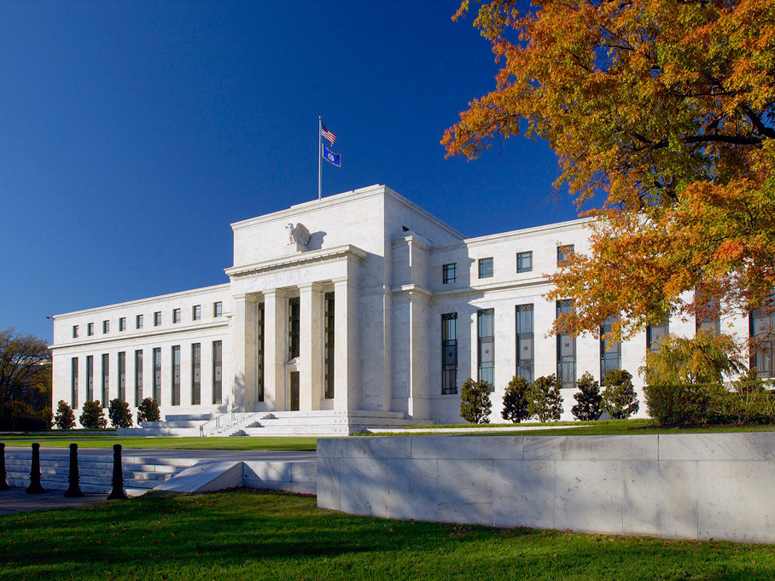

نیل کاشکاری، رئیس فدرال رزرو مینیاپولیس، تأکید کرد که سیاستگذاران فدرال رزرو درباره تأثیرات تورمی تعرفههای جدید اختلاف نظر دارند. وی اظهار داشت که برخی معتقدند باید تأثیرات تورمی تعرفهها

لوئیس دی گویندس، معاون بانک مرکزی اروپا: عدم قطعیت بالا رشد اقتصادی را تضعیف کرده و ثبات مالی را تهدید میکند.

ویلروی، عضو بانک مرکزی اروپا: تورم فرانسه نشانهای بسیار امیدوارکننده است. عادیسازی نرخ بهره ممکن است هنوز به پایان نرسیده باشد.

اوئدا، رئیس بانک مرکزی ژاپن: ژاپن به هدف تورمی نزدیک شده است، اما محدودیتهای دادهای همچنان مانع از ارزیابی دقیق روند تورم میشود. ژاپن اکنون بیش از هر زمان دیگری

کاشکاری، عضو فدرال رزرو: عدم قطعیت همچنان یکی از نگرانیهای اصلی فدرال رزرو و کسبوکارهای آمریکایی است. سرمایهگذاران در حال ارزیابی مجدد تخصیص سرمایه در سطح جهانی هستند. سؤالات مربوط

مؤسسه تحقیقات اقتصادی نیوزیلند توصیه کرده است که نرخ بهره در ماه مه کاهش یابد. برخی از اعضای این موسسه پیشنهاد کاهش ۲۵ نقطه پایه نرخ بهره را دادهاند، در

لیسا کوک، عضو هیئتمدیره فدرال رزرو اعلام کرد: وقوع یک شوک درآمدی بزرگ میتواند باعث افزایش نکول و در نهایت زیان برای وامدهندگان شود. با وجود نوسانات بازار در ماه

موسالم: GDP آمریکا نزدیک به سطح بالقوه است (یعنی اقتصاد در محدوده تعادل فعالیت میکند). تورم همچنان بالاتر از هدف ۲ درصدی فدرال رزرو است. شرایط فعلی کاملاً متفاوت از

با انتشار آمار قوی #خردهفروشی کانادا برای ماههای مارس و آوریل، احتمال کاهش نرخ بهره توسط بانک مرکزی کانادا بهطور چشمگیری کاهش یافته است. اکنون احتمال کاهش نرخ در نشست

کسبوکارها انتظار دارند هزینه ورودی و خروجی افزایش یابد و فدرال رزرو با دقت این روند را زیر نظر دارد. مدیران تجاری در تلاشاند راهی برای مدیریت این سطح از

نرخهای بهره بلندمدت توسط بازار تعیین میشوند و باید تأثیر آنها بر اقتصاد را در نظر گرفت. وظیفه ما بررسی هر عاملی است که بر قیمتها و اشتغال تأثیر میگذارد.

آستین گولزبی، رئیس فدرال رزرو شیکاگو، در گفتوگو با CNBC هشدار داد: شرکتها خواهان ثبات در سیاستگذاری هستند؛ حجم بالای تغییرات باعث شده مدیران نتوانند تصمیمگیری کنند. اعمال تعرفه ۵۰

قیمتگذاری برای اکثر بانکهای مرکزی بدون تغییر باقی مانده است، به جز بانک انگلستان و بانک کانادا که گزارشهای تورمی قوی باعث کاهش انتظارات کاهش نرخ بهره شد. فدرال رزرو

لین، اقتصاددان بانک مرکزی اروپا: اطمینان داریم که تورم خدمات کاهش خواهد یافت. تورم خدمات در منطقه یورو بیش از یک سال در حدود ۴٪ باقی مانده است.

بانک مرکزی اروپا گزارش داده است که دستمزدهای توافقشده در منطقه یورو در سهماهه اول سال ۲۰۲۵ نسبت به سال گذشته ۲.۳۸٪ افزایش یافته است، در حالی که در سهماهه

اُلی رن، سیاستگذار بانک مرکزی اروپا، اعلام کرد که کاهش نرخ بهره در ماه ژوئن مناسب خواهد بود، مشروط بر اینکه دادهها تثبیت تورم و رشد ضعیف اقتصادی را تأیید

یانیس استورناراس، سیاستگذار بانک مرکزی اروپا، اعلام کرد که انتظار دارد نرخ بهره در ماه ژوئن کاهش یابد و سپس متوقف شود. وی همچنین اشاره کرد که پس از ژوئن،

کریستین لاگارد، رئیس بانک مرکزی اروپا، تأکید کرد که اعتماد بین آمریکا و اتحادیه اروپا همچنان شکننده است و نشست G7 برای گفتوگو طراحی شده است، نه توافقات تجاری. وی

رئیس بانک کانادا در اظهاراتی گفت: بحثها بر بهبود گفتوگو درباره تعرفهها و رفع مشکلات در سیستم رتبهبندی جهانی متمرکز بود صندوق بینالمللی پول با تشویق گروه هفت موافقت کرد

جان ویلیامز، رئیس بانک فدرال رزرو نیویورک، در سخنرانی اخیر خود از اظهارنظر درباره سیاست پولی آمریکا و چشمانداز اقتصادی این کشور خودداری کرد. ویلیامز در سخنان خود تمرکز اصلی

بانک بارکلیز پیشبینی قبلی خود مبنی بر کاهش ۲۵ واحدی نرخ بهره در نشست ماه ژوئن بانک انگلستان (#BoE) را کنار گذاشت. در بهروزرسانی جدید، این بانک اکنون انتظار دارد

کریستوفر والر، عضو هیئترئیسه فدرال رزرو، در گفتوگو با شبکه فاکس بیزینس اعلام کرد: اگر تعرفهها در سطح حدود ۱۰ درصد باقی بمانند، اقتصاد آمریکا در نیمه دوم سال در

گزارش بانک مرکزی اروپا ۱۶ تا ۱۷ آوریل: اعضای بانک مرکزی اروپا اعتماد بیشتری دارند که تورم در میانمدت به سطح هدف بازمیگردد. احتمال افزایش تورم ناشی از شوکهای تجاری

هاوزر،عضو بانک مرکزی استرالیا اعلام کرد که صادرکنندگان استرالیایی نسبت به تقاضای پایدار چین خوشبین هستند. پس از سفر اخیر به چین، مشخص شد که پکن اقدامات لازم برای حفظ

وویچیچ، عضو بانک مرکزی اروپا: تورم بهتدریج به هدف ۲٪ نزدیک میشود. انتظار داریم تا پایان سال ۲۰۲۵ به هدف ۲٪ نزدیک شویم. پیشبینی میشود که در اوایل سال ۲۰۲۶

اسکریوا از بانک مرکزی اروپا: پیشبینی تأثیر تعرفهها بر تورم دشوارتر شده است. ✍️ تقویت یورو میتواند به کاهش تورم کمک کند؛ زیرا واردات ارزانتر میشود، اما رقابتپذیری صادرات اروپا

شاخص مدیران خرید تولیدی ناحیه یورو – ژوئن – Flash Manufacturing PMI واقعی ……………. 49.4 پیشبینی …………. 49.6 قبلی …………………

سخنگوی وزارت امور خارجه ایران، اسماعیل بقایی، اعلام کرد: تهران انتظار دارد روسیه بر اساس مشارکت راهبردی دوجانبه، نقش فعالی

شاخص مدیران خرید بخش تولیدی آلمان – ژوئن – German Flash Manufacturing PMI واقعی ……………… 49 پیشبینی ………….. 48.9 قبلی

شاخص مدیران خرید تولیدی فرانسه (ژوئن) – French Flash Manufacturing PMI واقعی ……………. 47.8 پیشبینی ………….. 49.8 قبلی ………………… 49.8

تسلا روز یکشنبه آزمایش محدود تاکسیهای خودران خود را در آستین تگزاس آغاز کرد. این نخستین باری است که خودروهای

قیمت طلا پس از حمله آمریکا به تأسیسات هستهای ایران، در معاملات آسیایی روز دوشنبه اندکی کاهش یافت؛ زیرا سرمایهگذاران

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید