تورم در ماه آوریل کمتر از حد انتظار افزایش یافت، به طوری که قیمتها در طول سال ۲.۳ درصد افزایش یافتند، که نسبت به ۲.۴

تورم در ماه آوریل کمتر از حد انتظار افزایش یافت، به طوری که قیمتها در طول سال ۲.۳ درصد افزایش یافتند، که نسبت به ۲.۴

طبق گزارش تایمز، استارمر، نخست وزیر بریتانیا به توافقی با اتحادیه اروپا در زمینه تسلیحات نزدیک شده است که به شرکتهای بریتانیایی اجازه میدهد برای صندوق دفاعی ۱۵۰ میلیارد یورویی

طبق نظرسنجی اخیر بانک مرکزی اروپا، رشد اقتصادی برای سال ۲۰۲۵ کاهش یافته و به ۰.۹٪ رسیده است، در حالی که پیشبینی قبلی ۱.۰٪ بود. علاوه بر این، تورم سال

با وجود نوسانات بازار و تنشهای تجاری میان آمریکا و چین، برخی شرکتهای فناوری چین به دنبال عرضه اولیه سهام در بورس آمریکا هستند. یکی از این شرکتها، Beijing Smart

وزارت امور خارجه چین درباره سفر وزیر امور خارجه ایران اعلام کرد که این سفر برای تعمیق اعتماد سیاسی متقابل مهم است. وزارت امور خارجه چین تأیید کرد که وزیر

اورسولا فون در لاین، رئیس کمیسیون اروپا، اعلام کرد که کشورهای جهان به دنبال همکاری با اروپا به عنوان یک شریک تجاری قابل اعتماد هستند. این اظهارات در حالی مطرح

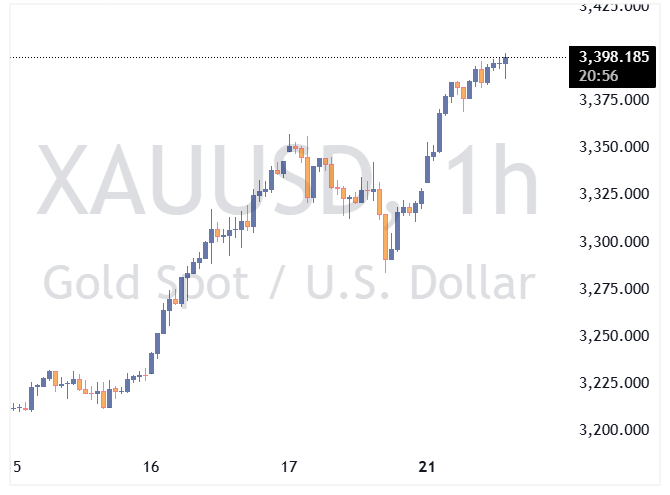

در معاملات امروز، انس طلا موفق شد مرز ۳۵۰۰ دلار را فتح کند، اما پس از اندکی کاهش به ۳۴۹۵ دلار در هر انس بازگشت. این افزایش ناشی از نگرانیهای

دونالد ترامپ، رئیسجمهور ایالات متحده، هشدار داده است که اقتصاد این کشور ممکن است با کندی رشد مواجه شود، مگر اینکه نرخ بهره فوراً کاهش یابد. وی در اظهاراتی تند،

کاتو، وزیر دارایی ژاپن، برای بحث درباره فارکس با آمریکا به واشنگتن سفر میکند. نگرانیها درباره تعرفهها از دلایل اصلی این سفر است.

رویترز: محبوبیت ترامپ به ۴۲٪ کاهش یافته است که پایینترین میزان از زمان بازگشت او به کاخ سفید است. ۵۷٪ از پاسخدهندگان با توقف بودجه دانشگاهها به دلیل اختلافات سیاسی مخالفند.

زلنسکی، رئیس جمهور اوکراین امروز اعلام کرد که اوکراین همچنان بر پیشنهاد خود مبنی بر پایان دادن به حملات علیه اهداف غیرنظامی پایبند است و در انتظار پاسخ رسمی از

مذاکرهکنندگان ژاپنی بدون دستیابی به نتیجه مشخص از واشنگتن بازگشتند، زیرا به گفته منابع آگاه، طرف آمریکایی نمیتواند خواستههای دقیق خود را در مذاکرات تجاری مشخص کند. به گزارش چارلی

کاخ سفید گزارشی که توسط NPR منتشر شده بود مبنی بر آغاز روند جستجو برای جایگزینی وزیر دفاع را تکذیب کرد. در واکنش به این گزارش، سخنگوی کاخ سفید، لیویت،

ترامپ، رئیس جمهور آمریکا، در صحبتهای اخیر خود به چند موضوع مختلف اشاره کرده است. ترامپ وضعیت اتحادیه اروپا را خوب توصیف نموده و با اطمینان گفته: «در نهایت به

طبق گزارشها، توافق تجاری میان ایالات متحده و ژاپن برخلاف زمزمههایی که در آخر هفته مبنی بر رسیدن به این توافق منتشر شده بود، هنوز به نتیجه نرسیده است. بازارها

تغییرات ماهانه شاخص پیشرو کنفرانس بورد ایالات متحده – CB Leading Index (مارس) واقعی ……………….. 0.7- درصد پیشبینی ………….. 0.5- درصد قبلی …………………. 0.3- درصد (به 0.2 درصد اصلاح شد)

دونالد ترامپ، رئیس جمهور آمریکا، بار دیگر به جروم پاول، رئیس فدرال رزرو، حمله کرد و خواستار کاهش سریع نرخ بهره شد. او در پستی در شبکه اجتماعی تروث سوشال

ما از صلح استقبال میکنیم و اوکراین هم باید چنین کند. اوکراین به آتشبس به چشم یک شوخی نگاه کرد؛ باید ببینیم آتشبس چه نتیجهای داشت.

انتظار داریم فدرال رزرو در سال جاری نرخ بهره خود را ۱۲۵ نقطهپایه کاهش دهد.

بالا رفتن انتظارات تورمی کوتاهمدت نگرانکننده نیست، زیرا انتظارات بلندمدت پایدار مانده است. رشد بهرهوری قوی بوده و مایلم ببینم تعرفهها چگونه آن را تحت تأثیر قرار میدهند. باید صبر

منابع: هواوی قصد دارد از ماه آینده، ارسال انبوه تراشه هوش مصنوعی پیشرفته 910c خود به مشتریان چینی را آغاز کند.

قیمت طلای جهانی امروز به رکورد تازهای رسید و بار دیگر نقش خود را به عنوان یکی از مهمترین داراییهای امن در شرایط بحرانی نشان داد. قیمت طلا در حال

به گزارش فاینشنال تایمز، چین در واکنش به تعرفههای سنگین اعمالشده توسط دولت ترامپ، سرمایهگذاریهای جدید خود در شرکتهای سرمایهگذاری خصوصی ایالات متحده را متوقف کرده است. این اقدام بخشی

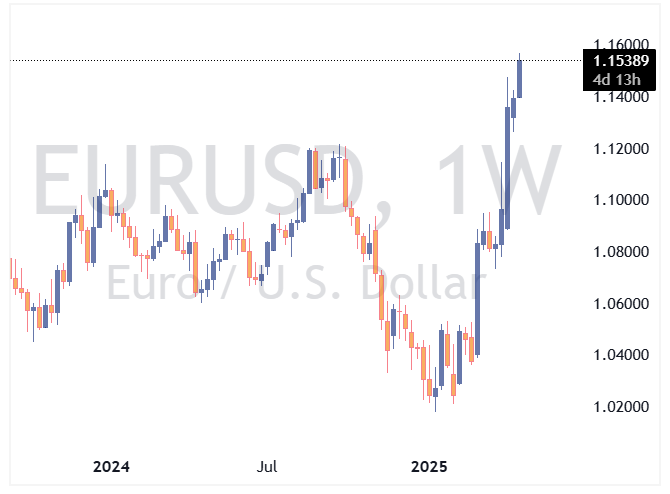

یورو در بازارهای مالی به ۱.۱۵۳۸ دلار رسید که بالاترین سطح خود از نوامبر ۲۰۲۱ تاکنون است. تحلیلگران معتقدند که این رشد به دلیل ضعف دلار آمریکا و نقدشوندگی بالای

واتیکان اعلام کرد که پاپ فرانسیس، رهبر کلیسای کاتولیک، در سن ۸۸ سالگی درگذشت. پاپ فرانسیس که در سال ۲۰۱۳ به عنوان اولین پاپ از آمریکای لاتین انتخاب شد، دوران

وزارت امور خارجه چین اعلام کرد که به شدت تحریمهای اعمالشده توسط ایالات متحده علیه مقامات چینی را محکوم میکند. در واکنش به این تحریمها، چین تصمیم گرفته است تا

در تصویر، برنامهی اعلام گزارشهای مالی شرکتها برای هفتهی سوم آوریل ۲۰۲۵ ارائه شده است. در ادامه، مهمترین شرکتهایی که در هر روز از این هفته گزارش مالی خود را

مولر، یکی از اعضای بانک مرکزی اروپا، نسبت به تأثیر تعرفهها بر تورم ابراز نگرانی کرده است. او معتقد است که تعرفهها میتوانند فشار بیشتری بر قیمتها وارد کنند و

چین هشدار داده است که علیه کشورهایی که در تجارت از سیاستهای ایالات متحده حمایت میکنند، اقدامات تلافیجویانه انجام خواهد داد.

پیام هشداردهنده ترامپ درباره موانع غیرتعرفهای منتشر شد. او در شبکه اجتماعی Truth Social به مواردی همچون دستکاری ارز، مالیات بر ارزش افزوده، دامپینگ و یارانههای دولتی اشاره کرد. ترامپ

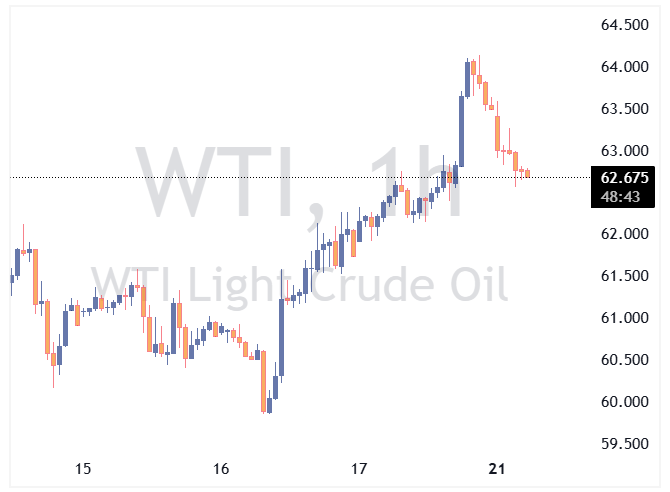

قیمت نفت بیش از ۱.۵ درصد کاهش یافت. این افت به دلیل نگرانیها در مورد تأثیر تعرفههای آمریکا بر رشد تقاضای سوخت و پیشرفت در مذاکرات هستهای میان ایران و آمریکا

آیا دادههای تورم آوریل نشاندهنده آغاز موج جدید افزایش قیمتهاست؟ در هفتهای که پیشرو داریم، گزارش شاخص قیمت مصرفکننده (CPI)

منابع خبری گزارش دادهاند که ایالات متحده و اتحادیه اروپا در تلاش هستند تا یک آتشبس ۳۰ روزه را در

خبرگزاری رویترز از شنیده شدن چهار انفجار در شهر آمریتسار هند (نزدیک مرز پاکستان) خبر داده است؛ که نشانهای نگرانکننده

رافائل باستیک، رئیس فدرال رزرو آتلانتا، امروز با لحنی متفاوت نسبت به گذشته و حتی نسبت به پاول صحبت کرد.

در حالیکه ترامپ با اعلام تعرفههای ۸۰ تا ۱۴۵ درصدی بر کالاهای چینی نگرانیها را افزایش داده، واقعیتهای تجارت جهانی

رئیسجمهور سوئیس اعلام کرد مذاکرات تجاری با آمریکا پیشرفت خوبی داشته و طرف آمریکایی متعهد شده این گفتوگوها را با

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید