مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل این موضوع را از افکار

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل این موضوع را از افکار

گزارش درآمدزایی سهماهه سوم 2024 Philip Morris International Inc (PM) سود هر سهم (EPS) واقعی…………. 1.91 پیشبینی………… 1.82 درآمدزایی فصلی (REVENUE) واقعی………… 9.9 میلیارد دلار پیشبینی……….. 9.68 میلیارد دلار

گزارش درآمدزایی سهماهه سوم 2024 RTX Group سود هر سهم (EPS) واقعی…………. 1.45 پیشبینی………… 1.34 درآمدزایی فصلی (REVENUE) واقعی………… 20.1 میلیارد دلار پیشبینی……….. 19.84 میلیارد دلار

گزارش درآمدزایی سهماهه سوم 2024 3M سود هر سهم (EPS) واقعی…………. 1.98 پیشبینی………… 1.9 درآمدزایی فصلی (REVENUE) واقعی………… 6.1 میلیارد دلار پیشبینی……….. 6.06 میلیارد دلار

گزارش درآمدزایی سهماهه سوم 2024 General Motors Company (GM) جنرال موتورز سود هر سهم (EPS) واقعی…………. 2.96 پیشبینی………… 2.4 درآمدزایی فصلی (REVENUE) واقعی………… 48.76 میلیارد دلار پیشبینی……….. 44.74 میلیارد دلار

در آخرین نظرسنجی رویترز/ایپسوس از رایدهندگان ثبتنامشده در ایالات متحده، کامالا هریس با ۴۶ درصد آرا از دونالد ترامپ با ۴۳ درصد آرا پیشی گرفته است. این نظرسنجی به صورت

گزارش درآمدزایی سهماهه سوم 2024 GE Aerospace (GE) سود هر سهم (EPS) واقعی…………. 1.15 پیشبینی………… 1.14 درآمدزایی فصلی (REVENUE) واقعی………… 8.94 میلیارد دلار پیشبینی……….. 9.05 میلیارد دلار

گزارش درآمدزایی سهماهه سوم 2024 Danaher Corporation (DHR) سود هر سهم (EPS) واقعی…………. 1.71 پیشبینی………… 1.57 درآمدزایی فصلی (REVENUE) واقعی………… 5.8 میلیارد دلار پیشبینی……….. 5.59 میلیارد دلار

رسانههای اسرائیلی گزارش دادهاند که بنیامین نتانیاهو، نخستوزیر اسرائیل، امشب با تعداد محدودی از وزرای دولت خود در مقر وزارت دفاع در تلآویو نشست مشورتی برگزار میکند.

ایتالیا در حال فروش اوراق قرضه هفت و سی ساله از طریق بانکها است؛ زیرا خزانهداری قصد دارد از ارتقاء چشمانداز خود توسط رتبهبندی فیچ در هفته گذشته بهرهبرداری کند.

مدیرعامل ASML اعلام کرده است که سال ۲۰۲۵ همچنان سالی برای رشد خواهد بود و در بلندمدت نیز انتظار رشد را داریم. با این حال، در چند ماه گذشته مشاهده

شرکت Nvidia قصد دارد سرمایهگذاریهای خود در تایلند را اعلام کند. جنسن هوانگ، مدیرعامل Nvidia، در سفر ماه دسامبر خود به بانکوک این موضوع را اعلام خواهد کرد. این شرکت

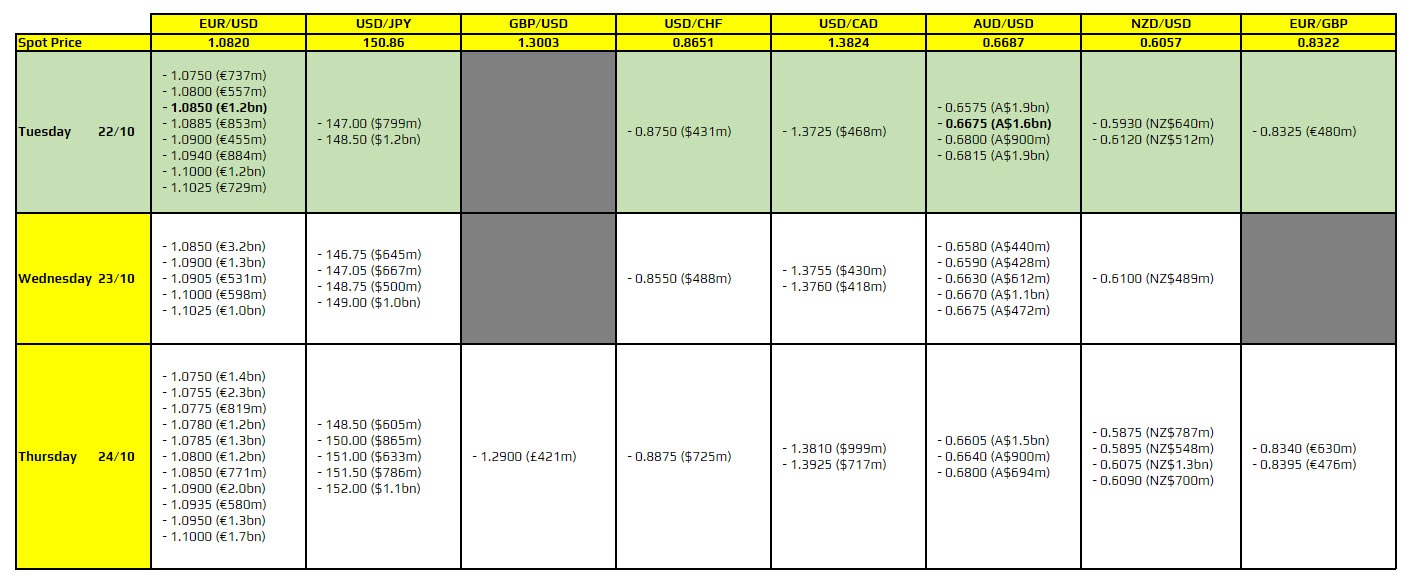

قراردادهای آپشنی که در تاریخ ۲۲، ۲۳ و ۲۴ اکتبر منقضی میشوند.

در مفروضات بودجه سال ۱۴۰۴ ایران، میزان تولید نفت خام به صورت روزانه سه میلیون و هفتصدو پنجاه هزار بشکه (۳۷۵۰۰۰۰) در نظر گرفته شده است. منابع حاصل از صادرات

اسکای نیوز عربی گزارش کرده است که وزیر امور خارجه جمهوری اسلامی، اعلام کرده اگر اسرائیل به حملات خود ادامه دهد، ایران پاسخ خواهد داد. او همچنین هشدار داده که

خالص وامگیری بخش دولتی بریتانیا در ماه سپتامبر ۱۶.۶ میلیارد پوند بوده است، که کمتر از پیشبینیها (۱۷.۵ میلیارد پوند) و بیشتر از مقدار قبلی (۱۳.۷ میلیارد پوند) است. مقدار

موسسه PIMCO نشان میدهد که ریسکهای تورمی میتوانند بر تصمیمات سیاستی آینده تأثیر بگذارند و انتظار میرود که در دسامبر کاهش نرخ بهره دیگری صورت گیرد، با نرخ ترمینال حدود

امین ناصر، مدیرعامل آرامکو، میگوید این شرکت به مصرف نفت چین بسیار خوشبین است. او به تدابیر محرک اقتصادی دولت و افزایش تقاضای سوخت جت به عنوان نقاط روشن اشاره

در ماه سپتامبر، خودروهای الکتریکی ۵۶.۹٪ از ثبتنامهای جدید خودرو در اتحادیه اروپا را تشکیل دادهاند. همچنین، ثبتنام خودروهای سواری در اتحادیه اروپا در ماه سپتامبر نسبت به سال گذشته

نظیمکننده ارز چین اعلام کرده که نرخ تبادل یوان در سطوح معقول و متوازن باقی مانده است. جریان سرمایههای ورودی در سهماهه اول امسال افزایش یافته و از ابتدای سال

در نظرسنجیهای ایالتهای نوسانی، کامالا هریس و دونالد ترامپ تقریباً در رقابت برابر هستند. این نظرسنجیها نشان میدهند که هر دو نامزد در ایالتهای کلیدی که میتوانند نتیجه انتخابات را

کاتو از بانک مرکزی ژاپن (BoJ) میگوید که میخواهند به دقت اقتصاد آمریکا، انتخابات و سیاستهای فدرال رزرو را ارزیابی کنند. او همچنین بیان میکند که هدف آنها تعیین سطح

هولدینگ HSBC اعلام کرده است که دو بخش بزرگ خود را، خارج از بریتانیا و هنگ کنگ، ادغام خواهد کرد و به صورت منطقهای بازسازی خواهد شد. این تغییرات به

اقتصاددان ارشد بانک انگلستان از آژانس آمار به دلیل ارائه دادههای نادرست درباره اشتغال انتقاد کرده است. این انتقاد به دادههایی اشاره دارد که به درستی وضعیت بازار کار را

دالی از فدرال رزرو میگوید فدرال رزرو به تنظیم سیاستهای پولی خود ادامه خواهد داد. او بیان میکند که کاهش ۵۰ نقطه پایه به منظور تنظیم مناسب سیاستها انجام شد

یک دادگاه فدرال در روز دوشنبه حکم کرد که مقررات فعلی صنعت نفت ایالات متحده در خلیج مکزیک تا ماه مه معتبر باقی بمانند، اگرچه قبلاً مشخص شده بود که

معاون وزیر خزانهداری آمریکا با نخستوزیر فلسطین (تشکیلات خودگردان فلسطین) در روز دوشنبه گفتگو کرده است. آنها درباره امنیت و ثبات اقتصادی در کرانه باختری گفتگو کردهاند و همچنین بر

لری فینک، مدیرعامل بلکراک، میگوید انتخابات آمریکا برای بازارهای مالی اهمیتی ندارد.

اشمید عضو فدرال رزرو اشاره دارد که خواستار رویکردی محتاطانه، تدریجی و دقیق در کاهش نرخ بهره است. او ترجیح میدهد از کاهشهای بزرگ نرخ بهره خودداری کند و معتقد

تراز تجاری نیوزلند – Trade Balance (سپتامبر) واقعی ……………. 2108M- قبلی ……………….. 2306M- (این داده از منفی 2203M اصلاح شده است.) این داده ساعت۰۱:۱۵به وقت ایران منتشر شده است.

بانک سرمایهگذاری سیتی در آخرین گزارش خود، چشمانداز بسیار مثبتی را برای قیمت طلا ترسیم کرده است. سیتی پیشبینی خود را برای قیمت طلا در سه ماه آینده از 2700

به دنبال معافیتهای تعرفهای زیادی نیستیم. تمایلی به کاهش تعرفههای ۱۴۵ درصدی نداریم. پاسخ منفی به احتمال کاهش تعرفهها بر

بانک MUFG معتقد است که حتی اگر رئیس فدرال رزرو امشب موضعی نسبتاً هاوکیش اتخاذ کند، به دلیل ضعف بنیادین

سهام آلفابت (گوگل) امروز بیش از ۸٪ سقوط کرد و به محدوده ۱۴۹.۵۰ دلار رسید. «ادی کیو»، معاون ارشد اپل

بسنت: «باور دارم» نسبت بدهی به GDP در سال آینده کاهش خواهد یافت دولت ترامپ تمرکز را بر کاهش هزینهها

تصمیم فدرال رزرو امشب ساعت ۲۱:۳۰ به وقت تهران اعلام میشود؛ سخنرانی پاول رأس ۲۲ برگزار خواهد شد. تغییری در

دیوید بیلی، مدیرعامل Bitcoin Magazine و مشاور اصلی کمپین ترامپ در حوزه رمزارز، قصد دارد یک شرکت سرمایهگذاری جدید راهاندازی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید