ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده ویژه آمریکا «استیو ویتکاف» را

ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده ویژه آمریکا «استیو ویتکاف» را

شواهدی مبنی بر تضعیف سریع بازار کار میتواند به کاهش سریعتر نرخ بهره منجر شود؛ در حال حاضر، پیشبینی من کاهشهای کوچک در فصول آتی است. با توجه به مشاهده

دولت فرانسه تولید ناخالص داخلی را 1.4 درصد در سال 2026 و 1.1 درصد در سال 2025 پیشبینی میکند فرانسه کسری بودجه را 5 درصد تولید ناخالص داخلی در سال

بریتانیا با معمای مصرف مواجه است کاهش نرخ بهره ممکن است پس انداز بیش از حد در انگلستان را کاهش دهد. اگر بزرگترین عامل، تأثیر نرخ بهره بر درآمد خانوار

موسسه سرمایه گذاری ولز فارگو محدوده هدف قیمتی پایان سال 2025 برای شاخص S&P 500 را از 5900-6100 به 6200-6400 افزایش داد

از نوسانات بازار پولی تعجب نخواهم کرد نقدینگی هنوز در بازارهای پولی فراوان است. کاهش ترازنامه بخشی از عادی سازی سیاستها است. کاهش ترازنامه و کاهش نرخ بهره در یک

پیشبینی میشود بانک مرکزی اروپا نرخ بهره را با سرعت بیشتری کاهش دهد

کازمیر از بانک مرکزی اروپا (ECB) میگوید که کاهش نرخ بهره در ماه اکتبر، ما را در جلسه دسامبر در موقعیت بهتری قرار میدهد . او بیان میکند که اگر

قیمت نفت پس از کاهش تقریباً ۸٪ در هفته گذشته دوباره افزایش یافته است. به گفتهی بلومبرگ، این افزایش به دلیل نگرانیهای ناشی از تنشهای خاورمیانه و تلاشهای چین برای

آنتونی بلینکن، وزیر امور خارجه آمریکا، روز دوشنبه به اسرائیل و کشورهای خاورمیانه سفر میکند تا درباره پایان جنگ غزه و آزادی گروگانها مذاکره کند. او همچنین به دنبال راهحل

مایکروسافت با معرفی دستگاههای AI جدید، رقابت خود را با Salesforce عمق بیشتری بخشیده است. این دستگاههای هوش مصنوعی که میتوانند با استفاده از Copilot Studio ایجاد شوند، به کاربران

در این هفته، بازارهای ارز تحت تأثیر شدید عوامل ژئوپلیتیکی قرار دارند. علاوه بر نشستهای صندوق بینالمللی پول (IMF) در واشنگتن که در آن بسیاری از بانکداران مرکزی گروه ده

وال استریت ژورنال در مقالهای عنوان کرده است که مقامات بانک انگلستان با سخنرانیهای خود میتوانند بر ارزش پوند تأثیر زیادی داشته باشند. تحلیلگران بر این باورند که این سخنرانیها

کرملین اعلام کرده است که روابط آنها با کره شمالی بر ضد کشورهای دیگر نیست. کره شمالی همسایه نزدیک و شریک آنها است و در تمامی زمینهها در حال توسعه

بانک ملی سوئیس (SNB) اعلام کرد که کل سپردههای دیداری تا تاریخ ۱۸ اکتبر به ۴۶۲.۳ میلیارد فرانک سوئیس رسیده که نسبت به مقدار قبلی ۴۶۷.۱ میلیارد کاهش یافته است.

رسانههای اسرائیلی گزارش دادهاند که در جلسه کابینه دیروز، به نتانیاهو و گالانت اجازه حمله به ایران داده نشده است.

کازاکس از بانک مرکزی اروپا (ECB) میگوید که نرخه بهره همچنان مانع رشد اقتصادی میشوند و با کاهش تورم، نرخ بهره به کاهش خود ادامه خواهند داد. او همچنین اشاره

سیمکوس از بانک مرکزی اروپا (ECB) اعلام کرده که سیاستهای پولی به وضوح کمتر محدودکننده خواهند شد. او نمیتواند نتیجه جلسه دسامبر را پیشبینی کند؛ اما انتظار دارد که دادههای

در اوایل معاملات اروپایی، معاملات آتی Eurostoxx با ۰.۱٪ کاهش مواجه شد. تغییرات در معاملات اولیه کم بوده است. معاملات آتی DAX آلمان با ۰.۲٪ کاهش و معاملات آتی FTSE

بازدهی اوراق قرضه ۱۰ ساله دولت ژاپن در روز دوشنبه به حدود ۰.۹۵٪ کاهش یافت؛ زیرا عدم قطعیتهای سیاسی در آستانه انتخابات عمومی این کشور در آخر هفته باعث افزایش

وزیر دفاع آمریکا، لوید آستین، روز دوشنبه وارد کییف شد تا پیام تعهد قوی آمریکا به تلاشهای جنگی اوکراین را منتقل کند. اما کمک نظامی جدید ارائه نکرد. آستین که

قراردادهای آتی مس به حدود ۴.۴ دلار به ازای هر پوند در روز دوشنبه افزایش یافت و برای دومین جلسه معاملاتی متوالی روند صعودی داشت. این افزایش پس از آن

شاخص قیمت تولید کننده آلمان – سپتامبر – Producer Price Index واقعی ……………… %0.5- پیشبینی …………. %0.2- قبلی ……………….. %0.2 شاخص قیمت تولید کننده آلمان – سالانه (سپتامبر) -Producer Price

قیمت طلا در اوایل معاملات آسیایی امروز، ۲۱ اکتبر ۲۰۲۴، به یک رکورد جدید رسیده و به بالای ۲۷۳۰ دلار آمریکا رسیده است. بانک UBS پیشبینی میکند که قیمت طلا

حزب لیبرال دموکراتیک ژاپن (LDP) احتمالاً با حمایت شریک ائتلافی خود در دولت باقی خواهد ماند. گزارش شبکه خبری فوجی (FNN) نشان میدهد که LDP احتمالاً در انتخابات ۲۷ اکتبر

دولت فرانسه به منظور حفظ کارها و تولیدات داخلی، سهمی از واحد شرکت سنوفی (Sanofi) را خریداری کرده است تا معامله ۱۵.۵ میلیارد یورویی با شرکتهای خصوصی آمریکایی را تضمین

طرح استرالیا برای توسعه هیدروژن سبز با چالشهای جدی مواجه شده است. شرکت Origin Energy اعلام کرد که تمام پروژههای هیدروژنی خود را به دلیل هزینههای بالای تولید انرژی تجدیدپذیر

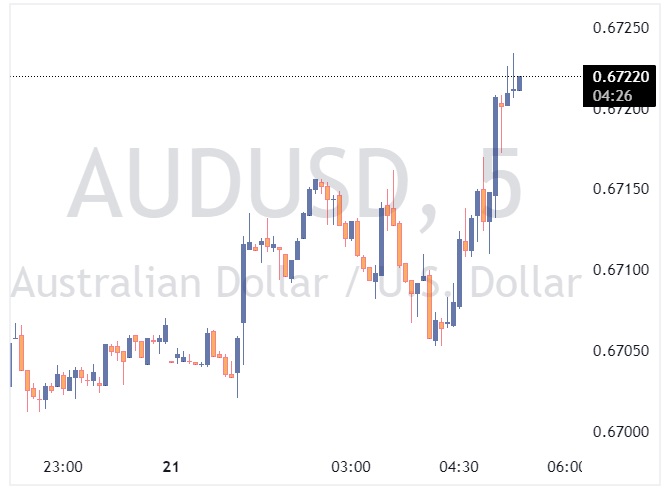

پس از اظهارات هاوزر، معاون رئیس بانک مرکزی استرالیا جفت ارز AUDUSD تقویت شد.

بانک مرکزی چین (PBoC) 208.9 میلیارد یوان را از طریق عملیات بازخرید معکوس 7 روزه با نرخ بهره 1.5٪ وارد بازار کرده است. همچنین، PBoC از طریق عملیات بازار باز

هاوزر، معاون رئیس بانک مرکزی استرالیا (RBA)، اظهار داشت که از رشد قوی اشتغال شگفتزده شده است. نرخ مشارکت نیروی کار به طرز چشمگیری بالا است. RBA به دادهها وابسته

رئیسجمهور سابق ایالات متحده، دونالد ترامپ، بار دیگر تأکید کرده است که او نرخ بهره را به شدت کاهش خواهد داد. این خبر توسط بلومبرگ گزارش شده است.

اعلام نام کشورهایی که ممکن است این هفته با آنها توافق شود، به منافع آمریکا آسیب میزند. برخی از مذاکرات

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده (هفته منتهی به 9 مه) – Crude Oil Inventories واقعی

صندوق بینالمللی پول نباید از طریق تخصیصهای حقوق ویژه برداشت (SDR) به کشورهای بزرگ و با منابع مالی بالا کمک

مکزیک به دنبال کاهش تعرفهها بر فولاد و آلومینیوم است. همگرایی اقتصادی مکزیک، ایالات متحده و کانادا پایان نخواهد یافت.

این اقدام مانع از دستیابی آنها به سلاح هستهای خواهد شد. تا به حال، مذاکرات با ایران خوب پیش رفته

اتحادیه اروپا در تلاش است تا میانجیگری کند و تنشها را کاهش دهد

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید