تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 20 ژوئن) – Unemployment Claims واقعی ……………. 245 هزار نفر پیشبینی ……….. 246 هزار نفر

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 20 ژوئن) – Unemployment Claims واقعی ……………. 245 هزار نفر پیشبینی ……….. 246 هزار نفر

انتخابات امروز کانادا بهدلیل فضای پرتنش سیاسی و تهدیدات تعرفهای ترامپ، از اهمیت بالایی برای آینده اقتصادی این کشور برخوردار است. مارک کارنی، رئیس پیشین بانک مرکزی کانادا و انگلستان،

شاخص فعالیتهای صنعتی فدرال رزرو دالاس برای آوریل ۲۰۲۵ به منفی ۳۵.۸ رسید که بدترین رقم از مه ۲۰۲۰ تاکنون است. این کاهش عمدتاً به دلیل افت شدید سفارشات جدید

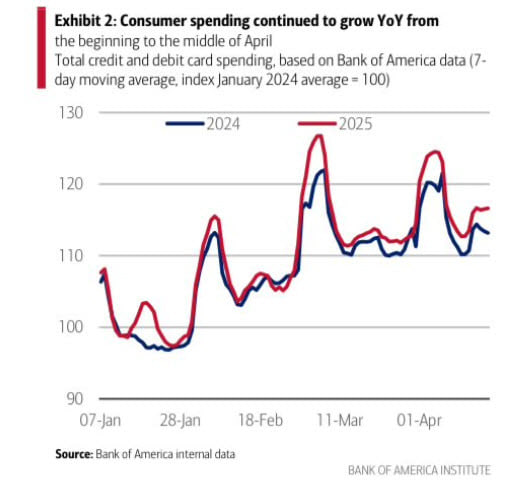

دادههای جدید از بانک آمریکا نشان میدهد که در ماه آوریل برخلاف انتظارات، کاهش قابل توجهی در هزینههای مصرفکنندگان آمریکایی مشاهده نشده است. در واقع، حتی نشانههایی از افزایش اندک

ارزیابی مسیر سیاستهای پولی بدون در نظر گرفتن نرخ یورو امکانپذیر نیست. شرایط اعتباری کمی سختتر شده، ولی این وضعیت ممکن است کوتاهمدت باشد؛ برای قضاوت نهایی هنوز زود است.

ترامپ روز به روز نسبت به توافق صلح میان روسیه و اوکراین ناامیدتر میشود. همه اعضای دولت بیوقفه برای تحقق توافقهای تجاری کار میکنند. در طول هفته جاری، اطلاعات بیشتری

در صورتی که پیشبینیها نشاندهند تورم به زیر ۲ درصد میرسد، کاهش بیشتر نرخهای بهره منطقی خواهد بود. بازارها را به دقت زیر نظر داریم تا از ثبات قیمتی و

بریتانیا و اتحادیه اروپا قصد دارند برای «کاهش اثرات نوسانات نظم اقتصادی جهانی» همکاری نزدیکی داشته باشند.

پیشبینی میشود تورم در اطراف هدف تعیین شده ما نوسان کند. رویکرد ما در تعیین موضع سیاست پولی، تصمیمگیری در هر جلسه به تناسب دادهها خواهد بود. بانک مرکزی اروپا

دونالد ترامپ، رئیس جمهور ایالات متحده، در پیامی در شبکه اجتماعی تروث سوشال اعلام کرد که «آمریکا دیگر نمیتواند یارانههای کلان به کانادا بدهد». او در این پیام، بار دیگر

منابع: شرکت IBM قصد دارد طی ۵ سال آینده ۱۵۰ میلیارد دلار در ایالات متحده سرمایهگذاری کند.

تصمیم درباره کاهش تنشهای تعرفهای در دست چین است. کشورهای زیادی با طرحهای قوی و قابل توجه وارد گفتگوها شدهاند. بانک مرکزی اروپا نرخ بهره را کاهش خواهد داد تا

ولادیمیر پوتین اعلام کرد که به مناسبت روز پیروزی، از ۷ تا ۱۱ مه آتشبس موقتی برقرار خواهد بود. این آتشبس به منظور احترام به تعطیلات عمومی ماه مه اعلام

دوشنبه ۲۸ آوریل اعلام برنامه تأمین مالی فصلی خزانهداری آمریکا: قرار است برنامه جدید فروش اوراق قرضه توسط وزارت خزانهداری ایالات متحده اعلام شود. مایکل سیلور انتظار میرود خرید جدید

سخنگوی وزارت امور خارجه چین تأکید کرده است که هیچ تماس تلفنی اخیرا با آمریکا نداشتهاند و در مذاکرات تجاری با آمریکا مشارکت ندارند. او همچنین اعلام کرد که هیچ

ویلروی، عضو بانک مرکزی اروپا، اعلام کرده است که ما در لحظهای از عدم قطعیت بزرگ اقتصادی قرار داریم. او تأکید کرد که سیاستهای ترامپ و حمایتگرایی آمریکا موفق نبودهاند

این هفته، سرمایهگذاران و تحلیلگران بازار منتظر انتشار گزارشهای مالی تعدادی از بزرگترین شرکتهای جهان هستند. برنامه زمانی این گزارشها به تفکیک روز به شرح زیر است: دوشنبه: پیش از

شرکت هواوی در حال آزمایش جدیدترین پردازنده هوش مصنوعی خود است که هدف آن رقابت با محصولات پیشرفته انویدیا میباشد. این پردازنده که Ascend 910D نام دارد، در مراحل اولیه

سفیر آلمان در بریتانیا، میگل برگر، اعلام کرده است که نشست ماه مه میان بریتانیا و اتحادیه اروپا میتواند زمینهای برای بازنگری در توافق پسابرگزیت فراهم کند. این نشست که

استارتآپ Slate Auto که بخشی از سرمایهگذاری آن توسط جف بزوس، بنیانگذار آمازون تأمین شده است، وانت برقی جدیدی با قیمت کمتر از ۲۰,۰۰۰ دلار آمریکا معرفی کرده است. این

روزنامه China Securities Daily گزارش داده است که بانک خلق چین احتمالاً در سهماهه دوم سال نرخ ذخیره قانونی (RRR) و نرخ بهره را کاهش خواهد داد. این پیشبینیها بهطور

انجمن طلای چین اعلام کرد که مصرف طلا در سهماهه اول سال ۲۰۲۵ با کاهش ۵.۹۶٪ به ۲۹۰,۴۹۲ تن رسیده است. در حالی که تقاضا برای جواهرات طلا ۲۶.۸۵٪ کاهش

معاون رئیس برنامهریزی دولتی چین اعلام کرد که این کشور تغییرات داخلی و خارجی را به دقت زیر نظر خواهد گرفت و ابزارهای سیاستگذاری را بهبود خواهد داد.

دیپلمات ارشد ارزی ژاپن، آتسوشی میمورا، گزارشهای رسانهای مبنی بر اینکه وزیر خزانهداری آمریکا، بسنت، گفته است ین قویتر ترجیح داده میشود، رد کرده است. میمورا تأکید کرد که در

به گزارش بلومبرگ بانک مرکزی ژاپن افزایش نرخ بهره را متوقف خواهد کرد و نرخ بهره را در سطح 0.5٪ نگه میدارد. این تصمیم به دلیل افزایش ریسکهای اقتصادی ناشی

روزنامه فاینشنال تایمز گزارش داده است که کاهش تقاضا ناشی از تعرفههای ترامپ باعث افت شدید حجم حملونقل در بنادر و حملونقل هوایی آمریکا شده است. این موضوع به عنوان

کره شمالی برای اولین بار تأیید کرد که نیروهای نظامی خود را به روسیه اعزام کرده است. این اقدام تحت دستور مستقیم رهبر این کشور، کیم جونگ اون و در راستای

دونالد ترامپ، رئیسجمهور آمریکا، اعلام کرده است که زلنسکی آماده واگذاری کریمه به روسیه به عنوان بخشی از توافق صلح است. ترامپ پس از دیدار با زلنسکی در واتیکان، از

ترامپ: با اجرای تعرفهها، مالیات بر درآمد بسیاری از افراد به طور قابل توجهی کاهش خواهد یافت و حتی ممکن است به طور کامل حذف شود. تمرکز بر افرادی خواهد

دونالد ترامپ، رئیسجمهور ایالات متحده اعلام کرد که کنترل مرزی به ۹۹.۹٪ رسیده است که بهترین آمار ثبتشده تاکنون محسوب میشود. وی تأکید کرد که تنها ۳ نفر موفق به

وزیر خزانهداری ایالات متحده اعلام کرد که امکان دستیابی به توافق تعرفهای با چین وجود دارد. وی همچنین هفته گذشته با همتای چینی خود در واشنگتن تعامل داشته است.

موسسه TD Securities هدف قیمت یکماهه طلا را ۳۶۵۰ دلار در هر اونس پیشبینی کرده است. موسسه TD Securities یک

چین تصمیم گرفته است مجوزهای صادرات عناصر کمیاب را برای خودروسازان و تولیدکنندگان آمریکایی از سر بگیرد، اما فقط برای

چین سیاست ترانزیت بدون ویزای ۲۴۰ ساعته را به ۵۵ کشور گسترش داده است. بر اساس اعلام اداره ملی مهاجرت

به گزارش بلومبرگ: رهبران گروه ۷ تصمیم گرفتهاند بیانیه مشترک اجلاس را کنار بگذارند تا از تنش با دونالد ترامپ،

ترامپ: مذاکرات تجاری در حال پیشرفت است، احتمالاً نیازی به تمدید مهلت نیست؛ تعامل با ژاپن و کره جنوبی ادامه

معاون رئیسجمهور آمریکا، جیدی ونس: اختلاف ترامپ و ماسک بلندمدت نخواهد بود، ماسک احتمالاً با تیم ترامپ همسو خواهد شد.

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید