اقتصاددانان پیشبینی میکنند که بازار کار در ژوئن کندتر شود و بر اساس پیشبینیهای اجماعی، کارفرمایان احتمالاً ۱۱۰ هزار شغل جدید ایجاد کردهاند. پیشبینی میشود

یوتوتایمز » وبلاگ » اخبار » اخبار سهام و اخبار شاخصها » برگه 7

اقتصاددانان پیشبینی میکنند که بازار کار در ژوئن کندتر شود و بر اساس پیشبینیهای اجماعی، کارفرمایان احتمالاً ۱۱۰ هزار شغل جدید ایجاد کردهاند. پیشبینی میشود

شرکت ASML، تولیدکننده برجسته تجهیزات نیمههادی در هلند، در سهماهه اول سال ۲۰۲۵، گزارش داد که میزان سفارشات ثبتشده خالص آن کمتر از پیشبینیها بوده است. این کاهش سفارشات به

دونالد ترامپ، رئیسجمهور ایالات متحده، دستور داد تا تحقیقاتی را برای ارزیابی نیاز به اعمال تعرفههای جدید بر مواد معدنی حیاتی آغاز کنند.

دولت آمریکا به طور نامحدود فروش تراشههای H20 توسط شرکت انویدیا به چین را ممنوع کرده است. این تصمیم که نیاز به مجوز برای فروش این تراشهها را الزامی میکند،

همچنین، فاکسکان در یک ماه، محمولهای به ارزش ۱.۳ میلیارد دلار از آیفونها را قبل از اعمال تعرفههای ترامپ به آمریکا ارسال کرد.

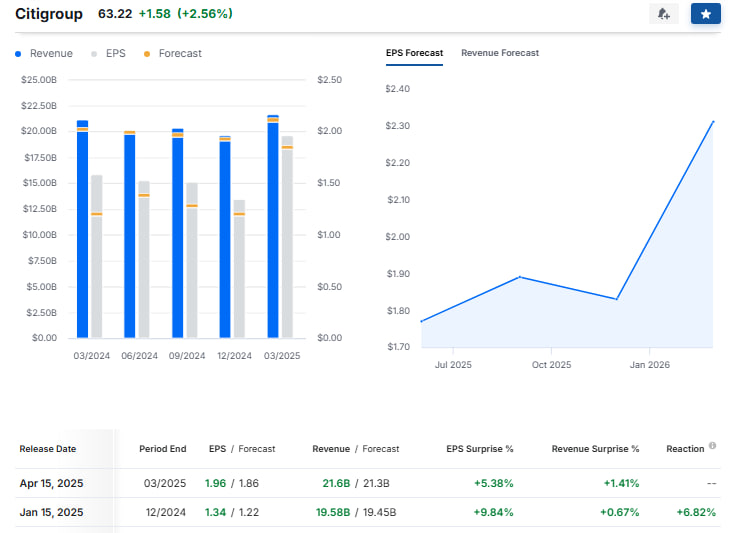

سود هر سهم (EPS) واقعی……………. 1.96 دلار یشبینی………… 1.86 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 21.6 میلیارد دلار پیشبینی……….. 21.3 میلیارد دلار

سود هر سهم (EPS) واقعی…………. 0.9 پیشبینی………… 0.82 درآمدزایی فصلی (REVENUE) واقعی………… 27.4B میلیارد دلار پیشبینی……….. 26.99B میلیارد دلار

سود هر سهم (EPS) واقعی…………. 2.77 دلار پیشبینی………… 2.58 دلار درآمدزایی فصلی (REVENUE) واقعی………… 21.89 میلیارد دلار پیشبینی……….. 21.57 میلیارد دلار

ویتنام در بیانیهای مشترک با چین اعلام کرد که آماده است درباره همکاری با گروه بریکس گفتگو کند. هر دو کشور تأکید کردهاند که از حفظ رژیم تجارت چندجانبه با

چین در واکنش به تنشهای تجاری با ایالات متحده، دستور توقف تحویل جتهای بوئینگ را صادر کرده است. بر اساس گزارش بلومبرگ و به نقل از منابع آگاه، دولت چین

نظرسنجی اخیر مدیران سرمایهگذاری بانک آمریکا نشاندهنده کاهش بیسابقه تخصیص سرمایه به سهام آمریکا است. این نظرسنجی که بین مدیران سرمایهگذاری جهانی انجام شد، نشان داد که ۸۲٪ از پاسخدهندگان

انویدیا امکانات تولیدی را در آریزونا برای تراشههای بلکول و در تگزاس برای ابررایانههای هوش مصنوعی تخصیص داده است. انویدیا کارخانههای تولید ابررایانه را در تگزاس احداث میکند؛ تولید انبوه

سود هر سهم (EPS) واقعی……………. 14.12 دلار یشبینی………… 12.31 دلار درآمدزایی فصلی (REVENUE) واقعی……………. 15.06 میلیارد دلار پیشبینی……….. 14.98 میلیارد دلار گلدمن ساکس در گزارش مالی اخیر خود از افزایش

شرکت فایزر اعلام کرد که توسعه داروی دانوگلیپرون، که برای کاهش وزن طراحی شده بود، به دلیل بروز آسیب احتمالی به کبد در یکی از شرکتکنندگان آزمایشات بالینی متوقف شده

دوشنبه ۱۴: ترامپ جزئیات تعرفههای نیمههادی را ارائه میدهد. ترامپ و رئیسجمهور السالوادور در کاخ سفید دیدار میکنند. مایکل سیلور، رئیس شرکت استراتژی انتظار میرود خرید بیتکوین را اعلام کند.

بانک جیپی مورگان در جدیدترین ارزیابی خود، هدف قیمت سهام اپل را از ۲۷۰ دلار به ۲۴۵ دلار کاهش داده است.

امروز بازار بورس ایران شاهد یک جهش دیگر بود، بهطوریکه شاخص کل بورس با افزایش ۴۳ هزار واحدی موفق شد از سقف قبلی خود عبور کند. کارشناسان اقتصادی این رشد

به گزارش پولیتکو، ایلان ماسک، مشاور ترامپ، به طور علنی با مشاوران رئیسجمهور و سیاستهای دولت، از جمله تعرفهها و بودجه ناسا، مخالفت کرده است. وی همچنین از استراتژی تجاری

ترامپ اعلام کرد که نرخ تعرفه برای نیمههادیها را طی هفته آینده اعلام خواهد کرد. وی همچنین درباره تعرفههای آیفون گفت که به زودی اعلام میشود، اما باید انعطافپذیری وجود

ترامپ، رئیس جمهور ایالات متحده: هیچکس از مسئولیت عدم تعادلهای تجاری ناعادلانه و موانع تعرفهای غیرمالی که کشورهای دیگر علیه ما استفاده کردهاند، به ویژه چین که بدترین رفتار را

سود هر سهم (EPS) واقعی…………. 2.6 دلار پیشبینی………… 2.26 دلار درآمدزایی فصلی (REVENUE) واقعی………… 17.7 میلیارد دلار پیشبینی……….. 16.76 میلیارد دلار

گزارش درآمدزایی سهماهه اول 2025 – جی پی مورگان (JPM) سود هر سهم (EPS) واقعی…………. 5.07 پیشبینی………… 4.62 درآمدزایی فصلی (REVENUE) واقعی………… 45.3 میلیارد دلار پیشبینی……….. 43.9 میلیارد دلار

سود هر سهم (EPS) واقعی…………. 1.39 پیشبینی………… 1.23 درآمدزایی فصلی (REVENUE) واقعی………… 20.15 میلیارد دلار پیشبینی……….. 20.75 میلیارد دلار

گزارش درآمدزایی سهماهه اول 2025 – بلک راک (Black Rock) سود هر سهم (EPS) واقعی…………. 11.3 پیشبینی………… 10.76 درآمدزایی فصلی (REVENUE) واقعی………… 5.28 میلیارد دلار پیشبینی……….. 5.38 میلیارد دلار

بورسهای چین محدودیتهای روزانهای بر فروش خالص سهام توسط صندوقهای پوشش ریسک شخصی و سرمایهگذاران بزرگ خردهفروش اعمال کردهاند – به گفته منابع خبری رویترز.

بر اساس دادههای EPFR که توسط بانک آمریکا ارائه شده است، سهامها در هفته منتهی به چهارشنبه شاهد ورود ۴۸.۹ میلیارد دلار سرمایه بودهاند. صندوقهای سهام فعال ۲۱.۳ میلیارد دلار

شرکت اپل، غول فناوری آمریکایی، برای دور زدن تعرفههای سنگین اعمالشده توسط رئیسجمهور آمریکا، دونالد ترامپ، اقدام به افزایش تولید آیفون در هند کرده است. این شرکت با برنامهریزی دقیق،

بازارهای اروپا امروز شاهد رشد قابل توجهی بودند، فیوچرز Eurostoxx که در معاملات اولیه اروپا ۷.۸٪ افزایش یافت. این روند صعودی نشاندهنده تلاش شاخصهای اروپایی برای هماهنگی با جهش چشمگیر

شرکت تایوانی تولید کننده تراشه (TSMC) در سهماهه اول سال ۲۰۲۵ شاهد رشد قابل توجهی در فروش بود. این شرکت اعلام کرد که فروش سهماهه اول آن به ۸۳۹.۲۵ میلیارد

بانک گلدمن ساکس اعلام کرد که به دلیل افزایش تنشهای تجاری میان آمریکا و چین، پیشبینیهای رشد تولید ناخالص داخلی چین را کاهش داده است. بر اساس این پیشبینیها، رشد

انجمن تجارت الکترونیک شنژن اعلام کرد که توافق تعرفههای آمریکا ضربهای بیسابقه به فروشندگان چینی آمازون وارد کرده است. تعرفهها بقا در بازار آمریکا را بسیار دشوار کردهاند و برخی

صندوق بینالمللی پول پیشبینی کرده است که رشد اقتصادی سوئیس در سال ۲۰۲۵ به ۱.۳٪ و در سال ۲۰۲۶ به

ماسو، عضو تازه منصوبشده هیئتمدیره بانک مرکزی ژاپن، تأکید کرد که با ارزیابی فعلی بانک مبنی بر اینکه نرخ تورم

شاخص مدیران خرید تولیدی نهایی ناحیه یورو – ژوئن – Final Manufacturing PMI واقعی ……………. 49.5 پیشبینی ………… 49.4 قبلی

شاخص مدیران خرید بخش تولیدی نهایی آلمان – ژوئن – German Final Manufacturing PMI واقعی ……………… 49 پیشبینی …………. 49

شاخص مدیران خرید بخش تولیدی نهایی فرانسه – ژوئن – French Final Manufacturing PMI واقعی ……………… 48.1 پیشبینی …………… 47.8

شاخص مدیران خرید تولیدی ایتالیا – ژوئن – Italian Manufacturing PMI واقعی …………….. 48.4 پیشبینی ………….. 49.5 قبلی ………………… 49.2

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید