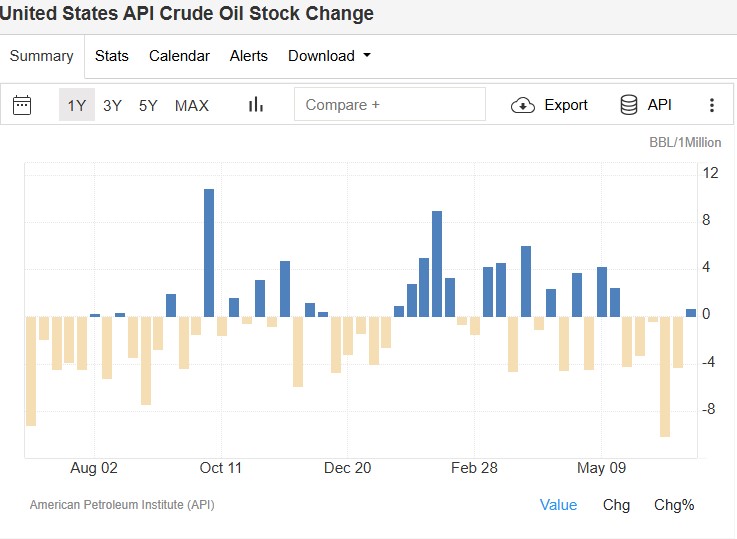

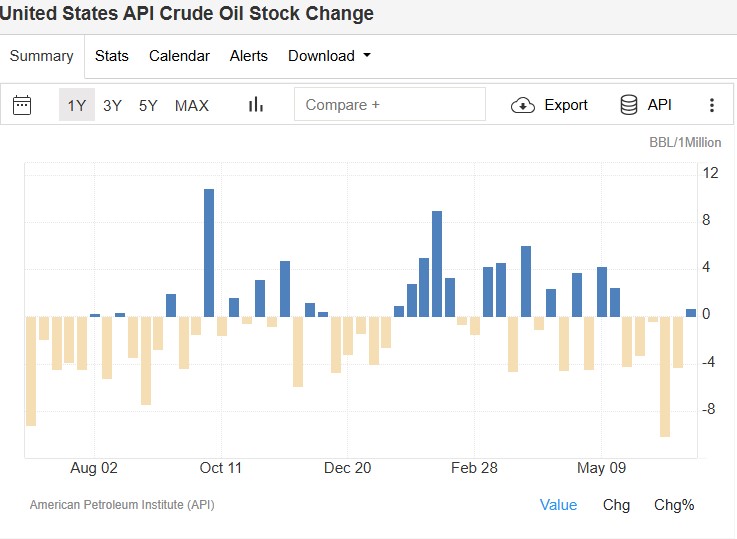

موجودی نفت خام آمریکا در هفته منتهی به ۲۷ ژوئن به میزان ۰.۶۸۰ میلیون بشکه افزایش یافت، در حالی که هفته پیش از آن با

یوتوتایمز » وبلاگ » اخبار » اخبار سهام و اخبار شاخصها » برگه 9

موجودی نفت خام آمریکا در هفته منتهی به ۲۷ ژوئن به میزان ۰.۶۸۰ میلیون بشکه افزایش یافت، در حالی که هفته پیش از آن با

ژاپن برای مقابله با تعرفههای جدید آمریکا اقداماتی را آغاز کرده است که شامل بررسی یک بودجه اضافی میشود. رسانههای ژاپنی، از جمله آساهی، گزارش دادهاند که دولت این کشور

گزارشهایی مبنی بر اینکه اتحادیه اروپا در حال بررسی جریمه بیش از ۱ میلیارد دلار علیه شرکت X (توییتر) است. نیویورک تایمز این گزارش را منتشر کرده است.

دونالد ترامپ، رئیسجمهور آمریکا، اعلام کرد که آماده توافق بر سر تعرفهها است، اگر کشورها پیشنهادات «بسیار فوقالعادهای» ارائه دهند. این در حالی است که مشاوران او پیشتر اعلام کرده

شاخص نوسانات بازار (VIX)، که بهعنوان «شاخص ترس» نیز شناخته میشود، در نمودار چهار ساعته افزایش قابل توجهی را نشان میدهد. پس از یک دوره کاهش، این شاخص مجدداً روند

مایکروسافت اعلام کرد که تصمیم به کاهش فعالیت در مراکز داده از شیکاگو تا جاکارتا گرفته است.

به گزارش وال استریت ژورنال، وزارت بازرگانی چین اعلام کرد که مذاکرات تعرفهای با اتحادیه اروپا درباره خودروهای برقی به زودی آغاز خواهد شد. این مذاکرات با هدف تقویت همکاریهای

فرانسه در حال بررسی اعمال مالیاتهای تلافیجویانه علیه شرکتهای بزرگ فناوری ایالات متحده است.

کاخ سفید اعلام کرد که معافیتهای تعرفهای «de minimis» که به بستههایی با ارزش حداکثر ۸۰۰ دلار از چین و هنگکنگ اجازه ورود بدون عوارض به ایالات متحده را میداد،

نخستوزیر ژاپن، ایشیبا، تعرفههای جدید آمریکا را «بسیار تأسفبار» خواند و تأکید کرد که شرکتهای ژاپنی نقش مهمی در اقتصاد آمریکا ایفا کردهاند. ایشیبا اعلام کرد که ژاپن نگرانیهای جدی

وزارت بازرگانی چین به طور رسمی مخالفت خود با تعرفههای متقابل ایالات متحده اعلام کرد و از این کشور خواست تا تدابیر تعرفهای یکجانبه را فوراً لغو کند. چین تأکید

یک مقام ارشد کاخ سفید: دولت ترامپ تعرفه پایه ۱۰ درصدی بر تمامی کشورها اعمال خواهد کرد و تعرفههای متقابل بالاتری برای «بدترین متخلفان» در نظر گرفته میشود. تعرفههای متقابل

دونالد ترامپ، رئیسجمهور ایالات متحده، اعلام کرد که کنگره به زودی یک «لایحه بزرگ و زیبا» با کاهش مالیات تصویب خواهد کرد. وی همچنین خواستار تصویب تمدید بدهی شد و

به گزارش بلومبرگ، تعرفه ۲۵ درصدی جدیدی که توسط دونالد ترامپ، رئیسجمهور ایالات متحده، بر واردات خودروهای آمریکایی اعمال شده است، از امروز اجرایی میشود.

بر اساس گزارش نیویورک تایمز، شرکت آمازون پیشنهادی برای خرید تیکتاک در آمریکا ارائه کرده است. این اقدام در حالی صورت گرفته که مهلت تعیین شده برای جداسازی این اپلیکیشن

طبق گزارشات، تسلا در سهماهه اول سال ۲۰۲۵ تعداد ۳۳۶,۶۸۱ خودرو تحویل داده است، در حالی که انتظار بازار بین ۳۷۷ تا ۳۸۰ هزار دستگاه بود. حتی پیشبینیهای غیررسمی هم

به گزارش رویترز، مقامات آمریکایی نگرانی خود را درباره محدودیتهای جدید اتحادیه اروپا در خرید تسلیحات آمریکایی ابراز کردند. این اقدامات اتحادیه اروپا با هدف تقویت صنعت تسلیحات داخلی اروپا

گزارشها حاکی از آن است که چین محدودیتهایی برای شرکتهای خود در زمینه سرمایهگذاری در ایالات متحده اعمال کرده است.

به گزارش رویترز، دولت دونالد ترامپ در حال آمادهسازی فرمان اجرایی جدیدی است که قوانین مربوط به صادرات تجهیزات نظامی را تسهیل میکند. این اقدام میتواند فروش شرکتهای دفاعی بزرگ

اتحادیه اروپا در حال بررسی هدف قرار دادن شرکتهای بزرگ فناوری آمریکایی به عنوان پاسخی به تعرفههای اعمالشده توسط ترامپ است.

منابع خبری رویترز گزارش دادهاند که شرکتهای داروسازی انتظار ندارند تعرفههای خاص صنعتی بر داروها در روز چهارشنبه اعلام شود. این شرکتها در حال فشار آوردن به دولت ترامپ هستند

شرکت برکشایر هاتاوی، تحت مدیریت وارن بافت، به دنبال عرضه اوراق قرضه ین در بازارهای جهانی است. این اقدام پس از اعلام برنامههای این شرکت برای افزایش مالکیت در پنج

شرکت هواوی برای اولین بار در سالهای اخیر یک زیان فصلی را گزارش کرد. این زیان غیرمنتظره ناشی از تحریمهای آمریکا و سرمایهگذاریهای بزرگ این شرکت در تحقیق و توسعه

شاخص نیکی بیش از ۱۰٪ از اوج ماه دسامبر کاهش یافت و وارد مرحله اصلاح شد.

ایلان ماسک اعلام کرد که شرکت هوش مصنوعی او، xAI، پلتفرم X (توییتر سابق) را در یک معامله سهام به سهام خرید. این معامله، ارزش xAI را ۸۰ میلیارد دلار

گروه سافتبانک ژاپن برنامهای بلندپروازانه برای ایجاد یک شهرک صنعتی پیشرفته در ایالات متحده دارد که به طور کامل مجهز به هوش مصنوعی خواهد بود. این پروژه شامل سرمایهگذاری بالغ

نخستوزیر ژاپن، ایشیبا، تأکید کرد که دولت در حال ارزیابی تأثیر تعرفههای آمریکا بر صنعت خودرو است و تلاش میکند از آسیب به اشتغال جلوگیری کند. او همچنین بر لزوم

اعمال تعرفه ۲۵٪ توسط رئیسجمهور آمریکا، دونالد ترامپ، بر خودروهای وارداتی به این کشور، ضربه سنگینی به سهام خودروسازان ژاپنی و کره جنوبی وارد کرد. این تعرفهها باعث شد سهام

شرکتهای پورشه و مرسدس بنز با ضربه ۳.۷ میلیارد دلاری تعرفههای ترامپ روبرو هستند. بر اساس گزارش بلومبرگ، تعرفههای ۲۵ درصدی جدید که از ۳ آوریل اعمال میشوند، حدود یک

شرکت H3C چین اعلام کرده است که به دلیل تقاضای بالای جهانی، کمبود تراشه هوش مصنوعی Nvidia H20 به یک چالش جدی تبدیل شده است. موجودی فعلی این تراشهها تقریباً

موسسه استاندارد اند پورز (S&P) اعلام کرد که ژاپن به احتمال زیاد هدف اصلی افزایش تعرفههای آمریکا نخواهد بود.

قیمت نفت روز سهشنبه پس از افت اولیه تثبیت شد؛ زیرا بازار در انتظار تصمیم نشست آتی اوپک پلاس درباره

قیمت طلا در معاملات آسیایی روز سهشنبه افزایش یافت؛ زیرا تقاضا برای داراییهای امن در پی عدم قطعیت در مذاکرات

بانک مورگان استنلی پیشبینی میکند که قیمت نفت خام برنت تا اوایل سال ۲۰۲۶ به حدود ۶۰ دلار در هر

سیمکاس، عضو شورای بانک مرکزی اروپا، اعلام کرد که چشمانداز تورم همچنان شکننده است و ریسک کاهش بیش از حد

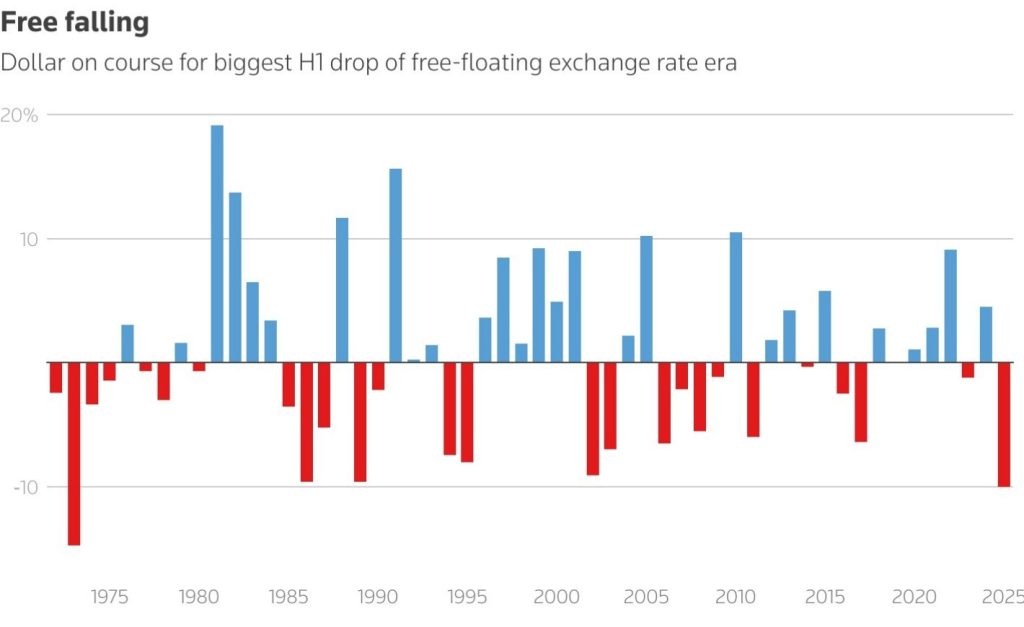

شاخص دلار آمریکا با کاهش ۱۰.۸ درصدی در نیمه اول سال، بزرگترین افت ششماهه از سال ۱۹۷۳ تاکنون را ثبت

ترامپ: جمهوریخواهان، این لایحه بزرگ و زیبا — شاید بزرگترین و مهمترین لایحه در نوع خود در تاریخ — بزرگترین

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید