در تحلیل هفتگی برنت دانلی، مروری جامع و دقیق بر تحولات اخیر بازارهای مالی ارائه شده است. در این مقاله به بررسی نقاط کلیدی برای ورود به طلا پرداختهایم و تحلیل کردهایم که آیا اتریوم همچنان میتواند به عنوان یک سرمایهگذاری برتر در حوزه رمزارزها مطرح باشد یا جایگاه خود را به رقبا واگذار کرده است. همچنین، وضعیت حساس بازار سهام و امکان وقوع یک ریزش بزرگ یا ادامه روند صعودی فعلی نیز مورد ارزیابی قرار گرفته است. اگر به دنبال بینشهای حرفهای و ژرف درباره آینده بازارها هستید، این مقاله شما را با تحولات و فرصتهای پیش رو آشنا میکند.

بازارهای مالی از منظر اقتصاد کلان

بازارهای مالی در حال حاضر با شرایط ناپایداری مواجهاند و روند سرمایهگذاری در بازار سهام به شدت رشد یافته است. چه مؤسسات و چه سرمایهگذاران فردی، با دید مثبتی نسبت به بازگشت احتمالی دونالد ترامپ، به خرید سهام روی آوردهاند. کاهش مالیاتها و تسهیل مقررات از جمله عواملی هستند که برای سرمایهگذاران جذابیت دارند، اما همانطور که در سال ۲۰۱۸ تجربه شد، جنگهای تجاری لزوماً به رشد ارزش سهام منجر نمیشوند. آن سال، بدلیل سیاستهای هاوکیش فدرال رزرو و جنگهای تجاری، از جمله معدود سالهایی بود که شاخص S&P 500 با افت همراه شد.

در سال ۱۹۸۷، آلن گرینسپن با معرفی مفهوم «فدرال رزرو پوت» تحولی در بازار سهام ایجاد کرد.

فدرال رزرو پوت در واقع به تعهد نانوشتهای اشاره دارد که فدرال رزرو در صورت افت شدید بازار سهام، وارد عمل شده و با سیاستهای حمایتی خود از بازار پشتیبانی میکند.

این رویکرد از آن زمان تا به امروز، در ۷۴ درصد از سالها، منجر به رشد بازار سهام شده است. این در حالی است که پیش از آن (۱۹۲۸ تا ۱۹۸۷)، سهام در ۶۴ درصد از سالها رشد داشت.

با این حال، باید در نظر داشت که در شرایط فعلی، سیاستهای سختگیرانه فدرال رزرو و جنگهای تجاری میتوانند مانع رشد پایدار بازار سهام شوند، بهویژه وقتی ارزشگذاریها در سطح بالایی قرار دارند. در بخش بعدی که به بررسی دقیقتر بازار سهام اختصاص دارد، به این موضوعات خواهیم پرداخت.

در همین حال، برنامه “D.O.G.E.”، که با هدف کاهش هزینههای دولتی و افزایش بهرهوری معرفی شده، در تلاش است تا با کاهش ۲ تریلیون دلاری در بودجه، تحولی جدی ایجاد کند. این طرح به عنوان یک پروژه بلندپروازانه توسط مشاورانی خارج از دولت، از جمله ایلان ماسک، مدیریت میشود. برای درک عمق چالش این برنامه، باید در نظر گرفت که هزینههای قابلتنظیم دولت آمریکا حدود ۱.۷ تریلیون دلار است، و هدف کاهش ۲ تریلیون دلاری، نیازمند کاهشی است که از بودجه فعلی هم فراتر میرود و عملاً به معنای کاهش ۱۱۷ درصدی این هزینههاست؛ هدفی که رسیدن به آن دور از ذهن به نظر میرسد.

سوالی که به ذهنم رسید این بود: چقدر احتمال دارد ماسک در این پروژه بماند؟ آیا ترامپ پیش از اواسط سال ۲۰۲۵ او را اخراج میکند یا اینکه ماسک خودش از ادامه همکاری صرفنظر خواهد کرد؟ اینکه این دو مشاور بتوانند چنین کاهش گستردهای را محقق کنند، در نگاه اول هیجانانگیز و حتی سرگرمکننده است، اما موانع و واقعیتهای اجرایی میتواند این طرح را متوقف کند. اگر اخراج ماسک به واقعیت بپیوندد، انتظار میرود این خبر منجر به افت شدید ۳۰ درصدی در سهام تسلا (TSLA) و نیز قیمت دوجکوین (DOGE) شود. مشابه این شرایط در دوره اول ترامپ نیز مشاهده شد، زمانی که طرح اخراج گسترده مهاجران به دلیل پیچیدگیهای اجرایی متوقف شد؛ انتظار میرود که این پروژه نیز با چالشهای جدی در اجرا روبهرو شود.

با وجود اینکه من موافق کاهش اندازه دولت هستم، این طرح به نظر چندان جدی نمیآید. به نظرم احتمال اینکه ماسک از ترامپ خسته شود یا برعکس، ترامپ از ماسک دلزده شود، بیشتر از آن است که این پروژه به سرانجام برسد. نبوغ ماسک قابل انکار نیست، اما در مورد این طرح خاص تردید دارم که چیزی بیشتر از تولید چند میم طنز به دنبال داشته باشد.

ایدههای بزرگ در دنیای سیاست بسیار مطرح میشوند، اما اجرای آنها همیشه کار سادهای نیست. در نتیجه، باید منتظر تیترهای جذاب با پیشرفت اندک باشیم. البته امیدوارم که اشتباه کرده باشم! در حال حاضر، کارشناسانی که این طرح را ارزیابی کردهاند، آن را در مرحلهای ابتدایی و نامشخص توصیف میکنند، چرا که هنوز ساختار و جزئیات دقیقی برای پیادهسازی این هدف مشخص نشده است.

جالب است بدانید که برخی پیشبینیها نشان میدهد احتمال خروج ماسک از این پروژه تا اواسط سال ۲۰۲۵ حدود ۲۱ درصد است.

در زمینه دادههای کلان اقتصادی نیز این هفته شاهد دادههای مهمی از جمله شاخص تورم مصرفکننده (CPI) و شاخص خردهفروشی در ایالات متحده بودیم. همچنین اعلامیههای متعدد کابینه و اظهارنظرهای نسبتاً تند از سوی جروم پاول، رئیس فدرال رزرو، به چشم میخورد. نکته قابل تأمل این است که او پیش از انتخابات با رویکردی ملایم و داویش صحبت میکرد، اما بلافاصله پس از انتخابات، موضعی سختگیرانه اتخاذ کرده است.

من از طرفداران نظریههای توطئه نیستم، اما این تغییر لحن تا حدودی قابل توجه به نظر میرسد.

بازار سهام

نشانههای متعددی از هشدار در بازار سهام به چشم میخورد. پیش از انتخابات، سرمایهگذاران خرد به شکل گستردهای در بازار فعال بودند و اکنون مؤسسات نیز بهطور کامل به پوزیشنهای خرید بازگشتهاند. مطابق با دادههای جیپیمورگان، این بازگشت مؤسسات، سطحی بیسابقه از ورود به بازار را رقم زده است.

روز دوشنبه، در شرایطی که شاخص S&P 500 به سطح ۶۰۰۰ نزدیک میشد، در تحلیلهای روزانه خود توضیح دادم که چرا در حسابهای پسانداز بازنشستگی و آموزشی، سطح سرمایهگذاری خود را در سهام کاهش دادهام. این روزها در یکی از آن دورههای نادر بهسر میبریم که حتی فکر کردن به کاهش پوزیشنهای خرید در سهام، اقدام غیر منطقی به نظر میرسد؛ چرا که انتخابات، نوعی احساسات شدید و هیجانی در بازار به وجود آورده است. با این حال، باور دارم که این سطح از خوشبینی میتواند مخاطرهآمیز باشد. به همین دلیل، تصمیم گرفتم بخشی از داراییهایم را از سهام خارج کرده و به نقدینگی تبدیل کنم.

هرچند دلیل قاطعی برای فروش کامل سهام نمیبینم، اما دلایل متعددی برای کاهش بخشی از سرمایهگذاری در بازار به ذهنم میرسد.

نخستین نکته: فضای فعلی بازار به طرز عجیبی یادآور شرایط خاصی است که پیشتر تجربه کردهایم. به عنوان مثال به وضعیت بازار سهام پس از پیروزی ریگان در انتخابات نگاهی بیندازید:

دومین نکته این است که شاخص نیکی ژاپن (Nikkei)، که یکی از شاخصهای اصلی سهام در آسیاست، روند صعودی بازارهای سهام دیگر، بهویژه بازارهای آمریکا، را تأیید نکرده است. این یعنی در حالی که سهام در بازارهای دیگر در حال رشد هستند، سهام ژاپن به همان شکل رشد نکرده است. این شرایط شبیه به سال ۲۰۲۱ است، زمانی که بازارهای سهام در جهان رشد داشتند، اما شاخص نیکی به همان اندازه بالا نرفت.

ممکن است دلیل این تفاوت این باشد که سرمایهگذاران انتظار دارند نرخهای مالیاتی در آمریکا کاهش یابد و به همین دلیل بازار سهام آمریکا به شدت در حال صعود است. اما چون چنین انتظاری برای ژاپن وجود ندارد، سهام ژاپن رشد مشابهی را تجربه نکرده است. به هر حال، این عدم همراهی نیکی با دیگر بازارها، از نظر تحلیلی مهم و قابلتأمل است.

سوم: با اینکه بخش عمدهای از هیجانات بازار سهام آمریکا به دلیل امید به کاهش مالیات و در نتیجه افزایش ارزشگذاری سهام ایجاد شده است، اما نکته نگرانکننده این است که کامودیتیها از این روند صعودی پیروی نمیکنند.

الگوهای فصلی در بازار سهام تا پایان سال معمولاً بهشدت صعودی هستند، اما پوزیشنهای فعلی احتمالاً تا حدی این روند را خنثی میکنند. سرمایهگذاران خرد پیش از انتخابات به اوج خوشبینی رسیده بودند و اکنون پس از یک هفته، معاملهگران الگوریتمی و هدفگذاری نوسان نیز وارد این روند شدهاند.

منظور از “هدفگذاری نوسان” (Volatility Targeting) یک استراتژی مدیریت سرمایه است که توسط برخی از معاملهگران، بهویژه الگوریتمهای معاملاتی و سرمایهگذاران نهادی، به کار گرفته میشود. در این روش، معاملهگران میزان سرمایهگذاری خود را بر اساس سطح نوسانات بازار تنظیم میکنند.

در عمل، وقتی نوسانات بازار پایین است، آنها ممکن است پوزیشنهای بزرگتری بگیرند و وقتی نوسانات افزایش مییابد، پوزیشنها را کاهش میدهند تا از ریسکهای ناخواسته جلوگیری کنند. این استراتژی کمک میکند تا عملکرد سرمایهگذاریها در مواجهه با نوسانات شدید بازار پایدارتر بماند و به نوعی ریسک معاملات را کنترل کند.

در نهایت، برداشت کلی من این است که بازار در حال حاضر در حالت هیجانی و سرخوشی مفرط قرار دارد. همانطور که میگویند، زمانی که دیگران حریصاند، محتاط باشید.

افزایش نمودارهای ERP (مازاد بازدهی سهام نسبت به اوراق قرضه) در بازار این روزها این سوال را ایجاد میکند که آیا وضعیت فعلی بازار سهام واقعاً پایدار است یا خیر. برای نمونه، دیو روزنبرگ، تحلیلگر برجسته، نموداری ارائه داده که به این نکته اشاره دارد. اگر به گذشته نگاه کنیم، میبینیم که بزرگترین رشد بازار سهام در زمانی آغاز شد که ERP منفی بود. با این حال، باید توجه کنیم که آن دوره با شرایط فعلی بسیار متفاوت است.

در سال ۱۹۸۰، زمانی که ERP منفی شد، شاهد آغاز بزرگترین دوره رشد در بازار اوراق قرضه بودیم؛ دورهای که طی آن، نرخ بهره از حدود ۱۵ درصد به نزدیک صفر کاهش یافت و این روند به مدت ۳۵ سال ادامه داشت. اما اینبار شرایط متفاوت است. به نظر میرسد که اقتصاد در حال فاصله گرفتن از نرخهای بسیار پایین و رکود طولانیمدت است و ممکن است به یک سطح تعادلی جدید و بالاتر در نرخ بهره برسیم. بنابراین، احتمال کاهش مستمر نرخ بهره مانند دوره ۱۹۸۰ تا ۲۰۱۹ کم است و اگر چنین کاهشی رخ دهد، احتمالاً نشانه خوبی برای اقتصاد نخواهد بود.

با توجه به این شرایط، من ترجیح میدهم بخشی از سرمایهگذاری خود در سهام را به نقدینگی تبدیل کنم تا در برابر احتمالات آینده آمادهتر باشم.

در بازار گاوی دهه ۱۹۸۰، سهام از شرایط ارزشگذاری پایین و نرخ بهره بالا شروع به رشد کرد. اما امروز، شرایط متفاوت است؛ ارزشگذاریها بسیار بالا رفتهاند و نرخهای بهره در سطحی عادی قرار دارند.

همچنین باید توجه داشت که سرمایهگذاریهای انجامشده در حوزه هوش مصنوعی، مانند سایر هزینههای سرمایهگذاری در صنایع مختلف، طبیعتی دورهای دارند. این به این معنی است که در دورههای رونق اقتصادی، شرکتها تمایل دارند سرمایهگذاریهای خود را در این حوزهها افزایش دهند. اما با گذشت زمان و در صورت تغییر شرایط اقتصادی، ممکن است این سرمایهگذاریها کاهش یابند.

خلاصه وضعیت بازار سهام در این هفته در یک جمله:

سهام در بالاترین سطح قیمتگذاری است و احتمال اصلاح تا ۵۷۰۰ در S&P 500 دیده میشود.

بازدهی اوراق قرضه

بازدهی اوراق قرضه در حال بازگشت به سطوحی است که پیش از “تسویه و معکوس شدن معاملات حملی” در اوت ۲۰۲۴ تجربه کرده بودیم. اکنون بازدهی به ۴.۴۰٪ نزدیک میشود، همان نقطهای که قبل از انتشار گزارش اشتغال (NFP) اوت شاهد آن بودیم.

اگر بازدهی از ۴.۴۰٪ فراتر رود، این احتمال را تقویت میکند که به محدوده بازدهی ۴.۴٪ تا ۵٪ بازگردیم. رسیدن بازدهی به ۵٪ در پیشبینیهای تحلیلگران دیده نمیشود، اما اگر این اتفاق رخ دهد، میتواند باعث نوسانات شدیدتر، کاهش ریسکپذیری در بازار سهام، و فشار کلی بر سایر بازارها شود.

هرچند پیشبینی مشخصی در این زمینه ارائه نمیکنم، اما باید توجه داشت که کلوز روزانه بازدهی اوراق دوساله بالای ۴.۴۰٪ احتمالاً برای داراییهای پرریسک پیامدهای منفی به همراه خواهد داشت و نیازمند دقت بالای سرمایهگذاران است.

ارزهای فیات

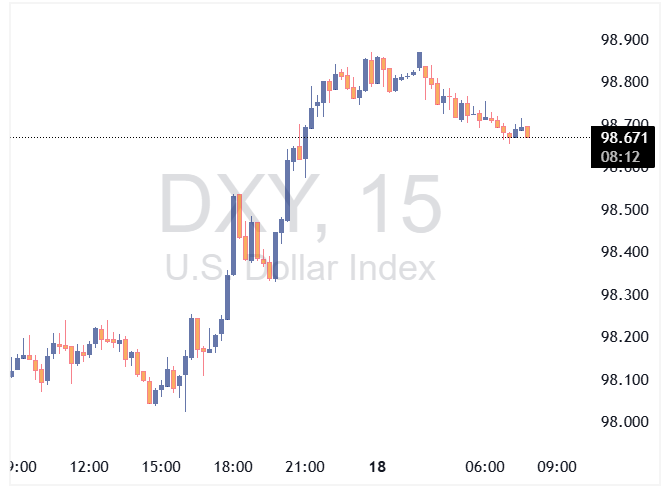

دلار آمریکا در حال رشد است. به نظر میرسد بازار انتظار دارد که سیاستهای تجاری دولت ترامپ، از جمله اعمال تعرفههای جدید، به تقویت دلار کمک کند. همچنین، بازدهیهای بالاتر اوراق قرضه نیز از این روند حمایت میکنند و تأثیرات مثبتی بر دلار دارند.

با این حال، بازار بهشدت در پوزیشن خرید دلار در محدودههای بالای قیمتی قرار گرفته است، که میتواند جای نگرانی باشد؛ زیرا این پوزیشنهای سنگین خرید معمولاً با خطر اصلاح یا بازگشت همراهاند. حتی با وجود اینکه چین تلاش میکند از تضعیف بیشتر یوآن جلوگیری کند، در حال حاضر دشوار است که دلایل محکمی برای نزولی شدن دلار ارائه دهیم.

احتمال دارد در نهایت این روند صعودی دلار به نقطهای برسد که کنترل آن دشوار شود و شاهد یک جهش شدیدتر در ارزش دلار باشیم. اما در حال حاضر، دلار در نزدیکی سطوح کلیدی در حال تثبیت است و باید منتظر واکنش بازار و اقدامات احتمالی آینده باشیم.

شاید تصور کنید که شرکتهای چندملیتی در برابر نوسانات ارز کاملاً خود را پوشش دادهاند، اما در واقعیت اینگونه نیست. اگر شاخص دلار از سطح ۱۰۸.۰۰ عبور کند (به عبارتی، سطح حمایتی ۱.۰۴۴۰ در جفتارز EURUSD شکسته شود)، این میتواند یک عامل دیگر برای فشار بیشتر بر بازار سهام باشد و به زیان شرکتهای چندملیتی که درآمدشان از ارزهای مختلف تامین میشود، بیانجامد.

✔️ بیشتر بخوانید: استراتژیهای هج کردن یا پوشش ریسک در فارکس (Hedging)

برای شفافسازی بیشتر، باید بدانید که جفتارز EURUSD همچنان به شدت تحت تأثیر تفاوت نرخهای بهره میان اروپا و آمریکا قرار دارد.

در حال حاضر، به نظر میرسد که نرخ ارزها در برابر ین ژاپن (JPY) بهطور کلی بسیار بالا رفته است. بهویژه جفتارز CADJPY توجهم را جلب کرده و تمایل دارم در این جفتارز پوزیشن فروش بگیرم.

به طور معمول، اختلاف نرخهای بهره بین کشورها میتواند جهت حرکت جفتارزها را پیشبینی کند. به این معنا که اگر نرخ بهره در یک کشور بالاتر از کشور دیگر باشد، معمولاً ارز آن کشور در برابر ارزهای دیگر تقویت میشود؛ چراکه سرمایهگذاران به دنبال بازدهی بالاتر هستند و به سمت ارزی میروند که نرخ بهره بالاتری دارد. اما نکته چالشبرانگیز این است که تأثیر این اختلاف نرخها فوراً دیده نمیشود و زمانبندی تأثیرگذاری آنها در بازار مشخص نیست.

بیدلیل نبود که رئیس سابقم درباره معاملات فارکس میگفت:

اگر این کار (ترید) آسان بود، درآمدش هم اینقدر بالا نبود.

رمزارزها

بازار رمزارزها این روزها با سرعت زیادی در حال رشد است، زیرا احتمال کاهش نظارت و قوانین سختگیرانه، بسیاری از سرمایهگذاران را به سوی خرید انواع میمکوینها و آلتکوینها سوق داده است. در توییتر، ایدههای مختلفی درباره میمکوینها مطرح میشود که گرچه به ظاهر عنوان “مشاوره سرمایهگذاری” ندارند، اما محتوای آنها تقریباً همان حس را القا میکند. میمکوینها رمزارزهایی هستند که اغلب بدون هیچگونه کاربرد واقعی خرید و فروش میشوند؛ خرید آنها بیشتر به امید پیدا کردن افرادی است که حاضرند با قیمت بالاتری آن را بخرند. جز دوجکوین، ارزش نهایی بیشتر میمکوینها احتمالاً صفر خواهد بود و این بازار بیشتر شبیه به یک بازی موقت و پرهیجان است که با کاهش اشتیاق معاملهگران از رونق میافتد.

رشد بیتکوین در این هفته اما، دلیل محکمتری دارد. با حمایت دولت ترامپ از رمزارزها، احتمال کاهش نگرانیهای قانونی برای مؤسساتی که تمایل به خرید بیتکوین دارند، افزایش یافته است. این حمایتها میتواند باعث شود که سرمایهگذاران نهادی بدون نگرانی از پیامدهای قانونی، به بیتکوین ورود کنند و همین موضوع موجب افزایش تقاضا و رشد قیمت آن شود.

این روند، نظریهای را که مدتها به آن باور داشتم، تأیید میکند: بیتکوین به عنوان اولین و اصلیترین رمزارز همچنان جایگاه ویژهای دارد و از بسیاری جهات، بدون رقیب است. این در حالی است که اتریوم، به عنوان دومین رمزارز بزرگ، با تعداد زیادی از رمزارزهای دیگر رقابت میکند که شاید قابلیتها و ویژگیهای برتری داشته باشند.

در بازارهای صعودی، معمولاً انتظار میرود که جفتارز ETHBTC (اتریوم به بیتکوین) رشد بیشتری نسبت به بیتکوین داشته باشد. این به این دلیل است که اتریوم بهطور کلی نوسانات بیشتری دارد و در دورههای صعودی بهشدت مورد توجه قرار میگیرد. این الگو در چرخههای صعودی قبلی، مثل سالهای ۲۰۱۸ و ۲۰۲۱، مشاهده شد، اما این بار اوضاع متفاوت است. حتی با وجود رشد قوی در آلتکوینها، اتر نسبت به بیتکوین ضعیفتر عمل کرده است.

در همین حال، توکن سولانا (SOLETH) بهطور قابل توجهی در مقابل اتر رشد کرده و این موضوع باعث شده که برخی سرمایهگذاران اتریوم را به باد انتقاد بگیرند.

این تغییر نشان میدهد که شاید بازار در حال تجربه یک ساختار جدید باشد که در آن سولانا جایگاهی قویتر پیدا کرده است. این تغییر ساختاری احتمالاً در آینده نیز ادامه خواهد داشت و میتواند روند معاملات در این دسته از رمزارزها را تحت تأثیر قرار دهد.

یکی از نکات جالب این است که هر کسی که در اوج حباب داتکام در سال ۱۹۹۹ سهام مایکرواستراتژی (MSTR) را خریداری کرده بود، اکنون، بعد از سالها، به همان سطح سرمایهگذاری اولیه خود بازگشته است. این نوع تقارنهای بلندمدت در بازارهای مالی همیشه توجه سرمایهگذاران را جلب میکند.

همچنین، اگر در جریان نیستید، توییتی از اسکاتی پیپن هم جالب توجه است؛ او پیشبینی کرده بود که بیتکوین تا ۵ نوامبر ۲۰۲۴ به قیمت ۸۴,۶۵۰ دلار خواهد رسید. نمودار ضمیمه نشان میدهد که بیتکوین تنها با اختلاف ۶ روز به این سطح قیمتی نزدیک شده است. این پیشبینی و تقریباً تحقق آن، موجب شگفتی بسیاری از سرمایهگذاران و علاقهمندان به رمزارزها شده است.

کامودیتیها

طلا همچنان به مسیر خود ادامه میدهد، اما بسیاری از معاملهگران در پوزیشنهای خرید افراطی قرار دارند که ممکن است بیش از این تحت فشار قرار گیرند. اگر به دنبال فرصتی برای خرید طلا هستید، سطحهای ۲۴۸۰ و ۲۲۸۰ دلار میتوانند نقاط مناسبی برای ورود باشند. با اینکه به نظر میرسد طلا از اوج خود فاصله گرفته است، اما نگاهی به نمودار نشان میدهد که بازگشت به سطح ۲۰۸۰ دلار (نقطه شکست قبلی) نیز دور از انتظار نیست.

داراییهایی که به سرعت افزایش قیمت پیدا میکنند و فاقد جریان درآمدی پایدار یا روند صعودی طبیعی هستند، ممکن است با همان سرعت افت قیمت را تجربه کنند.

در همین حال، با ناامیدی از برنامههای محرک اقتصادی چین، قیمت مس نیز به سطوح معمولتر بازگشته است. اگرچه این کاهش قیمت مس ممکن است برای برخی معاملهگران ناخوشایند باشد، اما افت شدیدتر بازار سهام چین (A shares) تأثیرات بسیار بیشتری خواهد داشت. در حال حاضر، بسیاری از سرمایهگذاران در بازار، پوزیشنهای فروش (پوت) در سطح ۲۶ دلار برای شاخص ASHR (شاخص سهام چین) دارند و قیمتها بهآرامی به سمت ۲۷ دلار حرکت میکنند.

اگر سطح ۲۶ دلار شکسته شود، احتمالاً موجی از فروشهای اضطراری به وقوع خواهد پیوست که باعث افت بیشتر قیمتها میشود. این شرایط به معاملهگران هشدار میدهد که ممکن است فشار فروش شدیدی در پیش باشد، اگرچه این یک توصیه سرمایهگذاری نیست و تنها بهعنوان یک دیدگاه تحلیلگرانه ارائه شده است.

منبع: Spectramarkets.com نویسنده: Brent Donnelly