فدرال رزرو دوباره انقباضی شد!

هفته پیش رو به دلیل انتشار دادههای اقتصادی و نشست پولی بانک مرکزی ژاپن، از اهمیت ویژهای برخوردار است. در حالی که فدرال رزرو به تازگی تصمیم غیرمنتظرهای در سپتامبر اتخاذ کرده بود و نرخ بهره را به میزان 0.5 درصد کاهش داد، اکنون مقامات این بانک مرکزی دوباره لحنی انقباضی اتخاذ کردهاند.

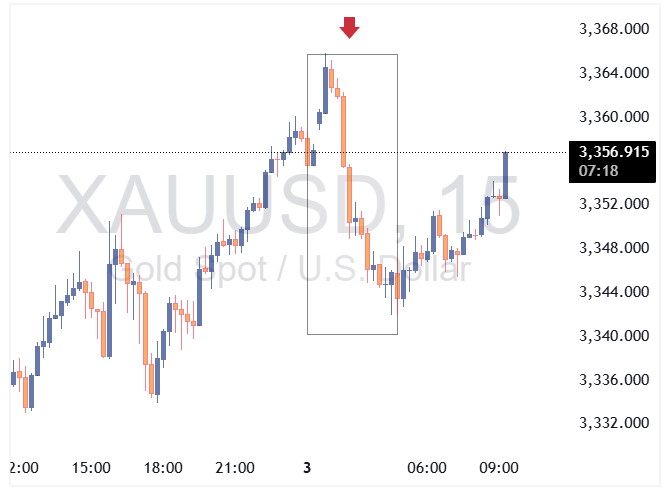

با توجه به دادههای اقتصادی قویتر از انتظارات ایالات متحده از جمله شاخص قیمت مصرفکننده (CPI)، این تغییر رویکرد به وضوح مشهود است. به عنوان مثال، گزارش CPI نشان داد که تورم در سطح قابل قبولی قرار دارد و برخی دیگر از شاخصها نیز نشاندهنده رشد اقتصادی هستند. به همین دلیل، تغییر دیدگاه از فرود سخت به فرود نرم یا حتی عدم فرود، باعث افزایش بازده اوراق قرضه خزانهداری ایالات متحده شده و در نتیجه، دلار آمریکا نیز قدرت گرفته است.

به طور کلی، مقامات فدرال رزرو نسبت به احتمال کاهش بزرگتر نرخ بهره در کوتاهمدت ابراز احتیاط و اعلام کردهاند که انتظار یک کاهش دیگر به میزان 0.5 درصد در آینده نزدیک بعید است.

با نزدیک شدن به نشست پولی فدرال رزرو در ماه نوامبر، دادههای اقتصادی در هفته پیش رو به عنوان بهروزرسانیهای به موقع درباره قدرت اقتصاد ایالات متحده و وضعیت تورم مورد بررسی قرار خواهند گرفت.

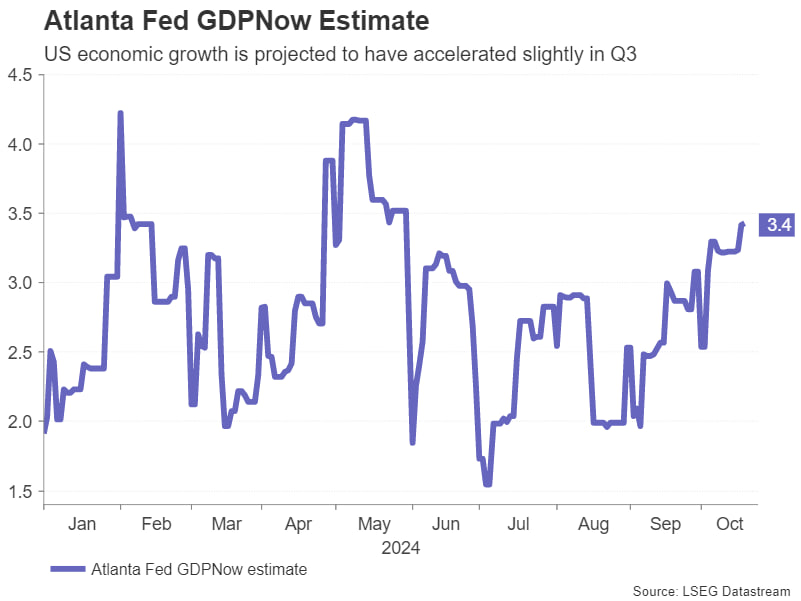

دادهها و گزارشهای کلیدی که در این هفته منتشر خواهند شد شامل شاخص اعتماد مصرفکننده و آمار فرصتهای شغلی خالی (JOLTS) برای سپتامبر در روز سهشنبه است. اما دادههای سطح بالا از روز چهارشنبه آغاز میشود که شامل تخمین اولیه تولید ناخالص داخلی (GDP) سهماهه سوم میباشد. پیشبینی میشود که اقتصاد ایالات متحده با نرخ رشد سالانه ۳.۰ درصد، مشابه دوره قبل، به رشد خود ادامه دهد. این نرخ نه تنها بالاتر از میانگین است، بلکه برآوردهای موجود نشان میدهد که احتمال مشاهده یک شگفتی مثبت بیشتر از منفی است؛ مدل GDPNow فدرال رزرو آتلانتا، تخمین خود را به ۳.۴ درصد افزایش داده است.

در روز چهارشنبه، علاوه بر تولید ناخالص داخلی، دادههای دیگری از جمله گزارش اشتغال بخش خصوصی ADP و خانههای در انتظار فروش نیز منتشر خواهد شد. این دادهها میتواند نشانههای زیادی از وضعیت بازار کار ارائه دهد و به تحلیلگران کمک کند تا تصویر بهتری از سلامت اقتصادی ایالات متحده به دست آورند.

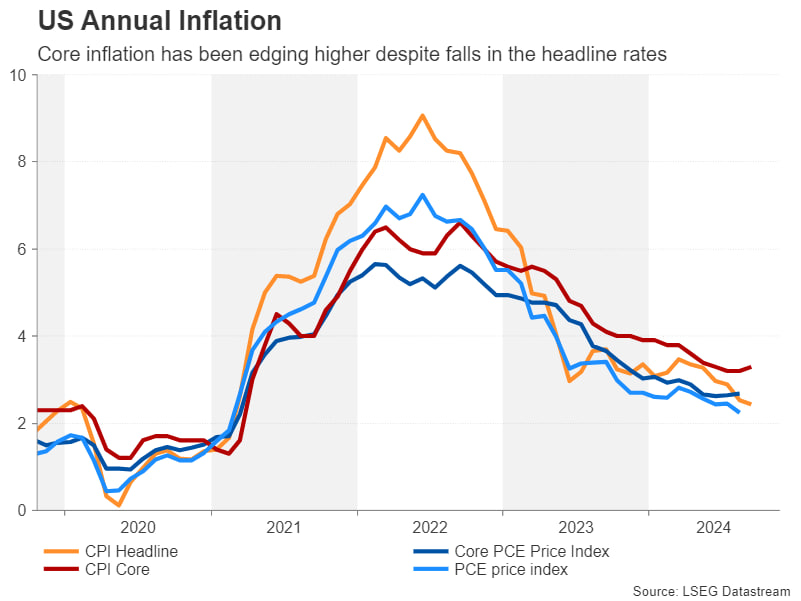

تمرکز بر تورم PCE، پس از ارقام متناقض CPI

در ادامه، توجه ویژهای به دادههای مخارج مصرف شخصی (PCE) خواهد بود که در روز پنجشنبه منتشر میشود. به طور کلی، هم شاخص CPI و هم PCE در حال نشان دادن تفاوتهایی میان نرخهای کل و هسته هستند.

به ویژه، شاخص هسته PCE که فدرال رزرو در تصمیمگیریهای خود بر آن تأکید دارد، در ماه اوت به ۲.۷ درصد سالانه افزایش یافته، در حالی که نرخ کل PCE به ۲.۲ درصد کاهش پیدا کرده است. انتظار میرود که هر دو داده در سپتامبر ثابت بمانند یا کمی کاهش یابند. بنابراین، ممکن است این ارقام برای فدرال رزرو یا سرمایهگذاران چندان مفید نباشند.

با این حال، دادههای مربوط به درآمد و مصرف شخصی که در همان روز منتشر میشود، میتواند سرنخهای بیشتری برای سیاستگذاران فراهم کند. علاوه بر این، آمار مربوط به احراجها و هزینههای اشتغال فصلی نیز تحت نظر خواهد بود.

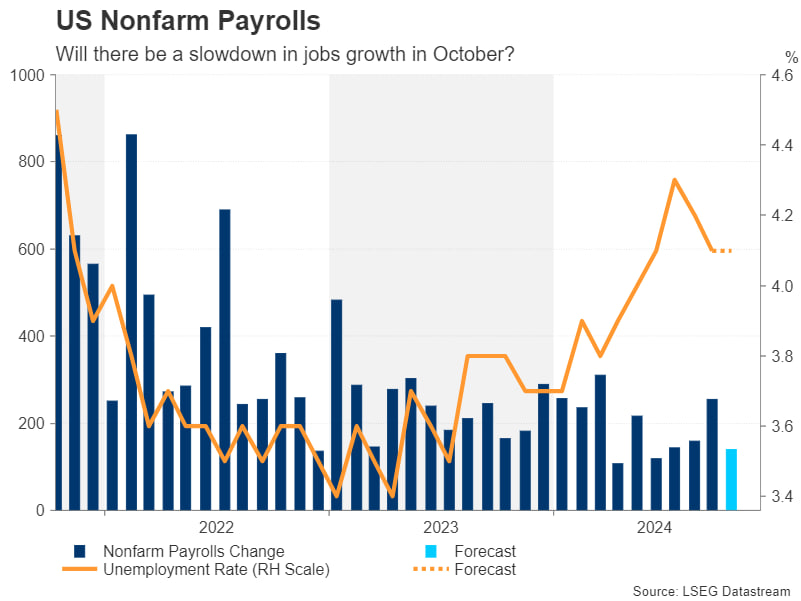

گزارش NFP احتمالا سرنوشتساز باشد

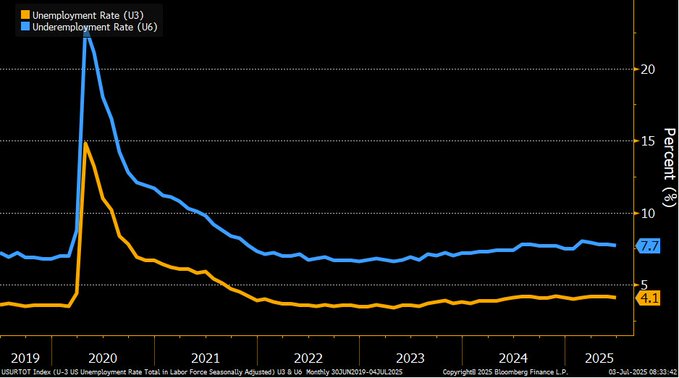

سرانجام در روز جمعه، گزارش اشتغال غیرکشاورزی (NFP) برای ماه اکتبر منتشر خواهد شد. پس از افزایش قابل توجه ۲۵۴ هزار شغلی در سپتامبر، پیشبینی میشود که این رقم به ۱۴۰ هزار شغل کاهش یابد که نشاندهنده یک کاهش چشمگیر است. با این حال، نرخ بیکاری احتمالاً در سطح ۴.۱ درصد باقی خواهد ماند و میانگین دستمزد ساعتی نیز به احتمال زیاد از ۰.۴ به ۰.۳ درصد کاهش خواهد یافت.

علاوه بر گزارش NFP، شاخص مدیران خرید بخش تولید نیز انتظار میرود که از ۴۷.۲ به ۴۷.۶ افزایش یابد. با توجه به اینکه فدرال رزرو اکنون بیشتر نگران وضعیت بازار کار است تا تورم، نتایج ضعیف از اشتغال میتواند تمایلات بازار را به سمت سیاستهای انبساطیتر سوق دهد.

آیا دلار آمریکا میتواند رشد خود را ادامه دهد؟

در این شرایط، هر گونه نشانهای مبنی بر کند شدن رشد اقتصادی ایالات متحده احتمالاً منجر به افزایش انتظارات برای کاهش پیدرپی نرخ بهره توسط فدرال رزرو در جلسات آینده خواهد شد. با این حال، اگر رشد اقتصادی قویتر از انتظارات باشد و شاخص PCE ثابت بماند، انتظارات از کاهش نرخ بهره توسط فدرال رزرو ممکن است تحت تأثیر قرار گیرد.

در حال حاضر، تنها یک کاهش 0.25 درصدی دیگر برای سال ۲۰۲۴ به طور کامل قیمتگذاری شده است. اگر شک و تردید در مورد کاهش نرخ بهره در نوامبر افزایش یابد، ممکن است دلار آمریکا به سطوح بالا جدیدی برسد، اما بازار سهام احتمالاً تحت فشار فروش قرار خواهد گرفت.

برای بازار سهام، یک هفته شلوغ از گزارشهای مالی شرکتها میتواند به حفظ این روند مثبت کمک کند، به شرطی که نتایج شرکتهایی مانند مایکروسافت، اپل و آمازون ناامیدکننده نباشد.

انتظار میرود بانک مرکزی ژاپن سیاستهای خود را ادامه دهد

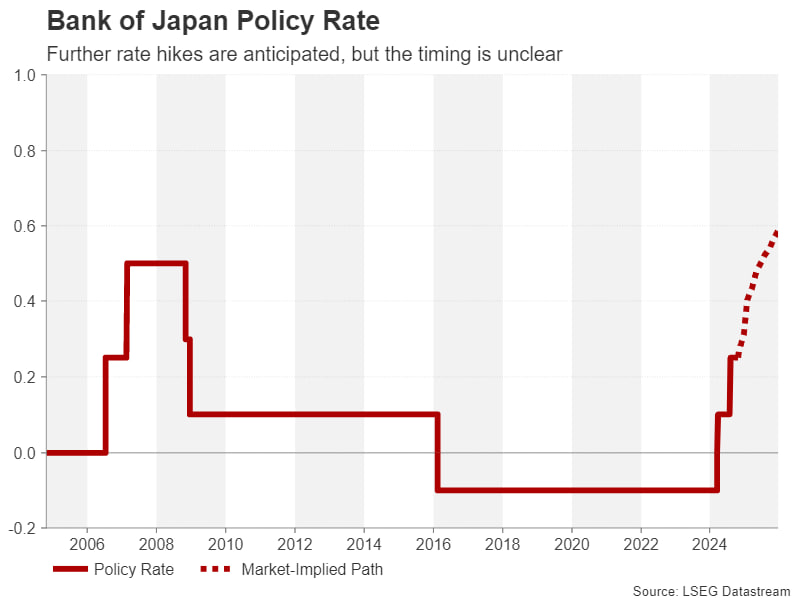

سال ۲۰۲۴ برای بانک مرکزی ژاپن (BoJ) نقطه عطفی در مبارزه چنددههای این بانک مرکزی با رکود اقتصادی بود. BoJ سیاست مهار منحنی بازده را کنار گذاشت، خرید اوراق قرضه را به نصف کاهش داد و نرخ بهره دو بار افزایش پیدا کرد.

با این حال، علیرغم نیت صریح مقامات BoJ برای ادامه عادیسازی سیاستهای پولی و افزایش نرخ بهره، به نظر میرسد تورم در سطح هدف ۲ درصدی بانک مرکزی ژاپن قرار دارد و این امر نیاز به انقباض بیشتر پولی را کاهش میدهد. آخرین نظرات اوئدا، رئیس BoJ و دیگر اعضا نشان داده که در نشست پولی روز پنجشنبه، افزایش نرخ بهره در دستور کار نیست.

به علاوه، گزارش بهروزرسانی چشمانداز BoJ همراه با مجموعه جدیدی از پیشبینیها در مورد تورم و رشد میتواند به شدت بر احتمال افزایش نرخ بهره در دسامبر یا در چند ماه نخست سال ۲۰۲۵ تأثیرگذار باشد. در غیاب هرگونه نشانهای درباره افزایش نرخ بهره در آینده نزدیک، احتمالاً ین ژاپن همچنان در برابر دلار آمریکا تحت فشار خواهد بود.

اما ضعف دوباره ین تنها میتواند مقامات BoJ را ترغیب کند که هر چه زودتر نرخ بهره را افزایش دهند. همچنین در تقویم اقتصادی ژاپن، دادههای ابتدایی تولید صنعتی و آمار خردهفروشی برای سپتامبر در روز پنجشنبه منتشر خواهند شد.

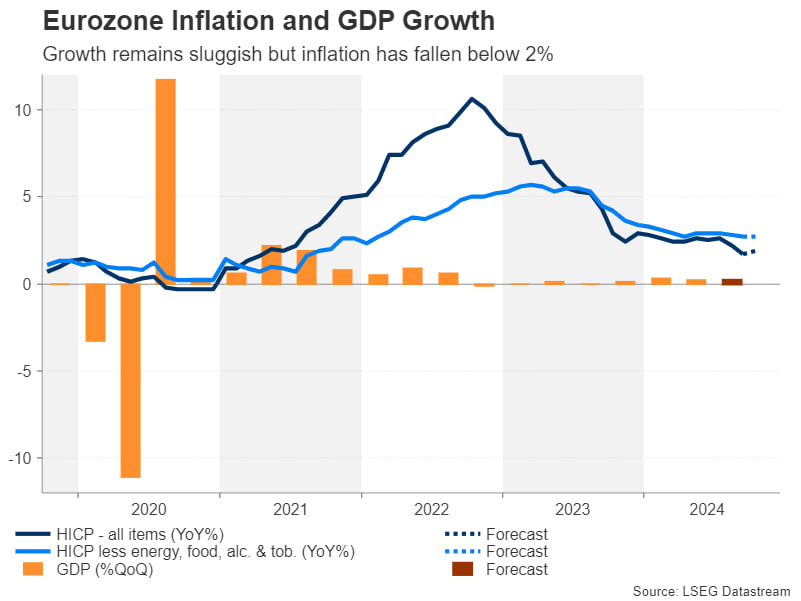

یورو در انتظار دادههای مهم GDP و CPI

یورو نیز با چالشهایی مواجه شده و جفتارز EURUSD اخیراً به پایینترین سطح ۱۶ هفتهای خود زیر ۱.۰۸ دلار رسیده است. انتظار میرود دادههای مربوط به تخمین تولید ناخالص داخلی در روز چهارشنبه نشاندهنده رشد اندک ۰.۲ درصدی در سهماهه سوم باشد. روز پنجشنبه توجه به ارقام CPI خواهد بود که پیشبینی میشود نرخ کل از ۱.۷ به ۱.۹ درصد سالانه در ماه اکتبر افزایش یابد. با این حال، بانک مرکزی اروپا قبلاً پیشبینی کرده است که در ماههای آینده افزایشهایی در نرخ تورم خواهیم داشت.

دادههای قویتر از حد انتظار میتواند به یورو کمک کند تا بخشی از افتهای اخیر خود را جبران نماید، در حالی که اگر دادهها ناامیدکننده باشند، سرمایهگذاران احتمالاً انتظار کاهش 0.5 درصدی نرخهای بهره از سوی بانک مرکزی اروپا در دسامبر را افزایش خواهند داد.

وضعیت ناپایدار پوند پیش از بودجه جدید انگلستان

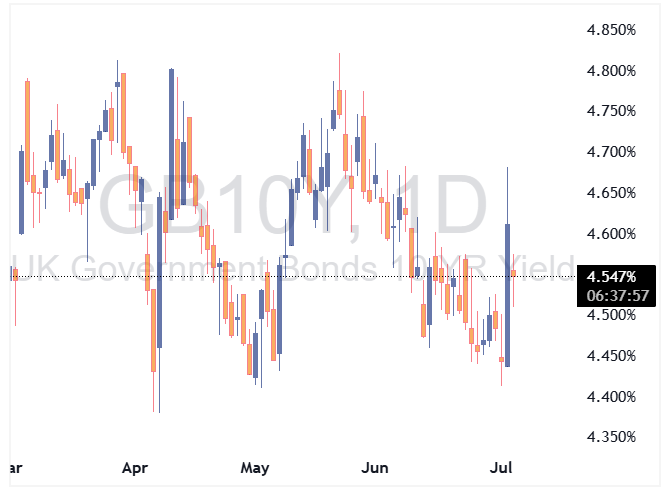

پوند نیز علیرغم اینکه بانک مرکزی انگلستان یکی از بانکهای مرکزی نسبتاً انقباضی در حال حاضر به شمار میآید، در روزهای اخیر وضعیت خوبی نداشته است. جفتارز GBPUSD از سطح ۱.۳۰ دلار فاصله گرفته و ممکن است در روز چهارشنبه، با اعلام بودجه جدید دولت کارگر به رهبری ریچل ریوز، فشار بیشتری را متحمل شود.

رسانههای بریتانیایی به شدت روی این بودجه تمرکز کردهاند و تمام نشانهها حاکی از آن است که ریوز قصد دارد افزایش مالیاتها به میزان ۴۰ میلیارد پوند را اعلام کند که بار مالیاتی را به بالاترین سطح از سال ۱۹۴۸ میرساند. در حالی که این خبر ممکن است برای مالیاتدهندگان خوشایند نباشد، مقامات بانک مرکزی انگلستان ممکن است از آن استقبال کنند، زیرا سیاست مالی انقباضیتر میتواند تقاضا در اقتصاد را کاهش دهد و زمینه را برای کاهش سریعتر نرخ بهره فراهم کند.

پوند در معرض ریسک کاهش بیشتر به دنبال بودجهای است که به کاهش کسری مالی منجر میشود. حتی اگر برخی از سیاستهای حمایتکننده از رشد نیز در نظر گرفته شده باشند، احتمالاً این اقدامات بیشتر به عنوان تدابیر بلندمدت معرفی خواهند شد و تأثیری بر روند کاهش نرخ بهره توسط بانک مرکزی انگلستان نخواهند داشت.

با این حال، ممکن است سرمایهگذاران به این نکته توجه کنند که دولت انگلستان روی سرمایهگذاریهای بلندمدت و مهار کسری تأکید دارد تا بر مشوقهای کوتاهمدت که به افزایش استقراض منجر میشود.

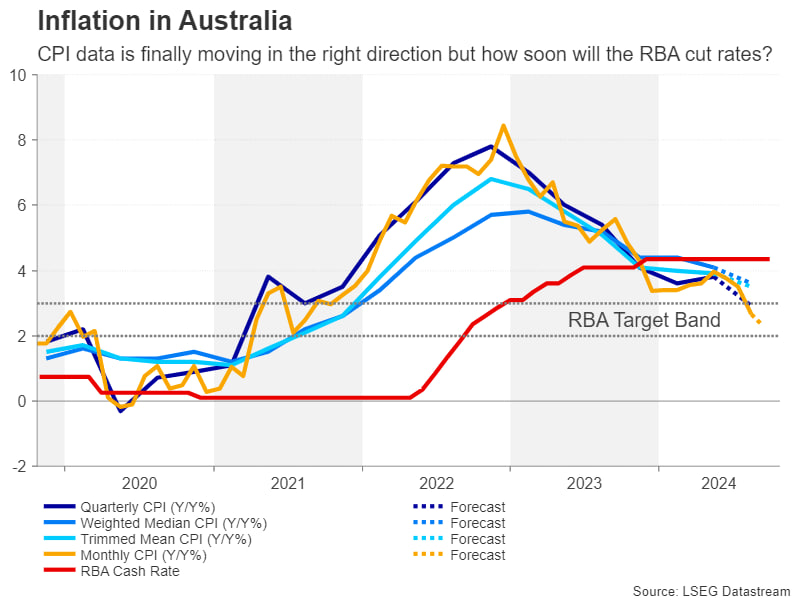

نگاهی به CPI استرالیا پیش از تصمیم بانک مرکزی

در نهایت، معاملهگران به دادههای تورم استرالیا که در روز چهارشنبه منتشر میشود، توجه خواهند کرد، زیرا بانک مرکزی این کشور در حال حاضر رویکردی خنثی در قبال نرخ بهره دارد.

پس از رشد در اوایل سال، تورم در استرالیا در تابستان به سمت هدف ۲-۳ درصد بانک مرکزی حرکت کرد و در ماه اوت به ۲.۶ درصد سالانه رسید. دادههای فصلی که به عنوان دقیقترین اندازهگیریها در نظر گرفته میشوند، احتمالاً مبنای بحثهای نشست پولی ۵ نوامبر بانک مرکزی استرالیا خواهند بود. حتی اگر پیشرفت بیشتری در کاهش تورم مشاهده شود، بانک مرکزی استرالیا احتمالاً همچنان احتیاط خواهد کرد و در بهترین حالت، بحث در مورد زمان شروع کاهش نرخ بهره آغاز میشود.