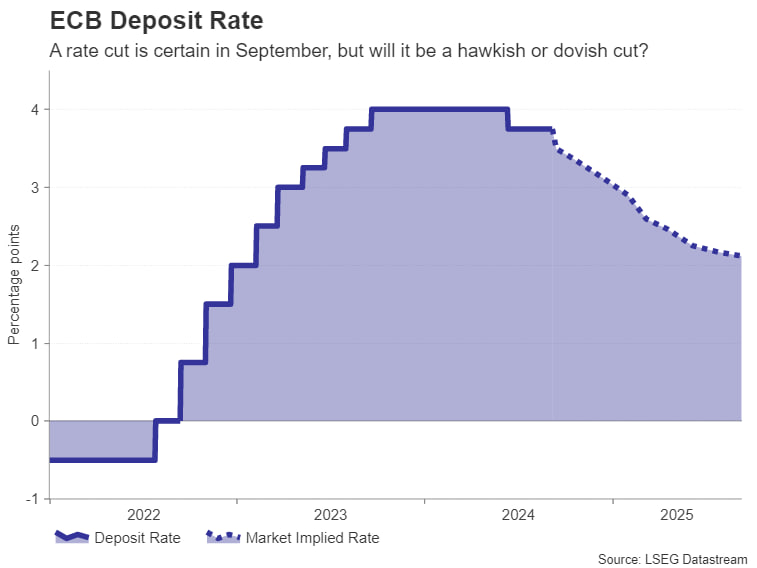

دومین کاهش نرخ بهره توسط ECB

بانک مرکزی اروپا (ECB) برای دومین بار در سال جاری قصد دارد نرخ بهره را کاهش دهد. این چرخه کاهش نرخ بهره که با دقت توسط بانک مرکزی اروپا برنامهریزی شده بود، در ماه ژوئن با موانعی مواجه شد. این مشکلات ناشی از دادههای نهایی بود که باعث شد سیاستگذاران در مواجهه با فشارهای اقتصادی چارهای جز حرکت طبق برنامه نداشته باشند و تصمیم به کاهش ۲۵ نقطهپایهای نرخ بهره بگیرند. با این حال، این کاهش به عنوان یک کاهش همراه با موضع انقباضی تفسیر شد تا نشان دهد ECB همچنان سیاستهای انقباضی خود را ادامه میدهد.

از زمان آخرین نشست بانک مرکزی اروپا در ماه ژوئیه، وضعیت اقتصادی بهبود نیافته و حتی رشد اقتصادی در ناحیه یورو کند شده است. تورم در ماه اوت به ۲.۲ درصد کاهش یافت و این امر باعث شد تا فشار بیشتری بر ECB برای ادامه روند کاهش نرخ بهره وارد شود. بسیاری از شرکتهای اروپایی نیز با چالشهای اقتصادی مواجه هستند و نیاز به سیاستهای حمایتی بیشتری دارند.

علاوه بر این، دادههای اقتصادی اخیر نشان میدهد که چشمانداز بانک مرکزی اروپا برای تورم و تولید ناخالص داخلی ممکن است در نشست پولی پیش رو که روز پنجشنبه برگزار میشود، مورد بازنگری قرار گیرد. این تغییرات اقتصادی ممکن است به کریستین لاگارد، رئیس بانک مرکزی اروپا، این اطمینان را بدهد که بتواند با اعتماد بیشتری از کاهشهای بعدی نرخ بهره صحبت کند و تاکید بر وابستگی به دادهها را کاهش دهد. با این حال، همچنان نگرانیهایی در مورد افزایش تورم خدمات وجود دارد که در ماه اوت به ۴.۲ درصد رسید و بالاترین سطح از اکتبر ۲۰۲۳ تاکنون بوده است. این افزایش ممکن است مانع از رویکرد تسهیلی بانک مرکزی نشود، اما لاگارد در مصاحبه خبری خود به احتمال زیاد با احتیاط بیشتری به این موضوع میپردازد.

اگر لاگارد سیگنالهایی مبنی بر کاهش نرخ بهره بدهد که از انتظارات سرمایهگذاران پایینتر باشد، ممکن است یورو که تحت تاثیر قدرت نسبی دلار آمریکا آسیب دیده، مجدداً روند صعودی خود را از سر بگیرد.

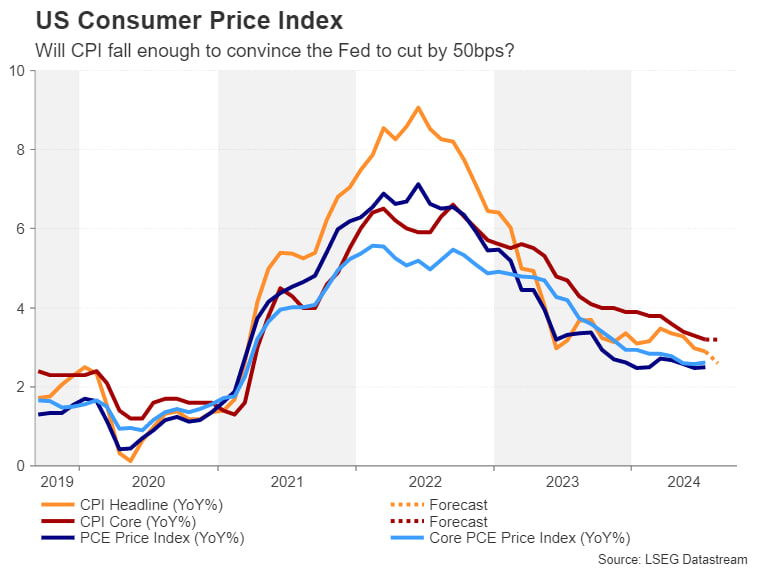

دادههای تورم میزان کاهش نرخ بهره را مشخص خواهند کرد؟

در ایالات متحده، دلار آمریکا در وضعیت عدم اطمینان در مورد میزان کاهش نرخ بهره توسط فدرال رزرو با نوسانات زیادی همراه است. بسیاری از تحلیلگران منتظر نشست پولی سپتامبر فدرال رزرو هستند تا مشخص شود آیا بانک مرکزی آمریکا نرخ بهره را به میزان ۲۵ نقطهپایه کاهش میدهد یا ۵۰ نقطهپایه. تغییر جهت سیاستهای فدرال رزرو در ماه اوت در سمپوزیوم سالانه جکسون هول نمایان شد. جروم پاول، رئیس فدرال رزرو، با اذعان به ضعفهایی که در بازار کار پدیدار شده، فضا را برای کاهش احتمالی ۵۰ نقطهپایهای نرخ بهره در ماه سپتامبر مهیا کرد. اما از آن زمان تاکنون، بسیاری از تحلیلها نشان دادهاند که نیازی به این اقدام تهاجمی وجود ندارد، زیرا دادهها عمدتاً مثبت بودهاند.

پرسش اصلی این است که فدرال رزرو تا چه حد به اولویت خود یعنی ثبات قیمتها پایبند خواهد بود، در حالی که ریسکهای صعودی در زمینه تورم همچنان وجود دارد؟ زیرشاخص قیمتهای پرداختی شاخص مدیران خرید به گزارش موسسه مدیریت عرضه (ISM) برای هر دو بخش تولیدی و خدماتی در ماه اوت افزایش یافت، هرچند که اشتغال در بخش تولید کاهش پیدا کرد و رشد آن در بخش خدمات بسیار کم بود. گزارش شاخص قیمت مصرفکننده که روز چهارشنبه منتشر میشود، آخرین قطعه پازل قبل از نشست سپتامبر فدرال رزرو خواهد بود و باید شفافیت بیشتری در مورد انتظارات از این تصمیم ارائه دهد.

نرخ تورم کلی در ماه ژوئیه به ۲.۹ درصد کاهش یافت و پیشبینی میشود که در ماه اوت نیز به ۲.۶ درصد برسد. با این حال، نرخ تورم هسته که بدون احتساب قیمتهای مواد غذایی و انرژی محاسبه میشود، احتمالاً در همان سطح ۳.۲ درصد باقی خواهد ماند.

اگر این ارقام منتشر شوند، فدرال رزرو احتمالاً به یک کاهش ۲۵ نقطهپایهای با موضع انبسطی بسنده خواهد کرد. اما برای کاهش ۵۰ نقطهپایه، باید یک افت شدیدتر در دادههای تورمی مشاهده شود.

سرمایهگذاران احتمال ۵۰ درصدی برای کاهش ۵۰ نقطهپایهای نرخ بهره را در نظر گرفتهاند، بنابراین هر گونه انحراف از این انتظار میتواند باعث ناامیدی و افزایش مجدد دلار آمریکا شود، به ویژه اگر دادهها مطابق با انتظارات باشد یا حتی قویتر از آن.

در همین حال، قیمتهای تولیدکننده نیز قرار است در روز پنجشنبه منتشر شوند و نظرسنجی مقدماتی دانشگاه میشیگان در مورد احساسات مصرفکننده برای ماه سپتامبر در روز جمعه مورد توجه قرار خواهد گرفت. به ویژه انتظارات تورمی یکساله و پنجساله مصرفکنندگان از اهمیت خاصی برخوردار است.

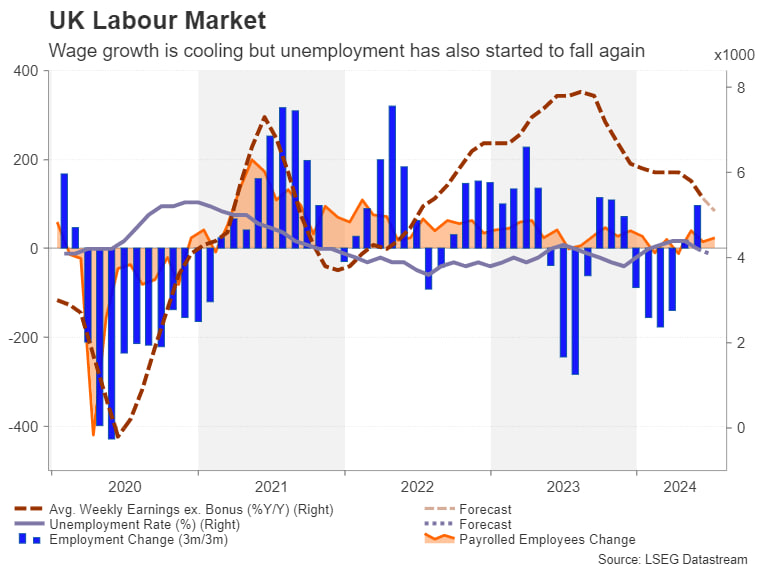

قدرت پوند در گرو تصمیم بانک مرکزی انگلستان

در بریتانیا، بانک مرکزی انگلستان (BoE) قرار است در ماه سپتامبر برخلاف روند بانکهای مرکزی دیگر، نرخ بهره را بدون تغییر نگه دارد. اقتصاد بریتانیا در نیمه اول سال ۲۰۲۴ به شدت گسترش یافته است و با توجه به رشد دستمزدها و تورم بخش خدمات، BoE میتواند پس از کاهش نرخ بهره در ماه اوت، تصمیم به توقف کاهشها بگیرد. با این حال، این تصمیم ممکن است پیچیدهتر از آنچه پیشبینی میشد باشد، زیرا دادههای اقتصادی جدید احتمالا تاثیر زیادی بر تصمیم نهایی داشته باشند.

روز سهشنبه، گزارش اشتغال برای ماه ژوئیه از نزدیک رصد خواهد شد تا مشخص شود آیا بازار کار بریتانیا پس از از دست دادن مشاغل در اوایل سال، به ثبات رسیده است یا خیر.

نرخ بیکاری در ماه ژوئن ۰.۲ درصد کاهش یافت و به ۴.۲ درصد رسید. اما یک افت دیگر در بازار کار شایدخوشایند نباشد، زیرا رشد دستمزدها به سطوحی نزدیک میشود که با تورم ۲ درصدی سازگارتر است. افزایش استخدام میتواند فشار بیشتری بر دستمزدها وارد کند و مانع از تلاشهای BoE برای مهار تورم شود.

روز چهارشنبه، دادههای تولید ناخالص داخی ماه ژوئیه نیز مورد توجه قرار خواهد گرفت که شامل تحلیل دقیقتری از بخش خدمات و تولید خواهد بود. در حال حاضر، احتمال تغییر نکردن نرخ بهره در سپتامبر حدود ۷۵ درصد برآورد شده است، اما اگر دادههای هفته آینده ناامیدکننده باشند، فشار برای کاهش ۲۵ نقطهپایهای نرخ بهره ممکن است بیشتر شود و ارزش پوند کاهش یابد.

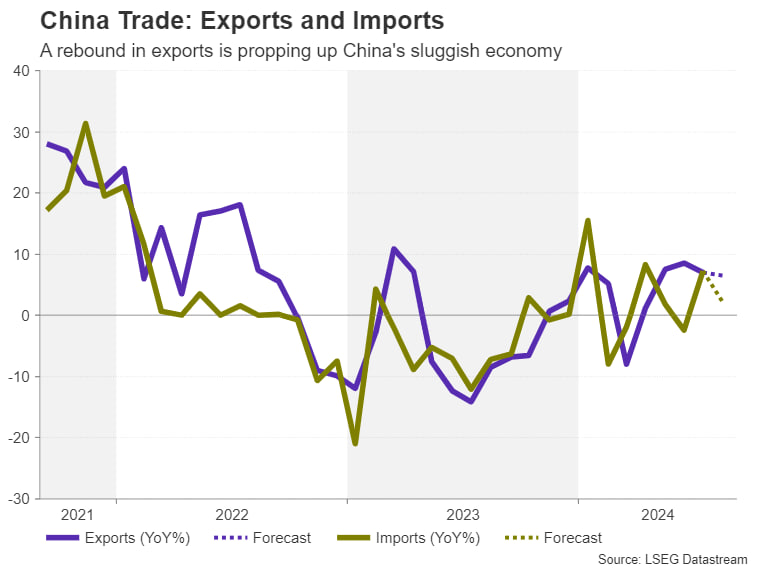

در آسیا چه چیزی خواهیم دید؟

در آسیا، نگرانیها در مورد اقتصاد چین همچنان باقی است. دادههای شاخص قیمت مصرفکننده و تولیدکننده که قرار است در روز دوشنبه منتشر شود، به همراه آمار تجارت ماه اوت که روز سهشنبه انتشار مییابد، شاید توجه بیشتری را به ارزهای حساس به ریسک مانند دلار استرالیا جلب کند. صادرات چین در ماههای اخیر رشد قابل توجهی داشته و اگر آمار اوت نیز قوی باشد، ممکن است فضای ریسکپذیری برای مدتی کوتاه تشدید شود، اما تاثیر زیادی بر بهبود چشمانداز کلی اقتصاد چین نخواهد داشت.

در ژاپن، هفته شلوغی دادههای اقتصادی در پیش است که مهمترین آنها بازنگری تولید ناخالص داخلی برای سهماهه دوم سال است. انتظار میرود رشد اقتصادی ژاپن از برآورد اولیه ۰.۸ درصدی بیشتر افزایش یافته باشد. اگر این رقم بالاتر از حد انتظار باشد، میتواند انتظارات برای افزایش دوباره نرخ بهره توسط بانک مرکزی ژاپن را بالا ببرد و به رشد ین قدرت ببخشد.