در هفتهای که گذشت، بازارهای مالی با نوسانات چشمگیری در حوزههای مختلف از سهام و نرخهای بهره گرفته تا ارزهای فیات، رمزارزها و کالاها روبهرو بودند. در این مقاله، به تحلیل جامع و دقیق از وضعیت این بازارها پرداختهایم و به بررسی روندهای نزولی در بازارهای سهام، چالشهای پیشروی رمزارزها، نوسانات ارزهای فیات و آینده نامشخص نرخهای بهره پرداخته شده است. همچنین، نگاهی به وضعیت کنونی بازار کالاها و چگونگی تغییرات قیمتی آنها خواهیم داشت. اگر به دنبال درک عمیقتری از تحولات بازارهای مالی هستید و میخواهید بدانید چه عواملی در پشت پرده این نوسانات قرار دارند، این مقاله برای شماست!

بازارهای مالی از منظر اقتصاد کلان

در تحلیل این هفته از بازارهای جهانی، انتظار میرفت که با انتشار گزارش مشاغل غیرکشاورزی (NFP) و سخنرانیهای آقای ویلیامز و آقای والر، تصویری واضحتر از تصمیمگیری بانک مرکزی آمریکا به دست آوریم. سؤال اصلی این بود که آیا در نشست ماه سپتامبر، نرخ بهره ۲۵ یا ۵۰ واحد پایهای کاهش خواهد یافت. اما اکنون که در دوره سکوت خبری فدرال رزرو به سر میبریم، هنوز هیچ قطعیتی درباره تصمیم نهایی وجود ندارد. اوضاع پیچیده شده است و در حالی که بازار بیشتر به کاهش ۲۵ واحد پایهای تمایل دارد، همچنان نمیتوان با اطمینان این مسئله را پیشبینی کرد.

دلایل برای کاهش ۵۰ واحد پایهای:

- زمانبندی اهمیت بالایی دارد؛ با توجه به اینکه در ماه اکتبر نشستی برگزار نمیشود و انتخابات نیز در نوامبر نزدیک است.

- نرخهای بهره براساس اکثر شاخصها بسیار محدودکنندهاند. همانطور که آقای گولسبی اشاره کرده: «هر بار که تورم کاهش مییابد، عملاً سیاستهای پولی را سختتر کردهایم.»

- با توجه به ضعف اقتصاد جهانی، احتمال بازگشت تورم بسیار کم است.

دلایل برای کاهش ۲۵ واحد پایهای:

- با توجه به وضعیت فعلی اقتصاد، نیازی به تصمیم فوری از سوی فدرال رزرو وجود ندارد. در گذشته، بانکهای مرکزی گاهی بسیار زود از سیاستهای هاوکیش عقبنشینی کردهاند که این کار اعتبار آنها را خدشهدار کرده است.

- در صورت نیاز، فدرال رزرو میتواند در ماه نوامبر نرخ را ۵۰ واحد کاهش دهد. انتخابات نیز به اندازهای که تصور میشود تاثیر چندانی ندارد؛ زیرا انتخابات در ۵ نوامبر و نشست فدرال رزرو در ۷ نوامبر برگزار میشود، بنابراین تأثیر مستقیم آن مشخص نیست.

- نرخ استخدام کاهش یافته، اما تعداد اخراجها همچنان پایین است. در واقع، اقتصاد به سطوح عادی سالهای ۲۰۱۷ و ۲۰۱۸ بازگشته و به سمت سقوط حرکت نمیکند. برای مثال، به تعداد درخواستهای اولیه برای بیکاری نگاه کنید.

در نتیجه، چشمانداز کوتاهمدت فدرال رزرو همچنان نامشخص است. با این حال، دو سناریوی اصلی در حال شکلگیری هستند:

- ادامه فرود نرم و بازگشت به شرایط عادی اقتصاد سالهای ۲۰۱۷ و ۲۰۱۸.

- آغاز فرود سخت و تضعیف بازار کار که نشان میدهد فدرال رزرو از وضعیت عقب مانده است.

انتخاب با شماست!

بازار سهام

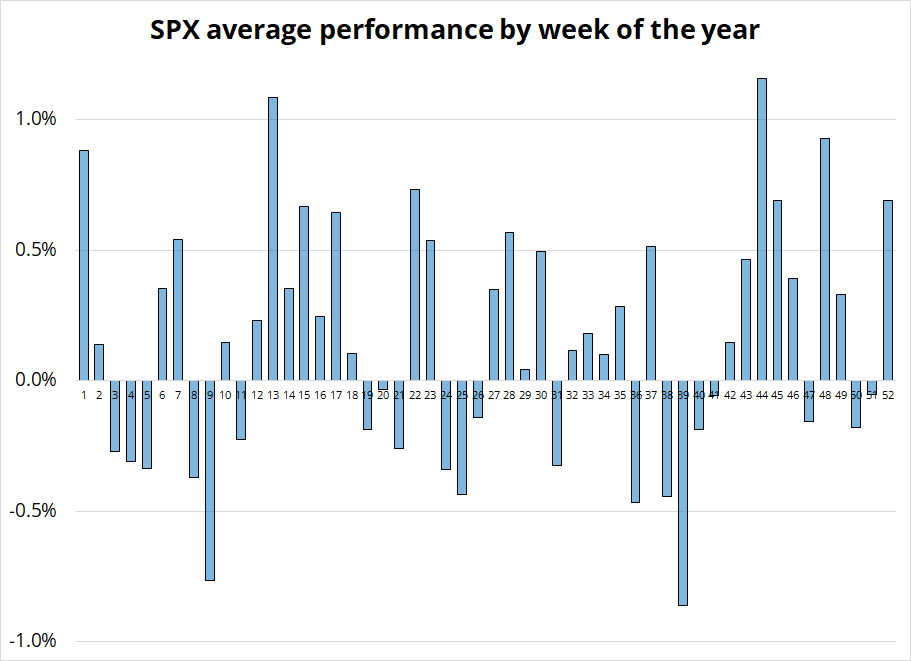

در شش هفته گذشته، بازارهای سهام با روندی نزولی همراه بودهاند. این افت بیشتر به دلیل تأثیر منفی الگوهای فصلی، کاهش هیجان درباره هوش مصنوعی، افت بازار رمزارزها و شرایط نامشخص اقتصادی است. اکنون که در هفته ۳۶ سال قرار داریم، وارد یکی از دورههای بد برای بازار سهام شدهایم؛ چرا که میانگین بازدهی هفتههای ۳۶، ۳۸، ۳۹، ۴۰ و ۴۱ منفی بوده است. این موضوع را میتوان در نمودار زیر مشاهده کرد. از مجموع ۵۲ هفته سال، تنها ۲۱ هفته بازدهی منفی دارند و اینکه پنج هفته از شش هفته متوالی منفی باشند، نشاندهنده ریسک بالاست. این تحلیل بر اساس دادههای از سال ۲۰۰۰ تاکنون است.

این هشدار ممکن است برای کسانی که مدت زیادی است در پوزیشنهای خرید قرار دارند، کمی دیر باشد. با این حال، من بارها به این نکته اشاره کردهام. الگوهای فصلی معمولاً بسیار قابل پیشبینی هستند، چرا که بازار به خوبی آنها را میشناسد و این الگوها هر سال نتایجی مشابه به همراه دارند.

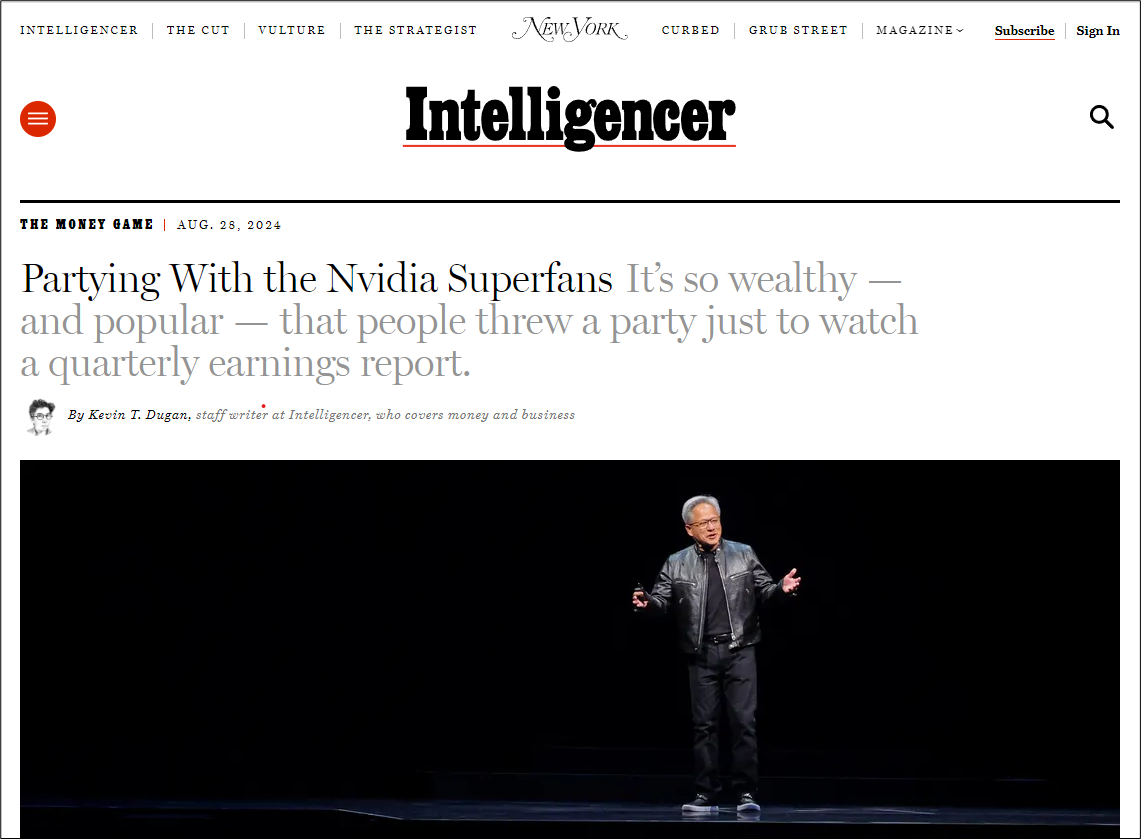

در مورد هیجان مرتبط با هوش مصنوعی… اگر فکر میکردید امضای یک تیشرت کافی بود، حالا با چیزی جدیدتر روبهرو هستیم:

تصور کنید طرفداران انویدیا آنقدر تحت تأثیر موفقیتهای این شرکت قرار گرفتهاند که برای تماشای گزارشهای فصلی درآمدی جشن میگیرند! این نمونهای واضح است که نشان میدهد چگونه گاهی اوقات همه تحلیلهای فاندامنتال کنار گذاشته میشود و تنها هیجان و احساسات بازار را هدایت میکند.

هرچند که سهام انویدیا در سال جاری به موفقیتهای چشمگیری دست یافته و سرمایهگذاران از رشد خیرهکننده آن بهرهمند شدهاند، اما در سه ماه اخیر نشانههایی از کاهش سرعت یا حتی بازگشت روند دیده شده است. این میتواند نشانهای باشد که بازار به نقطهای رسیده که احتمال اصلاح یا افت قیمت در آن وجود دارد. بنابراین، معاملهگران باید این شرایط را به دقت دنبال کنند تا از هرگونه روند نزولی احتمالی غافل نمانند.

نمودار زیر نشان میدهد که سطح ۱۰۰ دلار برای سهام انویدیا تا چه اندازه در هر دو جهت اهمیت داشته است. در افت ماه اوت، سهام به زیر این سطح سقوط کرد و به ۹۸.۵۰ دلار رسید. با این حال، معمولاً سطح ۱۰۰ دلار بهعنوان یک مقاومت کلیدی در سهماهه اول و دوم، و بهعنوان حمایت در سهماهه سوم عمل کرده است.

بسته شدن قیمت روزانه سهام انویدیا زیر ۱۰۰ دلار میتواند نشانهای از آغاز سقوط باشد. درست مانند داستان ایکاروس در اسطورههای یونانی، که پروازش به ارتفاعات بسیار بالا باعث ذوب شدن بالهایش شد و در نهایت سقوط کرد، این احتمال وجود دارد که سهام انویدیا نیز پس از رشد سریع و افراطی خود وارد مسیر نزولی شود.

و در نهایت، خلاصهای ۱۴ کلمهای از وضعیت بازار سهام این هفته: بازارهای سهام تحت فشار هستند.

نرخهای بهره

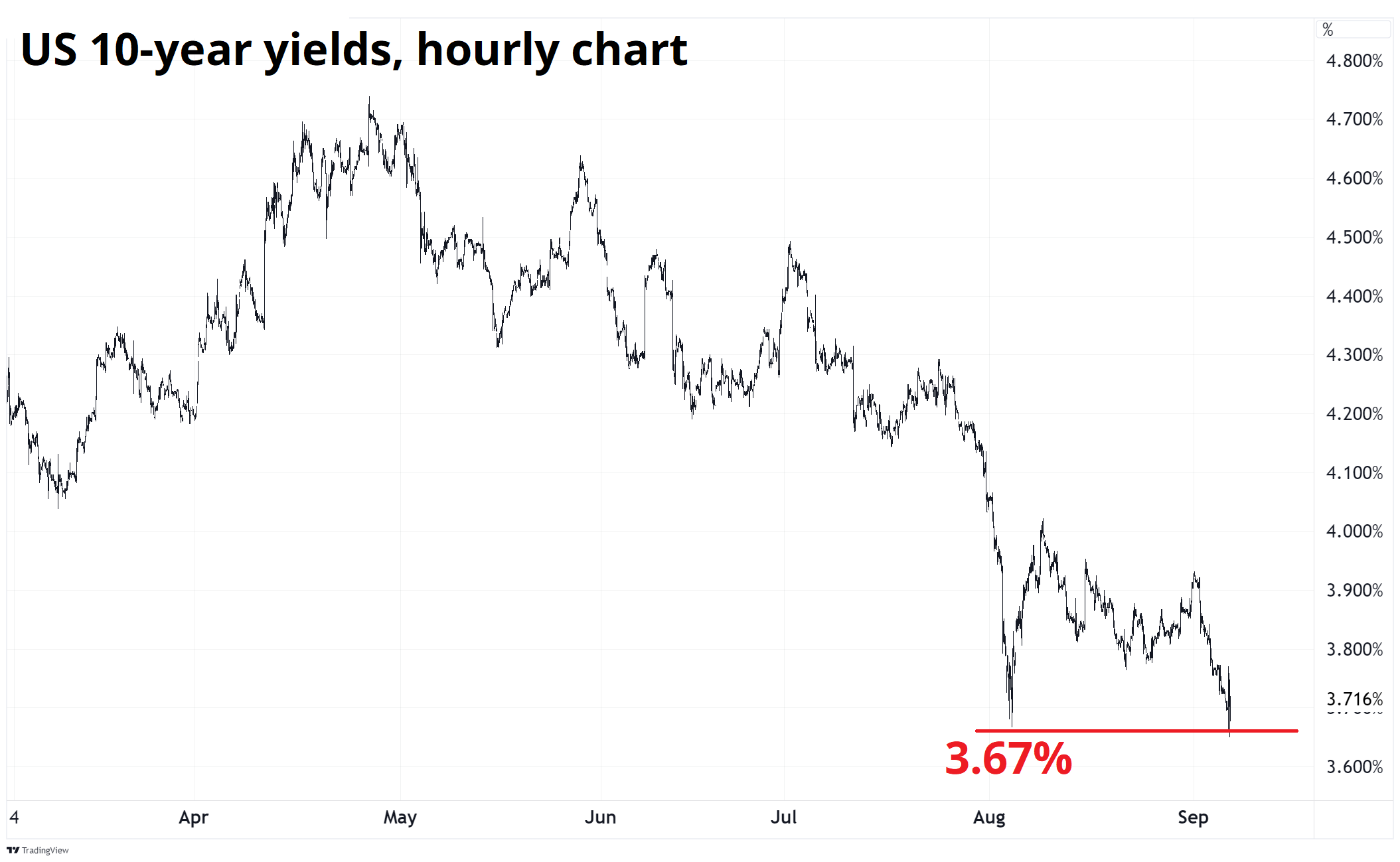

در اوایل ماه آگوست، بازده اوراق قرضه ۱۰ ساله با افزایش شدید شاخص VIX به ۳.۶۷ درصد کاهش یافت. اکنون، با وجود اینکه شاخص VIX به سطح نسبتاً بالای ۲۳.۵ رسیده است، بازده اوراق دوباره به همان سطح ۳.۶۷ درصد نزدیک شده است. آیا دادههای اقتصادی این کاهش را توجیه میکنند؟

اگر تنها به دادههای اقتصادی ایالات متحده نگاه کنیم، پاسخ منفی است. اما با توجه به شرایط اقتصادی ضعیف در اروپا و چین و همچنین افت قیمت کالاها، انتظار میرود که تورم جهانی کاهش یابد و در نتیجه، بازده پایینتر اوراق قابل توجیه باشد.

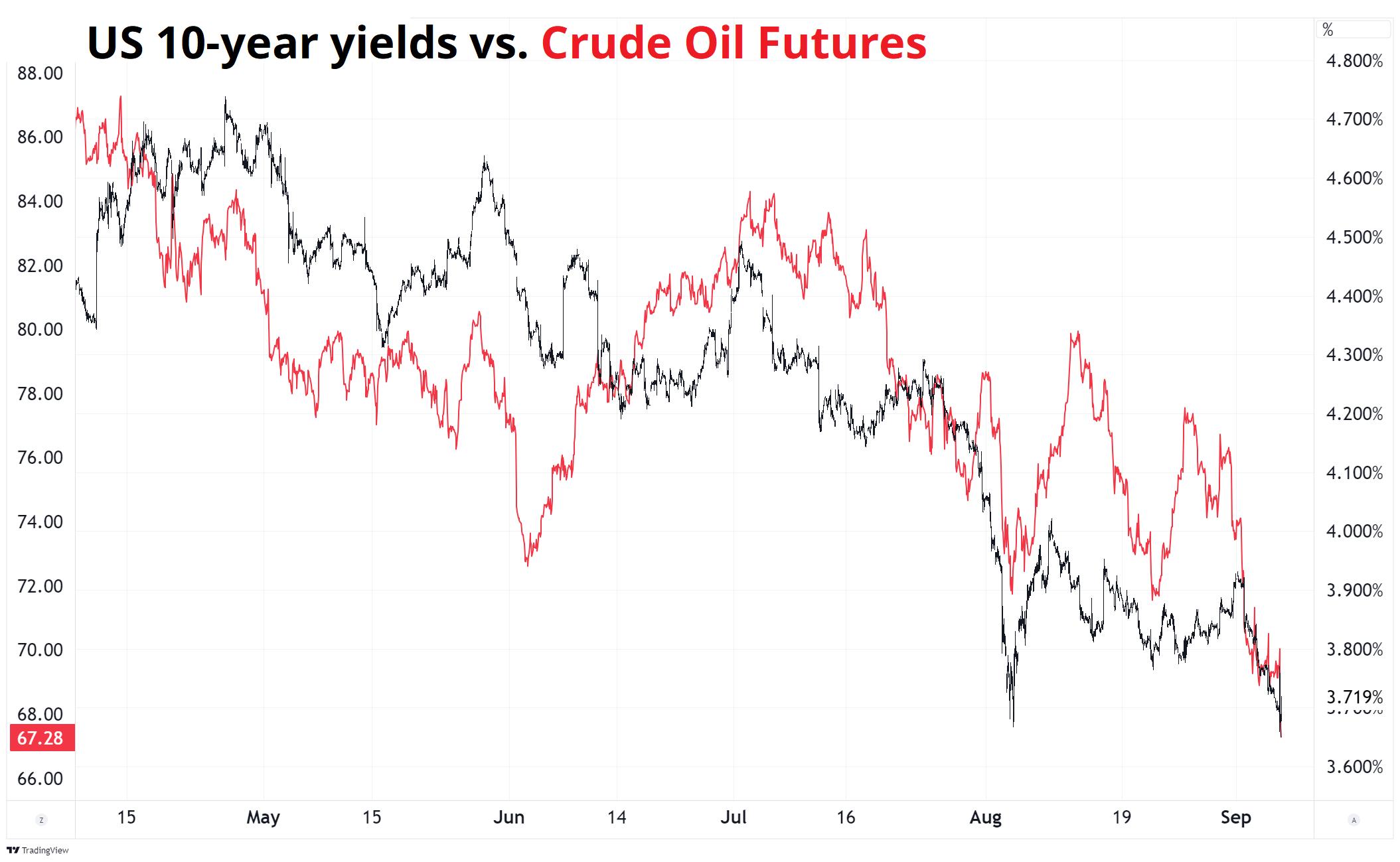

قیمت نفت نیز نقش مستقیم و مهمی در تورم جهانی دارد. به همین دلیل، معمولاً رابطه مثبتی میان قیمت نفت و بازده اوراق قرضه وجود دارد. کاهش قیمت نفت منجر به کاهش تورم و در نهایت، کاهش بازده اوراق میشود. نمودار زیر این ارتباط را در بازههای زمانی ساعتی نشان میدهد.

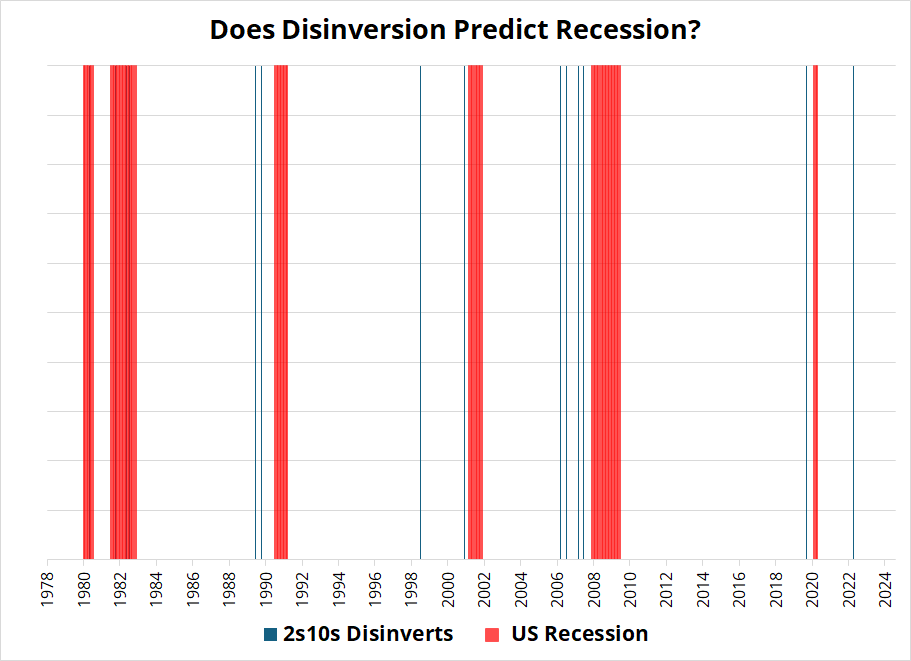

در همین حال، منحنی بازده اوراق قرضه ایالات متحده در حال بازگشت به حالت عادی است؛ بهطوریکه تفاوت میان اوراق دو ساله و دهساله اکنون کمی بالاتر از صفر قرار دارد. در حالی که برخی از سرمایهگذاران منحنی بازده را ابزار دقیقی برای پیشبینی رکود اقتصادی نمیدانند، برخی معتقدند که بازگشت منحنی به حالت عادی میتواند نشانهای از شرایط جدی باشد. نمودار زیر ماههایی را نشان میدهد که منحنی به حالت عادی بازگشته است (به رنگ آبی) و همچنین دورههای رکود اقتصادی در آمریکا (به رنگ قرمز). تصمیم با شماست!

✔️ بیشتر بخوانید: اوراق قرضه چیست؟ معرفی انواع اوراق قرضه

ارزهای فیات

معاملات فارکس همواره به عنوان یکی از چالشبرانگیزترین بخشهای بازارهای مالی شناخته شدهاند و هفتههای اخیر نیز از این قاعده مستثنی نبودهاند. بهعنوان مثال، نوسانات قابل توجهی در ارزهای کانادا (CAD) و نیوزلند (NZD) دیدهایم، با وجود اینکه بانکهای مرکزی این کشورها سیاستهای مالی انبساطی را دنبال کردهاند و در عین حال داراییهای پرریسک به شدت فروخته شدهاند. هرچند برخی از این روندها امروز تغییر کرده است (مانند افزایش ۸۰ پیپی در USDCAD)، اما همچنان سوالاتی پیرامون جفتارزهایی مانند AUDNZD (که با کاهش مواجه شد) و دلار آمریکا (با روندی ترکیبی) وجود دارد.

در ماه آگوست، بازار برای چند هفته مشغول بررسی و معامله بر اساس فرضیه کاهش ارزش دلار بود، اما این دیدگاه برای من چندان منطقی به نظر نمیرسد. بهطور تاریخی، کاهش نرخ بهره آمریکا در دوران رکود اقتصادی الزاماً به کاهش ارزش دلار منجر نشده است. همچنین در صورت احیای فعالیتهای اقتصادی آمریکا و ادامه سیاستهای انقباضی فدرال رزرو، همچنان نمیتوان کاهش ارزش دلار را پیشبینی کرد.

کاهش مداوم دلار معمولاً زمانی رخ میدهد که سایر مناطق جهان، نظیر اروپا و آسیا، در وضعیت اقتصادی خوبی قرار داشته باشند و گزینههای مناسبی برای سرمایهگذاری جهانی وجود داشته باشد. اما در شرایط فعلی، شرکت فولکسواگن در آلمان در حال تعطیل کردن کارخانههای خود است، چین با یک بحران اقتصادی جدی دستوپنجه نرم میکند، طبق اظهارات ثروتمندترین فرد آمریکا، برزیل برای سرمایهگذاری مناسب نیست و مکزیک نیز با مشکلات قضایی عمدهای روبهرو است. با این اوصاف، اقتصاد آمریکا در مقایسه با دیگر نقاط جهان همچنان در وضعیت بهتری قرار دارد.

موضوع اصلی در بازار فارکس پیرامون ین ژاپن (JPY) بوده است. ین مانند یک کالای لوکس رفتار میکند؛ وقتی قیمت بالاست همه تمایل به خرید آن دارند و وقتی قیمت پایین است، همگی بدنبال فروشش هستند.

بررسی نقاط مهم چارت دلارین خالی از لطف نیست:

رمزارزها

من همچنان معتقدم که رمزارزها تا مدتی در شرایط رکود باقی خواهند ماند، چرا که در حال حاضر هیچ داستان یا روایت بزرگی در بازار آن وجود ندارد.

زمانی که عرضه به طور کلی ثابت است (مانند بیتکوین)، تنها عاملی که باید مورد توجه قرار گیرد، تقاضاست. تقاضا برای رمزارزها به یک چیز بستگی دارد: توجه. زمانی که مردم به یک داستان جذاب در دنیای رمزارزها علاقهمند میشوند، توجهات به سمت بازار جلب میشود و قیمتها بالا یا پایین میروند. در حال حاضر، هیچ روایت قدرتمندی در این حوزه دیده نمیشود، بنابراین ممکن است بهتر باشد به جای سرمایهگذاری در رمزارزها، از سود ۴ درصدی اوراق خزانه استفاده کنیم تا زمانی که یک داستان قوی در این زمینه ظهور کند. این انتظار شاید مدتی طول بکشد.

در حال حاضر، برخی از عواملی که به زیان بازار رمزارزها عمل میکنند عبارتاند از:

- والاستریت دیگر محصولات زیادی برای عرضه ندارد. اکنون ETFهای اسپات، ETFهای آتی و حتی ETF اسپات برای اتریوم داریم. افزودن آپشنها به این ETFها احتمالاً نوسانات را کاهش میدهد، نه اینکه قیمتها را افزایش دهد.

- هر صعود بزرگ در بازار رمزارزها معمولاً با یک داستان بزرگ همراه بوده که اغلب به پذیرش توسط مؤسسات مالی مرتبط بوده است. این روند دیگر به پایان رسیده، مگر اینکه موج عظیمی از خریدها اتفاق بیفتد یا بانک مرکزی اعلام کند که بیتکوین میخرد. هرچند همچنان روایتهایی درباره پروژههایی مثل TRON و Solana وجود دارد، اما بهطور کلی، بازار رمزارزها سرد به نظر میرسد.

- بیتکوین حتی زمانی که شاخص نزدک صعود میکند، عملکرد ضعیفی دارد. به نظر میرسد که این بازار از رمق افتاده و اگر به مقالات بلومبرگ درباره بیتکوین یا جستجوهای گوگل نگاهی بیندازید، متوجه خواهید شد که اوج علاقهمندی به آن مدتی پیش سپری شده است.

- در زمانی که بیتکوین در ماه ژوئن به بالاترین سطح خود رسید، ارزش کل بازار رمزارزها به سقف جدیدی دست نیافت. همچنین، در ماه ژوئیه که شاخص نزدک به بالاترین سطح خود رسید، بیتکوین موفق به ثبت سقف جدیدی نشد. این نشاندهنده نوعی واگرایی نزولی است. از سوی دیگر، در حالی که طلا در حال ثبت رکوردهای جدید است، بیتکوین همچنان ۲۰ درصد پایینتر از سقف تاریخی خود معامله میشود.

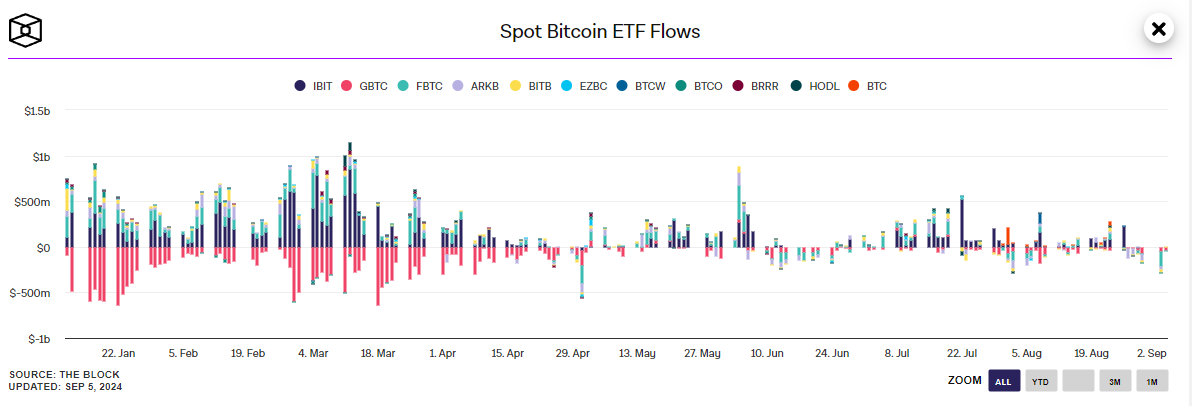

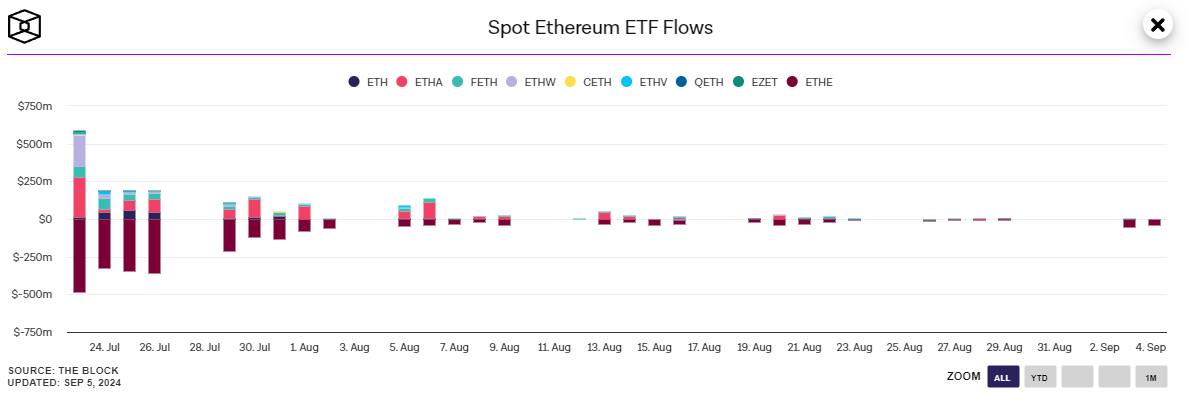

- جریان ورودی به ETFهای اسپات بیتکوین بسیار ناامیدکننده بوده و وضعیت اتریوم حتی بدتر است. نمودارهای زیر این وضعیت را بهخوبی نشان میدهند.

کالاها (کامودیتیها)

وضعیت بازار کالاها چندان مطلوب نیست و مانند آنچه معمولاً در این بازار رخ میدهد، شاهد روند کاهشی هستیم. یکی از ویژگیهای جالب بازار کالاها (برخلاف جفتارز USDJPY) این است که واکنشهای احساسی نسبت به قیمتها چندان قوی نیست. افراد تقریباً در هر شرایطی تا حدی خوشبین هستند. اگر قیمت کالاها افزایش یابد، آن را شروع یک چرخه بزرگ جدید میدانند و اگر قیمتها کاهش یابد، فرصتی برای خرید ارزانتر میبینند. عجیب است!

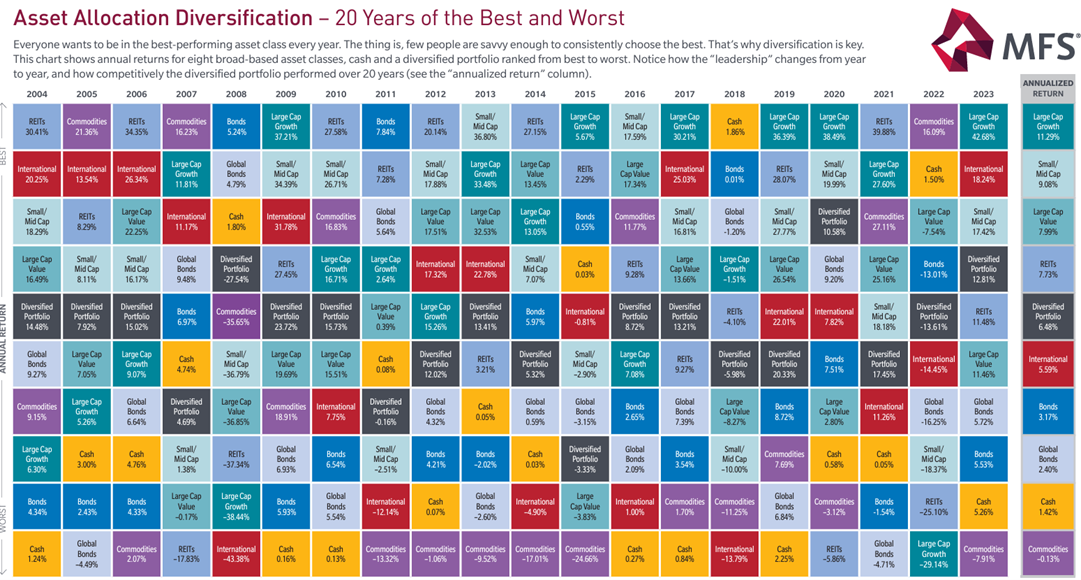

این نگرش، برخلاف شواهد ۲۰ ساله است که نشان میدهند بازار کالاها به طور کلی مکان مناسبی برای سرمایهگذاری نیست. تصور کنید اگر ۲۰ سال پیش یک دلار را به طور تصادفی در هر دارایی معمولی سرمایهگذاری میکردید، ممکن بود آن را به ۳، ۴ یا حتی ۶ دلار افزایش دهید. اما اگر آن دلار را در بازار کالاها سرمایهگذاری کرده بودید، پس از ۲۰ سال تنها به ۹۹ سنت میرسید!

اگرچه معمولاً پیشبینی آینده بر اساس روندهای گذشته روش مطمئنی نیست، اما در مورد کالاها، نظریه مالتوس از سال ۱۷۹۸ تاکنون نادرست از آب درآمده است! همچنین، شرطبندی معروف سیمون-ارلیش در سال ۱۹۸۰ نیز همین نکته را تأیید میکند! این خودش یک روند محسوب میشود!

نظریه مالتوس: توماس مالتوس، اقتصاددان قرن 18، این نظریه را مطرح کرد که رشد جمعیت سریعتر از رشد منابع غذایی است و در نتیجه، کمبود منابع به مشکلات بزرگی منجر خواهد شد. اما این پیشبینی تاکنون نادرست از آب درآمده، زیرا با پیشرفت تکنولوژی و کشاورزی، تولید مواد غذایی افزایش یافته و بحران پیشبینیشده مالتوس رخ نداده است.

شرطبندی سیمون-ارلیش: این شرطبندی بین جولیان سیمون، اقتصاددان، و پل ارلیش، زیستشناس، در سال 1980 صورت گرفت. ارلیش معتقد بود که با افزایش جمعیت، منابع طبیعی کمیابتر و گرانتر میشوند، اما سیمون برخلاف او، پیشبینی کرد که پیشرفتهای تکنولوژی و افزایش بهرهوری، باعث ارزانتر شدن مواد اولیه خواهد شد. در نهایت، سیمون برنده شرط شد، زیرا قیمت فلزات انتخابی ارلیش کاهش یافت.

منبع: SpectraMarket نویسنده: برنت دانلی