موضوع مهمی که در حال حاضر توجه بسیاری از کارشناسان و فعالان اقتصادی را به خود جلب کرده، میزان کاهش نرخ بهره در آمریکا است. سوال اصلی این است که کف نرخ بهره در این کشور چقدر خواهد بود؟ نموداری که توسط گروه آپولو تهیه شده، نمایی روشن از نرخهای بهره در آمریکا و ناحیه یورو ارائه میدهد. خطوط نقطهچین این نمودار، پیشبینیهای بازار را نشان میدهد، در حالی که خطوط پیوسته دادههای تاریخی ارزشمندی را به تصویر میکشد.

بر اساس اطلاعات موجود، انتظار میرود که نرخ بهره در آمریکا از سپتامبر کاهش یابد و این کاهش تا ماههای بعدی ادامه داشته باشد. سرعت این کاهش هنوز مشخص نیست، اما آنچه برای بازار اهمیت بیشتری دارد، مقصد نهایی این کاهشها است.

گروه آپولو بر این باور است که کف نرخ بهره از چیزی که پیشتر تصور میشد، بالاتر خواهد بود و حتی ممکن است از سطح ۳ درصد نیز فراتر رود. این دیدگاه عمومی بر اساس این فرض است که به دلیل عوامل ساختاری جدید مانند تغییرات در روند جهانیشدن و افزایش سرعت رشد قیمتها، با دورهای از تورم بالا مواجه خواهیم بود.

البته، عواملی که در سه دوره قبلی باعث شدند نرخ بهره به ۰ تا ۱ درصد کاهش یابد، همچنان وجود دارند. درست است که ممکن است در تجارت جهانی اصطکاکهایی به وجود آمده باشد، اما این موضوع تغییرات اساسی در روند کلی ایجاد نمیکند، بهویژه در دنیایی که هر روز بیشتر به سوی فناوری و تکنولوژی پیش میرود. همچنین انقلاب هوش مصنوعی و روباتیک احتمالاً منجر به افزایش چشمگیر بهرهوری میشود که این خود به کاهش تورم کمک خواهد کرد. در عین حال، این پیشرفتها احتمالاً باعث افزایش بیکاری و یا حداقل کاهش فرصتهای شغلی جدید میشود که در نتیجه افزایش سرعت رشد دستمزدها را محدود خواهد کرد.

درست است که استدلالهایی برای تورم بالاتر وجود دارد، مانند تغییرات اقلیمی و انتشار بدهیها، اما در مجموع، اعتقاد بر این است که نیروهای ضدتورمی برنده خواهند بود. با اینکه ممکن است فدرال رزرو در کاهش نرخ بهره به کمتر از ۲.۵ درصد با احتیاط عمل کند، اما در صورت افزایش بیکاری، قطعا مجبور به کاهش بیشتر خواهد شد.

البته زمان وقوع این تغییرات بسیار نامشخص است و ممکن است پاول، رئیس فدرال رزرو، موفق شود به نحوی شرایط را کنترل کند که نرخ بهره حدود ۳ درصد باقی بماند. اما در نهایت رکودی رخ خواهد داد و نرخ بهره به ۱ درصد باز خواهد گشت.

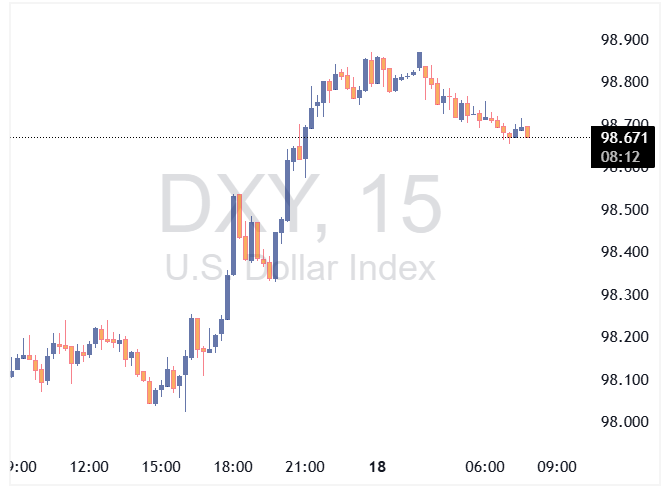

در کوتاهمدت، این مسئله برای معاملات با مدت زمان طولانی اهمیت بسیاری دارد، زیرا هنوز فرصتهایی وجود دارد که بتوان نرخ بهرهای در حدود ۴ تا ۶ درصد را قفل کرد. همچنین ایده نرخ بهره بالاتر در آمریکا و استثنائی بودن دلار باعث شده تا تقاضا برای آن بیشتر شود. اما با از بین رفتن این توهم، انتظار میرود فشار بر دلار افزایش یابد.

یکی از عوامل احتمالی که میتواند این روند را تغییر دهد، شخص رئیس فدرال رزرو است. پاول و بیشتر اعضای اصلی فدرال رزرو همنظر هستند، اما اگر فردی با رویکرد سختگیرانهتر (مثلاً والر) به عنوان رئیس جدید منصوب شود، ممکن است معادلات تغییر کند. هرچند باید به پیامدهای منفی رشد اقتصادی نیز توجه داشت که میتواند از نرخهای بهره بالای غیرضروری ناشی شود.